Fundamentalanalyse vs. Technische Analyse: Welche ist effektiver?

Grundlegende und technische Analyse sind die beiden dominanten Denkschulen, die die wirtschaftliche Sphäre des Kaufs und Verkaufs von Vermögenswerten antreiben.

Die fundamentale Analyse zielt darauf ab, den inneren Wert eines Vermögenswerts zu verstehen. Diese Denkschule zielt darauf ab zu entdecken, ob eine Investition basierend auf ihren Finanzen unterbewertet oder überbewertet ist.

Die technische Analyse zielt darauf ab, die zukünftige Preisentwicklung eines Vermögenswerts durch die Nutzung der Markttätigkeit zu entdecken. Diese Denkschule nutzt frühere Daten, um Muster zu etablieren und zukünftige Bewegungen vorherzusagen.

In diesem Artikel werden beide Denkschulen, ihre relativen Stärken und Schwächen sowie Befürworter eines hybriden Ansatzes, der fundamentale und technische Analyse kombiniert, erkundet. Zuerst wird die fundamentale Analyse diskutiert, sowie die zugrunde liegende Methodik dieses Ansatzes. Zweitens wird die technische Analyse diskutiert, zusammen mit ihrer Methodik und Schlüsselkonzepten. Schließlich wird argumentiert, warum Investoren ein duales System anwenden sollten und die Vorteile dieser kombinierten Strategie.

Im Verlauf dieses Artikels wird der Begriff Vermögenswert verwendet, um auf etwas Fungibles mit monetärem Wert zu verweisen. Leser sollten im Hinterkopf behalten, dass dieser Artikel hauptsächlich zur Behandlung von Aktien und digitalen Währungen verfasst wurde.

Einige grobe Skizzen werden dazu beitragen, den Gesamtinhalt des Artikels zu erläutern. Die fundamentale Analyse tendiert typischerweise zu Investoren mit einem längeren Anlagehorizont, die sich mehr für das Halten der Aktie über einen signifikanten Zeitraum interessieren, oft fünf bis zehn Jahre. Im Gegensatz dazu tendiert die technische Analyse zu kürzerfristigen Investoren oder Händlern, die darauf abzielen, von Schwung und Preisschwankungen über einen kleineren Zeitraum zu profitieren. Das Wort Investor verbindet sich naturgemäß mit der fundamentalen Analyse, während das Wort Händler mit der technischen Analyse assoziiert wird. Diese stellen die beiden großen Lager dar, aber es gibt zahlreiche kleinere Denkschulen innerhalb jeder größeren Gruppe.

Fundamentalanalyse

Die Fundamentalanalyse zielt im Kern darauf ab, den fairen Wert einer Aktie zu bestimmen. Investoren analysieren den wirtschaftlichen Motor und die Gesundheit des Unternehmens, indem sie die Finanzdaten durchgehen und beurteilen, ob es überbewertet oder unterbewertet ist. All diese Techniken finden sich in Börsenbüchern für Anfänger. Über Fundamentalanalyse kann nicht gesprochen werden, ohne Benjamin Graham zu erwähnen. Autor von The Intelligent Investor, dem bekanntesten Buch zur Fundamentalanalyse, und dem Vater der Value-Investing-Bewegung, zu der Investoren wie Peter Lynch und Charlie Munger gehören.

„Investieren Sie nur, wenn sie sich wohl dabei fühlen würden, eine Aktie zu besitzen, selbst wenn sie den täglichen Aktienkurs nicht kennen würden.“

Benjamin Graham

Diese prägnante Aussage geht auf den Kern des durch Fundamentalanalyse gesteuerten Ansatzes des Value-Investing ein. Investoren ignorieren den kurzfristigen Lärm und konzentrieren sich darauf, langfristige Gewinne zu erzielen, indem sie unterbewertete Aktien auswählen. Die Fundamentalanalyse hilft Investoren zu verstehen, was sie kaufen und warum. Und das repräsentiert die größte Stärke der Fundamentalanalyse - das Was und Warum.

Die Fundamentalanalyse basiert auf einer These, und Investoren, die glauben, dass eine Aktie unterbewertet ist, kaufen zum richtigen Zeitpunkt, oder dass sie überbewertet ist, verkaufen zum richtigen Zeitpunkt, haben eine These. Investoren mit einer These haben solide Grundlagen und können Marktvolatilität leicht navigieren.

Ein weiteres Kernprinzip der Fundamentalanalyse ist das irrationale Verhalten des Marktes, und die Fundamentalanalyse steht im Widerspruch zur Effizienzmarkthypothese, die besagt, dass „der Preis eines Vermögenswerts alle relevanten verfügbaren Informationen über den inneren Wert des Vermögenswerts widerspiegelt.“ Mit anderen Worten, der Markt hat alles eingepreist. Die Fundamentalanalyse stützt sich auf Marktineffizienzen in der Preisgestaltung und erklärt, wie bestimmte Investoren konsistent besser abschneiden als der S&P 500, der als Benchmark für die Performance dient.

Der Kernwert der Fundamentalanalyse für Investoren liegt in der Bereitstellung einer These und einem tieferen Verständnis dessen, was sie kaufen. Dieser Anlagestil stützt sich auf die Finanzdaten eines Unternehmens und distanziert sich von der Marktpsychologie. Wenn sie sich für Fundamentalanalyse interessieren, sollten sie weiterhin darüber in den Besten Anlagebüchern lesen.

Schritte der Fundamentalanalyse

Investoren müssen das Umfeld des Unternehmens verstehen, da das Umfeld den fairen Wert einer Aktie/ ihres inneren Werts beeinflusst. Das Bruttoinlandsprodukt (BIP) bietet eine schnelle, effiziente und umfassende Möglichkeit, die Wirtschaft zu verstehen. Ein kontinuierlich wachsendes BIP bietet das beste Umfeld für das Unternehmenswachstum. Wie stabil ist das Land? Steigt die Inflation stark an? Wie hoch sind die Zinssätze? All diese Faktoren werden die Fähigkeit eines Unternehmens, Geschäfte zu tätigen, beeinflussen. Sobald ein Investor den allgemeinen Zustand der Wirtschaft verstanden hat, geht es weiter zur Gesamtstärke der Branche und etwaigen Trends darin.

Wie wettbewerbsfähig ist die Branche? Wie streng sind staatliche Vorschriften? Sind Arbeits- und Rohstoffkosten stabil oder variabel? Was ist die Nachfrage-Angebotslücke? Die Nachfrage wächst tendenziell stetig, und die Produktion steigt schneller, was zu Überangebot und geringeren Gewinnen führt. Wie widerstandsfähig ist die Branche gegenüber Technologie? Da die Technologie voranschreitet, werden Branchen ersetzt. Nachdem die Branche studiert wurde, konzentriert sich der Investor auf das spezifische Unternehmen/die spezifische Aktie in Frage.

Investoren werden zwei Forschungswege einschlagen, wenn sie das Unternehmen untersuchen: qualitative und quantitative.

Qualitative Forschung beinhaltet den Managementstil, die Unternehmensführung, Wettbewerbsvorteile, die Positionierung in der Branche und, am wichtigsten, das Geschäftsmodell.

Quantitative Forschung beinhaltet die Bilanz, die Gewinn- und Verlustrechnung sowie die Cashflows.

Bei der qualitativen Forschung müssen Investoren zunächst das Geschäftsmodell verstehen. Dies ist das, was Peter Lynch häufig als „die Geschichte“ bezeichnete. Wie verdient das Unternehmen Geld? Dies ist nicht immer so einfach, wie es scheinen mag. Und was muss geschehen, damit der Aktienkurs steigt? Zum Beispiel könnte ein Einzelhändler, der Kleidung verkauft, bereit sein, landesweit weitere Geschäfte zu eröffnen. Investoren verstehen zunächst die Art des Geschäfts und dessen Wachstumsphase, erstellen dann eine These darüber, wie das Unternehmen seinen Umsatz steigern und damit seinen Aktienkurs verbessern kann.

„Obwohl es manchmal leicht zu vergessen ist, ist eine Aktie kein Lotterielos. Es ist ein Teilbesitz an einem Unternehmen.“

Peter Lynch, One Up On Wall Street

Die Unternehmensführung ist die Art und Weise, wie das Unternehmen geführt wird - die Praktiken, die die Unternehmensoperationen steuern, und die Interaktion zwischen Aktionären und Unternehmensführung. Das Management spielt eine entscheidende Rolle, und Investoren sollten die Führung untersuchen und überprüfen; wie haben sie sich in früheren Positionen bewährt? Ein weiterer wichtiger Einblick von Peter Lynch ist der Aktienbesitz des Managements. Management, das kürzlich Aktien abgestoßen hat, sollte für Investoren ein Warnsignal darstellen. Wenn das Management Aktien besitzt und stark investiert ist, ist dies ein gutes Zeichen und bedeutet, dass die Belohnung der Aktionäre eine höhere Priorität haben wird.

Bei der quantitativen Analyse haben viele erfolgreiche Investoren ein unglaubliches Vermögen damit gemacht, Jahresberichte und 10-Ks zu durchforsten. Ein 10-K ist ein jährlich von der SEC geforderter Bericht, der die Finanzdaten, die Organisationsstruktur, den Gewinn pro Aktie und viele andere quantitative Daten des Unternehmens berichtet. Investoren betrachten zuerst die Bilanz. Die Bilanz bietet einen Überblick über Vermögenswerte, Eigenkapital und Verbindlichkeiten zu einem bestimmten Zeitpunkt. Investoren werden auch den Cashflow eines Unternehmens untersuchen: Ein Unternehmen, das mehr Geld einnimmt als ausgibt, ist natürlich attraktiver als ein Unternehmen, das mehr ausgibt als einnimmt. Ein Unternehmen mit positivem Cashflow kann oft eine höhere zukünftige Bewertung durch Dividendenzahlungen, Aktienrückkäufe oder Schuldenabbau ankündigen.

Zuletzt die Gewinn- und Verlustrechnung. Diese zeigt Gewinne und Verluste (Umsatz gegenüber Ausgaben) über einen bestimmten Zeitraum und gibt dem Investor Röntgenblick darüber, wie viel das Unternehmen verdient, aber auch wie das Unternehmen diese Einnahmen generiert. Dies ist unglaublich nützlich für intra-branchenübergreifende Vergleiche. Ein weiteres Standardmaß für Branchenvergleiche ist das KGV (Kurs-Gewinn-Verhältnis), das den aktuellen Aktienkurs gegenüber dem Gewinn pro Aktie (EPS) misst. Ein hohes KGV bedeutet entweder, dass die Aktie überbewertet ist oder dass die Investoren ein enormes zukünftiges Wachstum erwarten.

Die Fundamentalanalyse nutzt rohe Finanzdaten und Zahlen, um zu beurteilen, ob eine Aktie zu einem attraktiven Preis gehandelt wird, und konzentriert sich auf das langfristige Wachstum des zugrunde liegenden Unternehmens. Es kann mit einem Auszug treffend zusammengefasst werden:

„Die grundlegende Geschichte bleibt einfach und endlos. Aktien sind keine Lotterielose. Jeder Aktie ist ein Unternehmen zugeordnet. Unternehmen machen es besser oder schlechter. Wenn ein Unternehmen schlechter abschneidet als zuvor, wird der Aktienkurs sinken. Wenn ein Unternehmen besser abschneidet, wird der Aktienkurs steigen. Wenn sie gute Unternehmen besitzen, die kontinuierlich ihre Gewinne steigern, werden sie erfolgreich sein. Die Unternehmensgewinne sind seit dem Zweiten Weltkrieg um das Fünfundfünfzigfache gestiegen, und der Aktienmarkt ist um das Sechzigfache gestiegen. Vier Kriege, neun Rezessionen, acht Präsidenten und ein Amtsenthebungsverfahren haben das nicht verändert.“

Peter Lynch, One Up On Wall Street

Technische Analyse

Während die fundamentale Analyse sich auf das "Was" und das "Warum" konzentriert, konzentriert sich die technische Analyse auf das "Wann". Die technische Analyse verwendet Preisaktionen und Volumen, betrachtet historische Daten, um Trends zu erkennen, die sich oft wiederholen. Während 10-Ks das Werkzeug für den fundamentalen Investor sind, sind Diagramme und Indikatoren die Werkzeuge jedes technischen Analysten. Die technische Analyse verwendet in der Regel ein engeres Zeitfenster von Tagen bis Wochen und manchmal Monaten, abhängig vom Händler, ihrem Stil und davon, ob sie ein kleines oder ein großes Handelskonto aufbauen möchten.

Ein weiterer bedeutender Einfluss auf die technische Analyse ist die menschliche Psychologie und deren Auswirkungen auf die Märkte, die wiederum im Widerspruch zur Effizienzmarkt-Hypothese stehen. Menschliches Verhalten bewegt die Märkte auf irrationale Weise. Die Unberechenbarkeit der menschlichen Psychologie ist jedoch vorhersehbar. Angst und Gier haben die Märkte seit ihrem Bestehen bewegt, und technische Analysten versuchen, von der Vorhersage dieser wiederkehrenden Verhaltensmuster zu profitieren.

Charles Dow wird trotz der Prägung des Begriffs weithin als der Großvater der technischen Analysten angesehen. Eine besondere Erwähnung muss auch an John Magee und Robert D. Edwards gehen, die gemeinsam das Buch Technische Analyse der Aktientrends verfasst haben, das im Wesentlichen die Geschichte der technischen Analyse kodifiziert hat.

Die Gegenwart tendiert immer zur Zukunft, und in den bestehenden Bedingungen gibt es immer Signale für Gefahr oder Ermutigung für diejenigen, die aufmerksam lesen.

Charles Dow

Der Kernwert der technischen Analyse für Anleger besteht darin, zukünftige Preisbewegungen basierend auf vergangenen Ereignissen vorherzusagen und durch das Verständnis der Marktpsychologie von Marktirrationalität und etablierten Trends zu profitieren.

Schritte der technischen Analyse

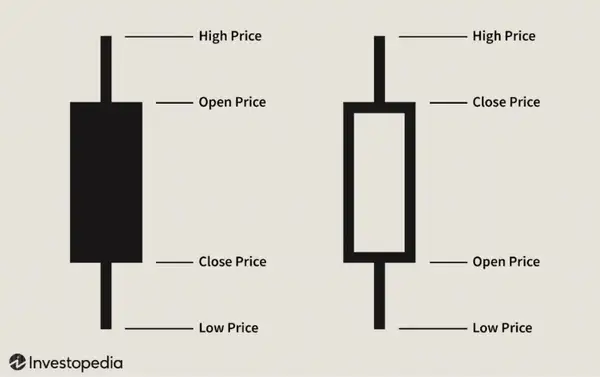

Auswahl einer Chart-Plattform. Technische Analysten verlassen sich auf Daten und Diagramme, und TradingView bietet den Goldstandard und ist die weltweit beliebteste Chart-Plattform. Chart-Plattformen zeigen Preisdaten in zahlreichen Formen, wobei das beliebteste visuelle Instrument für Händler Candlesticks sind. Candlesticks wurden im 18. Jahrhundert für den Handel mit Reis erfunden und bestehen aus zwei Teilen: dem Docht und dem Körper.

Entweder weiß und schwarz oder grün und rot. Candlesticks messen die Preisaktion über einen festgelegten Zeitraum, wobei vier Stunden, täglich, wöchentlich und monatlich beliebte Optionen darstellen. Der untere Docht zeigt das Tief innerhalb des Zeitrahmens, der obere Docht zeigt das Hoch innerhalb des Zeitrahmens, und der Körper zeigt das Eröffnungs- und Schlussniveau. Eine grüne/weiße Kerze bedeutet, dass der Schlusskurs höher war als der Eröffnungskurs, und eine rote/schwarze Kerze bedeutet das Gegenteil. Muster erscheinen, und Händler nutzen diese als Signale.

Auswahl relevanter Indikatoren

Technische Analysten haben Tausende von Indikatoren zur Auswahl, und ihr Handelsstil wird ihre Wahl beeinflussen. Zur Vereinfachung wird in diesem Artikel mehrere der grundlegendsten Indikatoren erläutert.

Gleitender Durchschnitt

Dies hilft, den Lärm herauszufiltern und zeichnet eine einzige Linie des Durchschnittspreises über einen gewünschten Zeitraum auf, wobei typische Optionen 21 Tage, 50 Tage, 100 Tage und 200 Tage sind. Dieser Indikator ermöglicht es Anlegern zu sehen, ob ein Vermögenswert in einem Aufwärtstrend oder einem Abwärtstrend liegt und als Unterstützung und Widerstand fungieren kann.

Relative Stärke Index

Dieser Momentum-Oszillator misst die Veränderung und Geschwindigkeit der Preisaktion. Er bewegt sich zwischen 0 und 100, wobei ein Wert über 70 darauf hinweist, dass die Aktie überkauft ist und eine Korrektur erforderlich ist, und ein Wert unter 30 darauf hinweist, dass die Aktie überverkauft ist und eine Rallye bevorstehen könnte.

On-Balance Volume

Dieser Indikator verwendet Volumendaten und erstellt eine einzelne Linie. Ein Anstieg des Preises sollte mit steigendem Volumen einhergehen, und ein fallender Preis sollte weniger Volumen aufweisen. In der Regel zeigt das Volumen an, wie stark die Bewegung ist, und bestätigt die Preisaktion. Ein schneller Preissprung bei geringem Volumen kann für Anleger gefährlich sein, die dem Markt hinterherjagen.

Chartmuster

Auch hier gibt es Tausende von Chartmustern, die Händler studieren und lernen können. Diese Muster werden oft selbsterfüllend, da viele Händler sie als Signale verwenden. Zwei einfache Beispiele werden gegeben.

Das aufsteigende Dreieck

Ein Muster, das einen bevorstehenden Ausbruch prophezeit und zu sehen ist, wenn der Preis an Widerstandsniveaus abprallt, aber weiterhin höhere Tiefs setzt. Händler ziehen eine horizontale Linie über den Widerstand und eine Aufwärtstrendlinie entlang der Unterstützungspunkte.

Kopf-Schulter-Muster

Ein Muster, das oft eine Umkehr im allgemeinen Markttrend von Bullen zu Bären ankündigt. Dieses Muster hat einen zentralen Peak (den Kopf) und zwei kleinere Peaks (die Schultern). Wenn alle drei Peaks auf ein ähnliches Unterstützungsniveau (den Hals) fallen, deutet die Wahrscheinlichkeit darauf hin, dass sich der Trend umkehren wird, und Händler werden in diesem Stadium damit beginnen zu verkaufen oder möglicherweise sogar Leerverkäufe tätigen.

Trends und Schlüsselniveaus

Technische Analysten bewegen sich mit dem Markt und stimmen sich mit dem vorherrschenden Primärtrend ab: Bullen- oder Bärenmarkt. Unter Verwendung von gleitenden Durchschnitten und anderen Indikatoren werden Händler bei Unterstützung kaufen und bei Widerstand in einem Bärenmarkt verkaufen. Oder bei einem Bärenmarkt bei Widerstand shorten. Eine sehr vereinfachte Strategie für ein Asset wie Bitcoin könnte sein, unterhalb des 200-Tage-Durchschnitts zu kaufen und oberhalb des 200-Tage-Durchschnitts zu verkaufen. Es könnte auch sehr nützlich sein, wenn sie planen, Bitcoin zu shorten.

Kombination von Fundamentalanalyse und Technischer Analyse

Die Fundamentalanalyse konzentriert sich auf eine thesebasierte Investition, während die Technische Analyse frühere Preisentwicklungen verwendet, um zukünftige Bewegungen vorherzusagen. Investoren, die diese Strategien kombinieren, erlangen ein besseres Verständnis des Marktes und erzielen eine optimale Ausführung. Zum Beispiel kann ein Investor durch die Fundamentalanalyse eine Aktie finden, die vom Markt unterbewertet ist, und dann den Einstieg und Ausstieg mithilfe der Technischen Analyse timen. Die Integration beider Denkschulen führt natürlicherweise zu einem ganzheitlicheren Anlageansatz.

Ein dualer Ansatz gewährt den Investoren ein detaillierteres Verständnis der langfristigen Trends und Marktzyklen, was naturgemäß das Risiko minimiert und die Genauigkeit verbessert. Angesichts der Verbreitung des Handels unter Privatanlegern und der expandierenden Palette an handelbaren Vermögenswerten werden Investoren, die die Fundamentalanalyse verstehen, gegenüber denen, die ausschließlich die Technische Analyse anwenden, im Vorteil sein. Investoren, die eine These haben, warum sie ein Asset kaufen, das über die historische Preisentwicklung hinausgeht, können besser mit der Volatilität während Marktzyklen umgehen, die durch globale Ereignisse hervorgerufen werden, und werden sich natürlicherweise zu langfristigen Wachstumsprojekten hinbewegen - dies betrifft digital Assets direkter.

Die Fundamentalanalyse und die Technische Analyse sind Werkzeuge für Investoren und Händler, und je mehr Werkzeuge sie haben, desto größer ist ihr Arsenal, um mit den Märkten zu interagieren. Beide haben ihre Schwächen, aber durch die Anwendung einer integrierten Strategie können Investoren die Schwachstellen beider Denkschulen abdecken.

Fazit

Die Fundamentalanalyse sucht nach unterbewerteten Aktien durch Finanzanalyse, während die technische Analyse Marktmuster zur Information zukünftiger Preisentwicklungen verwendet. Die Fundamentalanalyse stützt sich auf Marktineffizienzen, und die technische Analyse betrachtet die Marktpsychologie. Anleger mit einer Anlagehypothese - fundamental - werden ein tieferes Verständnis des Vermögenswerts haben und können die Marktpsychologie - technisch - nutzen, um Ein- und Ausstiegszeitpunkte zu bestimmen. Anleger sollten keine der beiden Disziplinen vernachlässigen, da die Fundamentalanalyse sie natürlicherweise zu profitablen Vermögenswerten führen wird und die technische Analyse es ihnen ermöglichen wird, von irrationalen Entwicklungen zu profitieren.

Informationen sind alles, wenn es um Investitionen und Handel geht. Anleger, die in beiden Schulen versiert sind, haben zwei separate Sprachen, um die Märkte zu übersetzen und somit tiefer in die Märkte in mehreren Dimensionen zu sehen und dadurch mehr Möglichkeiten zu eröffnen.

Haftungsausschluss: Alle Investitionen sind mit Risiken verbunden, und die frühere Performance eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder eines individuellen Handels garantiert keine zukünftigen Ergebnisse oder Renditen. Anleger tragen die volle Verantwortung für ihre Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Verhältnisse, Anlageziele, Risikotoleranz und Liquiditätsbedürfnisse beruhen. Dieser Beitrag stellt keine Anlageberatung dar.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.