Grundlegende Analyse von Aktien

Beim Analysieren von Aktien oder Vermögenswerten im Allgemeinen haben sie zwei Hauptoptionen: technische Analyse oder fundamentale Analyse. In einfachen Worten ist die technische Analyse das Analysieren des Preisdiagramms, ohne viel über das Unternehmen selbst zu wissen. Die fundamentale Analyse ist das genaue Gegenteil. Sie müssen tatsächlich nicht das Preisdiagramm betrachten, sondern alles um das Unternehmen herum analysieren. Bei der fundamentalen Analyse versuchen sie, durch Analyse verwandter wirtschaftlicher, finanzieller und anderer qualitativer und quantitativer Faktoren ihren eigenen "fairen" Wert der Aktie zu ermitteln. Dies umfasst das Studium der Finanzberichte eines Unternehmens, das Verständnis seiner Einnahmen, Ausgaben, Vermögenswerte und Verbindlichkeiten sowie den Vergleich mit seinen Wettbewerbern und dem Gesamtmarkt.

Kurz gesagt sollte die fundamentale Analyse dem Investor helfen, eine rationale Anlageentscheidung zu treffen.

In diesem Artikel werden wir versuchen, die wichtigsten Informationen zur fundamentalen Analyse auf knappe Weise zu vermitteln, begleitet von einer Vielzahl von Beispielen und Zitaten von berühmten Investoren:

- Grundkonzepte der fundamentalen Analyse

- Qualitative Analyse

- Quantitative Analyse

- Bewertungsmethoden

- Mit der fundamentalen Analyse verbundene Risiken

- Schlussfolgerung

Wichtige Konzepte der Fundamentalanalyse

Innerer Wert

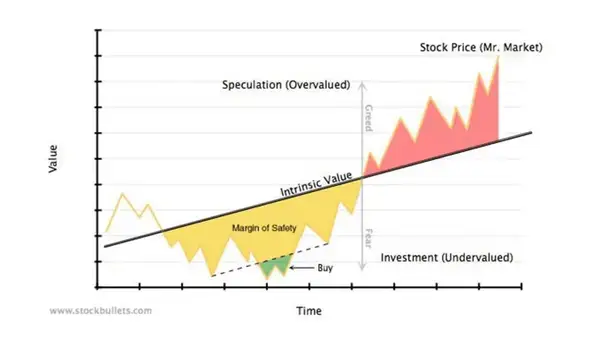

Dies ist einer unserer Lieblingscharts, da er klar zeigt, was der innere Wert ist. Ein Bild sagt mehr als tausend Worte, oder?

Der innere Wert einer Aktie ist sozusagen der "echte" Wert einer Aktie, der nicht auf ihrem aktuellen Marktsentimentpreis beruht, sondern auf ihren Fundamentaldaten wie Gewinnen, Dividenden und Wachstumsrate.

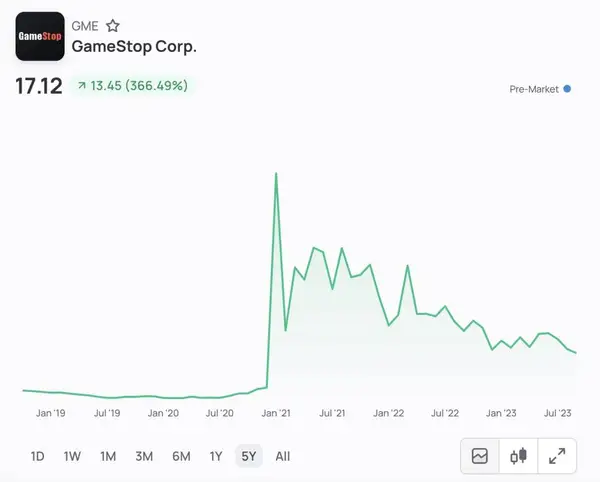

Denken sie einmal darüber nach. Manchmal reagiert der Aktienmarkt emotional auf jede kurzfristige Nachricht, die uns von reißerischen Medien präsentiert wird. Doch das ändert tatsächlich nicht den zugrunde liegenden "inneren Wert" der Aktie. GameStop schoss in ein paar Tagen von rund 2 $ pro Aktie auf 80 $ pro Aktie in die Höhe und fiel dann einen Monat später auf 25 $. Hat das Unternehmen seine Geschäftstätigkeit in diesen Tagen so schnell ausgebaut, dass der Aktienkurs so stark gestiegen ist? Die offensichtliche Antwort ist "Nein". Hat das Unternehmen im Monat nach dem Rückgang des Aktienkurses von 80 $ auf 25 $ viel weniger Geld verdient? Nein. Wahrscheinlich haben sich die Fundamentaldaten in diesem Zeitraum überhaupt nicht verändert. Die Preisschwankungen sind nur Spiele des Aktienmarktes und des Anleger-Sentiments. Langfristig scheint der innere Wert der Aktie irgendwo in der Mitte zu liegen.

Unser Ziel bei der Fundamentalanalyse ist es daher, den inneren Wert der Aktie zu finden und entsprechend zu investieren. Mit diesem Konzept kümmern sie sich nicht um kurzfristige Preisschwankungen, da ihre Analyse zeigt, dass die Aktie langfristig zu einem bestimmten "inneren Wert" zurückkehren wird.

"Ich bin nicht emotional bei Investitionen. Investieren ist etwas, bei dem sie rein rational sein müssen und Emotionen nicht ihre Entscheidungsfindung beeinflussen lassen - nur die Fakten."

Bill Ackman

Wert- vs. Wachstumsinvestitionen

Nun, da sie das entscheidende Konzept des inneren Werts verstanden haben, werden wir uns auf verschiedene Variationen der Fundamentalanalyse ausbreiten: Wert- vs. Wachstumsinvestitionen.

Wertinvestoren möchten Unternehmen finden, von denen sie glauben, dass sie unterbewertet sind, also Aktien, die weniger als ihren inneren Wert verkaufen. Wachstumsinvestoren hingegen suchen nach Unternehmen, die Anzeichen für überdurchschnittliches Wachstum zeigen.

Ein Kennzahl, die beide Investoren verwenden könnten, ist das Kurs-Gewinn-Verhältnis (KGV). Ein hohes KGV kann bedeuten, dass der Aktienkurs im Verhältnis zu den Gewinnen hoch ist und möglicherweise überbewertet ist. Ein niedriges KGV könnte darauf hinweisen, dass der aktuelle Aktienkurs im Verhältnis zu den Gewinnen niedrig ist.

Der Wertinvestor sucht nach Aktien mit einem niedrigen KGV und würde sich nicht für eine Aktie entscheiden, die ein hohes KGV aufweist. Der Wachstumsinvestor würde wahrscheinlich die Aktie kaufen, auch wenn das aktuelle KGV hoch erscheinen mag.

Um die beiden Typen noch besser zu charakterisieren, möchten wir ihnen eine Vorstellung davon geben, welche Unternehmen ein Wertinvestor im Vergleich zu einem Wachstumsinvestor kaufen könnte.

- Ein Wertinvestor könnte nach einem etablierten Produktionsunternehmen suchen, das vorübergehend mit bestimmten Problemen konfrontiert ist. Für ein solches Unternehmen liegt der kurzfristige Aktienkurs wahrscheinlich unter dem langfristigen inneren Wert. Wenn der Wertinvestor glaubt, dass die Probleme gelöst werden, ist er überzeugt, dass der Aktienkurs langfristig wieder zum inneren Wert zurückkehren wird.

- Ein Wachstumsinvestor würde hingegen eher ein Technologie-Startup mit einem bahnbrechenden neuen Produkt und rapide steigenden Einnahmen oder Netzwerkeffekten wählen.

Ein großer Unterschied zwischen Wert- und Wachstumsinvestitionen zeigt sich oft in einer Kennzahl namens Kurs-Gewinn-Verhältnis. Ein hohes KGV oder Kurs-Gewinn-Verhältnis könnte darauf hindeuten, dass der Aktienkurs im Verhältnis zu den Gewinnen hoch ist und möglicherweise überbewertet ist. Im Allgemeinen würde ein Wertinvestor eher von Unternehmen mit hohen KGVs Abstand halten, während ein Wachstumsinvestor möglicherweise immer noch investieren würde.

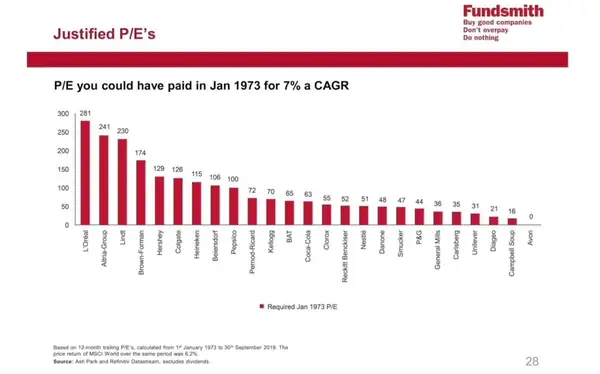

In der Geschichte gab es mehrere Unternehmen, die tatsächlich sehr hohe KGVs hatten, sich aber dennoch als großartige Investitionen herausstellten und über 7% jährliche Wachstumsraten brachten.

"Langfristig ist es für eine Aktie schwer, eine deutlich bessere Rendite zu erzielen als das Unternehmen, das dahinter steht. Wenn das Unternehmen über 40 Jahre hinweg 6 % Kapital erwirtschaftet und sie es für diese 40 Jahre halten, werden sie nicht viel mehr als eine 6%ige Rendite erzielen - selbst wenn sie es ursprünglich mit einem erheblichen Rabatt gekauft haben. Umgekehrt, wenn ein Unternehmen über 20 oder 30 Jahre hinweg 18 % Kapital erwirtschaftet, selbst wenn sie einen teuer aussehenden Preis bezahlen, werden sie ein gutes Ergebnis erzielen."

Charlie Munger

Charlie Munger

Sicherheitsmarge

Zum Abschluss, bevor wir genau darauf eingehen, wie man die Fundamentalanalyse verwendet, möchten wir kurz auf die sogenannte "Sicherheitsmarge" eingehen. Seth Klarman, ein bekannter Investor, hat tatsächlich ein ganzes Buch über dieses Konzept geschrieben, und die Hauptidee besteht darin, mit einem kleinen zusätzlichen Polster zu kaufen. Das zusätzliche Polster um den Preis herum ist wichtig, um Unbekannte und Voreingenommenheiten zu berücksichtigen. Die Fundamentalanalyse hilft uns, einen inneren Preis zu generieren. Dieser innere Preis ist unsere persönliche Annäherung und ist daher leider anfällig für unsere Voreingenommenheiten. Zu wissen, dass wir möglicherweise nicht alle Antworten haben und manchmal übermütig sein können, ist wirklich wichtig. Wenn wir dies ignorieren, könnte es zu Problemen führen. Indem wir bescheiden, aber selbstbewusst bleiben und vorsichtig mit unseren Hoffnungen und Plänen umgehen, arbeiten wir uns durch die Unsicherheiten des Investierens. Daher sollten sie immer an das Sicherheitsnetz denken, das uns die Sicherheitsmarge bietet.

Mit diesem allgemeinen Wissen über die Fundamentalanalyse sind sie nun bereit, in die Tiefe zu gehen. Innerhalb der Fundamentalanalyse haben sie neben der Wert- und Wachstumsunterscheidung mehrere Ansätze, um ihre Analyse anzugehen. Tatsächlich gibt es keine Grenze für den Grad an Detailtiefe, den ihre Analyse erreichen könnte. Bei der Durchführung ihrer Analyse ist es jedoch praktisch, ihre Informationen in quantitative und qualitative Gruppen zu ordnen.

Qualitative Analyse

Qualitative Faktoren erforschen verschiedene Aspekte wie die Art des Geschäfts, den Stand des Unternehmens in der Branche, seinen Standort, wie es betrieben wird, die Qualität des Managements und die zukünftigen Aussichten für das Unternehmen, die Branche und das Geschäft insgesamt. In der Regel behandeln Unternehmensberichte diese Fragen nicht. Um Antworten zu finden, müssen sie sich an verschiedene Informationsquellen wenden, die in ihrer Zuverlässigkeit stark variieren und oft eine beträchtliche Menge an subjektiven Meinungen enthalten.

Unternehmensführung

Wie würden sie eine gute Führung charakterisieren? Dies ist eine äußerst schwierige Aufgabe und kann nicht angemessen quantifiziert werden. Es gibt viele Geschichten, in denen Star-CEOs tatsächlich Betrüger waren, wie im Fall von Theranos, Wirecard oder FTX. Auch großartige CEOs wurden oft diskreditiert, wie Steve Jobs, der sogar einmal von Apple entlassen wurde, oder Elon Musk, dessen Unternehmen oft das meist geshortete Unternehmen der Welt war. Jeder hat seine eigenen Methoden, um gutes Management zu beurteilen. Ein guter Ausgangspunkt ist jedoch immer, sich ihre Vergangenheit anzusehen.

Indem sie Dokumente und Aussagen des CEOs analysieren, können sie Einblicke in deren Ehrlichkeit, Zuverlässigkeit und ob sie ihre Versprechen bezüglich des Zustands des Unternehmens und der zukünftigen Aussichten erfüllen, erhalten. Es könnte jedoch klug sein, noch weiter zu gehen und sogar Interviews und Pressekonferenzen anzusehen, um den CEO besser kennenzulernen.

Denken sie bei der CEO-Forschung an Großadmiral Thrawn, einen großartigen, aber fiktiven Taktiker aus Star Wars, der über seine Feinde sagt: „Thrawns stärkster Glaube war, dass man seinen Feind kennen muss, um im Krieg zu siegen. Daher verbrachte er viel Zeit damit, die Kunst, Philosophie und Kultur seiner Gegner zu studieren.“

Etwas, das sie vielleicht auch in Betracht ziehen sollten, ist die tatsächliche Erfahrung; ist der CEO ein echter Experte oder nur ein Manager. Welche Erfolge hat er in der Vergangenheit erzielt - hat er gegründet oder geerbt? Wird er in der Lage sein, das Unternehmen in die richtige Richtung zu lenken, wenn eine Krise kommt?

Geschäftsmodell

Nun zum Geschäftsmodell, dem Herzstück des Unternehmens, das alle Teile des Geschäfts verbindet. Wenn sie fragen, was ein gutes Geschäftsmodell von einem durchschnittlichen unterscheidet, können wir ihnen keine klare Antwort geben. Manchmal könnte es die Distribution sein, manchmal ein großartiges Produkt, aber im Allgemeinen gibt es immer eine Art von „unfairem Vorteil“, den ein Unternehmen hat, der es überlegen macht.

Lassen sie uns einige Beispiele geben. Es gibt großartige Medizinunternehmen mit potenziell preiswerten und lebensrettenden Medikamenten. Allerdings versperren andere große Pharmaunternehmen ihren Weg zum Markt mit verschiedenen Vorschriften. Obwohl die großen Pharmaunternehmen keine überlegenen Produkte haben, haben sie einen unfairen Geschäftsmodellvorteil. Ein weiteres Beispiel wären Unternehmen wie Apple oder Coca-Cola. Beide Unternehmen haben einen unfairen Geschäftsmodellvorteil gegenüber anderen Unternehmen in ihrer Branche aufgrund ihrer starken Marke. Daher können sie höhere Preise verlangen, und die Menschen werden das Produkt trotzdem kaufen.

Es gibt verschiedene Arten von Analysen, die sie für Geschäftsmodelle verwenden können. Im Allgemeinen ist Michael Porter einer der Gurus auf diesem Gebiet, und seine Rahmenkonzepte wie die 5 Kräfte werden bis heute genutzt.

Wir bevorzugen einen moderneren Ansatz mit neuen Modellen, die von einem Unternehmen namens Strategyzer entwickelt wurden. Sie nahmen die ursprüngliche Forschung von Porter und gaben ihr einen modernen Touch, um Geschäftsmodelle ganzheitlich zu analysieren. Vielleicht ist es nicht unbedingt ein besseres Modell, um über Geschäftsmodelle nachzudenken, aber ein einfacher und differenzierter Ansatz.

Es gibt mehrere andere Rahmenwerke und Tools zur Analyse von Geschäftsmodellen, wie:

- SWOT-Analyse

- PESTLE-Analyse

- BCG-Matrix

- Value Proposition Canvas

- Business Model Canvas

- Umweltkarte

- Portfolio-Map

Eine weitere wertvolle Methode für Investoren ist die Scuttlebutt-Technik, die von Phil Fisher vorgeschlagen wurde. Diese Methode ermutigt zu einem journalistischen Ansatz beim Investieren, der eine weitere Recherche über offizielle Quellen hinaus beinhaltet. Es beinhaltet die Untersuchung eines Querschnitts von Meinungen verschiedener Stakeholder, die mit einem Unternehmen verbunden sind, um ein umfassendes Bild seiner Stärken und Schwächen zu erstellen.

Gehen sie also voran und versuchen sie, das Geschäft aus verschiedenen Perspektiven zu analysieren, aber denken sie daran, nach diesem einen Unterscheidungsmerkmal zwischen mittelmäßigen und großartigen Unternehmen zu suchen: den unfairen Vorteil.

Quantitative Analyse

Die quantitative Analyse umfasst alle hilfreichen Details über die Finanzen des Unternehmens, wie Einkommen und Bilanz, zusammen mit zusätzlichen Informationen über Dinge wie die Produktionsmenge, die Preise der Einheiten, Kosten, Kapazität und etwaige noch nicht erfüllte Bestellungen. Diese Details können in vier Kategorien gruppiert werden:

- Kapitalisierung: Hierbei geht es um die Finanzierung des Unternehmens, einschließlich sowohl Schulden (wie Darlehen) als auch Eigenkapital (wie Aktien).

- Gewinne und Dividenden: Dieser Abschnitt befasst sich mit den Gewinnen des Unternehmens und dem Teil dieser Gewinne, der an die Aktionäre zurückgegeben wird (Dividenden).

- Vermögenswerte und Verbindlichkeiten: Hier finden sie Informationen zu den Vermögenswerten des Unternehmens (was es besitzt) und den Verbindlichkeiten (was es schuldet).

- Betriebsstatistiken: Diese Kategorie enthält verschiedene Daten zu den betrieblichen Abläufen des Unternehmens, wie Produktionsniveaus und Auftragsstatus.

Diese Kategorien helfen dabei, die Informationen zu organisieren, um die finanzielle Situation und Leistung des Unternehmens besser zu verstehen. Aber wo sollten sie anfangen und wie können sie an diese Informationen gelangen?

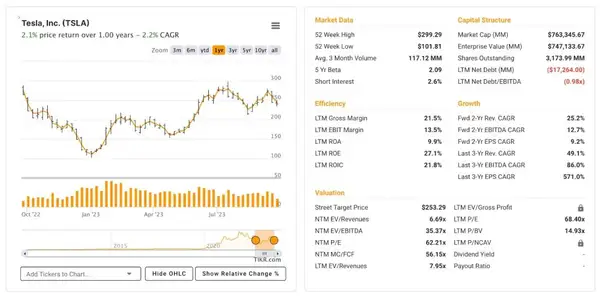

Keine Panik; zum Glück gibt es Regeln, nach denen diese großen Unternehmen ihre Zahlen veröffentlichen müssen, damit sie von jedermann überprüft werden können. Die Finanzdokumente des Unternehmens sind normalerweise im Investor-Relations-Bereich der offiziellen Website verfügbar. Zum Beispiel können sie die Tesla-Investorenplattform hier einsehen: https://ir.tesla.com/#quarterly-disclosure

Sie können auch Online-Plattformen wie Yahoo Finance, TIKR und andere nutzen. Diese zeigen alle Finanzdaten an und verfügen über praktische Tools wie Kennzahlen. Wir nutzen diese Plattformen gerne, da sie uns eine übersichtliche Möglichkeit bieten, die wichtigen Informationen auf den ersten Blick zu sehen.

Nachdem sie sich einen ersten Überblick über die finanziellen Informationen des Unternehmens über Bildschirme wie Yahoo Finance verschafft haben, können sie damit fortfahren, einen 10-K-Bericht eines Unternehmens zu lesen. Der 10-K-Bericht ist eine entscheidende Ressource mit viel mehr Unternehmensinformationen. Er bietet detaillierte Einblicke in die Geschäftstätigkeit, die finanzielle Lage und die zukünftigen Aussichten eines Unternehmens. Dieses Dokument ist besonders wichtig für US-amerikanische Unternehmen, wobei eine Variante namens 20-F für ausländische Unternehmen an der US-Börse verfügbar ist. Eine zuverlässige Quelle zum Zugriff auf diese Formulare ist die EDGAR (Electronic Data Gathering, Analysis, and Retrieval system) Datenbank, betrieben von der US Securities and Exchange Commission, die die Echtheit und Genauigkeit der bereitgestellten Informationen gewährleistet.

Nun, wenn sie tatsächlich einen solchen 10-K-Bericht öffnen, könnten sie sagen, dass er lang und langweilig ist. Leider ist das die Realität, aber sie müssen sie lesen; sie sind wahrscheinlich die umfassendste Informationsquelle, die sie finden können. Dennoch gilt zu bedenken, dass Informationen immer verzerrt sind; ihre Aufgabe ist es, eine verlässlichere Quelle zu finden und sich daran zu halten.

Also, nachdem sie möglicherweise ein Unternehmen gefunden haben, an dem sie interessiert sind, und die ersten Informationen vielversprechend erscheinen, können sie beginnen zu überprüfen, ob die Geschichte (qualitativ) mit den Zahlen (quantitativ) übereinstimmt. Dies werden sie tun, indem sie tiefer in die Finanzberichte und Kennzahlen des Unternehmens eintauchen. Denken sie daran, dass Zahlen allein nicht ausreichen; sie können immer mit Buchhaltungstricks verzerrt werden; versuchen sie, das Gesamtbild zu sehen. Dies ist der Teil, in dem alles zusammenkommt.

“In Aktien zu investieren ist eine Kunst, keine Wissenschaft, und Menschen, die darauf trainiert sind, alles starr zu quantifizieren, haben einen großen Nachteil.”

Peter Lynch

Finanzberichte

Wir wissen, dass Finanzberichte auf den ersten Blick einschüchternd wirken können, aber in Wirklichkeit handelt es sich um einfache Mathematik, und sie sollten davor keine Angst haben. Wir empfehlen, den Kurs von Prof. Aswath Damoradan (Stern University, NY) Accounting 101 anzuschauen, der alles erklärt, was sie wissen müssen, um die Grundlagen zu verstehen. Diese Grundlagen werden ihnen bereits sehr helfen, ihre quantitative Analyse durchzuführen. Leider reicht ein Blogbeitrag nicht aus, um alles im Detail zu behandeln, daher empfehlen wir tatsächlich, eine Menge weiterer Literatur zu lesen, um verschiedene Szenarien zu verstehen, da andere Branchen leicht unterschiedliche Zahlen haben werden. Zahlen, die in einer Branche als schlecht angesehen werden könnten, könnten in einer anderen Branche als gut angesehen werden.

“Beispiele dafür, wie erhebliche Zunahmen bei Lagerbeständen und/oder Forderungen nach unten gerichtete Gewinne und Überraschungen vorhersagen können, gibt es reichlich. Dies trifft besonders auf Branchen zu, die schnellen Veränderungen bei Produkten und Geschmack unterliegen. Erwarten sie, sie bei Unternehmen zu finden, die sich mit High-Fashion, saisonalen Waren und insbesondere High-Tech befassen. Kein ernsthafter Anleger, der mit Aktien in diesen Branchen zu tun hat, kann es sich leisten, Forderungen und Lagerbestände zu ignorieren.”

Thorton L. O'Glove, Qualität der Gewinne

Wir werden uns die drei wichtigsten Finanzberichte ansehen und ihnen einen groben Überblick geben, um sie auf den Weg zu bringen:

- Bilanz: Die Bilanz bietet einen Überblick über die Vermögenswerte, Verbindlichkeiten und das Eigenkapital eines Unternehmens zu einem bestimmten Zeitpunkt, was es Investoren ermöglicht, die finanzielle Stabilität und Liquidität des Unternehmens zu bewerten.

- Erfolgsrechnung: Die Erfolgsrechnung enthält die Umsatzerlöse, Aufwendungen und Gewinne oder Verluste eines Unternehmens über einen bestimmten Zeitraum und dient als Instrument für Investoren, um Rentabilität, Effizienz und Wachstumsaussichten zu bewerten.

- Cashflow-Rechnung: Die Cashflow-Rechnung erfasst den in einem gegebenen Zeitraum von einem Unternehmen generierten oder verausgabten Bargeldbetrag in den Bereichen Betrieb, Investition und Finanzierung, was für Investoren entscheidend ist, die die Fähigkeit eines Unternehmens verstehen möchten, Barmittel zu generieren und finanzielle Stärke.

Bilanz

Die wichtigste Erkenntnis aus der Bilanz ist, was das Unternehmen besitzt und schuldet, sowie der Betrag, den die Aktionäre investiert haben; dies zu verstehen ist entscheidend, da es das Nettovermögen des Unternehmens und seine Fähigkeit, Verpflichtungen zu erfüllen und in zukünftiges Wachstum zu investieren, zeigt.

- Current Ratio (Aktiva / Passiva): Ein Verhältnis über 1 zeigt, dass das Unternehmen seine kurzfristigen Verpflichtungen begleichen kann, wobei ein Verhältnis von 2 oder mehr als gesund angesehen wird.

- Verschuldungsgrad (Gesamtschulden / Eigenkapital): Ein Verhältnis unter 1 ist bevorzugt und signalisiert ein geringeres finanzielles Risiko, während ein hohes Verhältnis auf eine höhere Verschuldung und potenzielles Risiko hinweist.

- Return on Equity (Nettogewinn / Eigenkapital): Ein Verhältnis über 15% gilt als gut und zeigt eine effektive Nutzung des Eigenkapitals der Aktionäre zur Gewinnerzielung.

Erfolgsrechnung

Die wichtigste Erkenntnis hier ist, wie gut ein Unternehmen Gewinne aus seinen Geschäftstätigkeiten erzielen kann; ein höherer Reingewinn und konsistente Gewinne im Laufe der Zeit deuten darauf hin, dass ein Unternehmen seine Ressourcen effektiv verwalten und wachsen kann.

- Nettogewinnmarge (Nettogewinn / Umsatz): Ein hohes Verhältnis, in der Regel über 10%, ist vorteilhaft und zeigt, dass ein wesentlicher Teil des Umsatzes als Gewinn zurückgehalten wird.

- Gewinn pro Aktie (EPS) (Nettogewinn / Anzahl der ausstehenden Aktien): Ein höheres EPS ist besser und zeigt, dass mehr Gewinn auf jede Stammaktie entfällt.

- Kurs-Gewinn-Verhältnis (KGV) (Marktwert pro Aktie / EPS): Ein KGV unter 15 wird oft als Zeichen einer unterbewerteten Aktie angesehen.

Cashflow-Rechnung

Ein positiver operativer Cashflow zusammen mit einem gesunden freien Cashflow nach Investitionen zeigt an, dass das Unternehmen aus seinen Kerngeschäftsaktivitäten ausreichend Bargeld generiert, um sich selbst zu erhalten und möglicherweise in Wachstum zu investieren.

“Erwartete langfristige Cashflows, abgezinst durch die Kapitalkosten - nicht berichtete Gewinne - bestimmen die Aktienkurse.”

Michael J. Mauboussin, Morgan Stanley

- Operativer Cashflow: Ein positiver Cashflow ist entscheidend und zeigt, dass das Unternehmen aus seinen Operationen ausreichend Bargeld generieren kann.

- Freier Cashflow (Operativer Cashflow - Investitionen): Ein positiver freier Cashflow ist wünschenswert und zeigt die Verfügbarkeit von Bargeld für Aktionäre nach Investitionen.

- Cash Conversion Cycle: Ein kürzerer Zyklus ist besser und zeigt eine effiziente Umwandlung von Investitionen in Bargeld.

Finanzkennzahlen

Da Graham sozusagen der Godfather des Value-Investing ist und viel Wert zur Welt der fundamentalen Analyse beigetragen hat, sind hier einige Kennzahlen, die er als nützlich erachten würde. Es ist auch wichtig zu beachten, dass diese Kennzahlen und Metriken niemals isoliert verwendet werden sollten, sondern Teil einer umfassenden Analyse der finanziellen Gesundheit eines Unternehmens, der Wachstumsaussichten, der Wettbewerbsposition und des breiteren Marktes und wirtschaftlichen Umfelds sein sollten. Beispielsweise waren die Zinsen in den vergangenen Jahren historisch niedrig, weshalb die Aktienmarkt-Bewertungen im Allgemeinen höher waren und Analysten möglicherweise flexibler mit höheren KGVs umgehen, insbesondere bei Wachstumsaktien oder Aktien in Sektoren wie Technologie.

- KGV unter 15: Signalisiert potenzielle Unterbewertung der Aktie.

- Aktuelles Verhältnis über 2: Zeigt starke kurzfristige finanzielle Stabilität.

- Verschuldungsgrad unter 1: Weist auf geringeres finanzielles Risiko hin.

- Jährliches Gewinnwachstum über 5%: Steht für vielversprechende Wachstumsaussichten.

- Hohe Dividendenrendite: Kann auf eine Wertanlage hinweisen, wenn sie zusammen mit anderen Kennzahlen analysiert wird.

- Return on Equity über 15%: Spiegelt effiziente Nutzung des Eigenkapitals der Aktionäre zur Gewinnerzielung wider.

Gewinnberichte

Zusammenfassend werden wir kurz zwei wichtige Finanzkennzahlen besprechen: Gewinn pro Aktie (EPS) und Kurs-Gewinn-Verhältnis (KGV), die entscheidend sind, um die finanzielle Lage eines Unternehmens zu bewerten.

Gewinn pro Aktie (EPS)

EPS repräsentiert den Gewinn eines Unternehmens geteilt durch die Anzahl der ausgegebenen Aktien. Wenn zum Beispiel Apple einen Nettogewinn von 50 Milliarden Dollar und 10 Milliarden ausgegebene Aktien hat, wäre sein EPS 5 Dollar. Diese Zahl ist ein schneller Indikator für die Rentabilität, aber es ist wichtig zu berücksichtigen, wie Aktienrückkäufe, eine Praxis zur Reduzierung der Anzahl der Aktien und möglicherweise zur Steigerung des EPS, diesen Wert beeinflussen könnten. In den untenstehenden Diagrammen können sie sehen, wie sich das Apple EPS entwickelt hat. Das erste Diagramm zeigt, dass es 2009 unter 1 Dollar lag und auf über 5 Dollar stieg. Im zweiten Diagramm können sie im grauen Bereich sehen, wie Aktienrückkäufe tatsächlich den Wert signifikant beeinflusst haben.

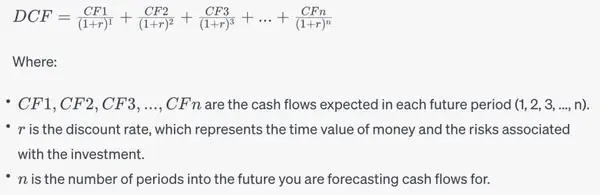

Noch einmal, Bewertung ist ein großes Thema und sie sollten mehr Forschung dazu auf eigene Faust betreiben. Kurz gesagt, wir werden ihnen einen Einblick in die wichtigste Bewertungsmethode geben, den Diskontierten Cashflow. Er wird verwendet, um den Wert einer Investition auf Grundlage zukünftiger Cashflows zu berechnen.

- Sie schätzen, wie viel Geld das Unternehmen in Zukunft generieren wird

- Und sie diskontieren den Wert zurück auf den Betrag, den er heute wert wäre

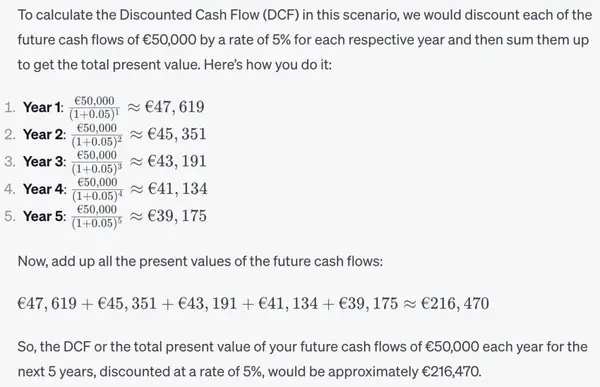

Da einige Personen praktischere Lerner sind, hier ein leicht verständliches Beispiel, wie der Diskontierte Cashflow (DCF) berechnet wird.

Diese Methode ist wahrscheinlich eine der einfachsten. Es gibt jedoch viele andere Bewertungsmethoden, die je nach Ihren Zielen verwendet werden. Wie sie gesehen haben, gibt es bereits eine Vielzahl von verschiedenen Metriken, die betrachtet werden müssen, Verhältnisse, die berechnet werden müssen, und Bewertungsmethoden, die in Betracht gezogen werden müssen. Denken sie daran, mit jeder zusätzlichen Variablen fügen sie auch zusätzliche Komplexität zu ihrer Analyse hinzu - also versuchen sie, dem Rat von Einstein zu folgen:

“Alles sollte so einfach wie möglich gemacht werden, aber nicht einfacher.”

Risiken bei der Fundamentalanalyse

Risiko. Es ist wahrscheinlich eines der wichtigsten Dinge, die berücksichtigt werden müssen. Risiko ist das, was Glücksspieler von Investoren trennt. Es geht nicht genau darum, wie viel Risiko sie eingehen, sondern mehr um ihre Beziehung dazu. Die Fundamentalanalyse ist keine mathematische Formel; sie ist nicht präzise. Wie viele Fachleute sagen, ist Investieren eine Kunst. Dies umfasst auch die extreme Komplexität des Investierens; man löst die Finanzmärkte nicht einfach, außer vielleicht Jim Simons für eine Zeit. Erinnern sie sich an die Statistik vom Anfang? Nur etwa 5-10% der professionellen Investoren schlagen tatsächlich den Markt über 15 Jahre. Übermut wird sie im Meer der Realität ertränken, wie es schon so vielen anderen passiert ist, die Milliarden von Dollar an den Finanzmärkten verloren haben. Nicht zu investieren ist riskant, aber zu investieren, ohne sich der Risiken bewusst zu sein, ist töricht. Investieren ist ein ernsthaftes Geschäft mit vielen Risiken, also nehmen sie es ernst.

“Obwohl es manchmal leicht zu vergessen ist, ist eine Aktie kein Lotterielos… es ist Teilhaberschaft an einem Unternehmen.”

Peter Lynch

Fazit

Bravo! Sie haben sich durch das Dickicht der Fundamentalanalyse gekämpft und sind mit Verstand herausgekommen. Geben sie sich einen Klaps auf die Schulter - sie haben es verdient! Also, was steht als nächstes auf der Tagesordnung? Verabschieden sie sich von den Zeiten, in denen sie Aktien aufgrund von Klatsch in der Kaffeestube gekauft haben, und tauchen sie kopfüber in das wahre Spiel ein.

Krempeln sie die Ärmel hoch und machen sie sich die Hände schmutzig! Wählen sie einen Sektor, der sie interessiert, fangen sie an, sich über die dort ansässigen Unternehmen zu informieren, und setzen sie dieses Wissen der Fundamentalanalyse auf die Probe. Denken sie daran, es ist an der Zeit, der Sherlock der Aktien zu sein, nicht der Spieler am Roulettetisch.

“Aktien zu kaufen, ohne die Unternehmen zu studieren, ist dasselbe wie Poker zu spielen - und niemals seine Karten anzuschauen.”

Peter Lynch

Haftungsausschluss: Alle Investitionen beinhalten Risiken, und die vergangene Wertentwicklung eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder eines individuellen Handels garantiert keine zukünftigen Ergebnisse oder Erträge. Anleger tragen die volle Verantwortung für alle von ihnen getroffenen Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Verhältnisse, Anlageziele, Risikotoleranz und Liquiditätsbedürfnisse beruhen. Dieser Beitrag stellt keine Anlageberatung dar.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.