Технический анализ финансовых рынков

Технический анализ финансовых рынков оценивает прошлую производительность акций и прогнозирует будущие движения цен на основе исторических данных. Он включает в себя анализ графиков, паттернов и различных технических индикаторов для выявления тенденций и принятия обоснованных решений.

Основное предположение технического анализа заключается в том, что движения цен и объемы торгов не случайны. Они следуют определенным закономерным паттернам, которые можно выявить и использовать в своих интересах.

Одним из ключевых преимуществ технического анализа является возможность выявления точек входа и выхода из сделок, что помогает инвесторам принимать более обоснованные решения о покупке и продаже акций.

Вот несколько причин, почему технический анализ важен на финансовых рынках:

- Технический анализ помогает трейдерам и инвесторам выявлять тенденции и циклы на рынке, такие как восходящие, нисходящие и боковые тенденции.

- Технический анализ может использоваться для определения точек входа и выхода из сделок путем анализа ключевых уровней поддержки и сопротивления.

- Технический анализ может подтверждать или опровергать результаты фундаментального анализа. Если у компании сильный рост прибыли и выручки, но цена акций снижается, технический анализ может указать на то, что акции перепроданы и готовы к отскоку.

Четыре основных концепции технического анализа, которые стоит освоить

Анализ цены и объема

Анализ цены и объема - это методика, используемая для оценки движения цен и объема торговли ценной бумаги со временем.

Ценовой анализ включает изучение исторических движений цен ценной бумаги для выявления тенденций и паттернов. Некоторые ключевые ценовые индикаторы, используемые в ценовом анализе, включают в себя:

- Уровни сопротивления и поддержки - это уровни на графике, на которых цена ценной бумаги исторически показывала тенденцию к отскоку. Эти уровни могут использоваться для установки ордеров на покупку и продажу.

- Скользящие средние являются распространенными ценовыми индикаторами, которые помогают трейдерам сглаживать колебания цен и выявлять тенденции. Два распространенных типа скользящих средних - это Простая Скользящая Средняя (SMA) и Экспоненциальная Скользящая Средняя (EMA).

- Графики биржевых свечей помогают визуализировать движения цен за определенный период времени. Каждая свеча представляет собой торговый день, где тело свечи представляет открытие и закрытие цен, а тени представляют максимумы и минимумы дня.

Объемный анализ включает изучение объема торговли для выявления тенденций и паттернов биржевых свечей. Некоторые ключевые объемные индикаторы суммируются ниже.

- Индикатор объема On-Balance Volume (OBV) отслеживает общий объем ценной бумаги со временем.

- Объемные осцилляторы помогают трейдерам выявлять изменения объема со временем. Два распространенных объемных осциллятора - это Индикатор Чайкина и Скорость Изменения Объема (VROC).

- Объемные паттерны могут использоваться для выявления потенциальных разворотов или продолжений тренда. Например, если ценная бумага движется вверх, а объем растет, это может указывать на вероятное продолжение тренда.

Анализ цены и объема может предоставить ценные идеи о рыночных тенденциях и движениях цен. Изучая исторические данные о ценах и объеме, трейдеры могут определять потенциальные точки входа и выхода и устанавливать ордера стоп-лосс для минимизации потерь. Кроме того, анализ цены и объема помогает трейдерам подтверждать или опровергать результаты других форм анализа, таких как фундаментальный анализ.

Анализ тренда

Анализ тренда - это методика, используемая для выявления тенденций и паттернов в движениях цен со временем. Изучая эти тенденции, трейдеры и инвесторы получают идеи о рыночном настроении и принимают обоснованные решения о покупке и продаже ценных бумаг.

Основные элементы анализа тренда суммируются ниже.

- Линии тренда определяют направление и силу тренда. Восходящий тренд может быть визуализирован рядом высоких точек и низких точек. Аналогично, нисходящий тренд может быть визуализирован рядом высоких точек и низких точек. Линии тренда могут быть построены, соединяя высокие точки и низкие точки на графике.

- Скользящие средние - это индикаторы, которые сглаживают колебания цен и выявляют тренды. Простая скользящая средняя (SMA) и Экспоненциальная скользящая средняя (EMA) являются часто используемыми скользящими средними. Например, пятимесячная Простая Скользящая Средняя для биткоина (обозначенная синим цветом) показана на графике ниже. Обратите внимание, как эта скользящая средняя сглаживает колебания цен.

Простая скользящая средняя для биткоина (источник: Morpher.com)

- Ценовые каналы создаются путем построения параллельных линий выше и ниже линии тренда. Верхняя линия представляет сопротивление, а нижняя линия представляет поддержку. Трейдеры могут использовать ценовые каналы для установки ордеров на покупку и продажу.

- Технические индикаторы могут использоваться совместно с анализом тренда для подтверждения или опровержения трендов. Например, Индекс Относительной Силы (RSI) используется для определения перекупленных и перепроданных условий. Графики RSI могут быть отображены на шкале от 0 до 100. Значение RSI больше 70 обычно указывает на то, что акция перекуплена. Значение RSI меньше 30 указывает на перепроданное состояние.

На приведенном выше графике показан график RSI за пять дней для биткоина. Обратите внимание на резкое снижение RSI биткоина, совпадающее с резким падением цены, приводящим к перепроданному состоянию.

Рыночные циклы

Рыночные циклы относятся к регулярному паттерну взлетов и падений на фондовом рынке. Эти циклы вызваны комбинацией экономических, политических и социальных факторов, которые влияют на настроения и поведение инвесторов.

Вот краткое изложение четырех ключевых фаз типичного рыночного цикла.

- Фаза аккумуляции характеризуется периодом экономического роста, низкой безработицей и ростом корпоративных прибылей. Доверие инвесторов высоко, и цены на акции имеют тенденцию расти.

- Фаза роста - это период высокого доверия инвесторов и роста цен на акции. Экономический рост начинает замедляться, а корпоративные прибыли могут начать выравниваться.

- Фаза распределения характеризуется периодом экономического замедления, ростом безработицы и падением корпоративных прибылей. Доверие инвесторов ослабевает, и цены на акции имеют тенденцию падать.

- Фаза дна - это период экономического спада, высокой безработицы и низких корпоративных прибылей. Доверие инвесторов находится на самом низком уровне, и цены на акции имеют тенденцию достигать минимума.

Понимание рыночных циклов может предоставить трейдерам и инвесторам ценные идеи о рыночных тенденциях и движениях цен. Определяя, в какой фазе рыночного цикла находится рынок, трейдеры могут корректировать свои стратегии инвестирования соответственно.

Например, во время фазы аккумуляции трейдеры могут сосредоточиться на покупке акций, которые ожидается, покажут хорошие результаты в растущей экономике. Во время фазы распредел

Уровни поддержки и сопротивления

Уровни поддержки и сопротивления - ключевые концепции, которые трейдеры используют для выявления потенциальных возможностей для покупки и продажи.

Уровни поддержки относятся к ценовым точкам, где цена ценной бумаги, скорее всего, перестанет падать и, возможно, изменит направление. Уровни поддержки часто формируются, когда на рынке есть большое количество покупателей, создающих спрос на ценную бумагу по определенной цене.

Например, уровень поддержки в $16 000 для биткоина обозначен синим цветом на приведенной ниже диаграмме. На этом уровне поддержки цена биткоина неоднократно останавливалась в своем падении, лишь чтобы вновь вернуться с положительным импульсом.

Уровень Поддержки для Биткоина (источник: Morpher.com)

Если цена ценной бумаги многократно опускается до уровня поддержки, а затем возвращается вверх, трейдеры могут интерпретировать это как сигнал к покупке. И именно это произошло, когда у биткоина случился небольшой бычий рынок вокруг 15 января.

Уровни сопротивления относятся к ценовым точкам, где цена ценной бумаги, скорее всего, перестанет расти и, возможно, изменит направление. Уровни сопротивления часто формируются, когда на рынке есть большое количество продавцов, создающих предложение актива по определенной цене.

Например, уровень сопротивления в $24 000 для биткоина обозначен синим цветом ниже. Как видно из этой диаграммы, этот уровень сопротивления - место, где цена биткоина неоднократно останавливалась в своем росте, лишь чтобы изменить направление.

Если цена ценной бумаги доходит до уровня сопротивления, а затем не удается его преодолеть, трейдеры могут интерпретировать это как сигнал к продаже. И именно это произошло с биткоином, когда он переживал небольшой спад на рынке около 3 марта.

Инструменты и техники технического анализа

Фигуры свечей

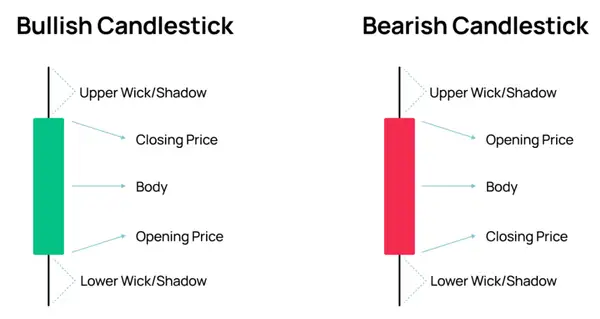

Фигуры свечей формируются расположением отдельных свечей на графике. Они отображают цены открытия, максимума, минимума и закрытия для определенного финансового инструмента за определенный период времени, обычно варьирующийся от одной минуты до одного месяца.

Трейдеры используют фигуры свечей для определения момента входа и выхода из сделок. Эти фигуры могут предоставить ценную информацию о настроениях на рынке, а также о потенциальном направлении движения цены. Например, быстрая фигура свечи может указывать на то, что покупатели контролируют ситуацию, в то время как медвежья фигура свечи может указывать на то, что продавцы доминируют на рынке.

Анатомия свечи (источник: Morpher.com)

Тело свечи эквивалентно разнице между ценой открытия и ценой закрытия. Тело - это сплошная часть свечи, которая заштрихована или окрашена для представления цен открытия и закрытия.

Фитиль, также известный как тень, - это тонкая вертикальная линия, выходящая из верхней и нижней частей тела. Он представляет собой цены максимума и минимума за тот же период времени.

Длина и толщина тела предоставляют информацию о движении цены актива. Длинное тело указывает на сильное движение цены, в то время как короткое тело указывает на слабое движение цены.

Цвет тела также может предоставить информацию о движении цены. Обычно зеленое тело указывает на бычий тренд, в то время как красное тело указывает на медвежий тренд.

Ретрейсы Фибоначчи

Ретрейсы Фибоначчи используются для определения потенциальных уровней поддержки и сопротивления.

Последовательность Фибоначчи - это ряд чисел, где каждое число является суммой двух предыдущих чисел: 0, 1, 1, 2, 3, 5, 8, 13, 21 и так далее. Трейдеры используют эти числа или их производные отношения для определения потенциальных уровней поддержки и сопротивления.

Для использования ретрейсов Фибоначчи трейдеры сначала определяют значительное изменение цены, такое как резкий рост или падение. Затем они проводят горизонтальную линию на самой высокой точке движения (100%) и другую линию на самой низкой точке движения (0%).

Затем трейдеры проводят дополнительные горизонтальные линии на различных отношениях, происходящих из последовательности Фибоначчи, обычно на уровнях 23,6%, 38,2%, 50% и 61,8% ретрейсов. Эти линии представляют потенциальные уровни поддержки и сопротивления.

Пример графика, иллюстрирующий различные уровни ретрейсов Фибоначчи, приведен ниже.

Уровни ретрейсов Фибоначчи (источник: Morpher)

Если цена финансового инструмента возвращается к одному из этих уровней, трейдеры могут интерпретировать это как потенциальную возможность для покупки или продажи. Например, на приведенном выше примере,

цена финансового инструмента вернулась к уровню ретрейса 38,2% и не смогла его преодолеть. Трейдеры могут интерпретировать это как сигнал к продаже, поскольку это указывает на то, что цена финансового инструмента, вероятно, продолжит падение. И действительно, это произошло на приведенном выше примере.

Теория Эллиотта

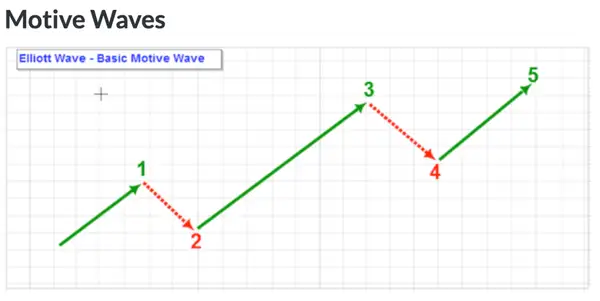

Теория Эллиотта основана на идее о том, что рыночные тенденции цикличны и могут быть разбиты на более мелкие паттерны, которые могут быть использованы для прогнозирования будущих движений цен.

Согласно Теории Эллиотта, рыночные тенденции движутся в Мотивационных Волнах, состоящих из серии пяти более мелких волн, как показано ниже.

Мотивационные Волны Эллиотта (источник: stockcharts.com)

Импульсные волны пронумерованы от 1 до 5, при этом волны 1, 3 и 5 движутся в направлении тренда. Волны 2 и 4, называемые корректирующими волнами, движутся против тренда.

Трейдеры используют Теорию Эллиотта для определения потенциальных точек разворота на рынке и для определения момента входа или выхода из сделок. Они делают это, анализируя размер и длительность каждой волны, а также отношения между волнами.

Теория также основана на идее о том, что размер и длительность каждой волны связаны с общим размером и длительностью тренда. Например, если волна 3 является самой длинной и мощной волной в восходящем тренде, вероятно, что последующая корректирующая волна, волна 4, будет относительно короткой и неглубокой.

Трейдеры также используют Теорию Эллиотта для определения потенциальных уровней поддержки и сопротивления на основе отношения между волнами. Например, если волна 2 рет

Технический анализ против фундаментального анализа

Дискуссия между техническим анализом и фундаментальным анализом - одна из самых спорных тем в мире финансов. Оба подхода используются для анализа финансовых рынков, но они различаются по методологии и типам информации, используемой для принятия инвестиционных решений.

Фундаментальный анализ основан на идее, что внутренняя стоимость компании может быть определена путем анализа ее финансовых и экономических данных, таких как прибыль, выручка, активы, обязательства и управление. Фундаментальные аналитики считают, что рынок не всегда эффективен и что могут быть возможности для получения прибыли от акций, которые недооценены или переоценены на основе их внутренней стоимости.

С другой стороны, технический анализ основан на идее, что тенденции рынка, паттерны и поведение могут быть проанализированы для предсказания будущих движений цен. Технические аналитики считают, что вся необходимая информация уже отражена в цене ценной бумаги и что данные о прошлых ценах и объемах могут использоваться для определения потенциальных уровней поддержки и сопротивления, а также для принятия инвестиционных решений.

Преимущества и ограничения технического анализа

Как и любой подход к инвестированию, технический анализ имеет свои преимущества и ограничения.

Преимущества технического анализа:

- Он основан на объективных данных, таких как ценовые данные и объем торгов, а не на субъективных факторах, таких как качество управления или финансовое состояние компании.

- Его можно применять на любом рынке, будь то акции, облигации или криптовалюты.

- Он может выявлять рыночные шаблоны и тенденции, такие как восходящие и нисходящие тенденции.

- Он может помочь управлять рисками, выявляя потенциальные уровни поддержки и сопротивления, тем самым помогая устанавливать стоп-лосс ордера.

Ограничения технического анализа:

- Он основан на прошлых ценовых и объемных данных и, следовательно, не является надежным предсказателем будущих ценовых движений.

- Он не учитывает другие важные факторы, такие как качество управления или финансовое состояние компании, которые могут повлиять на производительность ценных бумаг.

- Технические аналитики часто используют широкий спектр индикаторов для анализа рынка, что может привести к избыточной информации и путанице.

- Он полагается на субъективную интерпретацию прошлых ценовых и объемных данных, что может привести к различным выводам.

Заключение

Технический анализ является важным подходом к пониманию финансовых рынков и включает ключевые концепции, такие как анализ трендов, уровни поддержки, сопротивления и анализ ценового движения. Технические аналитики используют ряд инструментов и техник, включая свечные паттерны, уровни Фибоначчи и теорию Эллиотта, для анализа рыночных данных и принятия обоснованных торговых решений.

Хотя технический анализ является мощным подходом, сочетание его с фундаментальным анализом важно для получения полной картины рынка. Фундаментальный анализ включает изучение макроэкономических и отраслевых факторов, которые могут повлиять на цены активов, таких как процентные ставки, прибыль компании и геополитические события.

Отказ от ответственности: Все инвестиции несут риски, и прошлый результат ценной бумаги, отрасли, сектора, рынка, финансового продукта, торговой стратегии или торговли конкретного лица не гарантирует будущих результатов или доходов. Инвесторы полностью несут ответственность за принимаемые ими инвестиционные решения. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, уровня риска и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.