Análisis Técnico de los Mercados Financieros

El análisis técnico de los mercados financieros evalúa el rendimiento pasado de las acciones y pronostica movimientos de precios futuros basados en datos históricos. Implica analizar gráficos, patrones y varios indicadores técnicos para identificar tendencias y tomar decisiones informadas.

La premisa principal del análisis técnico es que los movimientos de precios y el volumen de operaciones no son aleatorios. Más bien, siguen patrones predecibles que pueden ser identificados y aprovechados.

Uno de los principales beneficios del análisis técnico es que puede usarse para identificar puntos de entrada y salida para operaciones, ayudando a los inversores a tomar decisiones más informadas sobre cuándo comprar y vender acciones.

Aquí hay algunas razones por las que el análisis técnico es importante en los mercados financieros:

- El análisis técnico ayuda a los traders e inversores a identificar tendencias y ciclos en el mercado, como tendencias alcistas, bajistas y laterales.

- El análisis técnico puede usarse para identificar puntos de entrada y salida para operaciones al observar niveles clave de soporte y resistencia.

- El análisis técnico puede usarse para confirmar o refutar los hallazgos del análisis fundamental. Si una empresa tiene un fuerte crecimiento de ganancias y de ingresos, pero el precio de las acciones está disminuyendo, el análisis técnico puede indicar que la acción está sobrevendida y lista para un rebote.

Cuatro Conceptos Fundamentales de Análisis Técnico para Dominar

Análisis de Precio y Volumen

El análisis de precio y volumen es una técnica utilizada para evaluar los movimientos de precio y volumen de negociación de un valor con el tiempo.

El análisis de precio implica estudiar los movimientos de precio históricos de un valor para identificar tendencias y patrones. Algunos de los indicadores de precio clave utilizados en el análisis de precio incluyen:

- Resistencia y soporte son niveles en un gráfico donde el precio de un valor ha mostrado históricamente una tendencia a rebotar. Estos niveles se pueden utilizar para establecer órdenes de compra y venta.

- Las medias móviles son indicadores de precio comunes que ayudan a los traders a suavizar las fluctuaciones de precio e identificar tendencias. Dos tipos comunes de medias móviles son el Promedio Móvil Simple (SMA) y el Promedio Móvil Exponencial (EMA).

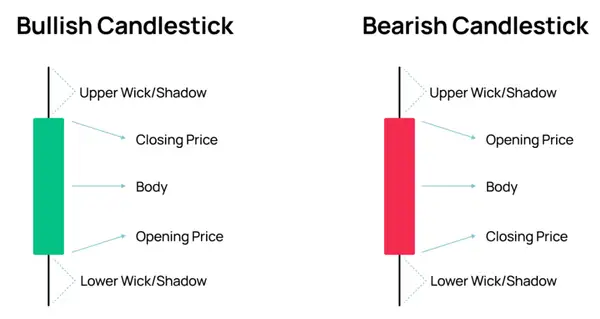

- Los gráficos de velas ayudan a visualizar los movimientos de precio en un período específico de tiempo. Cada vela representa un día de negociación, con el cuerpo de la vela representando los precios de apertura y cierre y las mechas representando los máximos y mínimos del día.

El análisis de volumen implica estudiar el volumen de negociación para identificar tendencias y patrones de velas. Algunos de los indicadores de volumen clave se resumen a continuación.

- El Volumen en Balance (OBV) es un indicador de volumen que sigue el volumen total de un valor con el tiempo.

- Los osciladores de volumen ayudan a los traders a identificar cambios en el volumen con el tiempo. Dos osciladores de volumen comunes son el Oscilador Chaikin y la Tasa de Cambio de Volumen (VROC).

- Los patrones de volumen se pueden utilizar para identificar posibles inversiones de tendencia o continuaciones. Por ejemplo, si un valor está en tendencia alcista y el volumen está aumentando, esto puede indicar que es probable que la tendencia continúe.

El análisis de precio y volumen puede proporcionar información valiosa sobre las tendencias del mercado y los movimientos de precio. Al estudiar datos históricos de precio y volumen, los traders pueden identificar posibles puntos de entrada y salida y establecer órdenes de stop-loss para minimizar pérdidas. Además, el análisis de precio y volumen ayuda a los traders a confirmar o refutar los hallazgos de otras formas de análisis, como el análisis fundamental.

Análisis de Tendencias

El análisis de tendencias es una técnica utilizada para identificar tendencias y patrones en los movimientos de precio con el tiempo. Al estudiar estas tendencias, los traders e inversores obtienen información sobre el sentimiento del mercado y toman decisiones informadas sobre la compra y venta de valores.

Los elementos clave del análisis de tendencias se resumen a continuación.

- Las líneas de tendencia identifican la dirección y la fuerza de una tendencia. Una tendencia alcista puede visualizarse por un número de máximos que son más altos y mínimos que son más altos. De manera similar, una tendencia bajista puede visualizarse por un número de máximos que son más bajos y mínimos que son más bajos. Las líneas de tendencia se pueden trazar conectando los máximos y mínimos en un gráfico.

- Las medias móviles son indicadores que suavizan las fluctuaciones de precio e identifican tendencias. El Promedio Móvil Simple (SMA) y el Promedio Móvil Exponencial (EMA) son medias móviles comúnmente utilizadas. Por ejemplo, un Promedio Móvil Simple de cinco meses de Bitcoin (señalado en azul) se ilustra en el gráfico a continuación. Observe cómo esta media móvil suaviza las fluctuaciones de precio.

Promedio Móvil Simple de Bitcoin (fuente: Morpher.com)

- Los canales de precio se crean trazando líneas paralelas por encima y por debajo de una línea de tendencia. La línea superior representa resistencia, mientras que la línea inferior representa soporte. Los traders pueden utilizar canales de precio para establecer órdenes de compra y venta.

- Los indicadores técnicos se pueden utilizar en conjunto con el análisis de tendencias para confirmar o refutar tendencias. Por ejemplo, el Índice de Fuerza Relativa (RSI) se utiliza para identificar condiciones de sobrecompra y sobreventa. Los gráficos de RSI se mapean en una escala que va de 0 a 100. Un valor de RSI mayor a 70 tiende a indicar que el valor está sobrecomprado. Un valor de RSI menor a 30 indica una condición de sobreventa.

Arriba se ilustra un gráfico RSI de cinco días para Bitcoin. Observe una caída brusca en el RSI de Bitcoin coincidiendo con la brusca caída en el precio, lo que lleva a una condición de sobreventa.

Ciclos de Mercado

Los ciclos de mercado se refieren al patrón regular de altibajos en el mercado de valores. Estos ciclos son impulsados por una combinación de factores económicos, políticos y sociales que influyen en el sentimiento y comportamiento de los inversores.

A continuación se presenta un resumen de las cuatro fases clave de un ciclo de mercado típico.

- La fase de acumulación se caracteriza por un período de crecimiento económico, baja tasa de desempleo y crecimiento de beneficios empresariales. La confianza del inversor es alta y los precios de las acciones tienden a subir.

- La fase de aumento es un período de alta confianza del inversor y aumento de los precios de las acciones. El crecimiento económico comienza a desacelerarse y los beneficios empresariales pueden comenzar a nivelarse.

- La fase de distribución se caracteriza por un período de desaceleración económica, aumento del desempleo y caída de los beneficios empresariales. La confianza del inversor disminuye y los precios de las acciones tienden a caer.

- La fase de fondo es un período de declive económico, alto desempleo y bajos beneficios empresariales. La confianza del inversor está en su punto más bajo y los precios de las acciones tienden a tocar fondo.

Comprender los ciclos de mercado puede proporcionar a los traders e inversores información valiosa sobre las tendencias del mercado y los movimientos de precio. Al identificar en qué fase del ciclo de mercado se encuentra el mercado, los traders pueden ajustar sus estrategias de inversión en consecuencia.

Por ejemplo, durante la fase de acumulación, los traders pueden enfocarse en comprar acciones que se espera que se desempeñen bien en una economía en crecimiento. Durante la fase de distribución, los traders pueden centrarse en acciones defensivas u oportunidades de venta en corto.

Niveles de Soporte y Resistencia

Los niveles de soporte y resistencia son conceptos clave que los traders utilizan para identificar posibles oportunidades de compra y venta.

Los niveles de soporte se refieren a puntos de precio donde es probable que el precio de un valor deje de caer y potencialmente invierta su curso. Los niveles de soporte suelen crearse cuando hay un gran número de compradores en el mercado, generando una demanda de un valor a un precio específico.

Por ejemplo, un nivel de soporte de $16,000 para Bitcoin está designado en azul en el gráfico reproducido a continuación. En este nivel de soporte, el precio de Bitcoin ha dejado de caer repetidamente, solo para rebotar con impulso hacia adelante.

Nivel de Soporte de Bitcoin (fuente: Morpher.com)

Si el precio de un valor cae repetidamente a un nivel de soporte y luego rebota hacia arriba, los traders pueden interpretar esto como una señal de compra. Y esto es exactamente lo que sucedió cuando Bitcoin experimentó un pequeño mercado alcista alrededor del 15 de enero.

Los niveles de resistencia se refieren a puntos de precio donde es probable que el precio de un valor deje de subir y potencialmente invierta su curso. Los niveles de resistencia suelen crearse cuando hay un gran número de vendedores en el mercado, generando una oferta del activo a un precio específico.

Por ejemplo, un nivel de resistencia de $24,000 para Bitcoin está designado en azul abajo. Como se puede ver en este gráfico, este nivel de resistencia es donde el precio de Bitcoin ha dejado de subir repetidamente, solo para revertir su curso.

Si el precio de un valor sube a un nivel de resistencia y luego no logra romperlo, los traders pueden interpretar esto como una señal de venta. Y esto es exactamente lo que le sucedió a Bitcoin cuando experimentó un pequeño mercado bajista alrededor del 3 de marzo.

Herramientas y Técnicas de Análisis Técnico

Patrones de Velas

Los patrones de velas se forman por la disposición de velas individuales en un gráfico. Muestran los precios de apertura, máximo, mínimo y cierre de un valor dado durante un período de tiempo específico, que generalmente va desde un minuto hasta un mes.

Los traders utilizan los patrones de velas para temporizar las entradas y salidas de las operaciones. Estos patrones pueden proporcionar información valiosa sobre el sentimiento del mercado, así como la posible dirección del movimiento de los precios. Por ejemplo, un patrón de vela alcista puede indicar que los compradores tienen el control, mientras que un patrón de vela bajista puede indicar que los vendedores dominan el mercado.

La Anatomía de una Vela (fuente: Morpher.com)

El cuerpo de la vela es equivalente a la diferencia entre el precio de apertura y el precio de cierre. El cuerpo es la parte sólida de la vela que está sombreada o coloreada para representar los precios de apertura y cierre.

La mecha, también conocida como la sombra, es la línea vertical delgada que se extiende desde la parte superior e inferior del cuerpo. Representa los precios máximos y mínimos durante el mismo período.

La longitud y el grosor del cuerpo proporcionan información sobre el movimiento de precios del activo. Un cuerpo largo denota un movimiento de precio fuerte, mientras que un cuerpo corto denota un movimiento de precio débil.

El color del cuerpo también puede proporcionar información sobre el movimiento de precios. Típicamente, un cuerpo verde denota movimiento alcista, mientras que un cuerpo rojo denota movimiento bajista.

Retracciones de Fibonacci

Las retracciones de Fibonacci se utilizan para identificar posibles niveles de soporte y resistencia.

La secuencia de Fibonacci es una serie de números donde cada número es la suma de los dos números anteriores: 0, 1, 1, 2, 3, 5, 8, 13, 21, y así sucesivamente. Los traders utilizan estos números, o ratios derivados de ellos, para identificar posibles niveles de soporte y resistencia.

Para utilizar las retracciones de Fibonacci, los traders primero identifican un movimiento de precio significativo, como un fuerte aumento o una fuerte caída. Luego trazan una línea horizontal en el punto más alto del movimiento (100%) y otra línea en el punto más bajo del movimiento (0%).

Luego trazan líneas horizontales adicionales en varios ratios derivados de la secuencia de Fibonacci, típicamente en retracciones del 23.6%, 38.2%, 50%, y 61.8%. Estas líneas representan posibles niveles de soporte y resistencia.

A continuación se muestra un ejemplo de gráfico que ilustra varios niveles de retracción de Fibonacci.

Niveles de Retracción de Fibonacci (fuente: Morpher)

Si el precio del activo se retrae a uno de estos niveles, los traders pueden interpretarlo como una oportunidad potencial de compra o venta. Por ejemplo, en el ejemplo ilustrado arriba,

el precio del activo se retrajo al nivel de retracción del 38.2% y no logró romper. Los traders pueden interpretar esto como una señal de venta, ya que sugiere que es probable que el precio del activo continúe cayendo. Y de hecho, esto es lo que sucedió en el ejemplo ilustrado anteriormente.

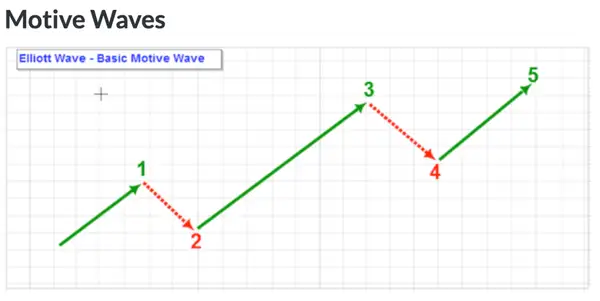

Teoría de Ondas de Elliott

La Teoría de Ondas de Elliott se basa en la idea de que las tendencias del mercado son cíclicas y pueden desglosarse en patrones más pequeños que pueden utilizarse para predecir movimientos futuros de precios.

Según la Teoría de Ondas de Elliott, las tendencias del mercado se mueven en Ondas Motrices que comprenden una serie de cinco ondas más pequeñas como se ilustra a continuación.

Ondas Motrices de Elliott (fuente: stockcharts.com)

Las ondas impulsivas están numeradas del 1 al 5, con las ondas 1, 3 y 5 moviéndose en la dirección de la tendencia. Las ondas 2 y 4, llamadas ondas correctivas, se mueven en contra de la tendencia.

Los traders utilizan la Teoría de Ondas de Elliott para identificar posibles puntos de cambio en el mercado y determinar cuándo entrar o salir de operaciones. Hacen esto analizando el tamaño y la duración de cada onda, así como la relación entre las ondas.

La teoría también se basa en la idea de que el tamaño y la duración de cada onda están relacionados con el tamaño y la duración total de la tendencia. Por ejemplo, si la onda 3 es la más larga y poderosa en una tendencia alcista, es probable que la onda correctiva subsiguiente, la onda 4, sea relativamente corta y superficial.

Los traders también utilizan la Teoría de Ondas de Elliott para identificar posibles niveles de soporte y resistencia basados en la relación entre las ondas. Por ejemplo, si la onda 2 retrocede el 50% de la onda 1, es posible que la onda 4 también retroceda el 50% de la onda 3.

Promedio Móvil Múltiple de Guppy (GMMA)

El Promedio Móvil Múltiple de Guppy (GMMA) es una herramienta diseñada para identificar la dirección y fuerza de una tendencia y para identificar posibles niveles de soporte y resistencia.

Análisis Técnico vs Análisis Fundamental

Análisis Técnico vs Análisis Fundamental

El debate entre análisis técnico vs análisis fundamental es uno de los temas más controvertidos en el mundo de las finanzas. Ambos enfoques se utilizan para analizar los mercados financieros, pero difieren en sus metodologías y los tipos de información que utilizan para tomar decisiones de inversión.

El análisis fundamental se basa en la idea de que se puede determinar el valor intrínseco de una empresa analizando sus datos financieros y económicos, como sus ganancias, ingresos, activos, pasivos y gestión. Los analistas fundamentales creen que el mercado no siempre puede ser eficiente y que puede haber oportunidades para obtener beneficios de acciones que están infravaloradas y sobrevaloradas en función de su valor intrínseco.

Por otro lado, el análisis técnico se basa en la idea de que las tendencias, patrones y comportamientos del mercado pueden analizarse para predecir movimientos futuros de precios. Los analistas técnicos creen que toda la información relevante ya se refleja en el precio de un valor y que los datos pasados de precios y volumen se pueden utilizar para identificar posibles niveles de soporte y resistencia, y para tomar decisiones de inversión.

Ventajas y Limitaciones del Análisis Técnico

Al igual que cualquier enfoque de inversión, el análisis técnico tiene sus ventajas y limitaciones.

Ventajas del Análisis Técnico:

- Está basado en datos objetivos, como el precio y volumen, en lugar de factores subjetivos, como la calidad de la gestión o las finanzas de la empresa.

- Se puede aplicar a cualquier mercado, ya sea acciones, bonos o criptomonedas.

- Puede identificar patrones y tendencias del mercado, como las tendencias alcistas y bajistas.

- Puede ayudar a gestionar el riesgo al identificar posibles niveles de soporte y resistencia, lo que ayuda a establecer órdenes de stop-loss.

Limitaciones del Análisis Técnico:

- Está basado en datos pasados de precio y volumen, por lo que no es un predictor confiable de movimientos futuros de precios.

- No tiene en cuenta otros factores importantes, como la calidad de la gestión o las finanzas de la empresa, que pueden afectar el rendimiento de un valor.

- Los analistas técnicos a menudo utilizan una amplia gama de indicadores para analizar el mercado, lo que puede provocar una sobrecarga de información y confusión.

- Depende de la interpretación subjetiva de datos pasados de precio y volumen, lo que puede llevar a diferentes conclusiones.

Conclusión

El análisis técnico es un enfoque importante para comprender los mercados financieros e incluye conceptos clave como el análisis de tendencias, niveles de soporte, resistencia y análisis de la acción del precio. Los analistas técnicos utilizan una variedad de herramientas y técnicas, incluidos patrones de velas, retrocesos de Fibonacci y la Teoría de Ondas de Elliott, para analizar los datos del mercado y tomar decisiones comerciales informadas.

Aunque el análisis técnico es un enfoque poderoso, combinarlo con el análisis fundamental es importante para obtener una imagen completa del mercado. El análisis fundamental implica examinar factores macroeconómicos y específicos de la industria que pueden afectar los precios de los activos, como las tasas de interés, las ganancias de las empresas y eventos geopolíticos.

Descargo de responsabilidad: Todas las inversiones conllevan riesgos y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia comercial o de trading de un individuo no garantiza resultados o rendimientos futuros. Los inversores son totalmente responsables de las decisiones de inversión que tomen. Dichas decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.