Содержание статьи

Дробное инвестирование: вложения без минимальной суммы

Те, кто работает в финансах или торговле, рано или поздно сталкиваются с неизбежным вопросом от одного из своих друзей, членов семьи, знакомых или даже незнакомых людей: как вложить деньги на рынки. Они спрашивают, какую акцию купить или какого брокера выбрать, некоторые даже задают конкретные вопросы о той или иной акции, о которой они услышали по новостям. Но рано или поздно кто-то всегда спрашивает: с какой суммы я должен начать инвестировать?

Хотелось бы, чтобы был достаточно простой ответ, никто не хочет слышать "ну, это зависит", и им точно не хочется слышать "тысячи долларов". Обратно, вы также услышите ответы типа "только ту сумму, которую вы готовы потерять" - что тоже не самый мудрый подход.

Вместе мы попытаемся развенчать миф о минимальных требованиях к капиталу для инвестирования и о том, как воспользоваться возможностями фракционной торговли Morpher. Фракционная торговля - это покупка или продажа ценной бумаги с капиталом, который меньше или не равен целому блоку (акции) базового актива.

“Сколько мне нужно для начала инвестирования?”

Одной из причин существования собственных торговых магазинов (профессиональная торговля с использованием своего капитала с плечом) является высокая цена обычных акций. Давайте пройдемся по потенциальному тезису инвестиций: вы, как инвестор, хотите вложить свой капитал в акции FAANG.

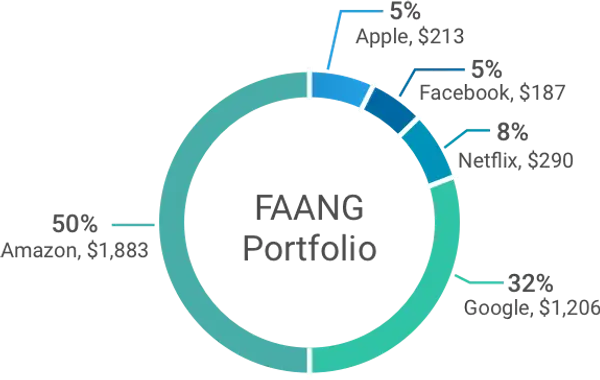

Акции FAANG являются одними из самых популярных среди инвесторов Уолл-стрит. Группа состоит из Facebook ($187), Amazon ($1,883), Apple ($213), Netflix ($290) и Alphabet ($1,206) – дружелюбно названных FAANG Джимом Креймером из CNBC. На самом базовом уровне владение всего одной акцией каждой компании FAANG сегодня потребует начальных инвестиций в размере $3,708. Ниже представлено распределение портфеля этих пяти акций.

Это распределение, если инвестор просто хочет быть частью процесса. Они слышали об этих акциях по новостям и уверены в том, что инвестиции в акции компаний, производящих продукты, которые они используют каждый день, для них подходят. Что произойдет, если вы не хотите, чтобы 50% вашего портфеля было связано с Amazon? Вам понадобится гораздо больше, чем эти первоначальные $3,708.

Вам нужно потратить более $3,700, просто чтобы инвестировать в 5 самых популярных технологических компаний.

Давайте воспользуемся инструментом визуализации портфеля для обратного тестирования портфеля с ежемесячным балансированием, и мы сможем откалибровать веса с помощью оптимизатора позже.

Если бы этот портфель был создан в июне 2012 года (первый полный торговый месяц Facebook), то у него была бы сложенная годовая ставка доходности в размере 27.74%. Неплохо, учитывая, что в то время вам было бы достаточно всего $612. Однако просто покупка по одной акции каждой компании не является хорошим подходом, мы можем улучшить это.

Высокая доходность на фондовом рынке хороша, но это не то же самое, что и инвестиционное мастерство, и вам все равно нужно управление рисками. Люди могут превзойти рынок каждый год, делать это постоянно, не рискуя потерять все – вот в чем вызов. Самый базовый метод, которым пользуются инвесторы для снижения рисков, – диверсификация. Распределяя свой капитал между различными акциями, инвесторы снижают свою экспозицию к идиосинкратическим рискам одной компании.

Давайте изменим распределение капитала и создадим равновзвешенный портфель. В этом распределении каждая из акций FAANG получает 20% наших средств. Равновзвешенный портфель фактически превзошел портфель с одной акцией по CAGR в размере 35.65% и общим доходом в 912%. Однако теперь вам понадобится более $7,200 даже для создания этого портфеля.

| Символ | Цена в июне 2012 года ($) | Акции | % Дохода | Стоимость |

| FB | 29 | 49 | 19.7% | $ 1,421 |

| AMZN | 208 | 7 | 20.2% | $ 1,456 |

| AAPL | 81 | 18 | 20.3% | $ 1,458 |

| NFLX | 8 | 179 | 19.9% | $ 1,432 |

| GOOGL | 286 | 5 | 19.9% | $ 1,430 |

| $ 7,197 |

Мы до сих пор не рассматривали никакую оптимизацию или практики реального управления рисками. Учитывая теории выбора портфеля и общепризнанные модели портфеля, нам теперь нужно оптимизировать этот портфель так, чтобы он соответствовал наивысшему профилю доходности, скорректированной на риск. Мы делаем это, максимизируя коэффициент Шарпа – который учитывает избыточную доходность, достигнутую за пределами рамок дальнейшего предпринятия риска.

Когда мы балансируем веса этого портфеля с целью максимизации коэффициента Шарпа, мы получаем лишь немного отличающиеся результаты весов. Это портфель демонстрирует замечательный общий доход в размере 1,070% и CAGR в размере 38.69%.

Ниже представлены все три портфеля:

| Метрика | Портфель с одной акцией | Максимальный коэффициент Шарпа | Равновесный |

| CAGR | 27.10% | 38.69% | 35.65% |

| Ожидаемая доходность | 29.39% | 42.26% | 38.66% |

| Стандартное отклонение | 19.46% | 23.45% | 21.69% |

| Лучший год | 60.69% | 111.71% | 97.87% |

| Худший год | -3.70% | 4.32% | 7.36% |

| Коэффициент Шарпа (экс-анте) | 1.48 | 1.78 | 1.75 |

| Коэффициент Шарпа (экс-пост) | 1.31 | 1.5 | 1.5 |

| Коэффициент Сортино | 2.62 | 3.28 | 3.22 |

| Корреляция с рынком акций США | 0.68 | 0.59 | 0.62 |

Экс-пост = используя реализованные исторические доходы

Экс-анте = используя ожидаемую доходность.

Фракционная торговля и совершенный портфель

Сравнение различных распределений портфеля подчеркивает важность оптимизации. Вам нужна система для периодической корректировки баланса портфеля. До сих пор управление личным инвестиционным портфелем было сложным из-за изменчивости цен. Не должно быть цены на идеальное распределение или базовые формы управления рисками. Возможность инвестировать фракционально – любую сумму, которую вы хотите – позволяет любому создавать портфели, учитывающие риск.

Когда барьер для входа в инвестирование настолько низок, это открывает двери для экспериментов. С $100 вы могли бы управлять пятью портфелями с пятью разными стратегиями. Вы также смогли бы создавать собственные ETF, инвестируя фракционные суммы в различные активы. Это, наконец, позволяет нам построить идеально распределенный портфель независимо от размера вашего банковского счета.

При создании портфеля вы должны учитывать торгово-инвестиционный баланс риска. В торговле и инвестировании более высокий потенциальный доход обычно сопровождается более высоким риском. Хотя все стремятся к более высоким доходам, их ожидаемый доход ограничивается уровнем риска, который они готовы нести. Это определяется вашей риско-чувствительностью, и существует много тестов, которые вы можете пройти, чтобы определить, насколько вы риско-чувствительны.

Как только вы понимаете свою риско-чувствительность, тогда вы готовы создать протокол для своего собственного портфеля. Общепризнанный способ управления рисками заключается в ограничении доли определенных групп активов в вашем портфеле, поскольку некоторые классы обладают более высокой волатильностью.

Типы активов по риску:

Список ниже отсортирован таким образом, что наиболее рискованные (наиболее волатильные активы) находятся в верхней части списка, а наименее вол

Отказ от ответственности: Все инвестиции связаны с риском, и прошлые результаты ценных бумаг, отраслей, секторов, рынков, финансовых продуктов, торговых стратегий или индивидуальной торговли не гарантируют будущих результатов или доходов. Инвесторы несут полную ответственность за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, толерантности к риску и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.