Bruchteilshandel: Investieren ohne Mindestbetrag

Diejenigen, die im Finanz- oder Handelsbereich tätig sind, werden irgendwann auf die unzeitgemäße Frage von einem ihrer Freunde, Familienmitglieder, Bekannten oder sogar Fremden stoßen: Wie können sie in die Märkte investieren? Sie fragen entweder, in welche Aktie sie investieren sollen oder welchen Broker sie wählen sollen, manche stellen sogar gezielte Fragen zu einer bestimmten Aktie, von der sie in den Nachrichten gehört haben. Aber letztendlich fragt immer jemand: Mit wie viel sollte ich anfangen zu investieren?

Ich wünschte, es gäbe eine einfachere Antwort, niemand möchte hören "nun, es kommt darauf an" und sie wollen definitiv nicht Tausende von Dollar hören. Andererseits werden Sie auch Antworten wie "nur den Betrag, den Sie bereit sind zu verlieren" hören - was auch nicht der klügste Ansatz ist.

Gemeinsam werden wir versuchen, den Mythos der minimalen Kapitalanforderungen für Investitionen zu entlarven und wie man von Morphers Bruchteilhandelsfähigkeiten profitieren kann. Bruchteilhandel bedeutet den Kauf oder Verkauf eines Wertpapiers mit Kapital, das kleiner als oder nicht gleich einer ganzen Einheit (Aktie) des zugrunde liegenden Vermögenswerts ist.

"Wie viel Kapital brauchen sie, um mit dem Investieren zu beginnen?"

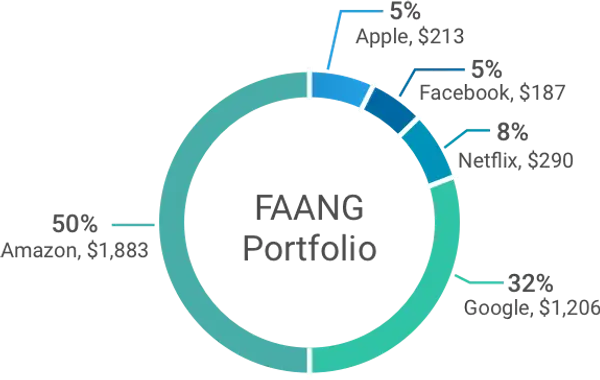

Einer der Gründe, warum eigene Handelsgesellschaften (professionelles Handeln mit eigenem Kapital mit Hebelwirkung) existieren, ist der hohe Aktienkurs regulärer Aktien. Lassen sie uns eine potenzielle Anlage-These durchgehen: Sie als Anleger möchten Kapital in die FAANG-Aktien investieren.

Die FAANG-Aktien gehören zu den beliebtesten Aktien unter den Investoren der Wall Street. Die Gruppe besteht aus Facebook ($187), Amazon ($1,883), Apple ($213), Netflix ($290) und Alphabet ($1,206) - freundlich von CNBC's Jim Cramer als FAANG bezeichnet. Auf der grundlegendsten Ebene würde der Besitz nur einer Aktie jeder FAANG-Firma heute einen anfänglichen Kapitalbedarf von $3,708 erfordern. Das unten stehende Diagramm stellt die Portfolioverteilung dieser fünf Aktien dar.

Dies ist die Aufteilung, wenn ein Anleger einfach ein Stück vom Kuchen haben möchte. Sie haben von diesen Aktien in den Nachrichten gehört und sind bereit, in Aktien zu investieren, die Produkte herstellen, die sie täglich nutzen. Was passiert, wenn sie nicht möchten, dass 50% ihres Portfolios Amazon ausgesetzt sind? Sie benötigen weit mehr als die anfänglichen $3,708.

Sie müssen über $3,700 ausgeben, nur um in die 5 beliebtesten Tech-Aktien zu investieren.

Lassen sie uns das Portfolio-Visualisierungstool verwenden, um das monatlich neu ausgewogene Portfolio zurückzutesten, und wir können später mit dem Optimierer die Gewichte kalibrieren.

Wenn dieses Portfolio im Juni 2012 erstellt wurde (erster vollständiger Handelsmonat von Facebook), hätte es eine jährliche durchschnittliche Wachstumsrate von 27,74% gehabt. Nicht schlecht, wenn man bedenkt, dass sie damals nur $612 hätten benötigen müssen. Allerdings ist der Kauf von nur 1 Aktie jeder Aktie kein großartiger Ansatz, den wir verbessern können.

Hohe Börsenrenditen sind großartig, aber das ist nicht dasselbe wie Anlagegeschick und sie benötigen immer noch Risikomanagement. Menschen können den Markt jeden Tag schlagen, dies konsequent zu tun, ohne das Risiko alles zu verlieren, ist die Herausforderung. Die grundlegendste Methode, die Anleger anwenden, um Risiken zu mindern, ist die Diversifizierung. Indem sie ihr Kapital auf viele verschiedene Aktien verteilen, reduzieren sie ihre Exposition gegenüber den unternehmensspezifischen Risiken eines einzelnen Unternehmens.

Lassen sie uns die Kapitalverteilung ändern und ein gleich gewichtetes Portfolio erstellen. In dieser Verteilung erhält jede der FAANG-Aktien 20% unserer Mittel. Ein gleich gewichtetes Portfolio hat tatsächlich das einzelne Aktienportfolio mit einer jährlichen durchschnittlichen Wachstumsrate von 35,65% und einer Gesamtrendite von 912% übertroffen. Allerdings bräuchten sie nun über $7,200, um dieses Portfolio überhaupt zu erstellen.

| Symbol | Preis Juni 2012 ($) | Aktien | Rendite % | Wert |

| FB | 29 | 49 | 19,7% | $ 1,421 |

| AMZN | 208 | 7 | 20,2% | $ 1,456 |

| AAPL | 81 | 18 | 20,3% | $ 1,458 |

| NFLX | 8 | 179 | 19,9% | $ 1,432 |

| GOOGL | 286 | 5 | 19,9% | $ 1,430 |

| $ 7,197 |

Wir haben immer noch keine ordnungsgemäße Optimierung oder echte Risikomanagementpraktiken in Betracht gezogen. Unter Berücksichtigung von Portfoliotheorien und allgemein akzeptierten Portfolio-Modellen müssen wir dieses Portfolio nun optimieren, damit es dem Profil des höchsten risikobereinigten Ertrags entspricht. Dies erreichen wir, indem wir das Sharpe-Verhältnis maximieren - das den über den Rahmen hinaus erzielten Überschussrendite unter Berücksichtigung des weiteren eingegangenen Risikos berücksichtigt.

Wenn wir die Gewichte dieses Portfolios ausbalancieren, um das Sharpe-Verhältnis zu maximieren, erhalten wir nur leicht unterschiedliche Gewichtungsergebnisse. Es weist eine bemerkenswerte Gesamtrendite von 1,070% und eine jährliche durchschnittliche Wachstumsrate von 38,69% auf.

Im Folgenden werden alle drei Portfolios dargestellt:

| Metrik | Portfolio mit einer Aktie | Maximales Sharpe-Verhältnis | Gleich gewichtet |

| CAGR | 27,10% | 38,69% | 35,65% |

| Erwartete Rendite | 29,39% | 42,26% | 38,66% |

| Stdev | 19,46% | 23,45% | 21,69% |

| Bestes Jahr | 60,69% | 111,71% | 97,87% |

| Schlechtestes Jahr | -3,70% | 4,32% | 7,36% |

| Sharpe-Verhältnis (ex-ante) | 1,48 | 1,78 | 1,75 |

| Sharpe-Verhältnis (ex-post) | 1,31 | 1,5 | 1,5 |

| Sortino-Verhältnis | 2,62 | 3,28 | 3,22 |

| Korrelation US-Aktienmarkt | 0,68 | 0,59 | 0,62 |

Ex-post = unter Verwendung realisierter historischer Renditen

Ex-ante = unter Verwendung der erwarteten Rendite.

Bruchteilshandel und das perfekte Portfolio

Der Vergleich der verschiedenen Portfolio-Zuweisungen unterstreicht die Bedeutung der Optimierung. Sie benötigen ein System, um das Portfolio regelmäßig anzupassen. Bisher war die Verwaltung eines persönlichen Anlageportfolios aufgrund der Preisschwankungen schwierig. Es sollte keine Preisangabe für eine perfekte Zuweisung oder grundlegende Formen des Risikomanagements geben. Die Möglichkeit, Bruchteile zu investieren - oder jeden gewünschten Betrag - ermöglicht es jedem, risikobereinigte Portfolios zu erreichen.

Wenn die Einstiegshürde für Investitionen so niedrig ist, öffnet dies die Türen für Experimente. Mit $100 könnten sie fünf Portfolios und fünf verschiedene Strategien verfolgen. Sie könnten auch eigene ETFs erstellen, indem sie Bruchteile über verschiedene Vermögenswerte investieren. Dies ermöglicht es uns endlich, das perfekt allokierte Portfolio unabhängig von der Größe ihres Bankkontos aufzubauen.

Bei der Einrichtung ihres Portfolios müssen sie den Risiko-Rendite-Abwägung berücksichtigen. In Handel und Investitionen geht eine höhere potenzielle Rendite in der Regel mit einem höheren Risiko einher. Während jeder höhere Renditen wünscht, wird ihre erwartete Rendite durch die Menge des Risikos begrenzt, das sie bereit sind zu tragen. Dies wird durch ihre Risikoaversion definiert, und es gibt viele Tests, die sie durchführen können, um herauszufinden, wie risikoavers sie sind.

Sobald sie ihre Risikoaversion verstanden haben, sind sie bereit, ein Protokoll für ihr eigenes Portfolio zu erstellen. Eine gängige Methode zur Risikobegrenzung besteht darin, das Gewicht bestimmter Vermögensklassen in ihrem Portfolio zu begrenzen, da sich bestimmte Klassen eher für Volatilität eignen.

Arten von Vermögenswerten nach Risiko:

Die folgende Liste ist so sortiert, dass die riskantesten (volatilsten Vermögenswerte) oben auf der Liste erscheinen und die am wenigsten volatilen Vermögensklassen unten aufgeführt sind.

- Aktien aus Schwellenländern: Ausländische Unternehmensaktien aus Entwicklungsländern. Schwellenmärkte sind nicht so effizient wie traditionelle westliche Märkte. Die Spreads sind höher, und es besteht insgesamt ein Mangel an Liquidität auf dem Markt, was es schwierig macht, Positionen einzugehen und zu verlassen. Darüber hinaus variieren die Berichtsstandards zwischen Ländern, und viele Preisaktionen können sie vollständig überraschen. Gleichzeitig bleiben die meisten Investoren so vorsichtig bei Schwellenmarktanlagen, dass viele Unternehmen zu Schnäppchenbewertungen gehandelt werden und ein großes Potenzial für überdurchschnittliche Renditen haben.

- Small-Cap-Aktien: Unternehmen mit Marktkapitalisierungen unter 2 Mrd. USD. Mit weniger Liquidität kommt eine höhere Volatilität, selbst in westlichen Märkten. Ein kleineres Unternehmen kann auch durch seine eigene Größe behindert sein; die Produktpipeline kann flach sein, die Herstellungsprozesse hängen von einer begrenzten Anzahl von Lieferanten ab oder eine Schlüsselfigur im Unternehmen trifft die meisten wichtigen Entscheidungen. Die Identifizierung einer Small-Cap-Aktie, die eines Tages zum nächsten Google oder Apple wird, ist der Traum eines jeden Investors, wie viel Risiko sie tolerieren können, ist der entscheidende Faktor.

- Internationale Aktien: Ausländische Unternehmensaktien. Es gibt sicherlich viele Large-Cap-Unternehmen außerhalb der westlichen Märkte. Das Vereinigte Königreich, Deutschland, Frankreich und die Schweiz beherbergen einige der weltweit größten börsennotierten Unternehmen, jedoch kommt nichts an das Liquiditätsprofil des US-Aktienmarktes heran. Investoren müssen auch die unterschiedlichen Auswirkungen der globalen makroökonomischen Politik berücksichtigen.

- Mid-Cap-Aktien: Unternehmen mit Marktkapitalisierungen zwischen 2 und 10 Mrd. USD. Diese Unternehmen sind noch nicht Blue Chips, haben aber bereits die Aufmerksamkeit institutioneller Käufer auf sich gezogen und weisen viel weniger Volatilität als Small-Caps auf. Diese Unternehmen setzen hauptsächlich auf Expansionspolitik und beteiligen sich möglicherweise an vielen M&A-Aktivitäten, die die Anlegerstimmung beeinflussen.

- Large-Cap-Aktien: Unternehmen mit Marktkapitalisierungen von mehr als 10 Mrd. USD. Diese Unternehmen befinden sich im Reifephase des Geschäftslebenszyklus. Es gibt wenig, was diese Unternehmen auf fundamentaler Ebene bewegt, und nichts, was die Anleger überraschen kann. Während die Leistung von Quartal zu Quartal variieren wird, sind diese Unternehmen vorsichtig bei der Herausgabe von Prognosen für die Investoren hinsichtlich der Umsatzerwartungen. Es gibt ausreichend Liquidität auf dem Markt, und der Preis wird hauptsächlich von der Stimmung großer Investoren repräsentiert, die Pensionskassen, Versicherungen und Investmentfonds vertreten.

- Real Estate Investment Trust

Haftungsausschluss: Alle Investitionen sind mit Risiken verbunden und die bisherige Performance eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder des Handels einer Einzelperson ist keine Garantie für zukünftige Ergebnisse oder Erträge. Anleger sind voll verantwortlich für alle von ihnen getroffenen Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Umstände, Anlageziele, Risikobereitschaft und Liquiditätsbedürfnisse basieren. Dieser Beitrag stellt keine Anlageberatung dar

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.