Analyse fondamentale des actions

Lors de l'analyse des actions ou des actifs en général, vous avez deux options principales : l'analyse technique ou l'analyse fondamentale. En termes simples, l'analyse technique consiste à analyser le graphique des prix sans connaître beaucoup de choses sur la société elle-même. L'analyse fondamentale est tout le contraire. Vous n'avez en réalité pas besoin de regarder le graphique des prix mais d'analyser tout ce qui entoure la société elle-même. Avec l'analyse fondamentale, vous essayez de déterminer votre propre "juste" valeur de l'action en analysant les facteurs économiques, financiers et qualitatifs et quantitatifs connexes. Cela inclut l'étude des états financiers d'une entreprise, la compréhension de ses bénéfices, dépenses, actifs et passifs, et la comparaison avec ses concurrents et le marché dans son ensemble.

En bref, l'analyse fondamentale devrait aider l'investisseur à prendre une décision d'investissement rationnelle.

Dans cet article, nous essaierons de fournir les informations les plus importantes sur l'analyse fondamentale de manière condensée, accompagnées d'une variété d'exemples et de citations de célèbres investisseurs :

- Concepts clés de l'analyse fondamentale

- Analyse qualitative

- Analyse quantitative

- Méthodes de valorisation

- Risques liés à l'analyse fondamentale

- Conclusion

Concepts Clés de l'Analyse Fondamentale

Valeur Intrinsèque

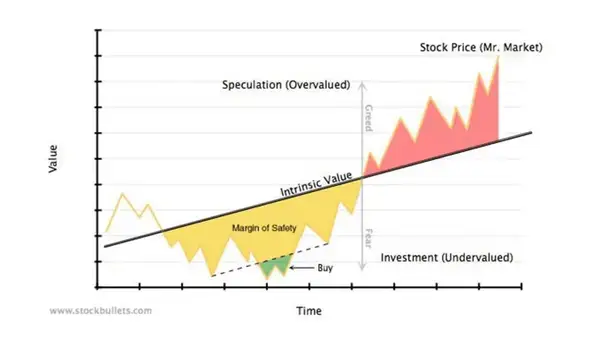

Ceci est l'un de nos graphiques préférés, car il montre clairement ce qu'est la valeur intrinsèque. Une image vaut mille mots, n'est-ce pas ?

La valeur intrinsèque d'une action est en quelque sorte sa valeur "réelle", qui n'est pas basée sur son prix actuel dicté par le sentiment du marché, mais plutôt sur ses fondamentaux tels que les bénéfices, les dividendes et le taux de croissance.

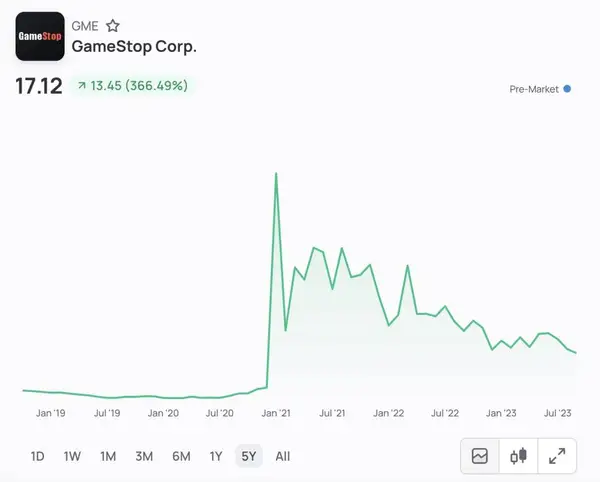

Pensez-y de cette manière. Parfois, le marché boursier réagit émotionnellement à n'importe quelle nouvelle à court terme que les médias à clics nous présentent. Cependant, cela ne change pas réellement la "valeur intrinsèque" sous-jacente de l'action. GameStop a grimpé en flèche de près de 2 $ par action à 80 $ par action en quelques jours pour retomber à 25 $ un mois plus tard. La société a-t-elle développé ses activités si rapidement ces jours-ci que le prix de l'action a grimpé si haut ? La réponse évidente est "Non". L'entreprise a-t-elle gagné beaucoup moins d'argent dans le mois suivant la chute du prix de l'action de 80 $ à 25 $ ? Non. Probablement, les fondamentaux n'ont pas du tout changé pendant cette période. Les fluctuations de prix ne sont que des jeux du marché boursier et du sentiment des investisseurs. À long terme, la valeur intrinsèque de l'action semble se situer quelque part au milieu.

Ainsi, notre objectif avec l'analyse fondamentale est de trouver la valeur intrinsèque de l'action et d'investir en conséquence. Avec ce concept, vous ne vous souciez pas des fluctuations de prix à court terme, car votre analyse montre que l'action reviendra à un certain prix de "valeur intrinsèque" à long terme.

“Je n'ai pas d'émotions envers les investissements. Investir est quelque chose où vous devez être purement rationnel et ne pas laisser les émotions influencer vos décisions – juste les faits.”

Bill Ackman

Valeur vs Croissance en Investissement

Maintenant que nous comprenons le concept crucial de la valeur intrinsèque, nous allons nous diversifier et chercher différentes variantes de l'analyse fondamentale : valeur vs croissance.

Les investisseurs en valeur cherchent des entreprises qu'ils pensent être sous-évaluées, donc des actions qui se vendent moins que leur valeur intrinsèque. Les investisseurs en croissance, en revanche, recherchent des entreprises qui montrent des signes de croissance supérieure à la moyenne.

Une métrique que les deux types d'investisseurs pourraient utiliser est le ratio cours/bénéfice (P/E). Un ratio P/E élevé peut signifier que le prix d'une action est élevé par rapport aux bénéfices et peut-être surévalué. Un faible ratio P/E peut indiquer que le prix actuel de l'action est bas par rapport aux bénéfices.

L'investisseur en valeur recherche des actions avec un faible ratio P/E et n'opterait pas pour une action ayant un ratio P/E élevé. L'investisseur en croissance achèterait probablement quand même l'action, même si le ratio P/E actuel semble élevé.

Pour mieux caractériser les deux types, nous aimerions vous donner une idée des entreprises qu'un investisseur en valeur par rapport à un investisseur en croissance pourrait acheter.

- Un investisseur en valeur pourrait rechercher une entreprise de fabrication établie qui rencontre temporairement certains problèmes. Pour une telle entreprise, le prix de l'action à court terme est probablement en dessous de la valeur intrinsèque à long terme. Si l'investisseur en valeur croit que les problèmes seront résolus, il est convaincu que le prix de l'action convergera de nouveau vers le prix de la valeur intrinsèque à long terme.

- Un investisseur en croissance, en revanche, choisirait plutôt une startup technologique avec un nouveau produit révolutionnaire et des revenus en augmentation rapide ou des effets de réseau.

Une grande différence entre l'investissement en valeur et en croissance peut souvent être observée dans une métrique appelée le ratio P/E. Un ratio P/E élevé peut indiquer que le prix d'une action est élevé par rapport aux bénéfices et peut-être surévalué. En général, un investisseur en valeur préférerait éviter les entreprises avec des ratios P/E élevés, mais un investisseur en croissance pourrait quand même investir.

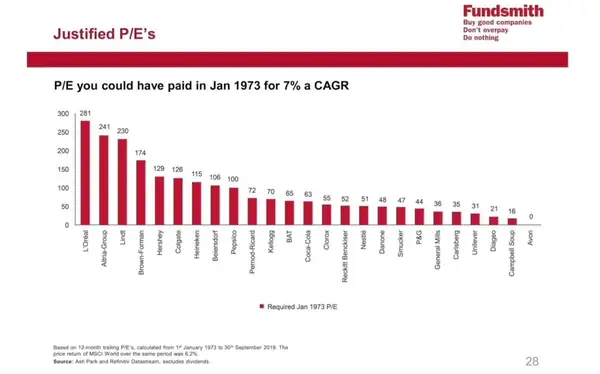

À travers l'histoire, plusieurs entreprises ont en fait eu des ratios P/E très élevés, mais se sont révélées de bons investissements rapportant plus de 7% de Taux de Croissance Annuel Composé.

“À long terme, il est difficile pour une action de générer un retour bien meilleur que celui de l'entreprise sous-jacente. Si l'entreprise gagne 6% sur le capital pendant 40 ans et que vous la détenez pendant ces 40 ans, vous ne ferez pas beaucoup mieux qu'un rendement de 6% – même si vous l'avez achetée à un énorme rabais. En revanche, si une entreprise gagne 18% sur le capital pendant 20 ou 30 ans, même si vous payez un prix qui semble cher, vous obtiendrez un bon résultat.”

Charlie Munger

Charlie Munger

Marge de Sécurité

Enfin, avant d'entrer dans les détails sur la manière d'utiliser exactement l'analyse fondamentale, nous voulons toucher brièvement la soi-disant "Marge de Sécurité". Seth Klarman, un investisseur célèbre, a en fait écrit tout un livre sur ce concept, et l'idée principale est d'acheter avec un peu de coussin supplémentaire. Le coussin supplémentaire autour du prix est important pour tenir compte des inconnues et des biais. L'analyse fondamentale nous aide à générer un prix intrinsèque. Cependant, ce n'est pas une valeur précise. Le prix intrinsèque est notre approximation personnelle et est, malheureusement, sujette à nos biais. Savoir que nous pourrions ne pas avoir toutes les réponses et parfois être trop confiants est vraiment important. Si nous ignorons cela, cela pourrait poser problème. En restant humble mais confiant et en étant prudent avec nos espoirs et nos plans, nous naviguons à travers les incertitudes de l'investissement. Ainsi, vous devez toujours garder à l'esprit le filet de sécurité que la Marge de Sécurité nous offre.

Avec cette connaissance générale de l'analyse fondamentale, nous sommes maintenant prêts à entrer dans les détails. Dans l'analyse fondamentale, en plus de la distinction entre valeur et croissance, vous avez plusieurs angles pour approfondir votre analyse. En fait, il n'y a pas de limite à la profondeur à laquelle votre analyse pourrait aller. Cependant, lors de votre analyse, il est pratique de regrouper vos informations en groupes quantitatifs et qualitatifs.

Analyse Qualitative

Les facteurs qualitatifs explorent divers aspects tels que le type d'activité, la position de l'entreprise dans l'industrie, son emplacement, son mode de fonctionnement, la qualité de la gestion, et les perspectives futures de l'entreprise, de l'industrie et de l'activité dans son ensemble. En général, les rapports d'entreprise n'abordent pas ces questions. Pour obtenir des réponses, vous devez vous tourner vers diverses sources d'information, qui peuvent varier considérablement en termes de fiabilité et inclure souvent une part importante d'opinions subjectives.

Gestion de l'Entreprise

Comment caractériseriez-vous une bonne gestion ? C'est une tâche extrêmement difficile et qui ne peut être correctement quantifiée. Il existe de nombreuses histoires où des PDG étoiles étaient en fait des fraudes, comme dans le cas de Theranos, Wirecard ou FTX. De même, de grands PDG ont souvent été discrédités, comme Steve Jobs, qui a même été licencié d'Apple à un moment donné, ou Elon Musk, dont l'entreprise était souvent la plus vendue à découvert au monde. Chacun a ses propres critères pour évaluer une bonne gestion. Cependant, un bon point de départ est toujours d'examiner leur parcours passé.

En analysant les documents et les déclarations faites par le PDG, vous pouvez obtenir des informations sur leur honnêteté, leur fiabilité, et sur le fait qu'ils tiennent leurs promesses concernant la situation actuelle et les perspectives futures de l'entreprise. Cependant, il pourrait être judicieux d'aller encore plus loin, et même de regarder des interviews et des conférences de presse pour mieux connaître le PDG.

Pensez à la recherche sur les PDG comme le Grand Amiral Thrawn, un grand tacticien fictif de Star Wars, envisage ses ennemis : "La conviction la plus profonde de Thrawn était que l'on doit connaître son ennemi pour remporter la victoire en temps de guerre. En conséquence, il passait beaucoup de temps à étudier et à comprendre l'art, la philosophie et la culture de ses adversaires."

Un autre élément à prendre en compte est peut-être l'expérience réelle ; le PDG est-il un véritable expert ou simplement un opérateur ? Quels ont été ses succès dans le passé - a-t-il fondé ou hérité ? Sera-t-il capable de diriger l'entreprise dans la bonne direction en cas de crise ?

“Lorsqu'un héritier hérite d'une institution, c'est comme hériter d'une usine. Pendant les périodes normales, elle continue de fonctionner... mais quelque chose d'important a été silencieusement perdu - la capacité du fondateur à inventer l'institution à partir de zéro ou à la réinventer en cas de crise.”

Modèle Économique

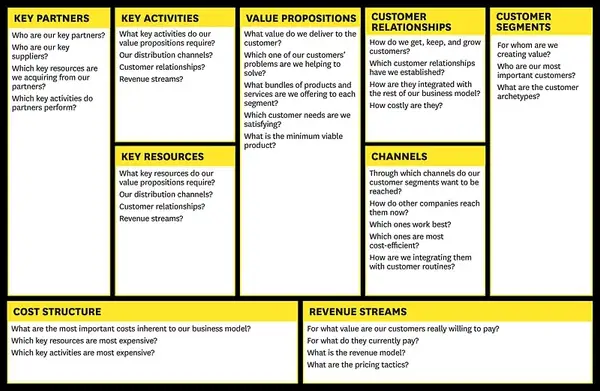

Passons maintenant au modèle économique, le cœur de l'entreprise, qui relie tous les aspects de l'activité. Si vous vous demandez ce qui distingue un bon modèle économique d'un modèle moyen, nous ne pouvons pas vous donner une réponse claire. Parfois, ce peut être la distribution, et parfois ce peut être un excellent produit, mais en général, il y a toujours une sorte d'"avantage injuste" dont dispose une entreprise qui lui permet d'être supérieure.

Prenons quelques exemples. Il existe de grandes entreprises pharmaceutiques proposant des médicaments potentiellement bon marché et salvateurs. Cependant, d'autres grandes sociétés pharmaceutiques bloquent leur accès au marché par le biais de différentes réglementations. Bien que les grandes entreprises pharmaceutiques n'aient pas de produits supérieurs, elles ont un avantage injuste en termes de modèle économique. Un autre exemple serait des entreprises comme Apple ou Coca-Cola. Ces deux entreprises ont un avantage injuste en termes de modèle économique par rapport à d'autres entreprises de leur secteur en raison de leur marque forte. Ainsi, elles peuvent facturer des prix plus élevés et les consommateurs continueront d'acheter le produit.

Il existe différents types d'analyses que vous pouvez utiliser pour les modèles économiques. En général, Michael Porter est l'un des Gourous de ce domaine, et ses cadres, comme les 5 Forces, sont utilisés à ce jour.

Nous apprécions une approche plus moderne avec de nouveaux modèles développés par une entreprise appelée Strategyzer. Ils ont repris les recherches originales de Porter et leur ont donné une touche moderne pour analyser les modèles économiques de manière holistique. Peut-être n'est-ce pas nécessairement une meilleure façon de penser aux modèles économiques, mais une approche facile et différenciée.

Il existe de multiples autres cadres et outils pour analyser les modèles économiques, tels que :

- Analyse SWOT

- Analyse PESTLE

- Matrice BCG

- Tableau de Proposition de Valeur

- Tableau de Modèle Économique

- Carte Environnementale

- Carte de Portefeuille

Une autre méthode précieuse pour les investisseurs est la technique du Scuttlebutt, proposée par Phil Fisher. Cette méthode encourage une approche journalistique de l'investissement, impliquant des recherches approfondies au-delà des sources officielles. Elle consiste à examiner un éventail d'opinions de divers intervenants liés à une entreprise pour construire une image complète de ses forces et faiblesses.

N'hésitez pas à analyser l'entreprise sous différents angles, mais souvenez-vous de rechercher cette caractéristique distinctive entre les entreprises médiocres et les grandes entreprises : l'avantage injuste.

Analyse Quantitative

L'analyse quantitative comprend tous les détails utiles sur les finances de l'entreprise, tels que le compte de résultat et le bilan, ainsi que des informations supplémentaires sur des éléments tels que la production, les prix unitaires, les coûts, la capacité et les commandes non encore exécutées. Ces détails peuvent être regroupés en quatre catégories :

- Capitalisation : Il s'agit de la manière dont l'entreprise est financée, comprenant à la fois la dette (comme les prêts) et les capitaux propres (comme les actions).

- Bénéfices et Dividendes : Cette section traite des bénéfices de l'entreprise et de la part de ces bénéfices redistribuée aux actionnaires (dividendes).

- Actifs et Passifs : Ici, vous trouverez des informations sur les actifs de l'entreprise (ce qu'elle possède) et les passifs (ce qu'elle doit).

- Statistiques Opérationnelles : Cette catégorie inclut diverses données sur les opérations quotidiennes de l'entreprise, telles que les niveaux de production et l'état des commandes.

Ces catégories aident à organiser les informations pour faciliter la compréhension de la situation financière et de la performance de l'entreprise. Mais par où commencer et comment obtenir ces informations ?

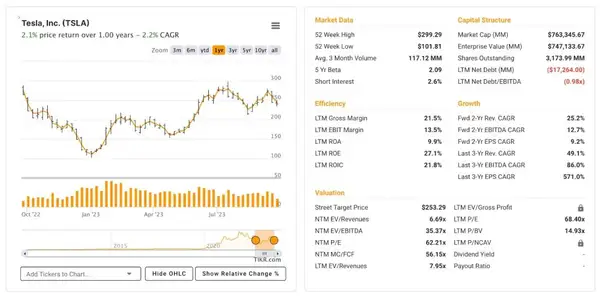

Ne paniquez pas ; heureusement, il existe des règles en place qui obligent ces grandes entreprises à publier leurs chiffres pour que tout le monde puisse les vérifier. Les documents financiers de l'entreprise sont généralement disponibles dans la partie relations investisseurs du site officiel. Par exemple, vous pouvez consulter la plateforme d'investisseurs de Tesla : https://ir.tesla.com/#quarterly-disclosure

Vous pouvez également utiliser des plateformes en ligne comme Yahoo Finance, TIKR, et d'autres. Ils affichent toutes les données des états financiers et proposent des outils pratiques, comme des ratios. Nous aimons utiliser ces plateformes car elles nous offrent un moyen clair de voir les informations importantes d'un seul coup d'œil.

Après avoir jeté un premier coup d'œil aux informations financières de l'entreprise via des filtres comme Yahoo Finance, vous pouvez ensuite lire un formulaire 10-K d'une entreprise. Le formulaire 10-K est une ressource essentielle avec beaucoup plus d'informations sur l'entreprise. Il fournit des informations détaillées sur les opérations, la situation financière et les perspectives futures d'une entreprise. Ce document est particulièrement crucial pour les entreprises basées aux États-Unis, avec une variante appelée 20-F disponible pour les entreprises étrangères cotées sur le marché américain. Une source fiable pour accéder à ces formulaires est la base de données EDGAR (Electronic Data Gathering, Analysis, and Retrieval system), alimentée par la Securities and Exchange Commission des États-Unis, qui garantit l'authenticité et l'exactitude des informations fournies.

Maintenant, une fois que vous avez réellement ouvert un tel 10-K, vous pourriez dire qu'il est long et ennuyeux. Malheureusement, c'est la réalité, mais vous devez les lire ; ils sont probablement l'ensemble d'informations le plus complet que vous puissiez trouver. Néanmoins, rappelez-vous que les informations sont toujours déformées ; votre devoir est de trouver une source plus fiable et de vous y tenir.

Ainsi, après avoir potentiellement trouvé une entreprise qui vous intéresse et que les premières informations semblent prometteuses, vous pouvez commencer à vérifier si l'histoire (qualitative) correspond aux chiffres (quantitatifs). Nous le ferons en examinant plus en profondeur les États Financiers et les Ratios de l'entreprise. Rappelez-vous que les chiffres seuls ne suffisent pas ; ils peuvent toujours être déformés avec des astuces comptables ; essayez de voir l'image complète. C'est la partie où tout se met en place.

“Investir en bourse est un art, pas une science, et les personnes qui ont été formées à tout quantifier de manière rigide ont un gros désavantage.”

Peter Lynch

États Financiers

Nous savons que les états financiers peuvent sembler intimidants au premier abord, mais c'est en réalité une simple question de mathématiques et vous ne devriez pas en avoir peur. Nous vous recommandons de regarder le cours du Prof. Aswath Damoradan (Université Stern, NY) Comptabilité 101, qui explique tout ce que vous devez savoir pour comprendre les bases. Ces bases vous aideront déjà beaucoup à mener votre analyse quantitative. Malheureusement, un article de blog n'est pas suffisant pour couvrir tout en détail, donc nous recommandons en fait de faire beaucoup plus de lectures pour comprendre différents scénarios, car d'autres industries auront des chiffres légèrement différents. Des chiffres qui pourraient être considérés comme mauvais dans une industrie pourraient être considérés comme bons dans une autre industrie.

“Les exemples abondent pour montrer comment des augmentations considérables des stocks ou des créances clients peuvent prévoir des baisses de bénéfices et des surprises. Cela est particulièrement vrai dans les industries soumises à des changements rapides de produits et de goûts. Attendez-vous à les trouver dans les entreprises traitant de la haute couture, des biens saisonniers et surtout de la haute technologie. Aucun investisseur sérieusement impliqué dans les actions de ces industries ne peut se permettre d'ignorer les comptes clients et les stocks.”

Thorton L. O'Glove, Qualité des Bénéfices

Nous examinerons les trois états financiers les plus importants et vous donnerons un aperçu pour vous aider à démarrer :

- Bilan : Le bilan offre un instantané des actifs, passifs et capitaux propres d'une entreprise à un moment précis, permettant aux investisseurs d'évaluer la stabilité financière et la liquidité de l'entreprise.

- Compte de Résultat : Le Compte de Résultat détaille les revenus, les dépenses et les bénéfices ou pertes d'une entreprise sur une période donnée, servant d'outil aux investisseurs pour évaluer la rentabilité, l'efficacité et les perspectives de croissance.

- Tableau des Flux de Trésorerie : Le Tableau des Flux de Trésorerie enregistre la trésorerie générée ou dépensée par une entreprise au cours d'une période donnée dans le cadre des activités d'exploitation, d'investissement et de financement, ce qui est crucial pour les investisseurs cherchant à comprendre les capacités de génération de trésorerie et la robustesse financière d'une entreprise.

Bilan

Le principal enseignement du Bilan est ce que l'entreprise possède et doit, ainsi que le montant investi par les actionnaires ; comprendre cela est vital car cela montre la valeur nette de l'entreprise et sa capacité à répondre à ses obligations et à investir dans la croissance future.

- Ratio de Liquidité (Actifs Courants / Passifs Courants) : Un ratio supérieur à 1 indique que l'entreprise peut rembourser ses obligations à court terme, un ratio de 2 ou plus étant considéré comme sain.

- Ratio Dette sur Capitaux Propres (Dette Totale / Capitaux Propres Totaux) : Un ratio inférieur à 1 est préférable, signalant un risque financier plus faible, tandis qu'un ratio élevé indique une plus grande dépendance à l'égard de la dette et un risque potentiel plus élevé.

- Rendement des Capitaux Propres (Bénéfice Net / Capitaux Propres) : Un ratio supérieur à 15% est considéré comme bon, indiquant une utilisation efficace des capitaux propres pour générer des profits.

Compte de Résultat

Le principal enseignement obtenu ici est à quel point une entreprise peut générer des bénéfices à partir de ses opérations ; un bénéfice net plus élevé et des bénéfices constants dans le temps sont indicatifs de la capacité d'une entreprise à gérer efficacement ses ressources et à croître.

- Marge Nette de Profit (Bénéfice Net / Revenu) : Un ratio élevé, généralement supérieur à 10%, est favorable, montrant qu'une partie importante du revenu est conservée en tant que bénéfice.

- Bénéfice par Action (BPA) (Bénéfice Net / Nombre d'Actions en Circulation) : Un BPA plus élevé est meilleur, indiquant plus de profit alloué à chaque action ordinaire.

- Ratio Cours/Bénéfice (P/E) (Valeur Marchande par Action / BPA) : Un ratio P/E inférieur à 15 est souvent considéré comme un signe d'une action sous-évaluée.

Tableau des Flux de Trésorerie

Un flux de trésorerie d'exploitation positif, ainsi qu'un flux de trésorerie disponible après les dépenses en capital, indiquent que l'entreprise génère suffisamment de trésorerie à partir de ses activités commerciales de base pour se maintenir et potentiellement investir dans la croissance.

“Les flux de trésorerie à long terme attendus, actualisés par le coût du capital - et non les bénéfices déclarés - déterminent les prix des actions.”

Michael J. Mauboussin, Morgan Stanley

- Flux de Trésorerie d'Exploitation : Un flux de trésorerie positif est essentiel, montrant que l'entreprise peut générer suffisamment de trésorerie à partir de ses opérations.

- Flux de Trésorerie Disponible (Flux de Trésorerie d'Exploitation - Dépenses en Capital) : Un flux de trésorerie disponible positif est souhaitable, indiquant la disponibilité de trésorerie pour les actionnaires après les investissements.

- Cycle de Conversion de Trésorerie : Un cycle plus court est meilleur, indiquant une conversion efficace des investissements en trésorerie.

Ratios Financiers

Comme Graham est un peu le parrain de l'investissement de valeur et a ajouté beaucoup de valeur au monde de l'analyse fondamentale, voici quelques métriques qu'il considérerait utiles. Il est également crucial de noter que ces ratios et métriques ne doivent jamais être utilisés seuls, mais doivent faire partie d'une analyse complète de la santé financière d'une entreprise, des perspectives de croissance, de la position concurrentielle et de l'environnement économique plus large et de l'environnement économique. Ainsi, par exemple, au cours des années précédentes, les taux d'intérêt ont été historiquement bas, et donc, les valorisations boursières ont généralement été plus élevées et les analystes pourraient être plus flexibles avec des ratios P/E plus élevés, en particulier pour les actions de croissance ou les actions dans des secteurs comme la technologie.

- Ratio P/E Inférieur à 15 : Indique une sous-évaluation potentielle de l'action.

- Ratio de Liquidité Supérieur à 2 : Indique une forte stabilité financière à court terme.

- Ratio Dette sur Capitaux Propres Inférieur à 1 : Indique un risque financier plus faible.

- Croissance des Bénéfices de Plus de 5% Annuellement : Représente des perspectives de croissance prometteuses.

- Rendement Élevé des Dividendes : Peut signifier un investissement de valeur lorsqu'il est analysé avec d'autres mesures.

- Rendement des Capitaux Propres Supérieur à 15% : Reflète une utilisation efficace des capitaux propres pour générer des profits.

Rapports de Bénéfices

En conclusion, nous discuterons brièvement de deux principales mesures financières : le Bénéfice par Action (EPS) et le Ratio Cours/Bénéfice (P/E), qui sont essentiels pour évaluer la situation financière d'une entreprise.

Bénéfice par Action (EPS)

L'EPS représente le profit d'une entreprise divisé par le nombre d'actions en circulation. Par exemple, si Apple a un bénéfice net de 50 milliards de dollars et 10 milliards d'actions en circulation, son EPS serait de 5 $. Ce chiffre est un indicateur rapide de la rentabilité, mais il est important de considérer comment les rachats d'actions, une pratique utilisée pour réduire le nombre d'actions et potentiellement augmenter l'EPS, pourraient affecter cette valeur. Dans les graphiques ci-dessous, vous pouvez voir comment l'EPS d'Apple a évolué. Le premier graphique montre qu'en 2009, il était inférieur à 1 $ et est passé à plus de 5 $. Dans le deuxième graphique, vous pouvez voir, dans la zone grisée, comment les rachats d'actions ont en fait affecté significativement la valeur.

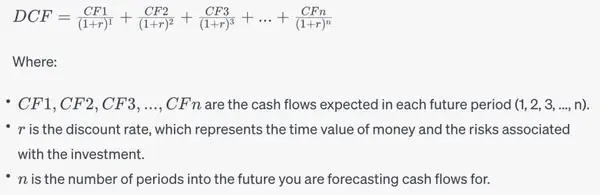

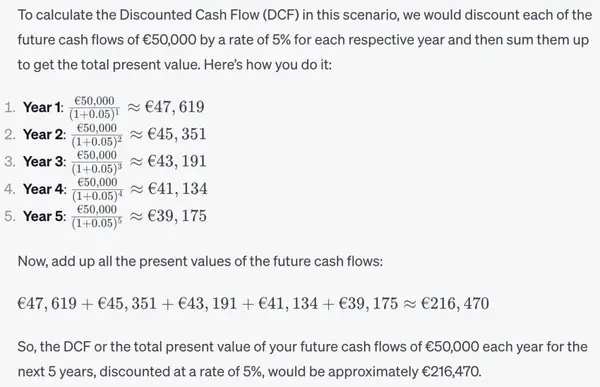

Encore une fois, l'évaluation est un sujet vaste et vous devriez effectuer davantage de recherches de votre côté. En bref, nous allons vous donner un aperçu de la principale méthode d'évaluation, le Flux de Trésorerie Actualisé. Il est utilisé pour calculer la valeur d'un investissement en fonction des flux de trésorerie futurs.

- Vous estimez combien d'argent l'entreprise générera à l'avenir

- Et vous actualisez la valeur pour la ramener à la somme qu'elle vaudrait aujourd'hui

Comme certains apprennent de manière plus pratique, voici un exemple facile à comprendre de calcul du Flux de Trésorerie Actualisé (DCF).

Cette méthode est probablement l'une des plus simples. Cependant, il existe de nombreuses autres méthodes d'évaluation qui sont utilisées, en fonction de ce que vous souhaitez accomplir. Comme vous l'avez vu, il existe déjà de nombreuses métriques différentes à examiner, des ratios à calculer, et des méthodes d'évaluation à considérer. N'oubliez pas, avec chaque variable supplémentaire, vous ajoutez également de la complexité à votre analyse - alors essayez de suivre le conseil d'Einstein :

“Tout doit être rendu aussi simple que possible, mais pas plus.”

Les Risques Liés à l'Analyse Fondamentale

Le risque. C'est probablement l'une des choses les plus importantes à considérer. Le risque est ce qui distingue les joueurs des investisseurs. Il ne s'agit pas exactement de combien de risques vous prenez, mais plutôt de votre relation avec lui. L'analyse fondamentale n'est pas une formule mathématique; ce n'est pas précis. Comme le disent de nombreux professionnels, investir est un art. Cela englobe également l'extrême complexité de l'investissement; on ne "résout" pas simplement les marchés financiers, sauf peut-être Jim Simons pendant un temps. Vous vous souvenez de la statistique du début? Seulement environ 5 à 10% des investisseurs professionnels battent effectivement le marché sur 15 ans. L'excès de confiance vous noiera dans la réalité comme tant d'autres personnes qui ont perdu des milliards de dollars sur les marchés financiers. Ne pas investir comporte des risques, mais investir sans être conscient des risques est insensé. L'investissement est une activité sérieuse comportant de nombreux risques, alors prenez-le au sérieux.

“Bien qu'il soit parfois facile d'oublier, une action n'est pas un billet de loterie... c'est une part de propriété d'une entreprise.”

Peter Lynch

Conclusion

Bravo! Vous avez traversé la jungle de l'analyse fondamentale et en êtes ressorti indemne. Donnez-vous une tape dans le dos, vous l'avez mérité! Alors, quelle est la prochaine étape à l'ordre du jour? Oubliez les jours où vous achetiez des actions sur la base de potins de café et plongez tête baissée dans le véritable jeu.

Relevez vos manches et mettez-vous au travail! Choisissez un secteur qui vous intéresse, commencez à vous renseigner sur les entreprises qui y opèrent et mettez vos connaissances en analyse fondamentale à l'épreuve. Rappelez-vous, il est temps d'être le Sherlock des actions, pas le joueur au casino.

“Acheter des actions sans étudier les entreprises revient au même que jouer au poker - et ne jamais regarder ses cartes.”

Peter Lynch

Avertissement: Tous les investissements comportent des risques et les performances passées d'un titre, d'un secteur, d'un marché, d'un produit financier, d'une stratégie de trading ou des transactions individuelles ne garantissent pas les résultats ou les rendements futurs. Les investisseurs sont entièrement responsables des décisions d'investissement qu'ils prennent. Ces décisions doivent être basées uniquement sur une évaluation de leur situation financière, de leurs objectifs d'investissement, de leur tolérance au risque et de leurs besoins de liquidité. Cet article ne constitue pas un conseil en investissement.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.