Trading intradía 101: Guía para principiantes sobre el trading diario

En este artículo cubriremos los conceptos básicos del trading intradía, incluyendo las estrategias utilizadas por traders exitosos, cómo empezar con el trading intradía, cómo evitar errores de principiante y los riesgos involucrados. Al final de este artículo, tendrás una mejor comprensión de las oportunidades y desafíos del day trading, y estarás equipado con el conocimiento necesario para comenzar tu camino como trader intradía.

El trading intradía, a veces llamado day trading, consiste en la compra y venta de acciones o valores con énfasis en obtener beneficios inmediatos a corto plazo. Los day traders intentan aprovechar, ya sea al alza o a la baja, la volatilidad de una acción. Estos traders obtienen ganancias (o sufren pérdidas) al intentar predecir la acción del precio a corto plazo de una acción.

Los day traders deben tener en cuenta varias cosas al predecir la acción del precio diario de una acción, como noticias positivas o negativas de la empresa, sentimiento de mercado e informes de ganancias.

El trading intradía difiere significativamente del concepto general de inversión. La inversión se relaciona con la premisa básica de comprar acciones a un precio bajo y luego mantener esas acciones a largo plazo, con la esperanza de eventualmente venderlas a un precio más alto.

Por el contrario, la compra y venta intradía ocurre durante un ciclo de compra continuo, como un solo día de negocios. De hecho, los traders intradía pueden comprar o vender acciones durante un período de tiempo más corto, como minutos o incluso segundos. Dado que los day traders cierran todas sus operaciones antes de que cierre el mercado diario, evitan el riesgo de mantener posiciones abiertas durante la noche.

Un ejemplo sería:

Supongamos que un day trader identifica una acción que comienza el día de negociación a un precio que el trader considera un precio históricamente bajo. Compran 1,000 acciones inmediatamente cuando el mercado abre a las 9 am EST. Durante el resto del día, el trader supervisa de cerca el movimiento del precio de la acción. Afortunadamente para el trader, una hora antes de que cierren los mercados a las 4 pm EST, la acción objetivo sube un 1% sobre lo que el trader pagó esa misma mañana. Con una hora antes del cierre de los mercados, las 1,000 acciones se venden, obteniendo así el day trader una ligera ganancia.

Trading Intradía Versus Otros Tipos de Trading

El trading intradía no debe confundirse con otros tipos de filosofías de trading, como el trading interdiario, swing trading o scalping.

Por ejemplo, el trading interdiario implica operar durante más de un día. En general, los traders interdiarios toman posiciones comprando acciones en algún momento durante el horario de negociación. Los traders interdiarios no necesariamente cierran sus operaciones antes de que cierren los mercados. Más bien, el trader interdiario mantendrá sus posiciones hasta que se reanude la negociación al día siguiente.

El trading intradía también difiere del swing trading. Mientras que el trading intradía se centra en una sola sesión de trading (sesión de un día), los swing traders mantienen una posición larga o corta durante más de una sesión de trading (más de un día).

Los swing traders típicamente no mantienen sus posiciones durante más de varias semanas o meses. A diferencia de los day traders, los swing traders son susceptibles a la volatilidad del mercado que puede tener lugar entre sesiones de trading, como el riesgo durante la noche y los fines de semana. Dependiendo de la volatilidad del precio de la acción, el precio de la acción podría abrir la siguiente sesión a un precio sustancialmente diferente.

La volatilidad inherente del trading intradía presenta al trader intradía una serie de riesgos potenciales y puede que no sea tan fácil ganar 100 dólares al día operando.

Por ejemplo, uno de los riesgos principales es la selección incorrecta de acciones. Esto se relaciona con la pérdida que se puede incurrir debido a que el trader selecciona incorrectamente una acción o acciones que no se mueven en la dirección de precios anticipada.

Otro desafío asociado con el day trading es el alto riesgo. Como han demostrado múltiples estudios, es muy difícil predecir con éxito los movimientos de precios de las acciones a corto plazo (o incluso a largo plazo).

Además, los traders deben ser conscientes al utilizar margen y/o apalancamiento y evaluar su exposición. El riesgo de un trader es directamente proporcional a la cantidad de margen o apalancamiento en el que participa el trader.

Riesgo de Exposición Excesiva

El apalancamiento permite a los traders asumir exposiciones en el mercado que son mucho mayores de lo que los traders pueden cubrir. Sin embargo, asumir exposiciones altas conlleva el riesgo de sufrir pérdidas elevadas. Obtén más información sobre los pros y los contras del apalancamiento en nuestro artículo “Trading con Apalancamiento: Una Espada de Doble Filo”.

Existen posibles ventajas al convertirse en un trader intradía. En primer lugar, este es un trabajo desde casa que se puede hacer en la comodidad de tu hogar. Sin embargo, los traders intradía deben estar bien informados sobre los riesgos potenciales.

Además, el trading intradía representa una fuente potencial de ingresos para aquellos que están bien informados y que también mitigan su exposición. Se trata de obtener ganancias incrementales a través de múltiples operaciones a lo largo del día, en lugar de buscar una sola ganancia en una sola operación.

Los traders intradía deben hacer evaluaciones realistas de las fluctuaciones del mercado inherentes y los riesgos relacionados. Algunos, pero no muchos traders intradía pueden convertir sus estrategias de trading en una fuente de ingresos secundaria, y a veces principal.

Comenzando con el Trading Intradía

Las personas interesadas en el trading intradía pueden empezar seleccionando primero una plataforma de trading que complemente sus estrategias o filosofías de trading. Siempre se pueden leer algunos libros de mercado de valores para principiantes para entender algunas estrategias. La plataforma de trading debe ser seleccionada también por los recursos que ofrece para ayudarte a seguir tu filosofía de trading.

Además, los day traders estarán entrando y saliendo frecuentemente de múltiples operaciones diarias en busca de márgenes estrechos. Para apoyar este enfoque en la inversión, las plataformas de trading intradía deben ser rentables (es decir, cobrar comisiones bajas) y ejecutar operaciones de forma rápida y fiable.

Además, los day traders deben seleccionar una plataforma de trading que ofrezca un soporte al cliente amigable e informado. Asimismo, los traders deben optar por plataformas de trading que proporcionen el tipo de recursos e investigaciones que respalden sus estrategias de trading intradía.

Los traders pueden reducir pérdidas implementando una estrategia intradía antes de empezar a operar. Al esbozar e implementar dicha estrategia, los traders podrán evitar tomar decisiones emocionales. Decisiones basadas en emociones y potencialmente carentes de fundamentos en la estrategia global de trading pueden llevar a consecuencias adversas, potencialmente resultando en pérdidas acumulativas.

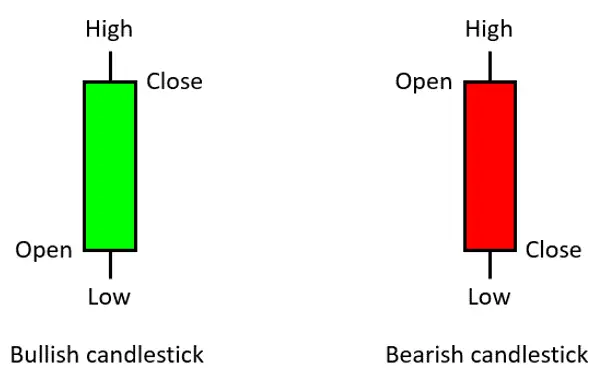

Por ejemplo, una herramienta que puede ser muy instructiva son los patrones de gráficos. Los patrones de gráficos representan gráficamente la acción del precio durante un periodo determinado para activos como bonos, acciones, materias primas y criptomonedas. Combinados con otras herramientas financieras, los patrones de gráficos ofrecen una excelente manera de predecir movimientos de precios. Por ejemplo, los gráficos de velas son un tipo de gráfico comúnmente utilizado por traders intradía. Estos gráficos se utilizan para representar la forma en que se expresa el movimiento de precios a lo largo del tiempo.

Los gráficos de velas crean una nueva barra en función del marco de tiempo seleccionado por el trader. Si el gráfico se estableciera en diario, entonces una vela representaría 1 día. Cada vela muestra el precio de apertura, el precio más bajo, el precio más alto y el precio de cierre de un mercado para un período de tiempo específico (por ejemplo, D = Diario, 1H = 1 hora, 15M = 15 minutos).

Otra herramienta analítica popular para el trading intradía es el análisis técnico. El análisis técnico se centra en movimientos de precios históricos, ya que estos movimientos de precios se capturan mediante diferentes gráficos y otras métricas visuales. Los analistas técnicos utilizan indicadores técnicos y gráficos, ya que creen que los movimientos de precios históricos de una acción son posibles predictores de precios futuros.

No obstante, es importante tener en cuenta que el análisis técnico y el análisis fundamental son diferentes. El análisis fundamental es una disciplina de trading que examina los fundamentos comerciales subyacentes de una acción y las métricas financieras en lugar de los datos de precios históricos.

Una herramienta comúnmente utilizada para gestionar el alza y/o bajada de las operaciones es la implementación de órdenes de stop-loss. Las órdenes de stop-loss se utilizan para limitar las posibles pérdidas de los traders y también pueden utilizarse para asegurar posibles ganancias.

Principalmente, una orden de stop-loss es una herramienta de mitigación de riesgos que permite a un trader salir de una operación si el precio de la acción subyacente está tendiendo en una dirección opuesta a la posición del trader. La salida de la operación se completará al mejor precio disponible.

Por ejemplo, una orden de stop-loss para vender es una orden para salir de una operación de una acción subyacente si el precio de esa acción se sitúa en o por debajo de un precio de stop-loss objetivo. Esta situación puede surgir cuando el trader ha comprado la acción y desea limitar la exposición a posibles pérdidas dado que la acción está disminuyendo de valor.

De manera similar, una orden de stop-loss para comprar es una orden para salir de una operación de una acción subyacente si el precio de la acción se sitúa en o por encima de un precio de stop-loss objetivo. Esta situación puede surgir cuando el trader ha vendido en corto la acción y desea limitar la exposición a posibles pérdidas dado que la acción está aumentando de valor.

Desarrollando una Estrategia Exitosa de Day Trading

Los traders suelen depender de ciertos principios fundamentales en la construcción de una carrera exitosa en el trading.

En primer lugar, la mayoría de los traders exitosos tienen un plan bien desarrollado y han establecido estrategias subyacentes para implementar este plan. Los traders deben recordar construir sus carteras en función de lo que están tratando de lograr y sus fortalezas financieras subyacentes.

En segundo lugar, el trading intradía puede ser tan volátil como cualquier otra estrategia de trading. Los traders deben controlar la avaricia y el miedo una vez que se realiza ese primer intercambio. No siempre es necesario que los traders obtengan una ganancia en cada operación. El trading intradía es un tipo de trading acelerado, pero este esquema de trading aún requiere paciencia y comprensión.

Y por último, es importante destacar que el análisis diario y la investigación son necesarios ya que el mercado sigue siendo dinámico y no es estático. El impulso del mercado debe reflejarse en una estrategia de trading en evolución. Un trader intradía informado actualizará y revisará metodologías de trading con las tendencias del mercado en evolución.

Teniendo en cuenta estos principios fundamentales, los traders han utilizado una serie de estrategias exitosas de trading intradía. Estas estrategias de trading incluyen el trading de alta frecuencia, el scalping, el trading de rango y el trading basado en noticias.

Por ejemplo, el trading de alta frecuencia es una estrategia basada en algoritmos que utiliza algoritmos complicados (fórmulas matemáticas) para obtener ganancias basadas en pequeñas o corto plazo ineficiencias o anomalías del mercado.

El scalping es una estrategia de trading popular entre los traders intradía. Involucra a un trader realizando múltiples operaciones pequeñas en el mismo valor durante un día determinado. Con esta estrategia de trading, los traders intentan generar una ganancia global a través de fluctuaciones de precios de minutos.

Una estrategia de trading de rango es aquella en la que un trader inicia operaciones dentro de un cierto rango de precios donde los precios varían entre los niveles de soporte y resistencia de un valor. En general, los niveles de soporte y resistencia se identifican en un gráfico de precios de una acción donde el precio de la acción se mueve con frecuencia entre estos dos niveles.

El soporte (un nivel inferior o suelo) y la resistencia (un nivel superior o techo) son dos niveles respectivos en un gráfico de precios que parecen limitar el rango de movimiento del mercado ya sea en dirección ascendente (nivel de resistencia) o en dirección descendente (nivel de soporte). El nivel de soporte es donde el precio regularmente deja de caer y luego rebota. El nivel de resistencia es donde el precio normalmente deja de subir y baja de nuevo.

Cuanto más a menudo un precio alcanza el nivel de soporte o resistencia, es más probable que ese nivel sea fiable para predecir movimientos de precios futuros. Estos niveles también se pueden utilizar para definir los puntos de entrada y salida de un trader.

Otra estrategia de day trading que se utiliza con frecuencia es una estrategia de trading basada en noticias. Con esta estrategia, los traders siguen de cerca eventos políticos, financieros y relacionados con negocios y luego predicen cómo estos eventos pueden afectar a los mercados. Cuando un evento de noticias comienza a afectar el precio de una acción, un trader intentará capitalizar los cambios de precio para generar una ganancia.

Una vez que se ha identificado una acción o tipo de acción, la mayoría de los day traders exitosos identificarán ciertos puntos de entrada y salida para decidir cuándo entrar en una posición (punto de entrada) o salir de su posición (punto de salida).

Por ejemplo, un punto de entrada se refiere al precio de una acción en el que un trader inicia una posición en un valor. Esta posición de entrada puede iniciarse con una orden de compra para una posición larga o una orden de venta para una posición corta. De manera similar, un punto de salida se refiere al precio de una acción en el que un trader cierra una posición en un valor. Un punto de salida actúa como un nivel de stop. Una salida puede iniciarse con una orden de venta para una posición larga, o una orden de compra para una posición corta.

Técnicas Avanzadas de Trading Intradía

Existen muchos tipos diferentes de técnicas avanzadas de trading intradía que los traders emplean para aumentar sus posibles beneficios.

Por ejemplo, los day traders a menudo establecen una cuenta de margen con su correduría para poder operar apalancados. Una cuenta de margen es una cuenta de corretaje en la que un corredor presta efectivo a un trader mientras utiliza ciertos contenidos depositados en la cuenta como garantía. Esta disposición permite a los traders comprar activos basados en estos fondos prestados y garantizados. Normalmente, las cuentas de margen se pueden utilizar para comprar diferentes tipos de activos financieros, como acciones, opciones, futuros y criptomonedas.

Con una cuenta de margen, los traders pueden utilizar sus activos existentes como apalancamiento, lo que les permite pedir prestado hasta cierto porcentaje del valor del título que están comprando. Con el margen, los traders pueden aumentar sus posibles ganancias pero también aumentar su exposición si la acción se mueve en una dirección no deseada.

Aquí tienes un ejemplo. Digamos que un trader quiere comprar $10,000 de una acción en particular utilizando su propio dinero junto con dinero prestado de una cuenta de margen establecida. El trader podría utilizar $5,000 de su propio dinero para comprar $5,000 en acciones. Luego, podría pedir prestado $5,000 de su cuenta de margen para comprar acciones adicionales.

Si la acción valía $100 al momento de la compra y el precio de la acción subió a $150, si el trader hubiera vendido a este precio, habría obtenido $15,000. De estos $15,000, tendría que devolver el préstamo de $5,000 del margen, dejándole un beneficio de $5,000 ($10,000 - los $5,000 iniciales).

Esto representaría una ganancia del 100% sobre los $5,000 iniciales que el trader invirtió con su propio dinero. Si hubiera realizado esta operación sin recurrir a la cuenta de margen, el beneficio neto solo habría sido de $2,500 o el 50%.

Por otro lado, si el precio de la acción hubiera caído a $50 y el trader hubiera vendido a este precio, solo habría obtenido $5,000. Después de devolver el préstamo de $5,000 del margen, el trader se habría quedado con un saldo negativo. Básicamente, una pérdida del 100% de la inversión inicial de $5,000 a pesar de que la acción solo perdió un cincuenta por ciento de su valor original.

Por favor, ten en cuenta que estos ejemplos hipotéticos no tienen en cuenta los intereses que deben pagarse por el uso del préstamo de margen. Por supuesto, estos pagos de intereses reducirían los posibles beneficios y también aumentarían las posibles pérdidas por el uso de la cuenta de margen.

El concepto de apalancamiento es similar al del margen. El apalancamiento se refiere a los traders que utilizan fondos prestados como vehículo de inversión. Los traders pueden pedir un préstamo o pedir dinero para apalancar ciertas operaciones o inversiones. A diferencia del margen, que normalmente requiere el establecimiento de una cuenta de margen subyacente, el apalancamiento no requiere que un trader establezca una cuenta que contenga activos como garantía.

La venta corta es otro tipo de técnica de trading intradía avanzada. Esta técnica de trading permite a los traders intradía obtener beneficios en un mercado bajista.

Básicamente, la venta corta implica tomar prestada una acción y luego vender inmediatamente esa acción prestada con la esperanza de que el precio de la acción sea bajista a corto plazo, es decir, que el precio de la acción bajará.

Una vez que el precio de la acción baja, el trader compra nuevamente la acción a un precio más bajo y devuelve la acción prestada al precio más bajo. El trader obtendrá así un beneficio entre lo que el trader vendió originalmente la acción prestada y lo que el trader compró posteriormente la acción prestada. Básicamente, el trader está apostando a que la acción experimentará una tendencia bajista y por lo tanto disminuirá de valor.

Antes de considerar la venta corta como estrategia de trading, asegúrate de que tu plataforma de trading seleccionada o corretaje permita la venta corta, ya que muchos corretajes prohíben las ventas cortas. Además, la mayoría de los corretajes requerirán que los traders establezcan una cuenta de margen para comenzar a vender corto.

Otro método de trading avanzado se relaciona con el análisis fundamental. El análisis fundamental es un método utilizado para evaluar el movimiento de precios y el valor justo de un activo. Como solo un ejemplo, los traders pueden determinar rápidamente el valor justo de una acción si se les proporciona el estado de flujo de efectivo de una empresa, su balance y su estado de ingresos.

Uno de los datos más comunes de análisis fundamental que los traders consideran al valorar acciones son ciertos múltiplos subyacentes. Algunos de los múltiplos más comúnmente utilizados se resumen a continuación:

- Ratio Precio-Ganancias (PE) - Un ratio que mide el precio actual de la acción respecto a las ganancias por acción de la acción.

- Ratio Precio-Ventas (PS) - Un ratio que mide el precio actual de la acción respecto a las ventas.

- EV to EBITDA - Un ratio que mide el Valor Empresarial de la compañía (el valor total de la empresa) respecto a su Beneficio Antes de Intereses, Impuestos, Depreciación y Amortización (EBITDA).

- Deuda a Capital - Un ratio que mide la deuda total de la acción respecto a su valor de capital.

Errores comunes a evitar al hacer trading diario

Mantener la avaricia bajo control

Los traders no deben volverse demasiado confiados al tener una operación ganadora. Una estrategia común implementada por muchos day traders exitosos es tomar una parte de sus ganancias cuando alcanzan entre el 15% y el 35% en la operación. Luego, reevaluar el mercado para ver si tiene sentido continuar con la posición o salir de ella antes de que cierre el mercado.

No colocar órdenes de stop-loss

Como se ha mencionado, las órdenes de stop-loss son herramientas importantes de mitigación de riesgos diseñadas para evitar pérdidas significativas, ya sea al alza o a la baja. Utilizar órdenes de stop-loss proporciona a los traders una idea de la cantidad de fondos en riesgo cuando se enfrentan a posibles pérdidas. Cerrar una posición perdedora temprano con una pérdida limitada es mejor que terminar incurriendo en una gran pérdida potencialmente devastadora.

No tener un plan de trading claro

Antes de convertirse en un day trader, las personas deben invertir tiempo y recursos en educarse según los mejores libros de inversión para desarrollar sus estrategias de trading y comprender los patrones del mercado de los valores objetivo. Especialmente, al comenzar a hacer crecer una cuenta de trading pequeña. Esto ayuda a los traders a desarrollar un plan sobre cómo proceder con sus ejecuciones de operaciones. Adherirse a un plan bien pensado y desarrollado ayuda a reducir, si no eliminar, el conflicto emocional de un trader que podría contaminar los planes y estrategias de ejecución del trader. Un plan bien pensado al que un trader se adhiere continuamente también ayuda a reducir operaciones que se ejecutan por emociones y chismes infundados o una mentalidad de manada en lugar de fundamentos de mercado.

No gestionar adecuadamente el riesgo

Los traders deben gestionar su riesgo. Los traders que arriesgan más de lo que pueden permitirse perder pueden arruinar al trader, lo que requiere que el trader agregue más capital a una cuenta de trading o incluso que cierre la cuenta. Como regla general, la mayoría de los day traders profesionales limitan su riesgo general a no más del 1% de toda su cuenta en una sola operación.

Conclusión

El trading intradía puede ser lucrativo, pero también es un negocio arriesgado. Todo lo que se necesita es una operación perdedora y eso podría arruinar la psique de un trader o, lo que es más importante, la cuenta bancaria de un trader. La educación y la planificación son clave para tener éxito potencial en el day trading. Tener un plan de juego y ceñirse a ese plan es imperativo. Una forma de educarse y acceder a recursos de apoyo para seguir este camino potencialmente lucrativo es seleccionar una plataforma de trading verificada que ofrezca operaciones rápidas y a bajo costo, junto con recursos de apoyo.

Descargo de responsabilidad: Todas las inversiones conllevan riesgos y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia de trading o trading individual no garantiza resultados o rendimientos futuros. Los inversores son totalmente responsables de cualquier decisión de inversión que tomen. Tales decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.