Tageshandel 101: Ein Leitfaden für Anfänger im Intraday-Handel

In diesem Artikel werden wir die Grundlagen des Intraday-Handels behandeln, einschließlich der Strategien, die von erfolgreichen Händlern verwendet werden, wie man mit dem Intraday-Handel beginnen kann, wie man Anfängerfehler vermeidet und welche Risiken damit verbunden sind. Am Ende dieses Artikels werden sie ein besseres Verständnis für die Chancen und Herausforderungen des Day-Tradings haben und mit dem Wissen ausgestattet sein, das sie benötigen, um ihre Reise als Day-Trader zu beginnen.

Der Intraday-Handel, manchmal auch als Day-Trading bezeichnet, ist der Kauf und Verkauf von Aktien oder Wertpapieren mit dem Schwerpunkt auf kurzfristige Gewinne. Day-Trader versuchen, die Volatilität einer Aktie, entweder auf der Aufwärts- oder Abwärtsseite, auszunutzen. Diese Händler erzielen ihre Gewinne (oder erleiden Verluste), indem sie versuchen, die kurzfristige Kursentwicklung einer Aktie vorherzusagen.

Day-Trader müssen bei der Vorhersage der täglichen Kursentwicklung einer Aktie verschiedene Dinge berücksichtigen, wie positive oder negative Unternehmensnachrichten, Marktsentiment und Geschäftsberichte.

Der Intraday-Handel unterscheidet sich wesentlich vom allgemeinen Konzept des Investierens. Investieren bezieht sich auf das grundlegende Prinzip des Kaufs von Aktien zu einem niedrigen Preis und dem Halten dieser Aktien langfristig, in der Hoffnung, sie schließlich zu einem höheren Preis zu verkaufen.

Im Gegensatz dazu erfolgt der Kauf und Verkauf von Intraday während eines einzigen kontinuierlichen Kaufzyklus, wie an einem einzigen Geschäftstag. Tatsächlich können Intraday-Trader Aktien in einem kürzeren Zeitraum kaufen oder verkaufen, wie Minuten oder sogar Sekunden. Da Day-Trader vor dem täglichen Börsenschluss alle ihre Trades schließen, vermeiden sie das Risiko, über Nacht offene Marktpositionen zu halten.

Hier ist ein Beispiel:

Angenommen, ein Day-Trader identifiziert eine Aktie, die den Handelstag zu einem Preis beginnt, den der Trader als historisch niedrig betrachtet. Sie kaufen sofort 1.000 Aktien, wenn der Markt um 9 Uhr EST öffnet. Für den Rest des Tages behält der Trader die Kursbewegung der Aktie im Auge. Glücklicherweise steigt eine Stunde vor Börsenschluss um 4 Uhr EST die Zielaktie um 1% über den Preis, den der Trader noch am selben Morgen bezahlt hat. Mit einer Stunde bis zum Börsenschluss werden die 1.000 Aktien verkauft, wodurch der Day-Trader einen leichten Gewinn erzielt.

Intraday-Handel im Vergleich zu anderen Arten des Handels

Der Intraday-Handel sollte nicht mit anderen Handelsphilosophien verwechselt werden, wie Interday-Handel, Swing-Trading oder Scalping.

Zum Beispiel beinhaltet der Interday-Handel den Handel über mehr als einen Tag. Im Allgemeinen nehmen Interday-Trader Positionen ein, indem sie zu einem bestimmten Zeitpunkt während der Handelszeiten Aktien kaufen. Interday-Trader schließen ihre Trades nicht unbedingt, bevor die Märkte schließen. Der Interday-Trader wird seine Positionen halten, bis der Handel am nächsten Tag wieder aufgenommen wird.

Der Intraday-Handel unterscheidet sich auch vom Swing-Trading. Während sich der Intraday-Handel auf eine einzelne Handelssitzung (eintägige Sitzung) konzentriert, halten Swing-Trader entweder eine Long-Position oder eine Short-Position länger als nur eine Handelssitzung (mehr als einen Tag).

Swing-Trader halten ihre Positionen in der Regel nicht länger als mehrere Wochen oder Monate. Im Gegensatz zu Day-Tradern sind Swing-Trader anfällig für Marktschwankungen, die zwischen den Handelssitzungen auftreten können, wie Übernacht- und Wochenendrisiken. Abhängig von der Volatilität des Aktienkurses könnte der Aktienkurs in der folgenden Sitzung zu einem deutlich anderen Preis eröffnen.

Die inhärente Volatilität des Intraday-Handels stellt den Intraday-Trader vor eine Reihe potenzieller Risiken, und es könnte nicht allzu einfach sein, 100 Dollar pro Tag zu verdienen.

Eines der Hauptrisiken ist beispielsweise die falsche Aktienauswahl. Dies bezieht sich auf den Verlust, der entstehen kann, wenn der Trader eine Aktie oder Aktien auswählt, die sich nicht in die erwartete Preisrichtung bewegen.

Eine weitere Herausforderung beim Day-Trading ist das hohe Risiko. Wie mehrere Studien gezeigt haben, ist es sehr schwierig, kurzfristige (oder sogar langfristige) Aktienkursbewegungen erfolgreich vorherzusagen.

Außerdem sollten Trader vorsichtig sein, wenn sie Margin und/oder Hebel einsetzen und ihre Risiken abschätzen. Das Risiko eines Traders steht in direktem Verhältnis zum Betrag der Margin oder des Hebels, an dem der Trader beteiligt ist.

Risiko übermäßiger Exposure

Durch Hebel können Trader Expositionen am Markt eingehen, die wesentlich höher sind, als Trader sich leisten können zu decken. Allerdings birgt das Eingehen hoher Expositionen das Risiko erhöhter Verluste. Erfahren sie mehr über die Vor- und Nachteile von Hebel in unserem Artikel "Hebel-Trading: Ein zweischneidiges Schwert".

Es gibt potenzielle Vorteile, ein Intraday-Trader zu werden. Erstens ist dies ein WFH-Job, der bequem von zu Hause aus erledigt werden kann. Intraday-Trader müssen jedoch gut informiert über die potenziellen Risiken sein.

Außerdem stellt der Intraday-Handel eine potenzielle Einkommensquelle für diejenigen dar, die gut informiert sind und auch ihre Exposition begrenzen. Es geht darum, inkrementelle Gewinne durch mehrere Trades im Laufe des Tages zu erzielen, anstatt einen einzelnen Gewinn aus einem einzigen Trade anzustreben.

Intraday-Trader sollten realistische Einschätzungen der inhärenten Marktschwankungen und der damit verbundenen Risiken vornehmen. Einige, aber nicht viele Intraday-Trader sind in der Lage, ihre Handelsstrategien in eine sekundäre und manchmal primäre Einkommensquelle umzuwandeln.

Erste Schritte mit dem Intraday-Handel

Personen, die sich für den Intraday-Handel interessieren, können damit beginnen, indem sie zunächst eine Handelsplattform auswählen, die ihre Handelsstrategien oder -philosophien unterstützt. Sie können auch einige Bücher über die Börse für Anfänger lesen, um Strategien zu entwickeln. Die Handelsplattform sollte auch für bestimmte Ressourcen ausgewählt werden, die ihnen bei der Verfolgung ihrer Handelsphilosophie helfen.

Zusätzlich werden Daytrader häufig in mehrere tägliche Trades ein- und aussteigen, um schmale Margen zu erzielen. Um diesen Ansatz beim Investieren zu unterstützen, müssen Day-Trading-Plattformen kostengünstig sein (d.h. niedrige Provisionen berechnen) und Trades schnell und zuverlässig ausführen.

Darüber hinaus sollten Daytrader eine Handelsplattform auswählen, die einen freundlichen und kompetenten Kundensupport bietet. Außerdem sollten Trader Handelsplattformen wählen, die die Art von Ressourcen und Forschungsmaterialien bereitstellen, die ihre Art von Intraday-Handelsstrategien unterstützen.

Trader können Verluste reduzieren, indem sie eine Intraday-Strategie umsetzen, bevor sie mit dem Handel beginnen. Durch die Festlegung und Umsetzung einer solchen Strategie können Trader vermeiden, emotionale Entscheidungen zu treffen. Entscheidungen, die auf Emotionen basieren und möglicherweise keinen Bezug zur Gesamtstrategie des Handels haben, können zu nachteiligen Konsequenzen führen, die möglicherweise zu steigenden Verlusten führen.

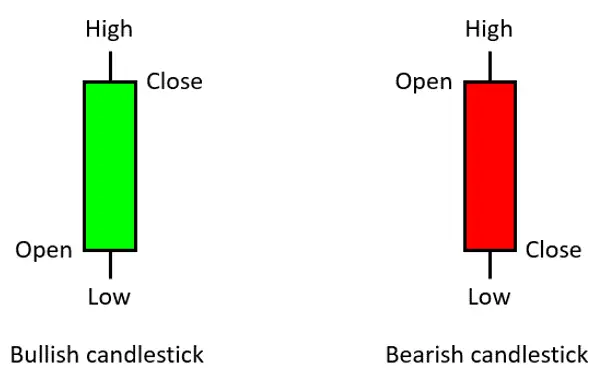

Ein sehr lehrreiches Werkzeug sind beispielsweise Chartmuster. Chartmuster stellen grafisch die Preisentwicklung über einen festgelegten Zeitraum für Vermögenswerte wie Anleihen, Aktien, Rohstoffe und Kryptowährungen dar. In Kombination mit anderen Finanzinstrumenten bieten Chartmuster eine gute Möglichkeit, Preisbewegungen vorherzusagen. Beispielsweise sind Kerzenständer-Charts ein solches Diagramm, das typischerweise von Intraday-Tradern verwendet wird. Diese Diagramme werden verwendet, um darzustellen, wie Preisbewegungen im Laufe der Zeit ausgedrückt werden.

Kerzenständerdiagramme erstellen eine neue Leiste basierend auf dem vom Händler gewählten Zeitrahmen. Wenn das Diagramm oben auf täglich eingestellt wäre, würde eine Kerze 1 Tag repräsentieren. Jede Kerze zeigt den Eröffnungs-, Tiefst-, Höchst- und Schlusskurs eines Marktes für einen bestimmten Zeitraum (z.B. D = täglich, 1H = 1 Stunde, 15M = 15 Minuten).

Ein weiteres beliebtes analytisches Day-Trading-Tool ist die technische Analyse. Die technische Analyse konzentriert sich auf historische Preisbewegungen, da diese Bewegungen durch verschiedene Diagramme und andere visuelle Metriken erfasst werden. Technische Analysten nutzen technische Indikatoren und Diagramme, da sie glauben, dass die historischen Preisbewegungen einer Aktie potenzielle zukünftige Preisvorhersagen darstellen.

Zu beachten ist jedoch, dass technische Analyse und fundamentale Analyse unterschiedlich sind. Die fundamentale Analyse ist eine Handelsdisziplin, die die zugrunde liegenden Geschäftsgrundlagen und finanziellen Kennzahlen einer Aktie überprüft, anstatt ihre historischen Preisdatenpunkte.

Ein häufig verwendetes Tool zur Verwaltung von Handelsrisiken und -chancen ist die Implementierung von Stop-Loss-Orders. Stop-Loss-Orders werden von Tradern verwendet, um ihre potenziellen Verluste zu begrenzen und können auch verwendet werden, um ihre potenziellen Gewinne zu sichern.

Grundsätzlich ist eine Stop-Loss-Order ein Risikominderungstool, das einem Trader ermöglicht, einen Handel zu verlassen, wenn der Preis der zugrunde liegenden Aktie in eine Richtung tendiert, die der Position des Traders entgegengesetzt ist. Der Ausstieg aus dem Handel erfolgt zum bestmöglichen Preis.

Zum Beispiel ist eine Stop-Loss-Verkaufsorder eine Order, um einen Handel einer zugrunde liegenden Aktie zu beenden, wenn der Preis dieser Aktie auf oder unter einem festgelegten Stop-Loss-Preis liegt. Eine solche Situation kann auftreten, wenn der Trader die Aktie gekauft hat und das potenzielle Verlustrisiko begrenzen möchte, da der Aktienwert sinkt.

Ebenso ist eine Stop-Loss-Kauforder eine Order, um einen Handel einer zugrunde liegenden Aktie zu beenden, wenn der Preis der Aktie auf oder über einem festgelegten Stop-Loss-Preis liegt. Eine solche Situation kann auftreten, wenn der Trader die Aktie leer verkauft hat und das potenzielle Verlustrisiko begrenzen möchte, da der Aktienwert steigt.

Entwicklung einer erfolgreichen Day-Trading-Strategie

Händler verlassen sich oft auf bestimmte Grundprinzipien beim Aufbau einer erfolgreichen Handelskarriere.

Zum einen haben die meisten erfolgreichen Händler einen gut ausgearbeiteten Plan und haben zugrunde liegende Strategien für die Umsetzung dieses Plans festgelegt. Händler sollten darauf achten, ihre Portfolios basierend darauf aufzubauen, was sie erreichen möchten, und ihren zugrunde liegenden finanziellen Stärken.

Zum anderen kann das Day-Trading genauso volatil sein wie jede andere Handelsstrategie. Händler müssen Gier und Angst unter Kontrolle halten, sobald dieser erste Handel platziert ist. Es ist nicht immer notwendig, dass Händler mit jedem einzelnen Trade einen Gewinn erzielen. Das Day-Trading ist ein schnelllebiger Handel, aber dieses Handelsschema erfordert dennoch Geduld und Verständnis.

Und abschließend ist zu beachten, dass tägliche Analysen und Forschungen notwendig sind, da der Markt dynamisch bleibt und nicht statisch ist. Das Momentum des Marktes muss sich in einer sich entwickelnden Handelsstrategie widerspiegeln. Ein informierter Day-Trader wird Handelsmethoden mit sich entwickelnden Markttrends aktualisieren und überarbeiten.

Unter Berücksichtigung dieser Grundprinzipien haben Händler eine Reihe erfolgreicher Day-Trading-Strategien genutzt. Diese Handelsstrategien umfassen Hochfrequenzhandel, Scalping, Range-Trading und Nachrichten-basierten Handel.

Zum Beispiel ist der Hochfrequenzhandel eine algorithmusbasierte Strategie, die komplexe Algorithmen (mathematische Formeln) nutzt, um basierend auf winzigen oder kurzfristigen Marktineffizienzen oder Anomalien einen Gewinn zu erzielen.

Scalping ist eine beliebte Handelsstrategie unter Day-Tradern. Dabei macht ein Trader mehrere kleine Trades im selben Wertpapier im Laufe eines Tages. Mit dieser Handelsstrategie versuchen Trader, durch mehrminütige Preisfluktuationen insgesamt einen Gewinn zu erzielen.

Bei einer Range-Trading-Strategie initiiert ein Händler Trades innerhalb eines bestimmten Preisbereichs, in dem die Preise zwischen den Unterstützungs- und Widerstandsniveaus eines Wertpapiers variieren. Im Allgemeinen werden die Unterstützungs- und Widerstandsniveaus in einem Preisdiagramm eines Wertpapiers identifiziert, wobei der Aktienkurs häufig zwischen diesen beiden Niveaus schwankt.

Unterstützung (ein niedrigeres Niveau oder Boden) und Widerstand (ein höheres Niveau oder Decke) sind zwei entsprechende Niveaus auf einem Preisdiagramm, die zu begrenzen scheinen, wie weit sich der Markt nach oben (Widerstandsniveau) oder nach unten (Unterstützungsniveau) bewegt. Das Unterstützungsniveau ist der Punkt, an dem der Preis regelmäßig aufhört zu fallen und dann wieder steigt. Das Widerstandsniveau ist der Punkt, an dem der Preis normalerweise aufhört zu steigen und wieder sinkt.

Je öfter ein Preis entweder das Unterstützungs- oder Widerstandsniveau erreicht, desto zuverlässiger ist dieses Niveau wahrscheinlich bei der Vorhersage zukünftiger Preisbewegungen. Diese Niveaus können auch verwendet werden, um die Ein- und Ausstiegspunkte eines Händlers zu definieren.

Ein weiterer Day-Trading-Ansatz, der häufig verwendet wird, ist eine nachrichtenbasierte Handelsstrategie. Bei dieser Strategie verfolgen Händler genau politische, finanzielle und geschäftsbezogene Ereignisse und prognostizieren dann, wie sich diese Ereignisse auf die Märkte auswirken könnten. Wenn ein Nachrichtenevent anfängt, den Aktienkurs zu beeinflussen, wird ein Händler versuchen, Preisänderungen zu nutzen, um einen Gewinn zu erzielen.

Wenn eine Aktie oder Art von Aktie identifiziert wurde, werden die meisten erfolgreichen Day-Trader bestimmte Ein- und Ausstiegspunkte festlegen, um zu entscheiden, wann sie eine Position eingehen (Einstiegspunkt) oder ihre Position verlassen (Ausstiegspunkt).

Zum Beispiel bezieht sich ein Einstiegspunkt auf den Aktienkurs, zu dem ein Händler eine Position in einem Wertpapier initiiert. Diese Einstiegsposition kann mit einer Kauforder für eine Long-Position oder einer Verkaufsorder für eine Short-Position initiiert werden. Ebenso bezieht sich ein Ausstiegspunkt auf den Aktienkurs, zu dem ein Händler eine Position in einem Wertpapier schließt. Ein Ausstiegspunkt fungiert als Stop-Niveau. Ein Ausstieg kann mit einer Verkaufsorder für eine Long-Position oder einer Kauforder für eine Short-Position initiiert werden.

Fortgeschrittene Intraday-Handelstechniken

Es gibt verschiedene Arten von fortgeschrittenen Intraday-Handelstechniken, die von Händlern genutzt werden, um ihre potenziellen Gewinne zu steigern.

Zum Beispiel werden Daytrader häufig ein Margin-Konto bei ihrem Broker einrichten, um auf Margin handeln zu können. Ein Margin-Konto ist ein Brokerkonto, bei dem ein Broker einem Händler Bargeld leiht, während bestimmte eingezahlte Kontoinhalte als Sicherheit verwendet werden. Diese Vereinbarung ermöglicht es den Händlern, auf der Grundlage dieser geliehenen und besicherten Mittel Vermögenswerte zu erwerben. Typischerweise können Margin-Konten verwendet werden, um verschiedene Arten von Finanzanlagen wie Aktien, Optionen, Futures und Kryptowährungen zu erwerben.

Mit einem Margin-Konto können Händler ihre vorhandenen Vermögenswerte als Hebelwirkung nutzen, um bis zu einem bestimmten Prozentsatz des Werts des Wertpapiers, das sie kaufen, zu leihen. Mit Margin können Händler ihre potenziellen Gewinne steigern, aber auch ihr potenzielles Risiko erhöhen, wenn sich die Aktie in eine unerwünschte Richtung bewegt.

Hier ist ein Beispiel. Angenommen, ein Händler möchte im Wert von 10.000 US-Dollar eine bestimmte Aktie kaufen, wobei er eigenes Geld sowie Geld aus einem etablierten Margin-Konto leiht. Der Händler könnte 5.000 US-Dollar seines eigenen Geldes verwenden, um Aktien im Wert von 5.000 US-Dollar zu kaufen. Anschließend könnte er 5.000 US-Dollar von seinem Margin-Konto ausleihen, um zusätzliche Aktien zu kaufen.

Wenn die Aktie zum Zeitpunkt des Kaufs 100 US-Dollar wert war und der Aktienkurs auf 150 US-Dollar stieg, hätte der Händler bei einem Verkauf zu diesem Preis 15.000 US-Dollar eingenommen. Von diesen 15.000 US-Dollar müsste er das 5.000-US-Dollar-Margin-Darlehen zurückzahlen, was ihm einen Gewinn von 5.000 US-Dollar (10.000 US-Dollar abzüglich seiner ursprünglichen 5.000 US-Dollar) einbringen würde.

Dies würde einen 100%igen Gewinn über die ursprünglich investierten 5.000 US-Dollar des Händlers darstellen. Hätte er diesen Handel ohne Inanspruchnahme des Margin-Kontos getätigt, hätte der Nettogewinn nur 2.500 US-Dollar oder nur 50% betragen.

Andererseits, wenn der Aktienkurs auf 50 US-Dollar gefallen wäre und der Händler zu diesem Preis verkauft hätte, hätte er nur 5.000 US-Dollar eingenommen. Nach Rückzahlung des 5.000-US-Dollar-Margin-Darlehens hätte der Händler ein negatives Guthaben. Im Wesentlichen einen 100%igen Verlust von seiner ursprünglichen 5.000-Dollar-Investition, obwohl die Aktie nur fünfzig Prozent ihres ursprünglichen Werts verloren hätte.

Bitte beachten sie, dass diese hypothetischen Beispiele die zu zahlenden Zinsen für die Verwendung des Margin-Darlehens nicht berücksichtigen. Natürlich würden diese Zinszahlungen die potenziellen Gewinne verringern und auch die potenziellen Verluste für die Verwendung des Margin-Kontos erhöhen.

Das Konzept der Hebelwirkung ähnelt dem Margin. Hebelwirkung bezieht sich darauf, dass Händler geliehene Gelder als Anlagefahrzeug nutzen. Händler können ein Darlehen aufnehmen oder Geld leihen, um bestimmte Trades oder Investitionen zu hebeln. Anders als bei Margin, das in der Regel die Einrichtung eines zugrunde liegenden Margin-Kontos erfordert, erfordert die Hebelwirkung nicht, dass ein Händler ein Konto mit besicherten Vermögenswerten einrichtet.

Leerverkäufe sind eine weitere Art fortgeschrittener Intraday-Handelstechnik. Diese Handelstechnik ermöglicht es Intraday-Händlern, in einem bärischen Markt Gewinne zu erzielen.

Kurz gesagt, beim Leerverkauf leiht der Händler eine Aktie und verkauft diese sofort mit der Hoffnung, dass der Aktienkurs kurzfristig bärisch ist, das heißt, der Aktienkurs wird sinken.

Sobald der Aktienkurs sinkt, kauft der Händler die Aktie zu einem niedrigeren Preis zurück und gibt die geliehene Aktie zu diesem niedrigeren Preis zurück. Der Händler erzielt somit einen Gewinn zwischen dem Preis, zu dem er die geliehene Aktie ursprünglich verkauft hat, und dem Preis, zu dem er später die geliehene Aktie gekauft hat. Der Händler wettet im Grunde darauf, dass die Aktie einen bärischen Trend erleben wird und somit an Wert verliert.

Bevor sie Leerverkäufe als Handelsstrategie in Betracht ziehen, stellen sie sicher, dass ihre ausgewählte Handelsplattform oder ihr Brokerage-Leerverkäufe ermöglicht, da viele Brokerages Leerverkäufe verbieten. Darüber hinaus erfordern die meisten Brokerages von Händlern die Einrichtung eines Margin-Kontos, um mit Leerverkäufen zu beginnen.

Eine weitere fortgeschrittene Handelsmethode bezieht sich auf die fundamentale Analyse. Die fundamentale Analyse ist eine Methode, die verwendet wird, um die Preisbewegung und den fairen Wert eines Vermögenswerts zu bewerten. Als nur ein Beispiel können Händler schnell den fairen Wert einer Aktie bestimmen, wenn ihnen eine Cashflow-Rechnung des Unternehmens, seine Bilanz sowie seine Gewinn- und Verlustrechnung zur Verfügung gestellt werden.

Einer der häufigsten Datenpunkte der fundamentalen Analyse, die Händler bei der Bewertung von Aktien berücksichtigen, sind bestimmte zugrunde liegende Vielfache. Einige der häufig verwendeten Vielfachen werden unten zusammengefasst:

- Kurs-Gewinn-Verhältnis (KGV) - Ein Verhältnis, das den aktuellen Aktienkurs zum Gewinn pro Aktie der Aktie misst.

- Kurs-Umsatz-Verhältnis (KUV) - Ein Verhältnis, das den aktuellen Aktienkurs zu den Umsatzerlösen misst.

- EV zu EBITDA - Ein Verhältnis, das den Unternehmenswert (den Gesamtwert des Unternehmens) zum Gewinn vor Zinsen, Steuern, Abschreibungen und Amortisation (EBITDA) misst.

- Verschuldungsgrad - Ein Verhältnis, das die Gesamtverschuldung der Aktie zum Eigenkapitalwert misst.

Häufige Fehler, die beim Daytrading vermieden werden sollten

Gier im Zaum halten

Trader sollten nicht übermütig werden, wenn sie einen erfolgreichen Trade machen. Eine gängige Strategie, die von vielen erfolgreichen Daytradern umgesetzt wird, ist es, einen Teil ihrer Gewinne zu sichern, wenn sie 15% bis 35% beim Trade erreichen. Danach sollte der Markt neu evaluiert werden, um zu sehen, ob es sinnvoll ist, die Position weiter zu halten oder vor Handelsschluss zu schließen.

Versäumnis, Stop-Loss-Orders zu setzen

Wie bereits erwähnt, sind Stop-Loss-Orders wichtige Risikominderungsinstrumente, die dazu dienen, erhebliche Verluste zu vermeiden, entweder auf der Aufwärts- oder der Abwärtsseite. Die Verwendung von Stop-Loss-Orders gibt den Tradern ein Gefühl dafür, wie viele Mittel bei potenziellen Verlusten riskiert werden. Eine Verlustposition frühzeitig mit begrenztem Verlust zu schließen, ist besser als am Ende einen großen, potenziell verheerenden Verlust zu erleiden.

Fehlen eines klaren Handelsplans

Bevor sie Daytrader werden, sollten Einzelpersonen Zeit und Ressourcen investieren, um sich gemäß der besten Anlagebücher weiterzubilden, um ihre Handelsstrategien zu entwickeln und die Marktmuster der ausgewählten Wertpapiere zu verstehen. Insbesondere beim Aufbau eines kleinen Handelskontos. Dies hilft den Tradern, einen Plan dafür zu entwickeln, wie sie ihre Handelsausführungen durchführen. Die Einhaltung eines gut durchdachten und entwickelten Plans hilft dabei, den emotionalen Konflikt eines Traders zu reduzieren, der die gut durchdachten Pläne und Ausführungsstrategien des Traders beeinträchtigen könnte. Ein gut durchdachter Plan, dem ein Trader kontinuierlich folgt, hilft auch dabei, Trades zu reduzieren, die auf Emotionen und unbegründeten Gerüchten oder einer Herdenmentalität basieren, anstatt auf Marktgrundlagen.

Risiko nicht ordnungsgemäß managen

Trader müssen ihr Risiko managen. Trader, die mehr riskieren als sie sich leisten können zu verlieren, können den Trader ruinieren, was dazu führt, dass der Trader mehr Kapital auf ein Handelskonto hinzufügen muss oder möglicherweise das Konto schließen muss. Als Faustregel limitieren die meisten professionellen Daytrader ihr Gesamtrisiko auf höchstens 1% ihres gesamten Kontos bei einem einzelnen Trade.

Fazit

Das Intraday-Trading kann lukrativ sein, aber es ist ein riskantes Geschäft. Alles, was es braucht, ist ein einziger Verlusttrade, der das Selbstvertrauen eines Traders ruinieren oder noch wichtiger das Bankkonto eines Traders gefährden könnte. Bildung und Planung sind der Schlüssel zu potenziell erfolgreichem Day-Trading. Ein Spielplan zu haben und sich an diesen zu halten, ist entscheidend. Eine Möglichkeit, sich zu bilden und Zugang zu unterstützenden Ressourcen zu erhalten, um diesen potenziell lukrativen Weg zu beschreiten, besteht darin, eine geprüfte Handelsplattform auszuwählen, die schnelle, kostengünstige Trades sowie unterstützende Ressourcen bietet.

Haftungsausschluss: Alle Investitionen sind mit Risiken verbunden und die bisherige Performance eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder des Handels einer Einzelperson ist keine Garantie für zukünftige Ergebnisse oder Erträge. Anleger sind voll verantwortlich für alle von ihnen getroffenen Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Umstände, Anlageziele, Risikobereitschaft und Liquiditätsbedürfnisse basieren. Dieser Beitrag stellt keine Anlageberatung dar

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.