Contenido del artículo

Patrón ABCD: Reglas de Trading y Ejemplos

Los precios de los activos nunca se mueven en línea recta. En un mercado alcista, un activo hará movimientos impulsivos al alza, seguidos de breves períodos de retroceso. El precio sube y luego se retrae. Este último movimiento se llama pullback.

Este tipo de acción de precios señala una tendencia saludable y, típicamente, los pullbacks tienen una corta duración antes de que el mercado comience a subir nuevamente. Cuando el mercado se mueve entre soporte y resistencia sin romper, se conoce como una fase de consolidación.

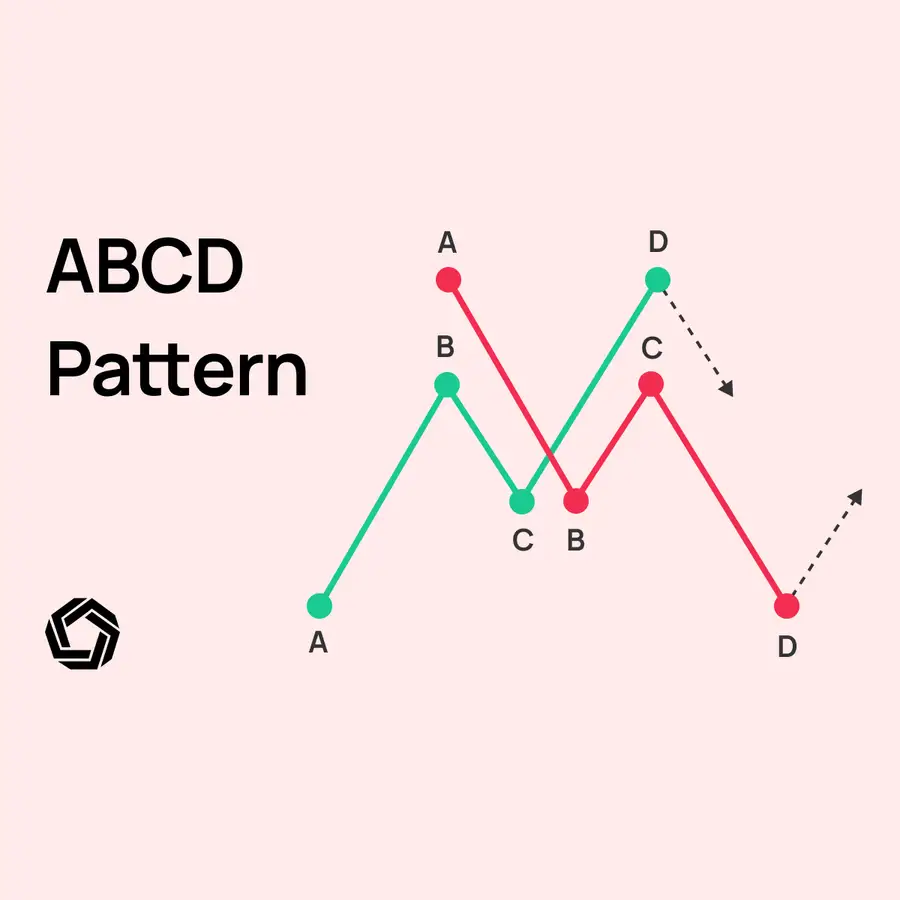

Por lo tanto, nosotros, los traders, sabemos que después de una tendencia proyectada, el mercado tiende a cambiar de dirección. La formación ABCD tiene como objetivo identificar el segundo pullback de una tendencia. Este es el punto en el que la tendencia podría perder fuerza y revertirse. En otras palabras, busca una oportunidad de venta en corto durante un mercado alcista y una oportunidad de compra durante un mercado bajista. Aunque este comportamiento va en contra de la sabiduría clásica de los traders de "la tendencia es tu amiga", se alinea con el instinto humano de comprar cuando el precio ha caído.

La formación ABCD es fácil de entender, e incluso algunos traders la consideran confiable, ya que el cálculo se basa en niveles de Fibonacci. La formación consta de:

- El movimiento inicial o tendencia (AB).

- La reversión (BC).

- La nueva tendencia esperada (CD).

En este artículo, te mostraremos todo lo que hay que saber sobre este patrón, desde formaciones hasta reglas sobre cuándo operar con él. Y como sabes, en nuestros artículos, te damos ideas de estrategias y ejemplos claros en los gráficos, así que vayamos directo a los ABC.

Cómo Identificar el Patrón ABCD

El Patrón ABCD se puede categorizar en dos variantes principales: ABCD Alcista y ABCD Bajista.

Patrón ABCD Alcista

Esta formación suele surgir en análisis de gráficos e indica una reversión o continuación de una tendencia alcista.

- Pierna Inicial (AB):

Busque una fuerte tendencia bajista donde el precio se desplace de A a B. Comience por identificar un movimiento de precio significativo en su gráfico, que se etiquetará como la pierna AB. Ahora, el punto C debe estar dentro de la pierna AB. Utilice la herramienta de retroceso de Fibonacci en su plataforma de gráficos para trazar niveles de retroceso. Inicie la herramienta en el punto A y termínela en el punto B. En un patrón ideal, el punto C debería estar alrededor del 61.8% y 78.6% de AB. Sin embargo, durante mercados con fuerte tendencia, también puede estar dentro de los niveles del 38.2% y 78.6%. Como se puede ver aquí, el punto C está alrededor del 58%, encajando en el patrón.

- Retracción (BC):

Después de la retracción BC, la tendencia del precio debería ascender nuevamente. Como ya hemos establecido, la retracción ideal estaría dentro de los niveles del 61.8% y 78.6% para el punto C. Si la pierna BC finaliza (o encuentra soporte/resistencia) en el nivel de retroceso del 61.8% o 78.6%, puede indicar que el patrón ABCD se está formando según lo previsto.

- Extensión (CD):

Tras la retracción BC, se espera una disminución en el precio, definiendo el punto D. El punto D debería estar alrededor del 127% y 161% de BC. Nuevamente, estos serían los puntos ideales para un patrón ABCD; en mercados con fuerte tendencia, el punto D también puede estar un poco fuera de lo normal.

Por ejemplo, en el caso hipotético de la acción XYZ, con un precio inicial de $40, se observa un ascenso de $40 (A) a $60 (B). Una retracción BC baja la acción a $52 (C). El precio luego sube, marcando $68 (D).

Patrón ABCD Bajista (Un caso especial con una fuerte tendencia)

Este patrón es esencialmente la antítesis del ABCD Alcista, sugiriendo una probable reversión o prolongación de una tendencia a la baja. Este gráfico le mostrará un caso especial donde un mercado con una fuerte tendencia prolongó la pierna CD.

- Pierna Inicial (AB):

Distinga una pronunciada tendencia a la baja, con el precio migrando de A a B. Busque una destacada tendencia alcista donde el precio se desplace de un punto A a B. Comience por identificar un movimiento de precio significativo en su gráfico, que se etiquetará como la pierna AB. Ahora, el punto C debe estar dentro de la pierna AB. Utilice la herramienta de retroceso de Fibonacci en su plataforma de gráficos para trazar niveles de retroceso. Inicie la herramienta en el punto A y termínela en el punto B. En un patrón ideal, el punto C debería estar alrededor del 61.8% y 78.6% de AB. En nuestro caso, se alinea perfectamente con los niveles de Fibonacci.

- Retracción (BC):

Después de identificar la pierna AB, asegure el alcance de la retracción de B a C. Tras la retracción BC, la tendencia del precio debería aumentar nuevamente. Como ya hemos establecido, la retracción ideal estaría dentro de los niveles del 61.8% y 78.6% para el punto C. Si la pierna BC finaliza (o encuentra soporte/resistencia) en el nivel de retroceso del 61.8% o 78.6%, puede indicar que el patrón ABCD se está formando según lo previsto.

- Extensión (CD):

Tras la retracción BC, se espera una tendencia alcista en el precio, definiendo el punto D. En este caso especial, la tendencia alcista se mantiene durante un período prolongado. Por eso, el patrón ABCD no está formando una formación ideal. En casos como este, donde se observa una tendencia que continúa sin señales de reversión, siga observándola y busque posibles indicaciones de cuándo la tendencia podría detenerse. Como mencionamos, en mercados con fuerte tendencia, como este ejemplo, es aceptable que el patrón no sea ideal.

Por ejemplo, al tomar la acción ABC como ilustración, se observa una caída de $100 (A) a $60 (B). Una retracción BC aumenta el valor a $68 (C). La caída posterior lo lleva a $52 (D). Las diferencias en B y C pueden proporcionar información sobre posibles direcciones de precios.

Criterios del Patrón ABCD

- La trayectoria AB debe mostrar una notable alteración de precio, indicando una tendencia sólida.

- En un ABCD 'ideal', la línea BC debería ser del 61.8% o 78.6% de AB. Por lo tanto, si usa su herramienta de retroceso de Fibonacci en el movimiento inicial de A a B, BC debería finalizar en el nivel del 61.8 o 78.6. Exceder esto podría implicar una posible inconsistencia en el patrón.

- De manera similar, CD debería estar alrededor del 127% y 161% de BC. En mercados con fuerte tendencia, estas medidas no tienen que ser precisamente correctas.

- Lo ideal es que AB sea igual que CD. En un mundo perfecto, tendría la misma cantidad de velas y la misma disminución en porcentaje.

- La alineación del punto D con otros indicadores técnicos puede mejorar la fiabilidad del patrón.

- Complementar el patrón ABCD con otros instrumentos técnicos puede aumentar la probabilidad de tomar decisiones comerciales sólidas.

En conclusión, el patrón ABCD es una herramienta confiable para predecir cambios de precio. Sin embargo, combinarlo con otros indicadores técnicos es fundamental para la toma de decisiones efectivas.

Cómo negociar el Patrón ABCD

Patrón ABCD Alcista con Bandas de Bollinger

Obviamente, imaginar un patrón específico sin verlo en los gráficos siempre es difícil, por lo que siempre preparamos algunos ejemplos del mundo real. En este caso, se trata de cuatro puntos clave: A, B, C y D, cada uno marcando máximos o mínimos significativos en el gráfico de precios. Conectar estos puntos con líneas de tendencia revela la esencia del patrón ABCD. Veamos un ejemplo en el gráfico de Tesla.

Decodifiquemos el viaje de precios en el gráfico anterior utilizando el patrón ABCD y también el indicador de Bandas de Bollinger.

Nuestro viaje comienza en el punto A, marcado en 53,000, simbolizando un fuerte máximo. El ascenso desde A culmina cuando el precio retrocede al punto B encontrado en 43,400. Continuando el viaje, el precio recupera fuerza, llegando al punto C en 48,800. Notablemente, el punto C se encuentra dentro del nivel de Fibonacci entre los puntos A y B. El descenso subsiguiente nos guía al punto D, situado en 39,400. Esta oscilación debe caer por debajo del punto B, consolidándose como el punto final en el patrón ABCD. El punto D podría servir como un nivel de soporte potencial, afianzando la secuencia ABCD.

Luego, comprobamos si es consistente con los niveles de Fibonacci del patrón. El punto C debería estar alrededor del 61.8% y 78.6% de AB. En nuestra configuración, el punto C está casi en el nivel del 61.8%. El punto D debería estar alrededor del 127% y 161% de BC. En nuestra configuración, está aproximadamente en el nivel del 161%.

Podemos usar la herramienta del Patrón ABCD para ver los niveles directamente, y podemos ver los niveles exactos. En nuestro caso, C está alrededor del 0.58 de AB, y D está cerca de 1.68 de BC. Es importante tener en cuenta que los niveles anteriores del 61.8% - 78.6% y 127% - 161% indican un patrón ideal. En mercados con fuertes tendencias, como el que estamos analizando, es totalmente normal que el patrón se desvíe un poco.

Como alternativa, puedes trazar los niveles tú mismo con la herramienta Fibonacci.

Ahora, nos dirigimos hacia nuestra maniobra estratégica: iniciar una operación de compra basada en el patrón ABCD, reforzada por información del indicador de Bandas de Bollinger.

Las Bandas de Bollinger abarcan la banda media (un promedio móvil simple de 20 días en este contexto) y las bandas superior e inferior configuradas a dos desviaciones estándar de distancia. Estas bandas iluminan zonas potenciales de sobrecompra y sobreventa.

En el escenario actual, una vela roja conspicua que emerge fuera de las Bandas de Bollinger capta nuestra atención. Este evento sugiere una desviación sustancial de la norma (indicado por el círculo naranja en el punto D), posiblemente señalando una sobreextensión. En respuesta, visualizamos una posible regresión a la media.

Teniendo en cuenta el patrón ABCD y la divergencia del precio de las Bandas de Bollinger, optamos estratégicamente por ejecutar una operación de compra en el punto D (39,400). Nuestra razón se centra en el posible papel de D como nivel de soporte dentro del patrón. La alineación del patrón ABCD y el precio superando las Bandas de Bollinger implica un cambio inminente en la tendencia de precios en curso. Esta hubiera sido una excelente operación, yendo desde 39400 hasta casi 68000, brindándote un fantástico beneficio.

Sin embargo, es imperativo subrayar la importancia de la toma de decisiones integral. Las decisiones comerciales nunca deben depender únicamente de un solo patrón o indicador. Factores como el volumen de negociación, la dirección de la tendencia prevaleciente y el panorama del mercado en general deben informar invariablemente tus estrategias comerciales.

Patrón ABCD Bajista con RSI y Patrón de Tops de Tweezer

Para este escenario, tenemos los siguientes puntos trazados para el patrón ABCD en el gráfico de ORO.

Desglosemos metodológicamente el análisis. Comenzamos en A, que está alrededor de 1700. Esto marca el inicio del patrón ABCD, mostrando un notable mínimo significativo. Señala el final de un movimiento bajista en el precio del ORO.

Después del período bajista desde A, el precio retrocede a B, alrededor de 1880. El punto B representa un máximo significativo, sirviendo potencialmente como una barrera de resistencia. Teóricamente, también podríamos haber abierto una posición corta aquí, ya que el RSI claramente muestra por encima de 70, lo que significa que el mercado está sobrecomprado.

Proveniente de B, el precio renueva su trayectoria descendente y forma otro mínimo significativo en C, alrededor de 1755. Situado típicamente más alto que el punto A pero más bajo que el punto B, C asume el papel de un nuevo nivel de soporte. Aquí, comenzamos a verificar los niveles de Fibonacci, y el primero viene perfectamente alrededor del 77%. Por lo tanto, esta es una indicación muy sólida de que se está formando un patrón ABCD.

Conclusión

Conclusión

Destaquemos la importancia de combinar el análisis del patrón ABCD con otras herramientas al concluir. Imagínalo como resolver un rompecabezas: al unir diferentes piezas, obtenemos una imagen más clara.

Al igual que un detective recopila pistas de diversas fuentes para resolver un misterio, nosotros, como traders, debemos utilizar diferentes herramientas para tomar decisiones más inteligentes. El patrón ABCD nos proporciona un útil mapa, mostrando posibles cambios de precios. Sin embargo, para asegurarnos de que estamos en el camino correcto, necesitamos más pistas.

Otras herramientas, como el indicador RSI u otros patrones de velas para la entrada y salida, pueden brindarnos pistas adicionales. Combinar el análisis del patrón ABCD con otras herramientas es como utilizar el trabajo en equipo para tomar decisiones más acertadas. Recuerda, cuantas más pistas recopilemos, más clara se vuelve nuestra senda de trading.

Descargo de responsabilidad: Todas las inversiones conllevan riesgos y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia de trading o trading individual no garantiza resultados o rendimientos futuros. Los inversores son totalmente responsables de las decisiones de inversión que tomen. Tales decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.