ABCD-Muster: Handelsregeln & Beispiele

Vermögenspreise bewegen sich nie in einer geraden Linie. In einem Bullenmarkt macht ein Vermögenswert impulsive Bewegungen nach oben, gefolgt von kurzen Rücksetzern. Der Preis steigt, und dann zieht sich der Preis zurück. Die letztere Bewegung wird als Pullback bezeichnet.

Diese Art von Kursbewegung signalisiert einen gesunden Trend, und typischerweise haben Pullbacks eine kurze Dauer, bevor der Markt wieder nach oben tendiert. Wenn der Markt zwischen Unterstützung und Widerstand handelt, ohne auszubrechen, wird dies als Konsolidierungsphase bezeichnet.

Wir Trader wissen also, dass der Markt nach einem projizierten Trend dazu neigt, die Richtung zu ändern. Die ABCD-Formation zielt darauf ab, den zweiten Pullback eines Trends zu identifizieren. Dies ist der Zeitpunkt, an dem der Trend an Stärke verlieren und sich umkehren könnte. Mit anderen Worten, es wird nach einer Short-Selling-Möglichkeit während eines steigenden Marktes und einer Kaufgelegenheit während eines fallenden Marktes gesucht. Obwohl ein solches Verhalten gegen die klassische Trader-Weisheit "Der Trend ist Ihr Freund" verstößt, entspricht es dem menschlichen Instinkt, zu kaufen, wenn der Preis gefallen ist.

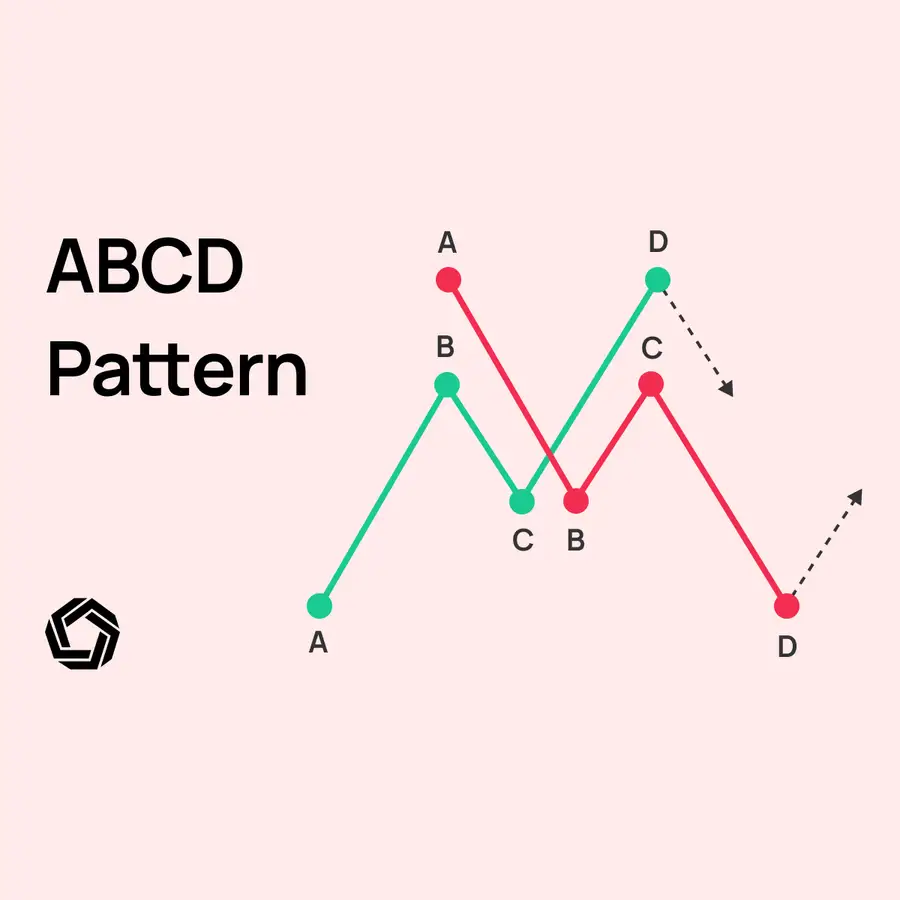

Die ABCD-Formation ist einfach zu verstehen, und einige Trader halten sie sogar für zuverlässig, da die Berechnung auf Fibonacci-Levels basiert. Die Formation besteht aus:

- Die anfängliche Bewegung oder der Trend (AB).

- Die Umkehrung (BC).

- Der erwartete neue Trend (CD).

In diesem Artikel werden wir Ihnen alles zeigen, was es über dieses Muster zu wissen gibt, von den Formationen bis zu den Regeln, wann man es handeln sollte. Und wie sie wissen, geben wir Ihnen in unseren Artikeln Strategieideen und klare Beispiele in den Charts, also lassen sie uns direkt in die ABC's einsteigen.

Wie man das ABCD-Muster identifiziert

Das ABCD-Muster kann in zwei Hauptvarianten unterteilt werden: Bullish ABCD und Bearish ABCD.

Bullish ABCD-Muster

Diese Formation taucht typischerweise in Chartanalysen auf und deutet entweder auf eine bullische Trendumkehr oder -fortsetzung hin.

- Anfangsbein (AB):

Suchen sie einen deutlichen Abwärtstrend, bei dem der Preis von Punkt A nach B übergeht. Beginnen sie mit der Identifizierung einer signifikanten Preisbewegung auf ihrem Chart, die als das AB-Bein bezeichnet wird. Punkt C sollte sich innerhalb des AB-Beins befinden. Verwenden sie das Fibonacci-Retracement-Tool auf ihrer Charting-Plattform, um Retracement-Levels zu plotten. Beginnen sie das Tool bei Punkt A und beenden sie es bei Punkt B. In einem idealen Muster sollte Punkt C etwa 61,8% und 78,6% von AB sein. Während stark trendenden Märkten kann es auch innerhalb der 38,2% und 78,6% Levels liegen. Wie sie hier sehen können, liegt Punkt C bei etwa 58%, was in das Muster fällt.

- Retracement (BC):

Nach dem BC-Retracement sollte der Preis wieder steigen. Wie bereits festgestellt, sollte das ideale Retracement innerhalb der Levels von 61,8% und 78,6% für Punkt C liegen. Wenn das BC-Bein (oder Unterstützung/Widerstand) auf dem 61,8% oder 78,6% Retracement-Level endet, kann dies darauf hindeuten, dass das ABCD-Muster wie erwartet entsteht.

- Erweiterung (CD):

Nach dem BC-Retracement wird ein Preisrückgang erwartet, der Punkt D definiert. Punkt D sollte etwa 127% und 161% von BC sein. Auch hier wären dies die idealen Punkte für ein ABCD-Muster; in stark trendenden Märkten kann Punkt D auch etwas außerhalb des Normalen liegen.

Zum Beispiel, im hypothetischen Fall der Aktie XYZ, mit einem Startpreis von 40 $, wird ein Anstieg von 40 $ (A) auf 60 $ (B) bemerkt. Ein BC-Retracement senkt die Aktie auf 52 $ (C). Der Preis steigt dann auf 68 $ (D).

Bearish ABCD-Muster (Ein Sonderfall mit einem starken Trend)

Dieses Muster ist im Grunde das Gegenteil des Bullish ABCD und deutet auf eine wahrscheinliche Umkehr oder Verlängerung eines Abwärtstrends hin. Dieses Diagramm zeigt einen Sonderfall, bei dem ein stark trendender Markt das CD-Bein verlängerte.

- Anfangsbein (AB):

Erkennen sie einen ausgeprägten Abwärtstrend, bei dem der Preis von A nach B wandert. Suchen sie nach einem deutlichen Aufwärtstrend, bei dem der Preis von Punkt A nach B übergeht. Beginnen sie mit der Identifizierung einer signifikanten Preisbewegung auf ihrem Chart, die als das AB-Bein bezeichnet wird. Punkt C sollte sich innerhalb des AB-Beins befinden. Verwenden sie das Fibonacci-Retracement-Tool auf ihrer Charting-Plattform, um Retracement-Levels zu plotten. Beginnen sie das Tool bei Punkt A und beenden sie es bei Punkt B. In einem idealen Muster sollte Punkt C etwa 61,8% und 78,6% von AB sein. In unserem Fall ist es perfekt mit den Fibonacci-Levels ausgerichtet.

- Retracement (BC):

Nachdem sie das AB-Bein identifiziert haben, bestimmen sie den Retracement-Bereich von B nach C. Nach dem BC-Retracement sollte der Preis wieder steigen. Wie bereits festgestellt, sollte das ideale Retracement innerhalb der Levels von 61,8% und 78,6% für Punkt C liegen. Wenn das BC-Bein (oder Unterstützung/Widerstand) auf dem 61,8% oder 78,6% Retracement-Level endet, kann dies darauf hindeuten, dass das ABCD-Muster wie erwartet entsteht.

- Erweiterung (CD):

Nach dem BC-Retracement wird ein Aufwärtstrend im Preis erwartet, der Punkt D definiert. In diesem speziellen Fall hält der Aufwärtstrend für eine längere Zeit an. Deshalb bildet sich das ABCD-Muster auch nicht ideal. In Fällen wie diesem, in denen sie sehen können, dass ein Trend ohne Anzeichen einer Umkehr weitergeht, verfolgen sie ihn weiter und suchen sie nach potenziellen Hinweisen, wann der Trend stoppen könnte. Wie bereits erwähnt, ist es in stark trendenden Märkten, wie in diesem Beispiel, akzeptabel, dass das Muster nicht ideal ist.

Zum Beispiel, wenn man die Aktie ABC als Illustration nimmt, wird ein Rückgang von 100 $ (A) auf 60 $ (B) beobachtet. Ein BC-Retracement erhöht den Wert auf 68 $ (C). Der nachfolgende Rückgang führt ihn auf 52 $ (D). Die Unterschiede zwischen B und C können Einblicke in potenzielle Preisrichtungen bieten.

ABCD-Muster Kriterien

- Die AB-Bewegung sollte eine bemerkenswerte Preisanpassung aufweisen, die auf einen starken Trend hinweist.

- In einem 'idealen' ABCD sollte die BC-Linie 61,8% oder 78,6% von AB sein. Wenn sie also ihr Fibonacci-Retracement-Tool auf die anfängliche Bewegung von A nach B anwenden, sollte BC auf dem Niveau von 61,8 oder 78,6 enden. Ein Überschreiten dieses Levels könnte auf eine potenzielle Musterinkonsistenz hindeuten.

- Ebenso sollte CD etwa 127% und 161% von BC sein. In stark trendenden Märkten müssen diese Messungen nicht genau korrekt sein.

- Idealerweise ist AB genauso lang wie CD. In einer perfekten Welt hätte es die gleiche Anzahl von Kerzen und den gleichen prozentualen Rückgang.

- Die Ausrichtung von Punkt D mit anderen technischen Indikatoren kann die Zuverlässigkeit des Musters erhöhen.

- Die Ergänzung des ABCD-Musters mit anderen technischen Instrumenten kann die Wahrscheinlichkeit fundierter Handelsentscheidungen erhöhen.

Zusammenfassend ist das ABCD-Muster ein zuverlässiges Werkzeug zur Vorhersage von Preisschwankungen. Die Kombination mit anderen technischen Kennzahlen ist jedoch entscheidend für eine effektive Entscheidungsfindung.

Wie man das ABCD-Muster handelt

Bullishes ABCD-Muster mit Bollinger Bands

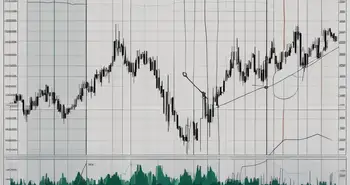

Es ist offensichtlich, dass es schwierig ist, sich ein spezifisches Muster vorzustellen, ohne es in den Charts zu sehen, daher bereiten wir immer einige Beispiele aus der realen Welt vor. In diesem Fall geht es um vier entscheidende Punkte – A, B, C und D – die jeweils signifikante Swing-Hochs oder -Tiefs auf dem Kurschart markieren. Das Verbinden dieser Punkte mit Trendlinien enthüllt die Essenz des ABCD-Musters. Lassen Sie uns anhand eines Beispiels im Tesla-Chart gehen.

Lassen Sie uns die Preisentwicklung im obigen Chart mithilfe des ABCD-Musters entschlüsseln und gleichzeitig den Bollinger-Bands-Indikator verwenden.

Unsere Reise beginnt am Punkt A, markiert bei 53.000, was ein robustes Swing-Hoch symbolisiert. Der Aufstieg von A gipfelt, als der Preis auf Punkt B bei 43.400 zurückverfolgt wird. Fortsetzend die Reise, gewinnt der Preis an Stärke und erreicht Punkt C bei 48.800. Beachtenswert ist, dass Punkt C innerhalb des Fibonacci-Levels zwischen den Punkten A und B liegt. Der darauf folgende Abstieg führt uns zu Punkt D, der bei 39.400 liegt. Dieser Schwung muss unter Punkt B fallen und sich als ultimativer Punkt im ABCD-Muster festigen. Punkt D könnte als potenzielle Unterstützungsebene dienen und die ABCD-Folge festigen.

Dann überprüfen sie, ob es mit den Fibonacci-Levels des Musters übereinstimmt. Punkt C sollte ungefähr bei 61,8% und 78,6% von AB liegen. In unserem Setup liegt Punkt C fast auf dem 61,8%-Level. Punkt D sollte etwa bei 127% und 161% von BC liegen. In unserem Setup liegt es ungefähr auf dem 161%-Level.

Sie können das ABCD-Muster-Werkzeug verwenden, um die Levels sofort zu sehen, und die genauen Levels sehen. In unserem Fall liegt C bei etwa 0,58 von AB und D liegt bei etwa 1,68 von BC. Es ist wichtig zu beachten, dass die oben genannten 61,8% - 78,6% und 127% - 161% ein ideales Muster anzeigen. In stark trendenden Märkten, wie dem, den wir betrachten, ist es völlig normal, dass das Muster etwas abweicht.

Alternativ können sie die Levels selbst mit dem Fibonacci-Tool zeichnen.

Jetzt lenken wir unseren strategischen Schritt hin zu einer Kauftransaktion basierend auf dem ABCD-Muster, gestärkt durch Erkenntnisse aus dem Bollinger-Bands-Indikator.

Die Bollinger-Bänder umfassen das Mittelband (einen 20-Tage einfachen gleitenden Durchschnitt in diesem Kontext) sowie obere und untere Bänder, die zwei Standardabweichungen entfernt sind. Diese Bänder beleuchten potenzielle überkaufte und überverkaufte Zonen.

In dem vorliegenden Szenario fällt eine auffällige rote Kerze auf, die außerhalb der Bollinger-Bänder erscheint, unsere Aufmerksamkeit. Dieses Ereignis deutet auf eine wesentliche Abweichung von der Norm hin (angezeigt durch den orangefarbenen Kreis am Punkt D), was möglicherweise eine Überdehnung signalisiert. Als Reaktion erwarten wir eine potenzielle Regression zum Mittelwert.

Unter Berücksichtigung des ABCD-Musters und der Abweichung des Preises von den Bollinger-Bändern entscheiden sie strategisch, eine Kauftransaktion am Punkt D (39.400) auszuführen. Die Argumentation basiert auf der möglichen Rolle von D als Unterstützungsebene innerhalb des Musters. Die Übereinstimmung des ABCD-Musters und der Preisüberschreitung der Bollinger-Bänder deutet auf eine bevorstehende Verschiebung im laufenden Preistrend hin. Dies wäre ein schöner Handel gewesen, von 39.400 auf fast 68.000 zu gehen und Ihnen einen fantastischen Gewinn zu bringen.

Dennoch ist es unerlässlich, die Bedeutung einer umfassenden Entscheidungsfindung zu betonen. Handelsentscheidungen sollten niemals ausschließlich von einem einzelnen Muster oder Indikator abhängen. Faktoren wie Handelsvolumen, die vorherrschende Trendrichtung und die allgemeine Marktsituation sollten stets ihre Handelsstrategien informieren.

Bärisches ABCD-Muster mit RSI und Tweezer Tops-Muster

Für dieses Szenario haben wir die nachfolgenden Punkte für das ABCD-Muster auf dem GOLD-Chart kartiert.

Lassen Sie uns die Analyse methodisch aufschlüsseln. Wir beginnen bei A, das bei etwa 1700 liegt. Dies markiert den Beginn des ABCD-Musters und zeigt ein bemerkenswertes Swing-Tief an. Es signalisiert das Ende einer bärischen Bewegung im Goldpreis.

Nach der bärischen Phase ab A verfolgt der Preis seine Schritte zurück zum Punkt B, etwa bei B 1880. Punkt B verkörpert ein Swing-Hoch und könnte potenziell als Widerstandsbereich dienen. Theoretisch hätten wir hier auch eine Short-Position eröffnet, da der RSI deutlich über 70 liegt, was bedeutet, dass der Markt überkauft ist.

Ausgehend von Punkt B setzt der Preis seinen Abwärtstrend fort und bildet ein weiteres Swing-Tief bei C, das bei etwa 1755 liegt. Typischerweise höher als Punkt A, aber niedriger als Punkt B gelegen, übernimmt C die Rolle einer neuen Unterstützungsebene. Hier beginnen wir, die Fibonacci-Levels zu überprüfen, und das erste kommt perfekt bei etwa 77%. Dies ist ein sehr starkes Anzeichen dafür, dass sich ein ABCD-Muster bildet.

Nach der Reise von C steigt der Preis erneut und materialisiert sich am Punkt D. Dieses Swing-Hoch übertrifft in der Regel Punkt B und vervollständigt das ABCD-Muster. Punkt D stellt ein mögliches Widerstandsniveau bei 2050 dar. Jetzt kommt der aufregende Teil, da Punkt D Punkt B deutlich übertrifft. Normalerweise würde dies kein klares ABCD-Muster darstellen, da die Fibonacci-Levels für Punkt D nicht innerhalb der Grenzen liegen. Sie können das Muster jedoch in Fällen wie diesem handeln, in denen Sie einen stark trendenden Markt mit fast 30 aufeinanderfolgenden Heikin Ashi-Kerzen haben. Seien sie jedoch sehr vorsichtig beim Handeln und warten sie auf die richtige Umkehrung, sobald der Trend stoppt. Daher ist es entscheidend, andere Indikatoren und Muster in Kombination zu verwenden und sich nicht ausschließlich auf einen Indikator zu verlassen.

Nun gehen wir zu ihrer strategischen Entscheidung über – zu verkaufen. Unsere Annahme basiert auf der Spitzenbildung, dem RSI-Indikator und dem Tweezer Tops-Muster.

Die Spitzenbildung deutet darauf hin, dass der Preis einen signifikanten Höhepunkt erreicht, der möglicherweise eine Umkehr signalisiert. Der RSI (Relative Strength Index) -Wert über 80 signalisiert ebenfalls überkaufte Gebiete und deutet auf eine Verkaufsmöglichkeit hin. Über 80 ist bereits ein solides Zeichen für einen überkauften Markt.

Darüber hinaus zeigt sich ein Tweezer Tops-Muster – ein Candlestick-Muster, bei dem zwei aufeinanderfolgende Kerzen ähnliche Hochs aufweisen, was auf eine mögliche Änderung des Preisverlaufs hindeutet. Die Erkennung dieses Musters verstärkt die Überzeugung bei der Annahme einer Short-Position.

Also nehmen wir den Short von etwa 2050 auf etwa 1890, was uns etwas weniger als 10% Gewinn bringt.

Es ist wichtig zu beachten, dass Handelsentscheidungen nicht ausschließlich von einem einzelnen Muster oder Indikator abhängen sollten. Bevor sie einen Handel eingehen, ist es wichtig, auch andere Variablen wie Handelsvolumen, Trendrichtung und das allgemeine Marktumfeld zu berücksichtigen.

Fazit

Lassen sie uns die Bedeutung der Kombination der ABCD-Musteranalyse mit anderen Tools zusammenfassen. Stellen sie sich das wie das Lösen eines Puzzles vor - wenn wir verschiedene Teile zusammenfügen, erhalten wir ein klareres Bild.

Ähnlich wie ein Detektiv Hinweise aus verschiedenen Quellen sammelt, um ein Rätsel zu lösen, sollten wir als Händler verschiedene Tools verwenden, um klügere Entscheidungen zu treffen. Das ABCD-Muster gibt uns eine hilfreiche Roadmap und zeigt potenzielle Kurswenden auf. Aber um sicherzustellen, dass wir uns auf dem richtigen Weg befinden, benötigen wir mehr Hinweise.

Weitere Tools, wie der RSI-Indikator oder andere Candlestick-Muster für Ein- und Ausstiege, können uns zusätzliche Hinweise geben. Die Kombination der ABCD-Musteranalyse mit anderen Tools ist wie Teamarbeit, um bessere Entscheidungen zu treffen. Denken sie daran, je mehr Hinweise wir sammeln, desto klarer wird unser Handelsweg.

Haftungsausschluss: Alle Investitionen sind mit Risiken verbunden, und die frühere Wertentwicklung eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder eines individuellen Handels garantiert keine zukünftigen Ergebnisse oder Renditen. Anleger sind vollständig verantwortlich für alle Anlageentscheidungen, die sie treffen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Verhältnisse, Anlageziele, Risikotoleranz und Liquiditätsbedürfnisse beruhen. Dieser Beitrag stellt keine Anlageberatung dar.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.