Стратегии трейдинга по моментуму

В этой статье мы рассмотрим, что такое торговля по моменту, как ее влияют рыночные условия, а также некоторые из наиболее эффективных стратегий для использования этого захватывающего подхода к торговле. Итак, давайте начнем и узнаем, как вы можете использовать силу момента, чтобы поднять вашу игру на торговом рынке на новый уровень!

- Что такое Торговля по Моменту

- Факторы, Влияющие на Торговлю по Моменту

- Стратегии Торговли по Моменту

- Параболическая САР и пересечение EMA

- RSI и индикатор SuperTrend

- Heikin Ashi для Улучшения Результативности

- Заключение

Что такое торговля по инерции

Несмотря на гипотезу об эффективности рынка, предложенную Фамой в 1970 году, утверждающую, что тенденции рынка следуют случайному блужданию, несколько исследователей обнаружили рыночные аномалии, противоречащие этой теории. К таким аномалиям относится торговля по инерции, которая была названа “премьерной аномалией” Фамой.

Торговля по инерции включает в себя покупку акций, которые показали недавнюю восходящую инерцию, и продажу акций, которые показали недавнюю нисходящую инерцию. Эта стратегия основана на идее, что недавние победители будут продолжать хорошо себя вести в ближайшем будущем, в то время как недавние проигравшие будут продолжать плохо себя вести.

Хотя идея торговли по инерции не нова, ей было уделено значительное внимание после статьи Джегадиша и Титмана 1993 года, где они показали, что покупка прошлых победителей и продажа прошлых проигравших может генерировать альфу. С тех пор было разработано множество вариаций стратегий инерции, и исследования по инерции были разделены на четыре основных кластера: проверка прибыльности, выявление источников прибыли от инерции и улучшение стратегий инерции.

Вот простое объяснение концепции инерции, также известной как относительная сила, от Тома Дорси:

Если бы я дал вам список 100 лучших гольфистов по всему миру и попросил выбрать тех, кого вы подумаете, окажутся в топ-10 к концу следующего квартала, кого бы вы выбрали? Думаю, вы бы выбрали текущих топ-10, чтобы оказаться в топ-3 через три месяца. Даже если бы я попросил вас выбрать тех, кто окажется в топ-10 через год, вы, вероятно, выбрали бы текущих топ-10.

В конце соревнования некоторые бы вышли из топ-10, а некоторые переместились вверх, но большинство все еще оставались в топ-10. Это превосходство. Оно связано с законом Ньютона о движении, который предполагает, что объекты, находящиеся в движении, имеют тенденцию оставаться в движении до тех пор, пока на них не действует внешняя сила. Мы считаем, что акции с хорошими фундаментальными показателями, на рынке, который в целом поддерживает более высокие цены, и график явно показывает, что спрос контролирует акцию, имеют тенденцию продолжать показывать хорошие результаты. Гольфисты с хорошими фундаментальными данными, в хорошей форме и на пике своей формы, имеют тенденцию продолжать добро пожаловать.

Покупайте победителей.

Итак, как видите, успех стратегии торговли по инерции зависит от определения правила инерции. Это правило может быть любым, и мы покажем вам несколько стратегий, основанных на инерции, немного позже в этой статье. Давайте рассмотрим очень классический и простой пример без каких-либо изысканных индикаторов или формул на данный момент.

Наиболее простая стратегия инерции обычно включает выбор временного окна и использование данных о ценах, таких как ежедневные закрывающие цены. В одном исследовании, например, были рассмотрены ежедневные цены закрытия Биткоина, и автор использовал окно в три дня. Сигнал на покупку генерируется, когда среднее за последние три дня возвратов положительное, указывая на восходящую инерцию, тогда как сигнал на продажу генерируется, когда среднее отрицательное, указывая на нисходящую инерцию. В этом случае стратегия инерции превзошла простую стратегию удержания и покупки Биткоина.

"Высокая волатильность также может объяснить, почему стратегия инерции превзошла стратегию покупки и удержания значительно. Из-за всплесков инерцию можно было торговать вверх и вниз, в отличие от пассивной стратегии покупки и удержания. Таким образом, эффект инерции создал больше возможностей за период выборки для получения высоких доходов."

Кевин Кламмер

В заключение, торговля по инерции доказала свою жизнеспособность в мире финансов, несмотря на противоречие гипотезе об эффективности рынка. Путем выявления недавних победителей и проигравших трейдеры по инерции могут генерировать альфу и потенциально превосходить рынок.

Факторы, влияющие на стратегии моментума

Фондовый рынок всегда был аттракционом, управляемым психологией, с курсами, колеблющимися в обе стороны. Некоторые инвесторы паникуют, распродавая свои акции направо и налево, в то время как другие с нетерпением ищут возможности купить дешево и продать дорого. А затем появляются трейдеры моментума - те, кто пытается плыть на волне рыночного импульса, чтобы получить прибыль.

Во времена сильных рыночных тенденций трейдеры моментума могут быть очень успешными. Они покупают акции, которые показывают хорошую производительность, надеясь продолжить движение вверх. Но когда рыночные условия становятся волатильными, дела могут усложняться. Хотя некоторые трейдеры моментума могут выбрать продажу на короткую позицию на рынке в эти времена, другие могут испытывать трудности в определении четких тенденций на рынке, который постоянно меняет направление.

Здесь на сцену выходят технические индикаторы. Используя технический анализ и индикаторы, такие как скользящие средние или индекс относительной силы (RSI), трейдеры моментума могут определить потенциальные возможности для покупки или продажи на основе тенденций цен и других данных. Но даже имея эти инструменты в распоряжении, бывает сложно ориентироваться в волатильном рынке.

Другие факторы также могут влиять на трейдинг моментума. Например, новости и события могут вызывать внезапные изменения в рыночном настроении, приводя к резким изменениям цен акций. Высокая ликвидность и объем торгов могут облегчить трейдерам быстрое вход и выход из позиций, но также могут усложнить обнаружение хороших возможностей в плотном поле.

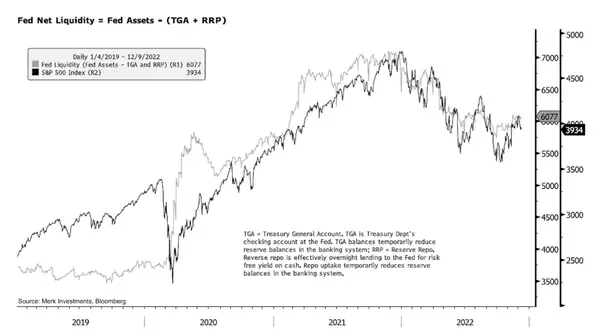

Действительно, макроэкономические тенденции и решения в области политики также могут значительно влиять на стратегии трейдинга моментума. Например, изменения в процентных ставках могут повлиять на цены акций и вызвать изменения в рыночном импульсе. Снижение процентных ставок может стимулировать экономический рост, приводя к росту цен акций и создавая возможности для трейдеров моментума плыть на волне.

Точно также решения, принимаемые центральными банками или правительствами, могут оказать влияние. Например, количественное смягчение - процесс внедрения ликвидности центральными банками в экономику - может привести к увеличению рыночной ликвидности и потенциально создать возможности для трейдеров моментума.

В конечном итоге, хотя многие факторы могут влиять на стратегии трейдинга моментума, важно помнить, что рынок в конечном счете является игрой ликвидности.

“Это ликвидность, дураки! S&P 500 торгуется параллельно с ликвидностью мировых центральных банков. Ликвидность имеет значение, всегда!”

Хольгер Цшепиц

Понимание того, как изменения в процентных ставках, решения в области политики или другие макроэкономические факторы могут влиять на рыночную ликвидность, может быть ключевым фактором при определении момента входа или выхода из позиций и эффективного управления рисками.

Идеи стратегий торговли моментумом

Пересечение Параболического SAR и EMA

Давайте рассмотрим первую стратегию торговли моментумом, которая объединяет Параболический SAR и скользящее среднее с пересечением экспоненциальных скользящих средних (EMA Cross). В качестве живой демонстрации мы будем использовать движение цены товара CORN, однако эту стратегию можно применять к любому активу.

Параболический SAR - это технический индикатор анализа, который использует точки выше или ниже свечей для указания потенциальных точек разворота в направлении тренда. Он может быть полезен для определения стоп-лосс ордеров, так как точки движутся относительно цены и ускоряются по мере продолжения тренда.

Стратегия скользящего среднего с пересечением EMA объединяет два экспоненциальных скользящих средних (EMA) различных временных периодов для определения бычьих или медвежьих трендов. В данном случае длина MA составляет 9, а длина EMA - 26. Когда более короткое EMA пересекает более длинное EMA сверху вниз, это указывает на бычий тренд, в то время как пересечение снизу вверх указывает на медвежий тренд. Это популярная и простая стратегия, которая помогает определить точки входа и выхода.

Теперь давайте проанализируем графики. В начале июля 2022 года рыночный тренд CORN был боковым. Однако на следующий день индикатор скользящего среднего показал пересечение (обозначенное как "2" на графике), следовательно, разворот тренда, а Параболический SAR указал на потенциальную короткую позицию (обозначенную как "1" на графике). Эти индикаторы сигнализировали, что моментум изменился, и пришло время принимать торговое решение.

Вы могли бы войти в короткую позицию, увидев пересечение EMA и заметив сигнал Параболического SAR. Приняв короткую позицию примерно с 760 до 620 (обозначено линией тренда в информации), вы могли бы потенциально получить значительную прибыль около 10% или даже больше при торговле с кредитным плечом.

RSI и индикатор Supertrend

В этой стратегии торговли мы объединяем два индикатора для определения потенциальной стратегии моментума с RSI и SuperTrend. В качестве живой демонстрации мы будем использовать движение цены акций MSTR, однако это общая стратегия и может быть использована для любого актива.

RSI измеряет силу и момент движения цены актива и идентифицирует перекупленные паттерны с показателем выше 70 или перепроданные паттерны с показателем ниже 30. В то время как индикатор SuperTrend идентифицирует точки входа/выхода на основе отношения цены к полосе, рассчитанной с использованием среднего истинного диапазона и скользящего среднего. Он отображается выше или ниже цены закрытия для сигнала покупки или продажи. Вы можете видеть его на графике как толстую линию, меняющую цвет от коричневого к зеленому вдоль свечей. Индикатор меняет цвет в зависимости от того, нужно ли покупать или продавать. Если индикатор SuperTrend движется ниже цены закрытия, он становится зеленым, сигнализируя о точке входа для покупки.

При анализе графиков мы видим восходящий тренд в MSTR, с новым максимумом, сформированным 8 ноября 2021 года, за которым последовал разворот на следующий день. Индикатор RSI подтверждает, что актив перекуплен, со значением около 75 (обозначено как "1" на графике), что подразумевает потенциальный разворот тренда. Индикатор SuperTrend также подтверждает разворот тренда, меняя цвет с зеленого на коричневый (обозначено как "2" на графике).

Исходя из этой информации, мы определяем хорошую точку входа для короткой сделки примерно на отметке 700. Эта позиция могла бы продолжаться до отметки около 400, где RSI меняется в противоположном направлении с показателем ниже 30, указывая на перепроданные условия. В качестве альтернативы мы могли бы дождаться повторного зеленого цвета индикатора SuperTrend, что дало бы дополнительное подтверждение разворота тренда.

Следует отметить, что Microstrategy имеет высокую корреляцию с биткоином из-за значительного количества его активов. Таким образом, любые значительные изменения на рынке криптовалют также могут повлиять на цену и моментум акций. Однако благодаря индикаторам RSI и SuperTrend мы можем с уверенностью принимать торговые решения на основе текущих рыночных условий и действий цен.

Heikin ashi для улучшения производительности

Вы возможно уже знаете, что такое свечи Хейкен-Аши; однако, если нет, мудро использовать их для ваших стратегий моментума. Свечи Хейкен-Аши в основном помогают вам определять и торговать трендами моментума. В отличие от традиционных графиков свечей, свечи Хейкен-Аши служат своего рода "скользящим средним" графиков, что делает их более подходящими для стратегий долгосрочного следования трендам вместо быстрых торговых решений.

Заключение

Заключение

В конце концов, мы надеемся, что вы используете импульс, который вы получили из этой статьи, и примените его к живым графикам, чтобы, возможно, извлечь из этого прибыль. Мы рассмотрели некоторые из наиболее эффективных стратегий для получения максимальной выгоды от этого увлекательного подхода к торговле. От использования трендов рынка до выявления ключевых сигналов существует множество способов использовать импульс в свою пользу. Действуйте!

Отказ от ответственности: Все инвестиции несут риски, и прошлое производительность ценных бумаг, отрасли, сектора, рынка, финансового продукта, торговой стратегии или торговли отдельных лиц не гарантирует будущих результатов или доходов. Инвесторы полностью несут ответственность за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, уровня риска и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.