Allocation de portefeuille crypto : Comment diversifier comme un professionnel

Investir dans les cryptomonnaies ne doit pas être un pari. Dans cet article, nous vous guiderons à travers les éléments essentiels de l'allocation de portefeuille en cryptomonnaies, la stratégie derrière la diversification de vos actifs pour minimiser le risque et maximiser le potentiel. Nous explorerons comment différentes cryptomonnaies sont corrélées, comment aligner vos investissements avec vos objectifs, et pourquoi un portefeuille bien équilibré peut surpasser les autres. Que vous débutiez ou que vous cherchiez à affiner votre stratégie, ce guide vous fournira les outils nécessaires pour gérer vos investissements en cryptomonnaies comme un professionnel aguerri.

- Un Aperçu de l'Allocation de Portefeuille & de la Corrélation des Cryptomonnaies

- Déterminez Vos Objectifs d'Investissement

- Meilleures Pratiques d'Allocation de Portefeuille en Cryptomonnaies

- Cryptomonnaies avec Différents Cas d'Utilisation

- Averaging Dollar et Achat lors des Baisses

- Diversification au-delà des Cryptomonnaies

- Maintenir et Rééquilibrer Votre Portefeuille de Cryptomonnaies

Aperçu de l'allocation de portefeuille dans la cryptomonnaie

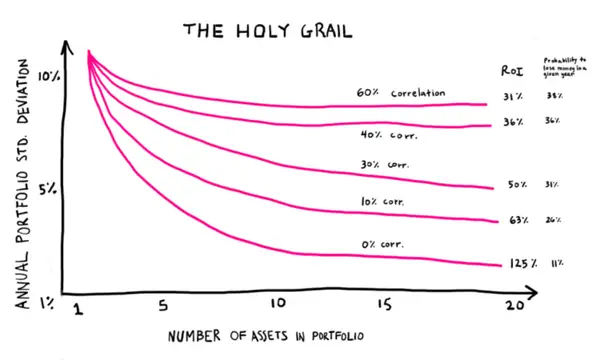

La clé d'un investissement intelligent est la diversification - répartir vos investissements sur différents actifs pour réduire le risque global. Ray Dalio, un investisseur renommé, appelle cela le “Saint Graal de l'investissement.” Cependant, beaucoup de personnes se trompent en pensant que différents actifs au sein de la même classe sont suffisants pour protéger leurs investissements.

C'est là qu'intervient l'allocation de portefeuille dans des actifs non corrélés - cela pourrait être l'atout caché dans vos investissements. En possédant un mélange d'actifs ayant peu ou pas de relation, vous réduisez l'impact de la performance d'un investissement sur l'ensemble de votre portefeuille. Vos rendements attendus restent à flot même si le marché boursier plonge. Comme vous pouvez le voir dans le graphique ci-dessous, tiré du livre “Principes,” diversifier votre portefeuille est crucial pour maximiser les rendements et minimiser les risques.

Alors, qu'en est-il des cryptomonnaies ? Les cryptomonnaies constituent-elles un bon ajout pour diversifier votre portefeuille ? Nous savons comment les actifs traditionnels se corrèlent entre eux, mais comment les cryptomonnaies se corrèlent-elles avec les actifs traditionnels ?

Établir une relation statistique entre les cryptomonnaies et d'autres actifs dans l'économie est plus facile à dire qu'à faire. Les cryptomonnaies sont une nouvelle catégorie d'actifs, et nous n'avons pas suffisamment de données pour voir comment elles se comporteront sur le long terme. Pour ajouter à la confusion, certaines cryptomonnaies manquent d'un cas d'utilisation clair, ce qui complique la compréhension pour les investisseurs d'un point de vue fondamental.

“DOGE, une pièce créée comme une blague, n'a pas eu de développement actif depuis des années. C'est un fork humoristique de Bitcoin n'offrant aucune innovation technique.”

Willy Woo

De plus, à certains moments, les prix des cryptomonnaies sont inversement corrélés aux prix des actions. Mais pendant la pandémie de COVID-19 et l'élection présidentielle américaine de 2020, le Bitcoin et le S&P 500 ont montré une forte corrélation.

Comme nous pouvons le voir, la première analyse ne nous donne pas l'aperçu que nous espérions. De plus, s'appuyer sur les nouvelles n'est pas la chose la plus intelligente à faire concernant les cryptomonnaies, car, selon de mauvais reportages, “Bitcoin est mort de nombreuses fois.” Ou comme l'a dit John Kenneth Galbraith : “La seule fonction de la prévision économique est de rendre l'astrologie respectable.”

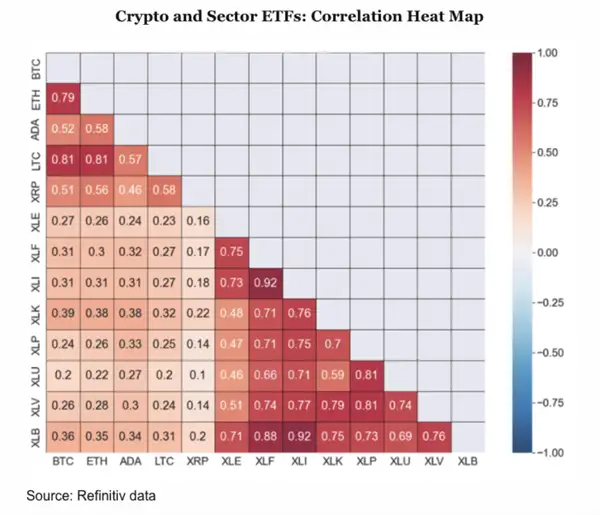

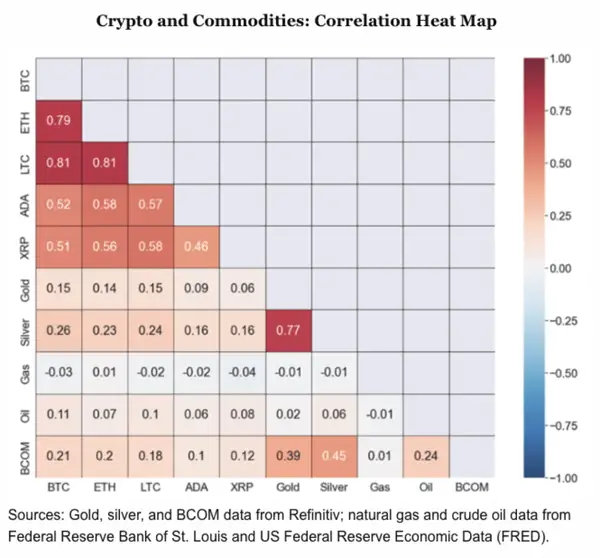

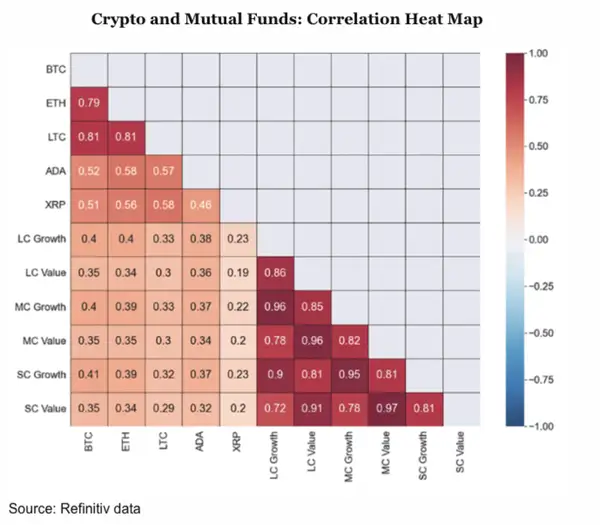

Ainsi, nous vous fournirons des données claires sur la corrélation des cryptomonnaies afin que vous puissiez prendre une décision réfléchie pour votre allocation de portefeuille. Heureusement, l'Institut CFA a analysé la correlation des cryptomonnaies avec différentes classes d'actifs. Des cryptomonnaies aux secteurs d'ETF, aux matières premières, aux fonds communs de placement et aux actions et obligations passives et actives.

La principale conclusion est que les cryptomonnaies sont généralement faiblement corrélées et ne se déplacent pas de la même manière que d'autres investissements, comme les matières premières, les fonds communs de placement, ou certains ETF. Cependant, avec le temps, cela pourrait changer, et vous devriez toujours rechercher les corrélations les plus récentes.

Néanmoins, pour l'instant, les cryptomonnaies sont un actif faiblement corrélé qui pourrait aider à diversifier votre portefeuille. Ainsi, nous allons maintenant déterminer vos objectifs d'investissement, explorer les meilleures pratiques pour l'allocation de portefeuille crypto, et vous montrer comment maintenir et rééquilibrer votre portefeuille crypto pour maximiser vos rendements. Attachez vos ceintures, et plongeons dans les profondeurs de l'allocation de portefeuille crypto !

Déterminez vos objectifs d'investissement

Investissement à court terme vs. à long terme

Les investisseurs à court terme et à long terme diffèrent par leurs horizons d'investissement et leurs stratégies. Les investisseurs à court terme ont tendance à se concentrer sur des instruments financiers à forte volatilité et liquidité, tels que les obligations à court terme ou les devises, pour profiter des mouvements de prix sur une courte période.

D'un autre côté, les investisseurs à long terme recherchent des actifs avec une croissance plus lente et plus prévisible, tels que l'immobilier, les fonds communs de placement et les obligations, et visent à détenir ces actifs pendant plusieurs années. Évidemment, tous les actifs peuvent être détenus à court et à long terme ; cependant, plus l'actif est illiquide, plus il est probable qu'il soit conservé à long terme.

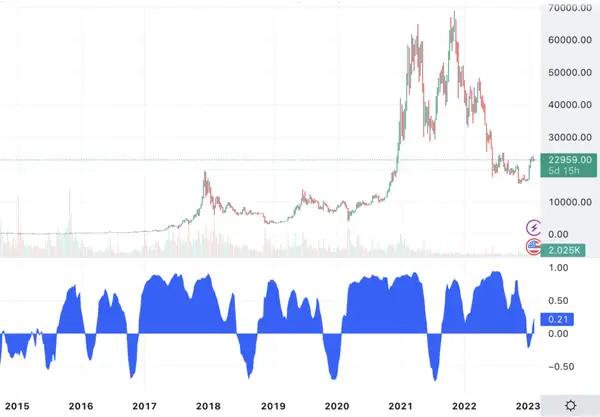

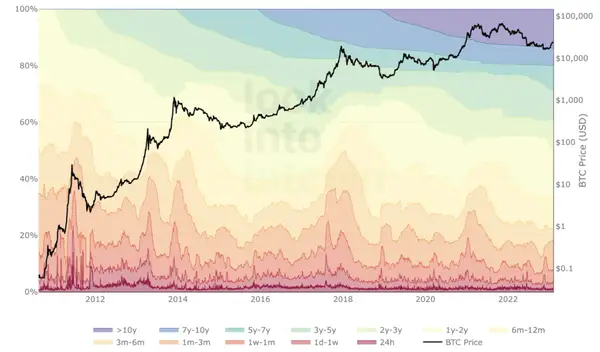

Tout comme les actions, les cryptomonnaies peuvent également être échangées à court terme ou à long terme. Fait intéressant, même si le Bitcoin présente une volatilité plutôt élevée, ce qui en fait un excellent actif à trader à court terme, la plupart des investisseurs le conservent à long terme, comme vous pouvez le voir sur le graphique HODL Waves.

En fin de compte, il n'y a pas de bonne ou de mauvaise réponse entre devenir un investisseur à long terme ou à court terme. Peut-être est-ce un mélange pour vous. Quoi qu'il en soit, le choix vous appartient, mais il convient de noter que les investisseurs à long terme pourraient mieux dormir la nuit et ne pas être troublés par des gros titres effrayants et des commentaires haletants.

Taille de l'investissement

En ce qui concerne l'allocation de portefeuille, la taille de l'investissement est essentielle. Mais quelles sont quelques bonnes règles de base sur la taille de l'investissement ? Une stratégie à considérer est le « portefeuille tout temps » de l'investisseur milliardaire Ray Dalio, qui répartit les investissements sur plusieurs classes d'actifs, y compris les obligations à long terme (40 %), les actions (30 %), les matières premières (7,5 %), l'or (7,5 %) et les obligations à moyen terme (15 %). Cependant, ce portefeuille ne prend pas en compte les cryptomonnaies ou d'autres actifs illiquides, qui peuvent également être un ajout précieux à un portefeuille diversifié.

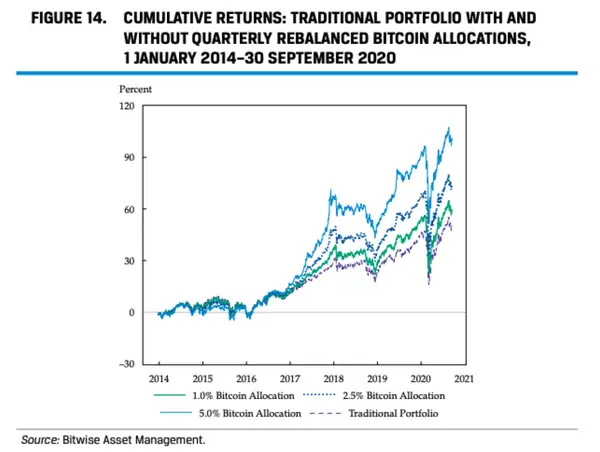

De plus, comment la cryptomonnaie affecte-t-elle votre portefeuille ? Pour répondre à cela, nous pourrions à nouveau nous référer à une étude de l'Institut CFA. Selon cette étude, les cryptomonnaies telles que le Bitcoin peuvent offrir des rendements améliorés et une plus grande stabilité dans un portefeuille.

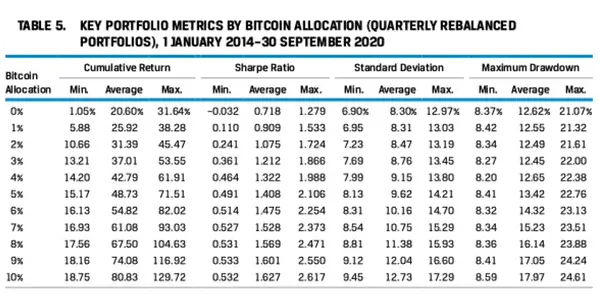

L'étude a révélé qu'une allocation de 2,5 % à Bitcoin, réajustée trimestriellement sur une période de six ans, de 2014 à 2020, a amélioré les rendements de 23,9 points de pourcentage. De plus, l'étude suggère qu'une augmentation de l'allocation à Bitcoin a conduit à des rendements moyens plus élevés et à des ratios de Sharpe moyens plus élevés. Par exemple, une allocation de 1 % à Bitcoin a ajouté 5,3 % au rendement du portefeuille et a augmenté le ratio de Sharpe de 0,19, tandis qu'une allocation de 5 % à Bitcoin a ajouté 28,1 % au rendement du portefeuille et a augmenté le ratio de Sharpe de 0,69, en moyenne.

Par conséquent, intégrer les cryptomonnaies comme un actif de diversification, avec une taille d'investissement similaire à celle des matières premières ou de l'or, pourrait être une bonne stratégie. Cependant, avant de prendre une décision finale, vous devez prendre en compte votre tolérance au risque. Donc, lisez le paragraphe suivant sur la tolérance au risque, car ces deux concepts sont étroitement liés à votre stratégie d'allocation de portefeuille.

Tolérance au risque

Le dernier facteur pour la taille des investissements et l'allocation de portefeuille, en général, est la tolérance au risque. Comme nous l'avons précédemment noté dans notre article « Trader sans effet de levier », minimiser les pertes devrait être une priorité absolue pour les investisseurs. L'importance de ce principe est évidente dans le fait qu'il faut un rendement de 1900 % pour récupérer une perte de 95 %.

Concernant les investissements en cryptomonnaie, l'Institut CFA a mené une étude qui a révélé que détenir entre 0 % et 4 % d'un portefeuille investi dans le Bitcoin n'impacte pas significativement le maximum drawdown. Cependant, si un investisseur choisit d'allouer plus de 4 % au Bitcoin, le maximum drawdown pourrait augmenter considérablement, augmentant ainsi le risque de perte d'argent. Donc, si vous êtes plutôt sensible au risque, vous pourriez limiter les investissements dans le Bitcoin à moins de 4 %.

Dites-nous qu'il existe trois profils de risque différents pour les investisseurs : Prudent, Équilibré et Audacieux. Chaque profil peut ajuster sa tolérance au risque en fonction de ses objectifs et stratégies d'investissement. Par exemple, un investisseur à court terme peut choisir de prêter ses pièces et de gagner un rendement fixe grâce au prêt de stablecoins ou au staking. D'un autre côté, un investisseur audacieux peut investir davantage dans de nouvelles cryptomonnaies à haut risque.

Les rendements fixes par rapport aux rendements potentiels dans un portefeuille peuvent également être ajustés en fonction de la tolérance au risque. Un investisseur prudent privilégierait des rendements stables et viserait un maximum drawdown plus faible, tandis qu'un investisseur audacieux pourrait investir davantage dans des opportunités à haut risque. Selon notre analyse subjective et notre expérience, le maximum drawdown pour un investisseur prudent peut être d'environ 20 % ou moins, tandis qu'un investisseur audacieux peut faire face à un maximum drawdown de 85 %. Le diagramme ci-dessus devrait toujours servir de visualisation rapide et de rappel. De gauche (prudent) à droite (audacieux), plus un investisseur recherche de rendements potentiels, plus le risque de perte de son portefeuille est élevé.

Note : Si vous n'êtes pas familier avec les stablecoins, vous devriez consulter cet aperçu créé par Messari. Vous pouvez utiliser des protocoles comme Compound ou Aave pour prêter vos stablecoins.

Meilleures pratiques d'allocation de portefeuille crypto

Aperçu des stratégies

Avant de plonger dans les stratégies d'allocation de portefeuille crypto, vous devez comprendre de manière exhaustive l'industrie. Une étude réalisée par L1 Digital propose une cartographie sectorielle du marché des cryptomonnaies.

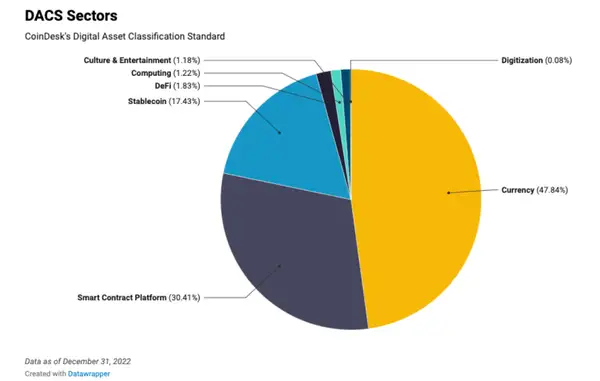

Coindesk propose également une perspective alternative sur le marché. Même pour nous, il était surprenant de constater que des secteurs tels que DeFi, Culture & Divertissement, et Informatique ne représentent que 5 % de la capitalisation boursière des secteurs DACS. Le saviez-vous ?

Une fois que vous êtes familiarisé avec le paysage, nous pouvons approfondir diverses meilleures pratiques d'allocation. Ce n'est certainement pas une liste exhaustive de stratégies. Au contraire, ces stratégies peuvent servir de point de départ pour des recherches supplémentaires. De plus, comme indiqué ci-dessus, ces stratégies peuvent être associées à des prêts en stablecoins ou à du staking pour correspondre à votre niveau de tolérance au risque souhaité. Dans l'ensemble, nous avons préparé quatre stratégies de démarrage pour vous :

- Il n'y a pas de deuxième meilleur

- Crypto Monnaie

- Cinquante Cinquante

- Le Grand Plongée

1. Il n'y a pas de deuxième meilleur

La première stratégie est simple. Michael Saylor a pris cette stratégie si au sérieux avec Microstrategy qu'elle est devenue un mème. Cependant, souvent, la stratégie la plus simple est la meilleure. En fin de compte, Bitcoin est la première cryptomonnaie, la plus dominante, est détenue par des entreprises, est un moyen de paiement légal des gouvernements et pourrait offrir de nombreux cas d'utilisation intéressants.

2. Crypto Monnaie

La stratégie suivante est le portefeuille de crypto monnaie. La communauté Bankless a créé cette stratégie d'allocation de portefeuille, car les deux cryptomonnaies les plus dominantes représentent le potentiel de monnaie de réserve. Par conséquent, seule la « Monnaie saine » BTC et la « Monnaie ultrason » ETH devraient être allouées à votre portefeuille.

En lien avec le mème de la première stratégie : quelqu'un a créé un suivi de comparaison pour se moquer de Michael Saylor car sa thèse maximaliste sur Bitcoin serait plus rentable s'il investissait dans ETH.

3. Cinquante Cinquante

Les investisseurs plus aventureux optent pour une stratégie Moitié/Moitié. Cette stratégie investit 50 % dans des altcoins tout en investissant les 50 % restants selon l'une des stratégies ci-dessus (BTC uniquement ou BTC & ETH). L'idée derrière cela est que vous avez une opportunité d'investissement asymétrique incroyable. Vous risquez une petite somme en échange d'une chance d'obtenir des gains massifs. Par exemple, Vitalik Buterin, le fondateur d'Ethereum, a transformé 25 000 $ en 4,3 millions de dollars au cours des 3 dernières années en achetant Dogecoin.

Cependant, soyez conscient que la plupart des altcoins pourraient échouer. Willy Woo a réalisé une excellente analyse, montrant qu'il n'existe que deux types d'altcoins, et la plupart ne sont pas de bonnes décisions d'investissement.

4. Le Grand Plongée

Vous voudrez peut-être envisager la stratégie d'allocation « Grand Plongée » pour diversifier votre portefeuille au sein de l'industrie des cryptomonnaies et au-delà. Cette approche consiste à allouer des investissements à travers divers actifs virtuels avec des cas d'utilisation divers, profitant des options de trading fractionné pour investir dans des marchés tels que l'Art NFT. La stratégie offre le potentiel d'une plus grande diversification et d'une exposition à des opportunités d'investissement uniques dans le monde en constante expansion des cryptomonnaies. Pour bien comprendre la stratégie « Grand Plongée », nous allons plonger en profondeur dans les différents secteurs et cas d'utilisation de l'industrie des cryptomonnaies dans la section suivante.

Cryptomonnaies avec différents cas d'utilisation

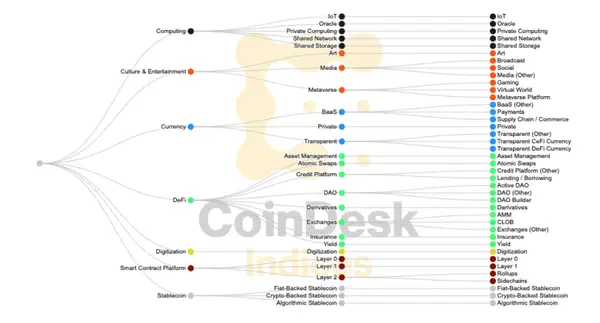

Commençons par le grand plonger. Selon la cartographie de l'industrie par CoinDesk et L1 Digital, il existe six secteurs principaux : Secteur DeFi, Secteur Monétaire, Secteur Plateforme de Contrats Intelligents, Secteur Informatique, Secteur de Numérisation, et Secteur Culture & Divertissement. Bien qu'un examen complet de chaque secteur dépasse le cadre de cet article, il convient de noter que les possibilités de diversification au sein du marché des cryptomonnaies sont vastes.

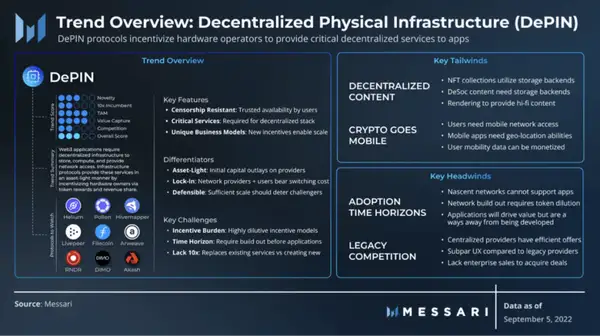

Vous pouvez suivre chaque lien pour obtenir plus d'informations et d'inspiration sur chaque secteur. Cependant, nous vous fournirons également les dernières tendances dans des domaines qui pourraient ne pas être couverts de manière exhaustive. Ceux-ci incluent des domaines émergents, tels que les réseaux sociaux décentralisés, les infrastructures physiques décentralisées, et le gaming web3, qui sont tous couverts en profondeur par la société d'analyse de marché Messari. Le rapport comprend plus d'informations et des aperçus des tendances sur les Rollups Ethereum, les nouveaux Layer 1, et DeFi. Nous vous suggérons de le lire.

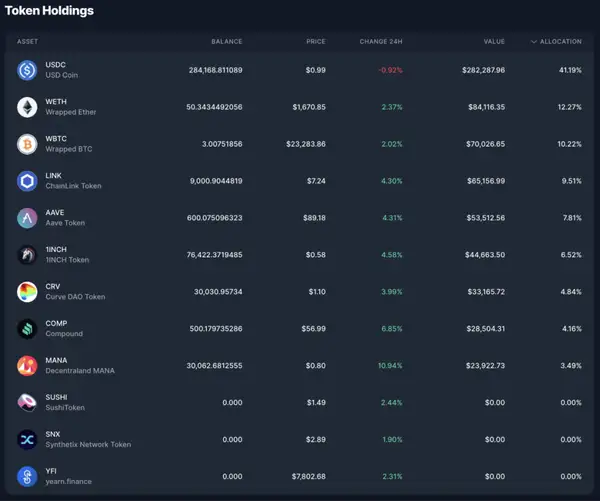

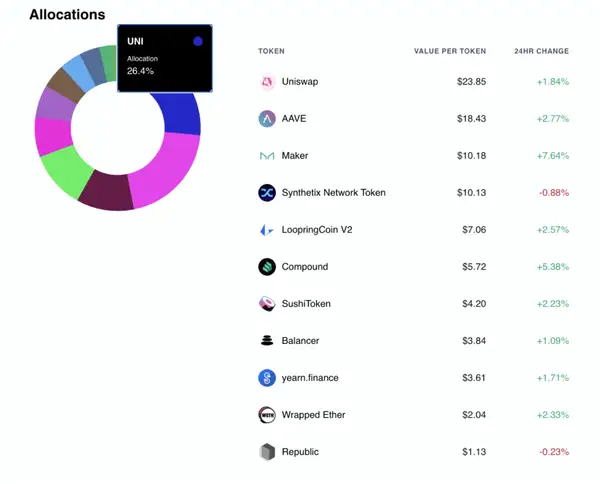

Vous pouvez copier des portefeuilles et des indices existants si vous n'êtes pas un lecteur assidu. Par exemple, Index Coop fournit des indices plus standardisés, similaires à Coindesk, avec des projets plus ou moins solides. Enzyme, en revanche, fournit différents indices et portefeuilles créés par des individus du monde entier, vous pourriez donc également y trouver des pièces très risquées et uniques.

Il est important de noter que bien que des indices tels que l'Indice DeFi Pulse d'Index Coop puissent fournir des informations utiles et de l'inspiration pour la création de portefeuilles, acheter le coin de l'indice lui-même n'est pas toujours recommandé. Au lieu de cela, les investisseurs pourraient vouloir utiliser ces indices comme des outils de recherche et construire leurs propres portefeuilles en utilisant des pièces individuelles achetées sur différentes plateformes, offrant une plus grande flexibilité et un meilleur contrôle sur leurs investissements. Néanmoins, comme vous le verrez rapidement, la plupart des portefeuilles détiennent des cryptomonnaies similaires. Voici un exemple de l'Indice DeFi Pulse d'Index Coop et d'un portefeuille Defiable Mid/Small Caps.

Si vous souhaitez explorer au-delà des indices, nous vous suggérons de consulter directement les allocations de portefeuille de grands fonds. Comme les avoirs sont souvent transparents et suivis par des plateformes on-chain, vous pouvez copier les plus grands acteurs comme Grayscale, Polychain Ventures, Dragonfly Capital, Pantera Capital, a16z, Coinbase Ventures, Binance Labs, ou des entreprises plus petites comme Messari.

Malheureusement, même après un examen approfondi du paysage des cryptomonnaies, et malgré la diversité des cas d'utilisation, le secteur dans son ensemble est encore fortement corrélé. La raison pourrait être que les différents secteurs sont trop petits pour constituer un marché autonome. De plus, la plupart des secteurs sont assez nouveaux, et il pourrait ne pas y avoir suffisamment de données pour fournir des informations réelles sur la corrélation. En conséquence, l'allocation de portefeuille au sein de l'industrie des cryptomonnaies peut être un défi pour les investisseurs. Néanmoins, nous avons créé une matrice de corrélation pour voir comment les secteurs au sein de celle-ci sont corrélés. En fin de compte, nous verrons comment la matrice de corrélation évoluera avec le temps. D'ici là, les investisseurs doivent effectuer les vérifications nécessaires sur les cryptomonnaies pour se positionner en vue de profits en période de moindre corrélation.

Allocation basée sur l'analyse fondamentale

Cette section vous aidera comme point de départ pour la vérification nécessaire. Les cryptomonnaies ne sont pas des actions, et différents principes d'analyse s'appliquent. Surtout si vous ne vous sentez pas à l'aise d'investir uniquement dans la narration, cette section pourrait être pour vous. Si vous n'êtes pas sûr de quand investir, il est crucial de regarder des indicateurs clés. Pour une analyse complète, vous pouvez vous référer au rapport de recherche de Galaxy Digital.

Pour trouver les informations nécessaires à votre analyse, vous n'irez plus aux rapports d'entreprise mais plutôt aux explorateurs de blockchain, tels que Blockchair ou Etherscan. Ces explorateurs vous donnent l'historique des transactions en temps réel d'une cryptomonnaie donnée. Cependant, les données disponibles sur ces sites sont limitées, il est donc conseillé d'utiliser des fournisseurs tels que Coin Metrics et Glassnode pour une analyse plus approfondie et une comparaison avec d'autres chaînes. Lors de l'analyse des cryptomonnaies, il existe trois principaux indicateurs : les indicateurs d'émission, de transfert et de transaction, et d'offre.

Indicateurs d'émission

Les indicateurs d'émission aident à comprendre le taux de croissance de l'actif crypto, s'il est rare, et à identifier les tendances inflationnistes ou déflationnistes de la cryptomonnaie.

Les indicateurs d'émission fournissent un aperçu de l'offre d'un actif crypto donné. Vous pouvez comprendre le potentiel d'appréciation ou de dépréciation de l'actif en analysant ces indicateurs. Cela vous aidera à comprendre le taux de croissance, la rareté, et les tendances inflationnistes ou déflationnistes d'une cryptomonnaie.

Transfert et transaction

Les indicateurs de transfert et de transaction sont utiles pour comprendre l'utilisation d'une cryptomonnaie, en particulier l'activité économique réelle des utilisateurs. Cependant, il est important de noter que le volume des transactions peut varier en fonction de la méthode utilisée, car toutes les transactions ne représentent pas une véritable activité économique. En analysant soigneusement les indicateurs de transfert et de transaction, les investisseurs peuvent comprendre le potentiel de croissance et d'adoption d'une cryptomonnaie.

Indicateurs d'offre

Les indicateurs d'offre sont principalement utilisés pour identifier les détenteurs à long terme et à court terme d'actifs. De plus, vous pouvez voir qui détient l'actif en utilisant des heuristiques de blockchain pour étiqueter les adresses blockchain. Les indicateurs d'offre sont souvent associés aux indicateurs ci-dessus pour créer des modèles d'évaluation plus complexes.

Combinaisons d'indicateurs principaux

Les investisseurs peuvent utiliser des indicateurs secondaires, qui sont composés d'indicateurs principaux, pour mieux comprendre la valeur marchande du Bitcoin. Ces indicateurs offrent des aperçus sur l'état général de l'industrie des cryptomonnaies, le Bitcoin étant l'actif principal. Cependant, il est important de noter que toutes les cryptomonnaies ne peuvent pas être analysées avec ces indicateurs et qu'ils ne sont pas conçus pour déterminer la valeur inhérente d'un actif. Au lieu de cela, ils servent de repères utiles pour les sommets et les creux du marché et fournissent un autre outil dans l'arsenal des stratégies d'allocation de portefeuille d'un investisseur.

Jours de Bitcoin détruits : Des changements brusques dans le BDD indiquent que des pièces dormantes sont une transaction, ce qui pourrait indiquer une vente de détenteurs à long terme.

Valeur du réseau par rapport aux transactions : Il s'agit souvent d'un indicateur retardé des bulles de marché et des sommets, montrant que la valeur marchande d'une cryptomonnaie est élevée par rapport à l'utilité du réseau de la cryptomonnaie. Il est particulièrement élevé durant une sentiment de marché haussier.

Valeur marchande par rapport à la valeur réalisée : Si la valeur marchande est supérieure à la valeur réalisée, cela indique qu'en moyenne, les investisseurs détiennent la cryptomonnaie à un profit. Si le MVRV était inférieur à 1, c'était généralement une excellente opportunité d'achat dans le passé. Ou, comme l'a écrit Ryan Selkis : « Vendez un rein pour acheter plus de territoire. »

Rubans de difficulté : Lorsque le ruban de difficulté se comprime et indique une capitulation des mineurs, cela pourrait suggérer une faible pression de vente et une marge pour une action de prix haussier sur le marché. Cet indicateur ne fonctionne que pour le Bitcoin, car il est basé sur la preuve de travail. Il existe des indicateurs alternatifs pour d'autres blockchains basées sur la preuve d'enjeu, tels que le nombre de validateurs actifs ou le pourcentage de l'offre mise en jeu.

Autres indicateurs : Il existe des centaines d'indicateurs disponibles. Comme nous l'avons dit, vous pouvez toujours utiliser les sites que nous avons recommandés pour voir des indicateurs plus complexes. Si vous en voulez encore plus, consultez Woobull, LookIntoBitcoin, ou BlockchainCenter.

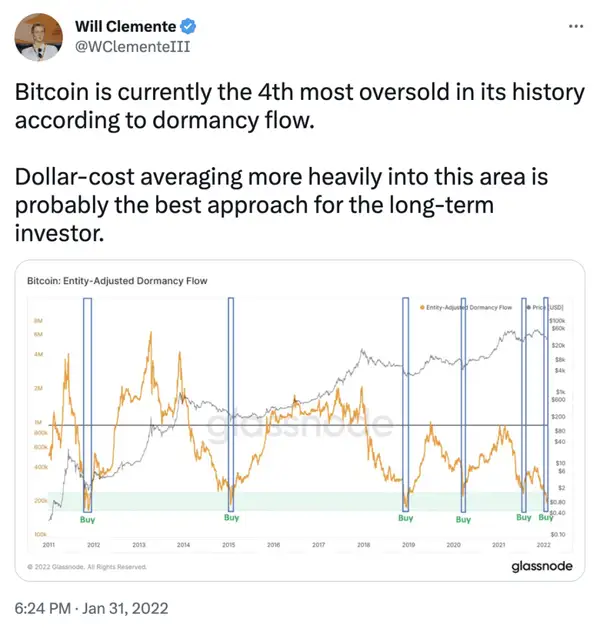

Moyenne d'achat en dollar et achat des creux

« Le seul problème avec le timing du marché est de bien choisir le moment. »

Peter Lynch

Si vous n'êtes pas sûr de quand acheter, vous pourriez vouloir vous renseigner sur la moyenne d'achat en dollar. La moyenne d'achat en dollar pourrait être la stratégie la plus fiable, minimisant les pertes et obtenant tout de même de bons profits à long terme. Cette stratégie est probablement la plus simple, à part « acheter et conserver. » Des variations de celle-ci sont souvent reproduites par les investisseurs particuliers et les investisseurs professionnels.

Diversification au-delà des cryptomonnaies

Cette section est la dernière section d'allocation de portefeuille et va au-delà des cryptomonnaies classiques. Comme la crypto permet de trader et d'investir dans des copies virtuelles d'actifs réels, les possibilités sont presque infinies. C'est l'une des principales raisons pour lesquelles certains pensent que la blockchain va révolutionner les marchés financiers et nous mener vers une nouvelle ère de l'internet de la richesse. Ainsi, la blockchain vous permettra de diversifier votre portefeuille encore plus sans contraintes traditionnelles telles que la liquidité ou les contreparties.

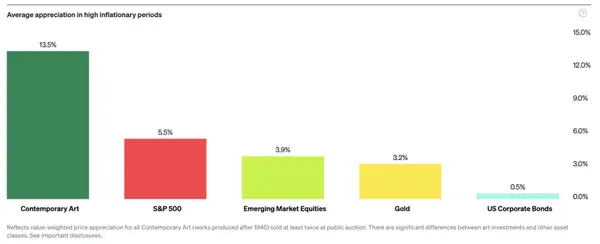

NFTs

L'art a été un investissement précieux pendant des siècles, surpassant souvent les investissements traditionnels, en particulier pendant l'inflation. Ces dernières années, un nouveau secteur au sein du marché de l'art de plusieurs billions de dollars a émergé : les jetons non fongibles (NFTs). Selon NFT Valuations, la valeur actuelle du marché des NFTs est d'environ 12 milliards de dollars, représentant moins de 1 % du marché global de l'art physique. Malgré une baisse vers la fin de 2022, il existe encore un potentiel de croissance significatif pour les NFTs alors que de plus en plus de personnes comprennent leur valeur.

Grâce à l'innovation de la technologie blockchain et au trading fractionné, investir dans des collections d'art de grande valeur, comme CryptoPunks et Bored Apes, est désormais accessible à un plus large éventail de personnes. Dans le passé, investir dans l'art nécessitait des millions de dollars en capital. Aujourd'hui, avec aussi peu que 1 $, tout le monde peut devenir une partie de cette nouvelle opportunité d'investissement passionnante.

Alors que les NFTs continuent de gagner en reconnaissance et en popularité, ils offrent une opportunité unique de diversification au-delà des investissements traditionnels en cryptomonnaies. En investissant dans des NFTs, les investisseurs peuvent tirer parti du potentiel de croissance du marché de l'art tout en réduisant le risque global de leur portefeuille.

Marchés uniques

Cependant, cela ne s'arrête pas aux NFTs. L'horizon est beaucoup, beaucoup plus vaste. Les investisseurs ne sont plus limités aux actions et obligations traditionnelles pour diversifier leurs portefeuilles. L'essor de la technologie blockchain a ouvert de nouvelles voies d'investissement dans des marchés uniques. Avec la capacité de transformer tout ce qui a un flux de données fiable en marché, les investisseurs peuvent trader une gamme plus large d'actifs, tels que du vin, des montres Rolex, des baskets rares, de l'immobilier, et bien plus encore. Morpher rend possible le trading de ces actifs précédemment illiquides sans contrepartie, offrant aux investisseurs plus d'opportunités de diversification et potentiellement des rendements plus élevés. L'horizon est vaste, et bientôt les investisseurs pourront trader tous les actifs contre tous les actifs, créant un portefeuille véritablement diversifié pour toutes les conditions. Avec l'aide de la blockchain et des copies virtuelles d'actifs, les possibilités d'investissement dans des marchés uniques sont infinies.

Maintenir et rééquilibrer votre portefeuille crypto

Enfin, vous êtes presque arrivé à la fin. La dernière section concerne le maintien et le rééquilibrage de votre portefeuille crypto. Le rééquilibrage d'un portefeuille est une technique bien établie que les professionnels de la finance utilisent depuis des décennies. C'est un concept simple qui garantit que chaque actif de votre portefeuille représente une part spécifique de sa valeur totale. L'objectif du rééquilibrage est de limiter l'exposition au risque en vendant les actifs sous-performants et en réinvestissant dans ceux qui performent bien.

Un des principaux avantages du rééquilibrage est qu'il favorise la diversification. La diversification réduit le risque en vous permettant de compenser les pertes encourues sur un actif unique. Un rééquilibrage régulier vous empêche de devenir trop émotionnellement attaché à une cryptomonnaie particulière et garantit que votre portefeuille s'aligne avec vos objectifs d'investissement.

Il existe différentes stratégies que vous pouvez utiliser pour le rééquilibrage. Cependant, pour certains investisseurs, le rééquilibrage n'est pas la bonne chose à faire, car ils craignent de manquer des gains potentiels. Il y a un célèbre dicton à Wall Street qui dit exactement cela.

“Raccourcissez vos pertes et laissez vos gagnants courir.”

En conclusion, abordez le rééquilibrage avec bon sens. Réévaluez vos stratégies de rééquilibrage de temps en temps, et si vous détenez des actifs susceptibles d'échouer, coupez-les court.

PS : n'oubliez pas les implications fiscales.

Conclusion

En conclusion, vous avez eu un aperçu des stratégies, évaluations, idées et meilleures pratiques en matière d'allocation de portefeuille crypto. Mais n'oublions pas la chose la plus importante : réévaluer vos objectifs d'investissement. Ne soyez pas prisonnier des maximes et formules d'investissement, car elles ne vous mèneront qu'à un certain point. Forgez votre propre thèse, tentez votre chance et soyez prêt à vous ajuster lorsque les vents du changement souffleront. Le marché crypto est volatil, et seuls les agiles et rusés survivront.

“La conviction n'est pas une foi aveugle.”

Avertissement : Tous les investissements comportent des risques, et la performance passée d'un titre, d'une industrie, d'un secteur, d'un marché, d'un produit financier, d'une stratégie de trading, ou des transactions d'un individu ne garantit pas les résultats ou rendements futurs. Les investisseurs sont entièrement responsables de toutes les décisions d'investissement qu'ils prennent. Ces décisions doivent être basées uniquement sur une évaluation de leur situation financière, de leurs objectifs d'investissement, de leur tolérance au risque et de leurs besoins en liquidité. Cet article ne constitue pas un conseil en investissement.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.