Asignación de Cartera Cripto: Cómo Diversificar como un Profesional

Invertir en criptomonedas no tiene que ser una apuesta. En este artículo, le guiaremos a través de lo esencial de la asignación de cartera de criptomonedas, la estrategia detrás de diversificar sus activos para minimizar el riesgo y maximizar el potencial. Exploraremos cómo se correlacionan las diferentes criptomonedas, cómo alinear sus inversiones con sus objetivos y por qué una cartera bien equilibrada puede superar a las demás. Ya sea que esté comenzando o buscando perfeccionar su estrategia, esta guía le proporcionará las herramientas para gestionar sus inversiones en criptomonedas como un profesional experimentado.

- Una visión general de la asignación de cartera y la correlación de criptomonedas

- Determinar sus objetivos de inversión

- Mejores prácticas para la asignación de cartera de criptomonedas

- Criptomonedas con diferentes casos de uso

- Promedio de costo en dólares y compra en las caídas

- Diversificación más allá de las criptomonedas

- Mantenimiento y reequilibrio de su cartera de criptomonedas

Una visión general de la asignación de cartera en criptomonedas

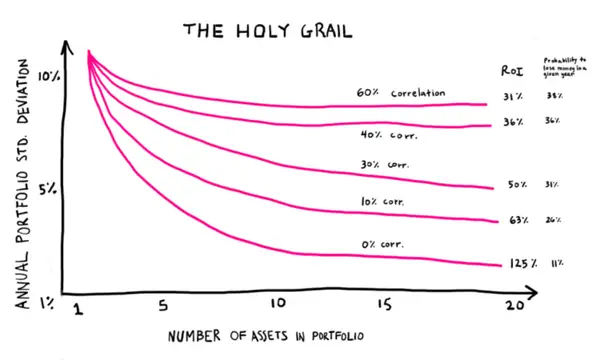

La clave para una inversión inteligente es la diversificación: distribuir sus inversiones entre diferentes activos para reducir el riesgo general. Ray Dalio, un inversor reconocido, lo llama el “Santo Grial de la Inversión.” Sin embargo, muchas personas se equivocan al pensar que tener diferentes activos dentro de la misma clase es suficiente para proteger sus inversiones.

Ahí es donde entra la asignación de cartera en activos no correlacionados: podría ser el as bajo la manga en la inversión. Al poseer una mezcla de activos con poca o ninguna relación entre sí, reduce el impacto del rendimiento de cualquier inversión en su cartera general. Sus rendimientos esperados se mantienen a flote incluso si el mercado de valores sufre una caída. Como puede ver en el gráfico a continuación, tomado del libro “Principios,” diversificar su cartera es crucial para maximizar los rendimientos y minimizar el riesgo.

Entonces, ¿qué pasa con las criptomonedas? ¿Son las criptomonedas una buena adición para diversificar su cartera? Sabemos cómo se correlacionan los activos tradicionales entre sí, pero ¿cómo se correlacionan las criptomonedas con los activos tradicionales?

Establecer una relación estadística entre las criptomonedas y otros activos en la economía es más fácil decirlo que hacerlo. Las criptomonedas son una nueva clase de activo, y no tenemos suficientes datos para ver cómo se comportarán a lo largo del tiempo. Para aumentar la confusión, algunas criptomonedas carecen de un caso de uso claro, lo que dificulta que los inversores las comprendan desde un punto de vista fundamental.

“DOGE, una moneda que fue creada como una broma, no ha tenido desarrollo activo durante años. Es un fork humorístico de Bitcoin que no ofrece innovación técnica.”

Willy Woo

Además, en ocasiones los precios de las criptomonedas están inversamente correlacionados con los precios de las acciones. Pero durante la pandemia de COVID-19 y las elecciones presidenciales de EE. UU. de 2020, Bitcoin y el S&P 500 mostraron una fuerte correlación.

Como podemos ver, el primer análisis no nos proporciona la visión que esperábamos. Además, basarse en las noticias no es lo más inteligente respecto a las criptomonedas porque, según informes erróneos, “Bitcoin ha muerto muchas veces.” O como dijo una vez John Kenneth Galbraith: “La única función de la previsión económica es hacer que la astrología parezca respetable.”

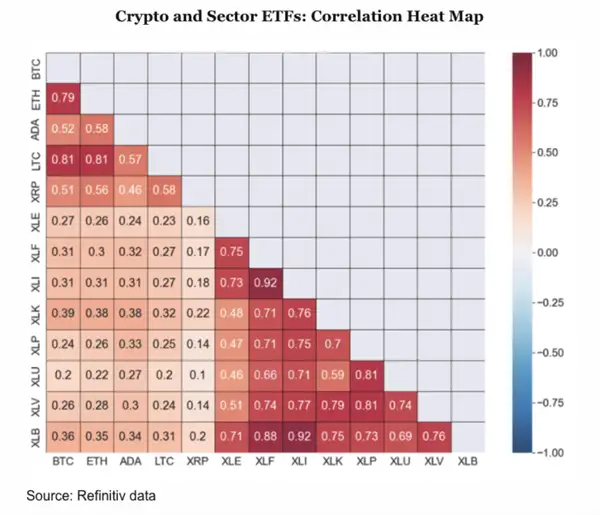

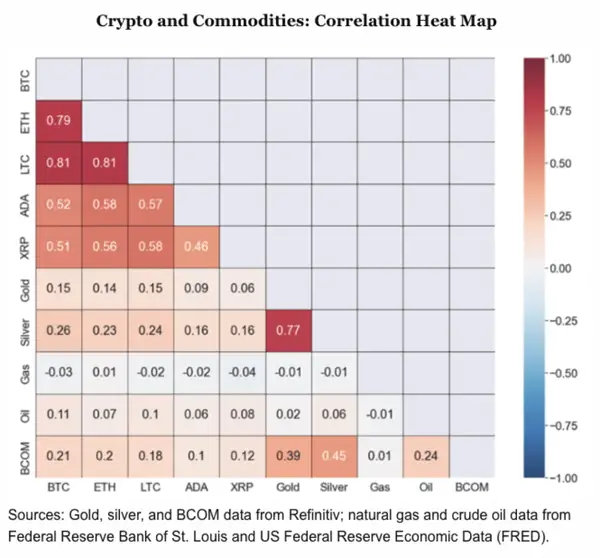

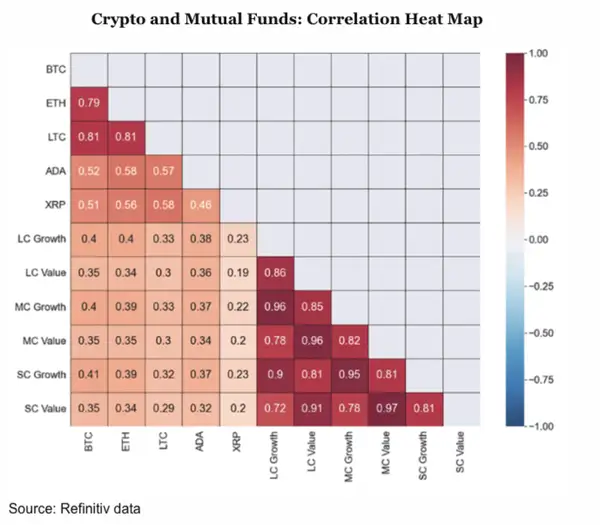

Por lo tanto, le proporcionaremos datos claros sobre la correlación de las criptomonedas para que pueda tomar una decisión reflexiva sobre la asignación de su cartera. Afortunadamente, el CFA Institute ha analizado la correlación de las criptomonedas con diferentes clases de activos. Desde criptomonedas hasta sectores de ETF, materias primas, fondos mutuos y acciones y bonos pasivos y activos.

La conclusión principal es que las criptomonedas generalmente tienen una correlación débil y no se mueven de la misma manera que otras inversiones, como materias primas, fondos mutuos o ETFs específicos. Sin embargo, con el tiempo esto podría cambiar, y siempre debe buscar las correlaciones más actualizadas.

No obstante, hasta ahora, las criptomonedas son un activo débilmente correlacionado que podría ayudar a diversificar su cartera. Así que, a continuación, determinaremos sus objetivos de inversión, exploraremos las mejores prácticas para la asignación de cartera de criptomonedas y le mostraremos cómo mantener y reequilibrar su cartera de criptomonedas para maximizar sus rendimientos. Así que abróchese el cinturón y ¡vamos a sumergirnos en las profundidades de la asignación de cartera de criptomonedas!

Determina tus Objetivos de Inversión

Inversión a Corto Plazo vs. Largo Plazo

Los inversores a corto y largo plazo difieren en sus horizontes de inversión y estrategias. Los inversores a corto plazo tienden a enfocarse en instrumentos financieros con alta volatilidad y liquidez, como bonos a corto plazo o divisas, para obtener beneficios de los movimientos de precios en un breve periodo de tiempo.

Por otro lado, los inversores a largo plazo buscan activos con un crecimiento más lento y predecible, como bienes raíces, fondos mutuos y bonos, y tienen como objetivo mantener estos activos durante varios años. Obviamente, todos los activos pueden ser mantenidos a corto y largo plazo; sin embargo, cuanto más ilíquido sea el activo, más probable es que se mantenga a largo plazo.

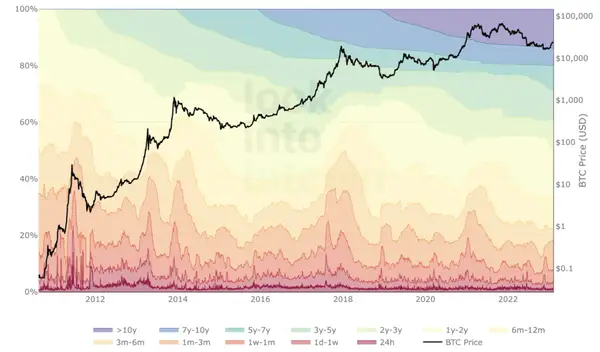

De manera similar a las acciones, las criptomonedas también pueden ser negociadas a corto o largo plazo. Curiosamente, a pesar de que Bitcoin tiene una volatilidad bastante alta, lo que lo convierte en un gran activo para negociar a corto plazo, la mayoría de los inversores lo mantienen a largo plazo, como se puede observar en el Gráfico de HODL Waves.

En última instancia, no hay una respuesta correcta o incorrecta entre convertirse en un inversor a largo o corto plazo. Tal vez sea una mezcla para ti. De todos modos, la elección es tuya, pero vale la pena señalar que los inversores a largo plazo podrían dormir mejor por la noche y no ser perturbados por titulares alarmantes y comentarios agitados.

Tamaño de la Inversión

Cuando se trata de asignación de cartera, el tamaño de la inversión es clave. Pero, ¿cuáles son algunas buenas reglas generales sobre el tamaño de la inversión? Una estrategia a considerar es la “cartera All Weather” del inversionista multimillonario Ray Dalio, que asigna inversiones en varias clases de activos, incluidos bonos a largo plazo (40%), acciones (30%), materias primas (7.5%), oro (7.5%) y bonos a plazo intermedio (15%). Sin embargo, esta cartera no considera criptomonedas u otros activos ilíquidos, que también pueden ser una valiosa adición a una cartera diversificada.

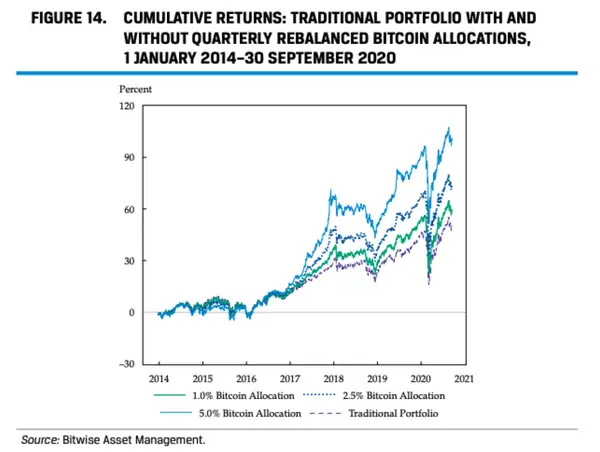

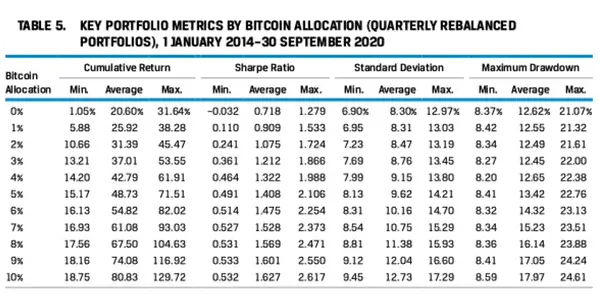

Además, ¿cómo afecta la criptomoneda a tu cartera? Para responder a eso, podríamos referirnos nuevamente a un estudio del CFA Institute. Según ese estudio, criptomonedas como Bitcoin pueden proporcionar mejores rendimientos y aumentar la estabilidad en una cartera.

El estudio encontró que una asignación de 2.5% a Bitcoin, reequilibrada trimestralmente durante un período de seis años desde 2014 hasta 2020, mejoró los rendimientos en 23.9 puntos porcentuales. Además, el estudio sugiere que aumentar la asignación a Bitcoin llevó a mayores rendimientos promedio y mayores razones de Sharpe promedio. Por ejemplo, una asignación del 1% a Bitcoin añadió un 5.3% al retorno de la cartera y aumentó la razón de Sharpe en 0.19, mientras que una asignación del 5% a Bitcoin añadió un 28.1% al retorno de la cartera y aumentó la razón de Sharpe en 0.69, en promedio.

Por lo tanto, incorporar criptomonedas como un activo de diversificación, con un tamaño de inversión similar al de las materias primas o el oro, podría ser una buena estrategia. Sin embargo, antes de tomar una decisión final, debes considerar tu tolerancia al riesgo. Así que, lee el siguiente párrafo sobre la tolerancia al riesgo, ya que ambos conceptos están estrechamente relacionados con tu estrategia de asignación de cartera.

Tolerancia al Riesgo

El último factor para el tamaño de la inversión y la asignación de cartera, en general, es la tolerancia al riesgo. Como mencionamos anteriormente en nuestro artículo “Trading Sin Apalancamiento,” minimizar las pérdidas debe ser una prioridad para los inversores. La importancia de este principio es evidente en el hecho de que se requiere un retorno del 1900% para recuperarse de una pérdida del 95%.

En relación con las inversiones en criptomonedas, el CFA Institute llevó a cabo un estudio que encontró que tener entre 0% y 4% de una cartera invertida en Bitcoin no impacta significativamente en la caída máxima. Sin embargo, si un inversor elige asignar más del 4% a Bitcoin, la caída máxima podría aumentar significativamente, aumentando así el riesgo de perder dinero. Por lo tanto, si eres sensible al riesgo, podrías limitar las inversiones en Bitcoin a menos del 4%.

Digamos que hay tres perfiles de riesgo diferentes para los inversores: Cauteloso, Balanceado y Aventurero. Cada perfil puede ajustar su tolerancia al riesgo según sus objetivos y estrategias de inversión. Por ejemplo, un inversor a corto plazo puede optar por prestar sus monedas y ganar un retorno fijo a través de préstamos de stablecoins o staking. Por otro lado, un inversor aventurero puede invertir más en criptomonedas nuevas y de alto riesgo.

Los retornos fijos frente a los retornos potenciales en una cartera también pueden ajustarse según la tolerancia al riesgo. Un inversor cauteloso priorizaría retornos estables y buscaría una menor caída máxima, mientras que un inversor aventurero puede invertir más en oportunidades de mayor riesgo. Según nuestro análisis subjetivo y experiencia, la caída máxima para un inversor cauteloso puede ser alrededor del 20% o menos, mientras que un inversor aventurero puede enfrentar una caída máxima del 85%. El diagrama anterior siempre debe servir como una visualización rápida y recordatorio. De izquierda (cauteloso) a derecha (aventurero), cuanto más retornos potenciales busca un inversor, mayor es el riesgo de perder su cartera.

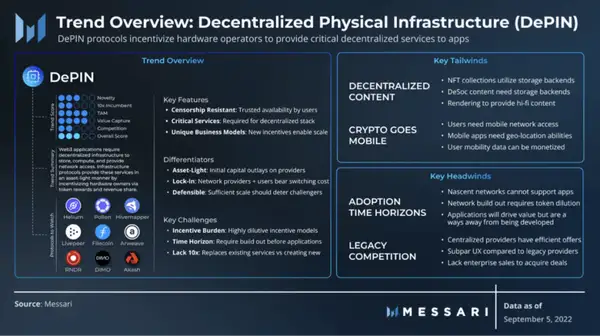

Nota: Si no estás familiarizado con las stablecoins, deberías revisar este resumen creado por Messari. Puedes utilizar protocolos como Compound o Aave para prestar tus stablecoins.

Mejores Prácticas para la Asignación de Portafolios Cripto

Visión General de Estrategias

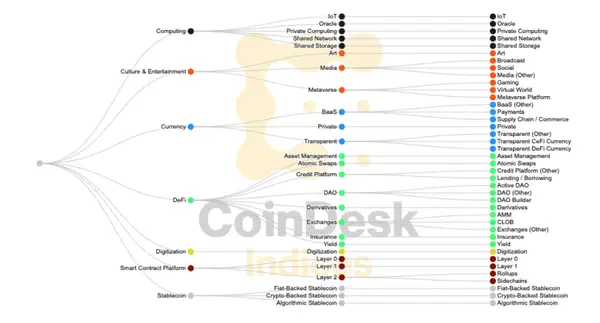

Antes de profundizar en las estrategias de asignación de portafolios cripto, debe comprender exhaustivamente la industria. Un estudio realizado por L1 Digital ofrece un mapeo del sector del mercado de criptomonedas.

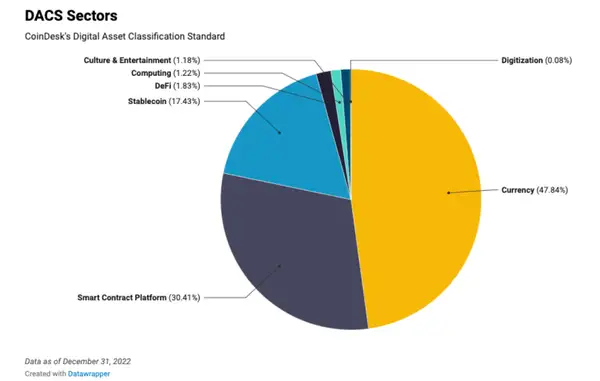

Coindesk también proporciona una perspectiva alternativa sobre el mercado. Incluso para nosotros, fue sorprendente ver que sectores como DeFi, Cultura y Entretenimiento, y Computación representan solo el 5% de la capitalización de mercado de los Sectores DACS. ¿Lo sabía?

Una vez que esté familiarizado con el panorama, podemos profundizar en varias mejores prácticas de asignación. Esta no es, sin embargo, una lista exhaustiva de estrategias. Más bien, estas estrategias pueden servir como punto de partida para una investigación más profunda. Además, como se mencionó anteriormente, estas estrategias pueden combinarse con préstamos de stablecoins o staking para igualar su nivel deseado de tolerancia al riesgo. En general, hemos preparado cuatro estrategias iniciales para usted:

- No hay segundo mejor

- Dinero Cripto

- Cincuenta Cincuenta

- La Inmersión Profunda

1. No hay segundo mejor

La primera estrategia es simple. Michael Saylor tomó esta estrategia tan en serio con Microstrategy que se convirtió en un Meme. Sin embargo, a menudo la estrategia más simple es la mejor. Al final, Bitcoin es la primera criptomoneda, la más dominante, es mantenida por corporaciones, es un moneda de curso legal de gobiernos, y podría proporcionar muchos casos de uso interesantes.

2. Dinero Cripto

A continuación está el portafolio de dinero cripto. La comunidad Bankless creó esta estrategia de asignación de portafolios, ya que las dos criptomonedas más dominantes representan potencial de dinero de reserva. Por lo tanto, solo el BTC "Dinero Sano" y el ETH "Dinero Ultrasano" deben ser asignados a su portafolio.

Siguiendo el meme de la primera estrategia: Alguien creó un rastreador de comparaciones para burlarse de Michael Saylor porque su tesis maximalista de Bitcoin sería más rentable si invirtiera en ETH.

3. Cincuenta Cincuenta

Los inversores más aventureros optan por una estrategia de Medio/Medio. Esta estrategia invierte el 50% en altcoins mientras que el otro 50% se invierte de acuerdo a una de las estrategias anteriores (solo BTC o BTC y ETH). La idea detrás de esto es que tiene una oportunidad de inversión asimétrica increíble. Arriesga una pequeña cantidad a cambio de la posibilidad de obtener ganancias masivas. Por ejemplo, Vitalik Buterin, el fundador de Ethereum, ha convertido $25K en $4.3M en el transcurso de 3 años comprando Dogecoin.

Sin embargo, tenga en cuenta que la mayoría de las altcoins pueden fracasar. Willy Woo realizó un gran análisis, mostrando que hay solo dos tipos de altcoins, y la mayoría no son buenas decisiones de inversión.

4. La Inmersión Profunda

Puede considerar la estrategia de asignación "Inmersión Profunda" para diversificar su portafolio dentro de la industria de criptomonedas y más allá. Este enfoque implica asignar inversiones a través de diversos activos virtuales con diferentes casos de uso, aprovechando las opciones de trading fraccionado para invertir en mercados como el Arte NFT. La estrategia ofrece el potencial para una mayor diversificación y exposición a oportunidades de inversión únicas dentro del mundo en constante expansión de las criptomonedas. Para comprender completamente la estrategia “Inmersión Profunda”, profundizaremos en los diferentes sectores y casos de uso de la industria de criptomonedas en la siguiente sección.

Criptomonedas con Diferentes Casos de Uso

Comencemos con la inmersión profunda. Según el mapeo de la industria de CoinDesk y L1 Digital, hay seis sectores principales en general: Sector DeFi, Sector de Monedas, Sector de Plataformas de Contratos Inteligentes, Sector de Computación, Sector de Digitalización, y Sector de Cultura y Entretenimiento. Si bien un examen exhaustivo de cada sector está más allá del alcance de este artículo, vale la pena señalar que las posibilidades de diversificación dentro del mercado de criptomonedas son vastas.

Puede seguir cada enlace para obtener más información e inspiración sobre cada sector. Sin embargo, también le proporcionaremos las últimas tendencias en áreas que podrían no estar cubiertas extensamente. Estas incluyen áreas emergentes, como redes sociales descentralizadas, infraestructura física descentralizada y juegos web3, todas las cuales están cubiertas en profundidad por la firma de análisis de mercado Messari. El informe incluye más información y resúmenes de tendencias sobre Ethereum Rollups, Nuevas Capa 1, y DeFi. Sugerimos leerlo.

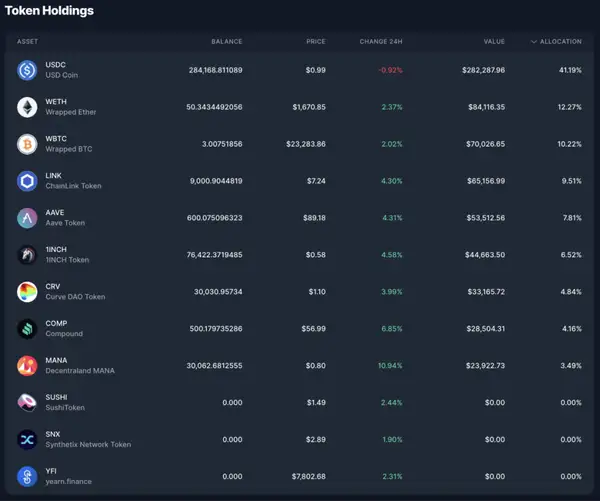

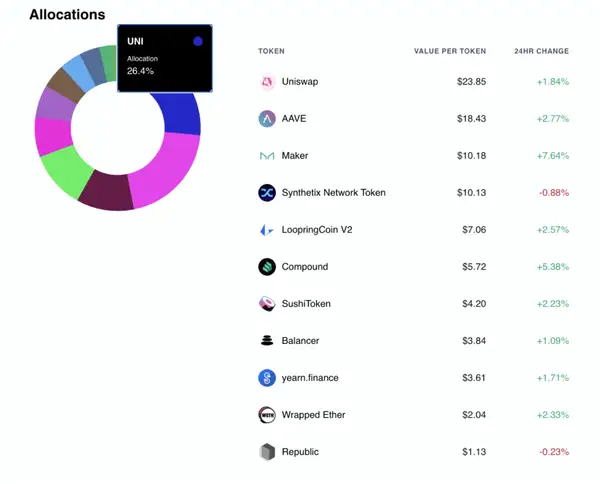

Puedes copiar carteras e índices existentes si no eres un ávido lector. Por ejemplo, Index Coop proporciona índices más estandarizados, similares a Coindesk, con proyectos más o menos sólidos. Enzyme, por otro lado, proporciona diferentes índices y carteras creadas por individuos de todo el mundo, por lo que también podrías encontrar monedas muy arriesgadas y únicas allí.

Es importante señalar que, si bien índices como el DeFi Pulse Index de Index Coop pueden proporcionar información útil e inspiración para la creación de carteras, comprar la moneda del índice en sí no siempre es recomendable. En cambio, los inversores pueden querer utilizar estos índices como herramientas de investigación y construir sus propias carteras utilizando monedas individuales compradas en diferentes plataformas, ofreciendo mayor flexibilidad y control sobre sus inversiones. Sin embargo, como verá rápidamente, la mayoría de los portafolios contienen criptomonedas similares. Aquí hay un ejemplo del DeFi Pulse Index de Index Coop y un Portafolio Defiable de Mediana/Pequeña Capitalización.

Si desea explorar incluso más allá de los índices, le sugerimos que consulte las asignaciones de portafolios de grandes fondos directamente. Como las tenencias son a menudo transparentes y rastreadas por plataformas en cadena, puede copiar a los actores más grandes como Grayscale, Polychain Ventures, Dragonfly Capital, Pantera Capital, a16z, Coinbase Ventures, Binance Labs, o empresas más pequeñas como Messari.

Desafortunadamente, incluso después de un examen exhaustivo del paisaje de criptomonedas, y a pesar de tener casos de uso diversos, el sector en su conjunto sigue siendo altamente correlacionado. La razón podría ser que los diferentes sectores son demasiado pequeños para ser un mercado independiente. Además, la mayoría de los sectores son bastante nuevos, y puede no haber suficientes datos para proporcionar información real sobre la correlación. Como resultado, la asignación de portafolios dentro de la industria de criptomonedas puede ser un desafío para los inversores. Sin embargo, hemos creado una matriz de correlación para ver cómo los sectores dentro de ella están correlacionados. En última instancia, veremos cómo la matriz de correlación evolucionará con el tiempo. Hasta entonces, los inversores deben realizar la debida diligencia necesaria sobre las criptomonedas para posicionarse para obtener ganancias en tiempos de menor correlación.

Asignación Basada en Análisis Fundamental

Esta sección le ayudará como punto de partida para la debida diligencia necesaria. Las criptomonedas no son acciones, y se aplican diferentes principios de análisis. Especialmente si no se siente cómodo invirtiendo solo en narrativas, esta sección podría ser para usted. Si no está seguro de cuándo invertir, es crucial observar métricas clave. Para un análisis integral, puede referirse al informe de investigación de Galaxy Digital.

Para encontrar la información para su análisis, ya no irá a informes de empresas, sino a exploradores de blockchain, como Blockchair o Etherscan. Estos exploradores le brindan el historial de transacciones en tiempo real de una sola moneda. Sin embargo, los datos disponibles en estos sitios son limitados, por lo que es recomendable utilizar proveedores como Coin Metrics y Glassnode para un análisis más profundo y comparación con otras cadenas. Al analizar criptomonedas, hay tres métricas principales: Métricas de Emisión, Métricas de Transferencia y Transacción, y Métricas de Suministro.

Métricas de Emisión

Las Métricas de Emisión ayudan a comprender la tasa de crecimiento del activo cripto, si es escaso, e identificar tendencias inflacionarias o deflacionarias de la moneda.

Las Métricas de Emisión proporcionan información sobre el suministro de un activo cripto dado. Puede comprender el potencial de apreciación o depreciación del activo analizando estas métricas. Esto le ayudará a entender la tasa de crecimiento, la escasez y las tendencias inflacionarias o deflacionarias de una criptomoneda.

Métricas de Transferencia y Transacción

Las métricas de Transferencia y Transacción son útiles para comprender el uso de una moneda, especialmente la actividad económica real de los usuarios. Sin embargo, es importante tener en cuenta que el volumen de transacciones puede variar según el método utilizado, ya que no todas las transacciones representan actividad económica genuina. Al analizar cuidadosamente las Métricas de Transferencia y Transacción, los inversores pueden comprender el potencial de crecimiento y adopción de una criptomoneda.

Métricas de Suministro

Las Métricas de Suministro se utilizan principalmente para identificar a los tenedores a largo y corto plazo de activos. Además, puede ver quién posee el activo utilizando heurísticas de blockchain para etiquetar direcciones de blockchain. Las Métricas de Suministro a menudo se combinan con las métricas anteriores para crear modelos de valoración más complejos.

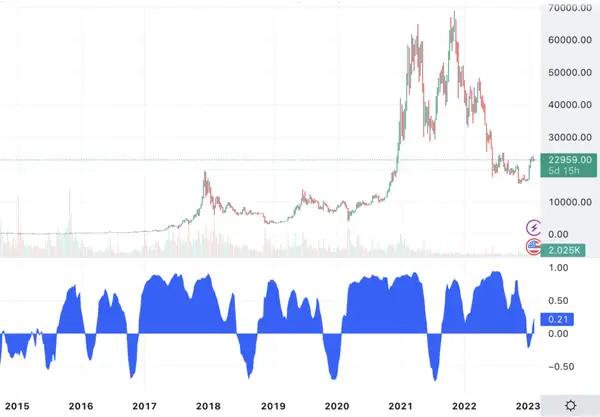

Combinaciones de Métricas Primarias

Los inversores pueden utilizar métricas secundarias, que están compuestas por métricas primarias, para obtener una mejor comprensión del valor de mercado de Bitcoin. Estas métricas ofrecen información sobre el estado general de la industria de criptomonedas, siendo Bitcoin el activo principal. Sin embargo, es importante tener en cuenta que no todas las criptomonedas pueden ser analizadas con estas métricas y que no están diseñadas para determinar el valor inherente de un activo. En cambio, sirven como marcadores útiles para los máximos y mínimos del mercado y proporcionan otra herramienta en el arsenal de estrategias de asignación de portafolios de un inversor.

Días de Bitcoin Destruidos: Cambios bruscos en BDD indican que monedas inactivas están realizando una transacción, lo cual podría indicar la venta de tenedores a largo plazo.

Valor de la Red a Transacciones: A menudo es un indicador rezagado de burbujas y máximos de mercado, mostrando que el valor de mercado de una moneda es alto en relación con la utilidad de la red de la moneda. Es especialmente alto durante un sentimiento de mercado alcista.

Valor de Mercado a Valor Realizado: Si el MV es mayor que el RV, indica que, en promedio, los inversores están manteniendo la moneda con ganancias. Si el MVRV estuvo por debajo de 1, generalmente fue una gran oportunidad de compra en el pasado. O, como escribió Ryan Selkis: “Territorio de vender un riñón para comprar más.”

Ribbons de Dificultad: Cuando el ribbon de dificultad se comprime y indica la capitulación de mineros, podría sugerir una baja presión de venta y espacio para una acción de precio alcista en el mercado. Esta métrica solo funciona para Bitcoin, ya que se basa en prueba de trabajo. Existen métricas alternativas para otras blockchains de prueba de participación, como el número de validadores activos o el porcentaje de suministro apostado.

Otras Métricas: Hay toneladas de métricas disponibles. Como dijimos, siempre puede utilizar los sitios que recomendamos para ver métricas más complejas. Si desea aún más, consulte Woobull, LookIntoBitcoin, o BlockchainCenter.

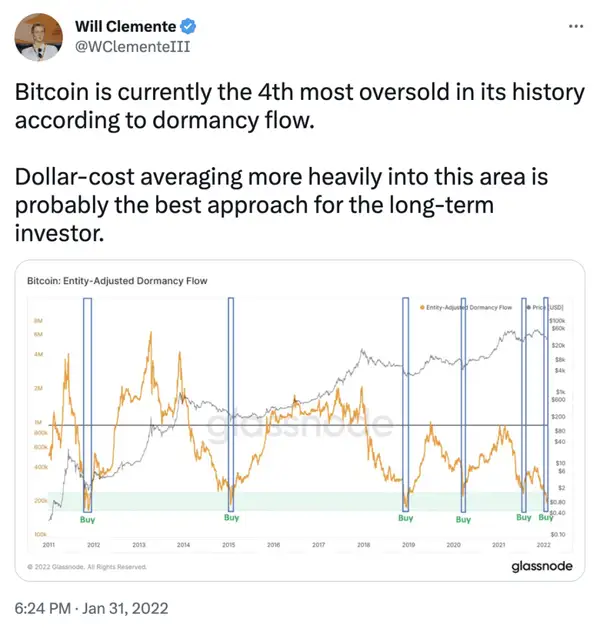

Promediar el Costo en Dólares y Comprar en Caídas

“El único problema con el timing del mercado es acertar en el tiempo.”

Peter Lynch

Si no está seguro de cuándo comprar, podría considerar promediar el costo en dólares. Promediar el costo en dólares podría ser la estrategia más confiable, minimizando la caída y aún obteniendo buenas ganancias a largo plazo. Esta estrategia es probablemente la más sencilla, aparte de “comprar y mantener.” Variaciones de ella son a menudo replicadas por minoristas y inversores profesionales.

Diversificación Más Allá de la Criptomoneda

Esta sección es la última sección de asignación de portafolios y va más allá de la criptomoneda clásica. Como la criptografía permite el comercio y la inversión en copias virtuales de activos reales, las posibilidades son casi infinitas. Esta es una de las principales razones por las que algunos creen que la blockchain revolucionará los mercados financieros y nos llevará a una nueva era de internet de la riqueza. Por lo tanto, la blockchain le permitirá diversificar aún más su portafolio sin restricciones tradicionales como la liquidez o contrapartes.

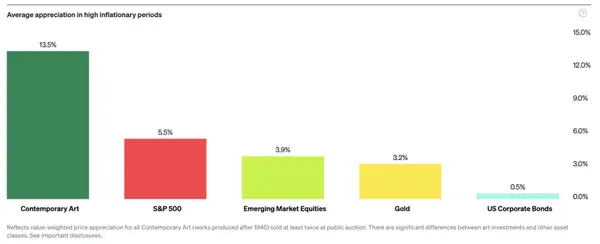

NFTs

El arte ha sido una inversión valiosa durante siglos, a menudo superando inversiones tradicionales, especialmente durante la inflación. En los últimos años, ha surgido un nuevo sector dentro del mercado del arte de múltiples billones de dólares: los Tokens No Fungibles (NFTs). Según NFT Valuations, el valor actual del mercado NFT es alrededor de $12 mil millones, representando menos del 1% del mercado de arte físico en general. A pesar de declinar hacia finales de 2022, todavía hay un potencial de crecimiento significativo para los NFTs a medida que más personas comprenden su valor.

Gracias a la innovación de la tecnología blockchain y el trading fraccionado, invertir en colecciones de arte de alto valor, como CryptoPunks y Bored Apes, ahora es accesible para un público más amplio. En el pasado, invertir en arte requería millones de dólares en capital. Hoy, con tan solo $1, cualquiera puede formar parte de esta emocionante nueva oportunidad de inversión.

A medida que los NFTs continúan ganando reconocimiento y popularidad, proporcionan una oportunidad única para diversificación más allá de las inversiones tradicionales en criptomonedas. Al invertir en NFTs, los inversores pueden aprovechar el potencial de crecimiento del mercado del arte mientras reducen su riesgo general en el portafolio.

Mercados Únicos

Sin embargo, no se detiene solo en los NFTs. El horizonte es mucho, mucho más grande. Los inversores ya no están limitados a acciones y bonos tradicionales para diversificar sus portafolios. El auge de la tecnología blockchain ha abierto nuevas avenidas de inversión en mercados únicos. Con la capacidad de convertir cualquier cosa con un feed de datos confiable en un mercado, los inversores pueden comerciar una gama más amplia de activos, como vino, relojes Rolex, zapatillas raras, bienes raíces, y muchos más. Morpher está haciendo posible comerciar estos activos previamente ilíquidos sin contraparte, ofreciendo a los inversores más oportunidades de diversificación y potencialmente mayores rendimientos. El horizonte es vasto, y pronto los inversores podrán comerciar todos los activos contra todos los activos, creando un portafolio verdaderamente diversificado para cualquier clima. Con la ayuda de la blockchain y copias virtuales de activos, las posibilidades de inversión en mercados únicos son infinitas.

Mantener y Reequilibrar Su Portafolio Cripto

Finalmente, casi ha llegado al final. La última sección trata sobre mantener y reequilibrar su portafolio cripto. Reequilibrar un portafolio es una técnica bien establecida que los profesionales de las finanzas han estado utilizando durante décadas. Es un concepto sencillo que asegura que cada activo en su portafolio tenga una participación específica de su valor combinado. El objetivo del reequilibrio es limitar la exposición al riesgo vendiendo activos que no están rindiendo y reinvirtiendo en aquellos que lo hacen bien.

Una de las principales ventajas del reequilibrio es que promueve la diversificación. La diversificación reduce el riesgo al permitirle compensar cualquier pérdida incurrida por un solo activo. El reequilibrio regular evita que se sienta demasiado emocionalmente vinculado a una criptomoneda en particular y asegura que su portafolio esté alineado con sus objetivos de inversión.

Existen diferentes estrategias que puede utilizar para reequilibrar. Sin embargo, para algunos inversores, reequilibrar no es lo correcto, ya que temen perderse ganancias potenciales. Hay un dicho famoso en Wall Street que dice exactamente eso.

“Corta tus pérdidas y deja que tus ganadores sigan.”

En conclusión, aborde el reequilibrio con sentido común. Reevalúe sus estrategias de reequilibrio de vez en cuando, y si posee activos que potencialmente colapsarán, córtelos a tiempo.

PD: no olvide las implicaciones fiscales.

Conclusión

En conclusión, se le ha proporcionado una visión de las estrategias, evaluaciones, ideas y mejores prácticas para la asignación de carteras de criptomonedas. Pero no olvidemos lo más importante: reevaluar sus objetivos de inversión. No sea prisionero de máximas y fórmulas de inversión, ya que solo le llevarán hasta cierto punto. Forje su propia tesis, asuma riesgos y esté preparado para ajustarse cuando vengan los vientos del cambio. El mercado de criptomonedas es volátil, y solo los ágiles y astutos sobrevivirán.

“La convicción no es fe ciega.”

Descargo de responsabilidad: Todas las inversiones implican riesgos, y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia de negociación o el comercio de un individuo no garantiza resultados o rendimientos futuros. Los inversores son completamente responsables de cualquier decisión de inversión que tomen. Dichas decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.