Акции роста против价值: выбор подходящих для вашего портфеля

Выбор правильных инвестиций не всегда прост. С таким множеством вариантов сложно понять, с чего начать. Дело не только в том, чтобы выбрать то, что выглядит хорошо, но и в том, чтобы найти активы, которые действительно соответствуют вашим целям.

В нашем недавнем руководстве по диверсификации портфеля мы обсуждали создание стратегии, которая будет работать для вас. Вы стремитесь к смелым, краткосрочным доходам? Или вам важен стабильный, долгосрочный рост? Каждый актив в вашем портфеле должен выполнять свою роль, работая на достижение поставленной вами цели.

Здесь и возникает дебаты о росте и стоимости. Эти два типа акций привлекают разные категории инвесторов. Но не стоит чувствовать себя ограниченным. Это руководство поможет вам разобраться в том, что лучше всего подходит для вас.

Что такое акции роста?

Акции роста представляют собой компании, ориентированные на потенциал. Это бизнесы, которые реинвестируют свою прибыль для стимулирования расширения, а не выплачивают дивиденды акционерам. Вы часто можете встретить их в отраслях, которые способствуют инновациям или нарушают нормы, таких как технологии, биотехнологии или возобновляемая энергия.

Что делает акции роста привлекательными? Это их потенциал для значительного увеличения цен. Их стоимость не связана с текущими доходами, а с тем, что они могут заработать в будущем. Этот оптимизм и объясняет, почему они часто имеют более высокие коэффициенты цена/прибыль (P/E). Это захватывающее пространство, но оно требует тщательного анализа, чтобы выявить настоящих победителей.

Примеры акций роста

Давайте поговорим о некоторых выдающихся именах, которые воплощают рост. В последние годы, Nvidia возглавила рынок благодаря своему доминированию в области ИИ и игрового оборудования, что делает её ярким примером акции роста. Аналогично, Tesla продолжает продвигать инновации в электрических автомобилях и решениях в области возобновляемой энергии, часто торгуясь по высоким мультипликаторам из-за оптимизма инвесторов. Другими примерами являются Amazon и Meta Platforms, которые продолжают раздвигать границы в своих областях.

Как выбрать акции роста?

Нахождение правильных акций роста требует взгляда за пределы шумихи. Сосредоточьтесь на:

Пошаговое руководство с примером NVIDIA

Рост выручки

Рост выручки NVIDIA рассказывает убедительную историю. В 2024 году компания сообщила о годовой выручке в 60,922 миллиарда долларов, что является увеличением на 125,85% по сравнению с 2023 годом. Сравните это с выручкой 2023 года в 26,974 миллиарда долларов, которая оставалась относительно стабильной по сравнению с 2022 годом (26,914 миллиарда долларов), после роста на 61,4% в 2022 году. Эти цифры подчеркивают способность NVIDIA использовать возможности высокорастущих рынков, таких как ИИ и игры. Постоянный и быстрый рост продаж является отличительной чертой успешных компаний роста.

Высокие P/E коэффициенты

На 13 декабря 2024 года коэффициент цена/прибыль (P/E) NVIDIA составляет 53,68. Это значительно выше среднего по рынку, что отражает уверенность инвесторов в потенциале ее будущих доходов. Хотя высокие P/E коэффициенты могут показаться устрашающими, они часто оправданы для таких компаний, как NVIDIA, работающих в секторах с высоким спросом и инновациями. При оценке акций роста сравнивайте их P/E коэффициенты со средними показателями отрасли, чтобы убедиться, что оценка соответствует их рыночному потенциалу.

Потенциал будущего рынка

Доминантное положение NVIDIA в области аппаратного обеспечения ИИ, центров обработки данных и игр делает ее лидером в нескольких быстрорастущих отраслях. Стратегический акцент на решениях, связанных с ИИ, позволяет ей захватывать еще большую долю рынка по мере роста спроса на машинное обучение и продвинутые вычисления. Ищите компании, работающие в отраслях с долгосрочным и устойчивым потенциалом роста.

Сильное руководство

Видение и лидерство могут сыграть решающую роль для акций роста. Генеральный директор NVIDIA, Дженсен Хуанг, возглавляет компанию с момента ее основания, продвигая инновации и стратегическое расширение. Компании с сильными и опытными управленческими командами лучше подготовлены для реализации смелых идей и навигации в конкурентных рынках.

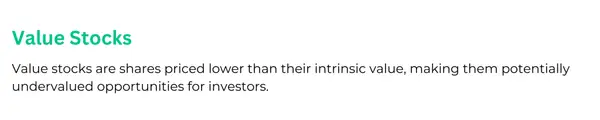

Что такое акции стоимостью?

Если акции роста — это спринтеры рынка, то акции стоимости — это марафонцы. Это устоявшиеся компании, торгуемые ниже своей внутренней стоимости, часто из-за рыночных неэффективностей. Акции стоимости имеют более высокую цену относительно текущей прибыли, но могут быть оценены ниже их фактической стоимости.

В отличие от акций роста, акции стоимости, как правило, происходят из более зрелых отраслей, таких как коммунальные услуги, банковское дело или потребительские товары. Их привлекательность заключается в стабильности, надежных денежных потоках и, часто, в выплатах дивидендов (хотя это не всегда так).

Примеры акций стоимости

Известные примеры акций стоимости включают Coca-Cola и Procter & Gamble, обе из которых работают в сфере потребительских товаров, отрасли, которая выдерживает экономические взлеты и падения. Другими примерами являются Johnson & Johnson, известная своим диверсифицированным портфелем в области здравоохранения, и Berkshire Hathaway, инвестиционный инструмент Уоррена Баффета, основанный на принципах стоимости.

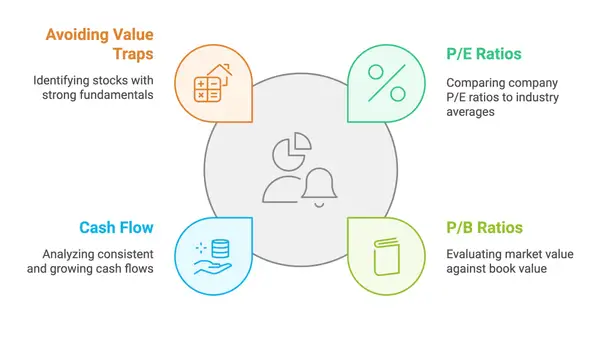

Как найти акции с недооцененной стоимостью

Нахождение акций с недооцененной стоимостью требует немного детективной работы:

Пошаговое руководство с Pfizer в качестве примера

P/E коэффициенты

На 13 декабря 2024 года коэффициент P/E компании Pfizer составляет 9.91, что значительно ниже среднего по рынку и её отраслевым конкурентам. Этот низкий коэффициент указывает на то, что Pfizer может быть недооценена относительно её потенциальной прибыли, что является ключевым показателем для инвесторов в недооцененные акции.

Коэффициенты цена/балансовая стоимость (P/B)

Коэффициент P/B компании Pfizer составляет 1.57, что указывает на то, что акции торгуются близко к их балансовой стоимости. Для инвесторов в недооцененные акции низкий коэффициент P/B по сравнению с конкурентами часто сигнализирует о том, что акции имеют привлекательную цену относительно активов компании.

Постоянный денежный поток

Pfizer продемонстрировала сильный денежный поток на протяжении многих лет, с операционным денежным потоком в 11.26 миллиардов долларов за последние двенадцать месяцев. Хотя её денежный поток колебался в периоды высоких инвестиций, компания поддерживает устойчивый свободный денежный поток в размере 8.23 миллиардов долларов за последние двенадцать месяцев. Сильный денежный поток поддерживает способность компании поддерживать операции, инвестировать в рост и вознаграждать акционеров.

Дивидендная доходность

Pfizer предлагает привлекательную дивидендную доходность в 6.57%, с годовым дивидендом в 1.68 доллара на акцию на 13 декабря 2024 года. Для инвесторов, ориентированных на доход, надежная история дивидендов часто является ключевым компонентом недооцененных акций. Постоянные выплаты дивидендов со стороны Pfizer делают её особенно привлекательной для тех, кто ищет стабильный доход наряду с потенциальным увеличением капитала.

Если вам нужно было всего лишь быстро освежить свои знания и вы готовы погрузиться, нет необходимости ждать. Вы можете начать торговать акциями роста или недооцененными акциями на Morpher с нулевыми комиссиями. Или вы сомневаетесь в выборе конкретной акции? Почему бы не инвестировать в целую отрасль?

Morpher предлагает индивидуальные индексы, включая технологии, биотехнологии, ИИ и многое другое, что позволяет вам получить диверсифицированный доступ всего за одну сделку. Независимо от вашего типа инвестора, Morpher предлагает что-то для вас.

Готовы испытать торговлю без комиссий? Начните сейчас на Morpher.

Акции роста против акций стоимости

Если вы все еще с нами, давайте перейдем к делу и выделим основные различия между акциями роста и акциями стоимости. Вот краткий обзор:

| Фактор | Акции роста | Акции стоимости |

|---|---|---|

| Фокус | Будущий потенциал | Недооцененность по сравнению с текущей прибылью |

| P/E коэффициенты | Высокие | Низкие |

| Дивиденды | Редкие | Обычные (но не гарантированные) |

| Риск | Высокая волатильность | Более стабильные |

| Производительность | Успех в бычьих рынках | Лучше всего во время экономического восстановления |

Историческая производительность акций роста и акций стоимости

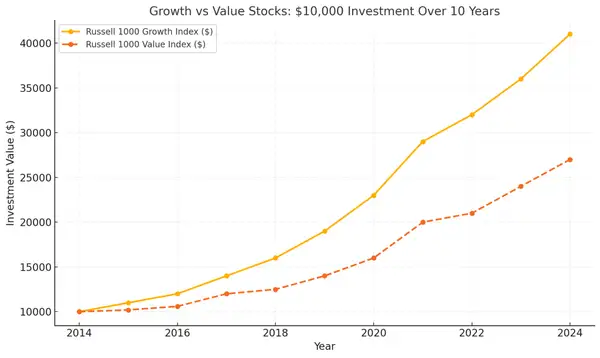

За последнее десятилетие акции роста значительно превзошли акции стоимости, что четко видно на основе данных о производительности индексов. Компании, ориентированные на рост, особенно в таких секторах, как технологии, искусственный интеллект и потребительские товары, процветали благодаря инновациям и годам низких процентных ставок, которые способствовали оптимизму инвесторов.

Тем временем акции стоимости обеспечили большую стабильность, хотя и с более медленной доходностью. График выше отражает эту производительность за последние 10 лет: акции роста стремительно ушли вперед, в то время как акции стоимости следовали более постепенному восходящему пути.

Тем не менее, стоит отметить, что сегодняшний рынок выглядит иначе. С экономикой, находящейся на грани возможной рецессии, и процентными ставками, остающимися на высоком уровне, условия меняются. Исторически акции стоимости имеют тенденцию превосходить в период экономического восстановления и неопределенности, предлагая инвесторам чувство безопасности благодаря своим стабильным фундаментальным показателям.

Для инвесторов это означает, что пришло время обратить внимание на возможности с обеих сторон рынка.

Соотношение риска и вознаграждения

Почему дивиденды не могут быть единственным фактором

Дивиденды часто привлекают инвесторов, ориентированных на доход, но полагаться только на дивиденды может иметь недостатки:

- Налоговые последствия: Дивиденды не являются «бесплатными деньгами». Это налогооблагаемый доход, который может уменьшить ваши чистые доходы, особенно в более высоких налоговых категориях.

- Упущенные возможности роста: Компании, которые придают приоритет выплатам дивидендов, как правило, реинвестируют меньше в инновации, исследования и расширение. Хотя дивиденды обеспечивают немедленный доход, реинвестированные earnings могут стимулировать долгосрочный рост, особенно для инвесторов, ориентированных на увеличение капитала.

- Волатильность рынка: Дивиденды не гарантированы. Во время экономических спадов даже хорошо зарекомендовавшие себя компании могут быть вынуждены снижать или прекращать выплаты дивидендов, оставляя портфели, ориентированные на доход, под угрозой.

Для многих инвесторов соотношение очевидно: дивиденды могут предлагать стабильность и пассивный доход, но они также могут ограничивать способность компании расти. Если вы инвестируете для долгосрочных доходов, сосредоточение на компаниях с хорошими стратегиями реинвестирования может открыть для вас больший потенциал.

Когда они показывают лучшие результаты?

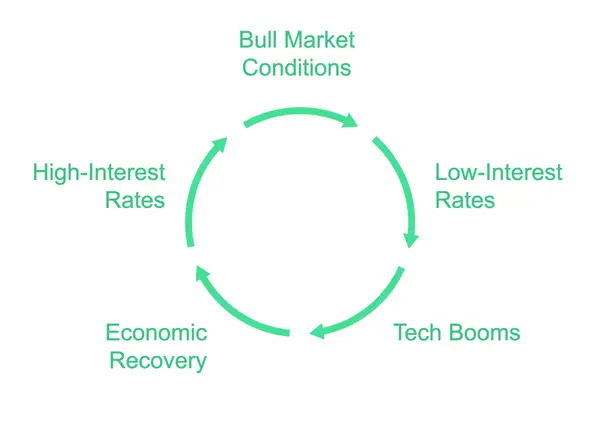

Рыночные условия могут определять, какие акции показывают лучшие результаты:

- Акции роста выделяются на бычьих рынках и в условиях низких процентных ставок, где заемные средства дешевы, а уверенность инвесторов высока. Бум технологий и циклы инноваций благоприятствуют акциям роста.

- Акции стоимости процветают в условиях экономического восстановления и высоких процентных ставок, когда инвесторы ищут надежные акции, генерирующие доход. Подумайте о стабильности после рецессии.

Что является хорошей покупкой сейчас?

Ответ зависит от текущей ситуации, и в данный момент мы находимся на потенциальном переломном моменте. Несмотря на устойчивую инфляцию и крепкую экономику, ожидается, что Федеральная резервная система снизит процентные ставки на третьем подряд заседании. Это может создать более благоприятную среду для роста, так как снижение процентных ставок, как правило, поддерживает сектора, ориентированные на будущее, такие как технологии, искусственный интеллект и потребительские товары.

Акции роста испытывали трудности с высокими затратами на заимствование в последние пару лет, но снижение ставок может вновь пробудить уверенность инвесторов, сделав их привлекательным вариантом для тех, кто ищет смелые возможности.

Тем не менее, акции стоимости не следует игнорировать. Экономическая неопределенность, наряду с геополитическими напряжениями, привлекает внимание инвесторов к финансовому сектору, энергетике и здравоохранению — секторам, которые предлагают стабильность и надежные фундаментальные показатели, особенно если намечается рецессия. Акции стоимости могут служить безопасной гаванью, когда волатильность возрастает.

Вывод? Рынки находятся в состоянии изменений, и прогноз благоприятствует гибкому подходу. Если снижение ставок произойдет, как ожидается, акции роста могут получить новый импульс, но комбинирование их с акциями стоимости может помочь вам застраховаться от экономических изменений.

Основные выводы для начинающих

Для новичка разбор спора о росте и стоимости может показаться сложным. Независимо от вашей стратегии, ключевым моментом является адаптивность. Торговля без комиссии на платформе Morpher позволяет вам занимать позиции как для стабильности, так и для возможности. Вот наша рекомендация:

- Начните с малого: Начните с компаний, которые вам понятны. Изучите отрасли, которые вы отслеживаете или которые вас интересуют.

- Диверсифицируйте: Не кладите все яйца в одну корзину. Смешение акций роста и стоимости может сбалансировать риск и вознаграждение.

- Используйте технологии: Используйте Morpher для дробления ваших инвестиций, что позволит вам инвестировать в оба типа акций независимо от бюджета.

- Продолжайте учиться: Следите за рыночными условиями и адаптируйте свою стратегию по мере роста. Правильное сочетание сегодня может не сработать завтра.

Часто задаваемые вопросы

1. В чем разница между акциями роста и акциями стоимости?

Акции роста принадлежат компаниям, которые ожидаются расти быстрее среднего рынка, часто в инновационных секторах, таких как технологии, искусственный интеллект или биотехнологии. Акции стоимости, с другой стороны, являются акциями компаний, которые считаются недооцененными по сравнению с их фундаментальными показателями, предлагая более медленные, но стабильные доходы.

2. Почему акции роста обгоняли акции стоимости в последние годы?

За последнее десятилетие акции роста доминировали благодаря низким процентным ставкам, буму инноваций и оптимизму инвесторов относительно будущих доходов. Секторы, такие как технологии и искусственный интеллект, возглавили этот тренд, обеспечивая сильное увеличение капитала. Однако рыночные условия меняются, и исторически акции стоимости показывали хорошие результаты во время экономических восстановлений или периодов роста процентных ставок.

3. Какие акции лучше: акции роста или акции стоимости?

Нет универсального ответа — это зависит от ваших целей и текущего рынка. Если вы ищете более высокие доходы и можете терпеть волатильность, акции роста могут вам подойти. Если вы предпочитаете стабильность и медленный, надежный ритм, акции стоимости будут лучшим выбором. Смешивание обоих типов может помочь защититься от рыночной неопределенности.

4. Могу ли я торговать как акциями роста, так и акциями стоимости на Morpher?

Да! Morpher позволяет вам получать доступ и торговать акциями роста и акциями стоимости с торговлей без комиссии. Независимо от того, ищете ли вы возможности для быстрого роста или стабильные, недооцененные активы, Morpher предоставляет вам гибкость для формирования портфеля, соответствующего вашей стратегии.

5. Как процентные ставки влияют на акции роста и акции стоимости?

Низкие процентные ставки, как правило, благоприятствуют акциям роста, поскольку они снижают стоимость заимствований и увеличивают аппетит инвесторов к будущему потенциалу. С другой стороны, растущие процентные ставки часто благоприятствуют акциям стоимости, так как инвесторы ищут стабильность и компании с сильными фундаментальными показателями.

6. Акции стоимости лучше во время экономических рецессий?

Акции стоимости часто показывают хорошие результаты во время экономических спадов и восстановлений. Они происходят из таких секторов, как финансы, энергетика и промышленность, которые предлагают более предсказуемые денежные потоки и более низкие оценки по сравнению с секторами высоких темпов роста.

7. Как мне решить, в какие акции инвестировать?

Начните с определения вашей tolerancие к риску, инвестиционного горизонта и целей:

- Акции роста: Более высокий риск, более высокая награда — подходят для долгосрочных инвесторов, стремящихся к агрессивному росту.

- Акции стоимости: Более низкий риск, стабильные доходы — идеальны для тех, кто ищет стабильность и недооцененные возможности.

Диверсификация вашего портфеля с использованием обеих стратегий может обеспечить баланс и устойчивость в меняющихся рынках.

Заключительные мысли

Как акции роста, так и акции стоимости занимают свое место в надежном портфеле — баланс зависит от вашего выбора. Независимо от того, движет ли вами риск, бюджет или интерес к определенным секторам, Morpher позволяет вам диверсифицировать ваш портфель по вашему усмотрению.

Получите доступ к акциям роста и стоимости США, а также к мировым индексам фондовых бирж, все на одной платформе без комиссий. Готовы сделать следующий шаг? Начните сейчас с Morpher.

Отказ от ответственности: Все инвестиции связаны с риском, и прошлые результаты ценных бумаг, отраслей, секторов, рынков, финансовых продуктов, торговых стратегий или индивидуальной торговли не гарантируют будущих результатов или доходов. Инвесторы несут полную ответственность за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, толерантности к риску и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.