Contenido del artículo

Acciones de Crecimiento vs Acciones de Valor: Elegir la Adecuada para Su Cartera

Elegir las inversiones adecuadas no siempre es fácil. Con tantas opciones disponibles, es difícil saber por dónde empezar. No se trata solo de elegir lo que parece atractivo, sino de encontrar los activos que realmente se ajusten a sus objetivos.

En nuestra reciente guía sobre diversificación de cartera, hablamos sobre cómo construir una estrategia que funcione para usted. ¿Está buscando rendimientos audaces a corto plazo? ¿O se enfoca en un crecimiento estable a largo plazo? Cada activo en su cartera debe tener un propósito, trabajando hacia el objetivo que ha establecido.

Ahí es donde entra el debate entre crecimiento y valor. Estos dos tipos de acciones atraen a diferentes públicos. Pero no se sienta limitado. Esta guía desglosará el tema para que pueda determinar qué es lo que mejor funciona para usted.

¿Qué Son las Acciones de Crecimiento?

Las acciones de crecimiento representan empresas que se centran en el potencial. Se trata de negocios que reinvierten sus ganancias para impulsar la expansión, en lugar de pagar dividendos a los accionistas. A menudo, las encontrará en industrias que impulsan la innovación o alteran lo convencional, como la tecnología, la biotecnología o la energía renovable.

¿Qué hace que las acciones de crecimiento sean atractivas? Su potencial para aumentos significativos en el precio. Su valor no está vinculado a las ganancias actuales, sino a lo que podrían ganar en el futuro. Este optimismo es la razón por la cual a menudo presentan ratios precio-beneficio (P/E) más altos. Es un espacio emocionante, pero uno que requiere un análisis cuidadoso para identificar a los verdaderos ganadores.

Ejemplos de Acciones de Crecimiento

Hablemos de algunos nombres destacados que encarnan el crecimiento. En los últimos años, Nvidia ha liderado la carga con su dominio en la inteligencia artificial y el hardware de videojuegos, convirtiéndose en un ejemplo primordial de acción de crecimiento. De manera similar, Tesla continúa impulsando la innovación en vehículos eléctricos y soluciones de energía renovable, a menudo transaccionando a múltiplos elevados debido al optimismo de los inversores. Otros ejemplos incluyen Amazon y Meta Platforms, que continúan rompiendo barreras en sus respectivos campos.

¿Cómo elegir acciones de crecimiento?

Encontrar las acciones de crecimiento adecuadas requiere mirar más allá del bombo publicitario. Concéntrese en:

Una guía paso a paso con Nvidia como ejemplo

Crecimiento de ingresos

El crecimiento de ingresos de Nvidia cuenta una historia convincente. En 2024, la empresa reportó ingresos anuales de $60.922 mil millones, un aumento del 125.85% respecto a 2023. Compárelo con sus ingresos de 2023 de $26.974 mil millones, que fueron relativamente estables en comparación con 2022, que fueron de $26.914 mil millones, tras un aumento del 61.4% en 2022. Estas cifras destacan la capacidad de Nvidia para capitalizar los mercados de alto crecimiento como la IA y los videojuegos. Un crecimiento constante y rápido de las ventas es un sello distintivo de las empresas de crecimiento exitosas.

Altos ratios P/E

Al 13 de diciembre de 2024, el ratio precio/ganancias (P/E) de Nvidia se sitúa en 53.68. Esto es significativamente más alto que el promedio del mercado, lo que refleja la confianza de los inversores en su potencial de ganancias futuras. Si bien los altos ratios P/E pueden parecer desalentadores, a menudo están justificados para empresas como Nvidia que operan en sectores de alta demanda y basados en la innovación. Al evaluar acciones de crecimiento, compare sus ratios P/E con el promedio de los pares de la industria para asegurar que la valoración esté alineada con su potencial de mercado.

Potencial de mercado futuro

El dominio de Nvidia en hardware de IA, centros de datos y videojuegos la convierte en líder en múltiples industrias en auge. Su enfoque estratégico en soluciones relacionadas con la IA la posiciona para capturar aún más cuota de mercado a medida que aumenta la demanda de aprendizaje automático y computación avanzada. Busque empresas que operen en industrias con potencial de crecimiento sostenible a largo plazo.

Gestión sólida

Un liderazgo visionario puede hacer o deshacer una acción de crecimiento. El CEO de Nvidia, Jensen Huang, ha estado al mando desde su creación, impulsando la innovación y la expansión estratégica de la empresa. Las empresas con equipos de gestión fuertes y experimentados están mejor equipadas para ejecutar visiones audaces y navegar en mercados competitivos.

¿Qué son las acciones de valor?

Si las acciones de crecimiento son los velocistas del mercado, las acciones de valor son los maratonistas. Estas son empresas consolidadas que cotizan por debajo de su valor intrínseco, a menudo debido a ineficiencias del mercado. Las acciones de valor están valoradas más altas en relación con las ganancias actuales, pero pueden estar descontadas en comparación con su verdadero valor.

A diferencia de las acciones de crecimiento, las acciones de valor tienden a proceder de industrias más maduras como servicios públicos, banca o bienes de consumo. Su atractivo radica en su estabilidad, flujos de efectivo fiables y, a menudo, en sus pagos de dividendos (aunque no siempre).

Ejemplos de acciones de valor

Ejemplos famosos de acciones de valor incluyen Coca-Cola y Procter & Gamble, ambas operando en el sector de bienes de consumo, una industria que resiste las fluctuaciones económicas. Otros ejemplos incluyen Johnson & Johnson, conocida por su cartera diversificada de salud, y Berkshire Hathaway, el vehículo de inversión de Warren Buffett basado en principios de valor.

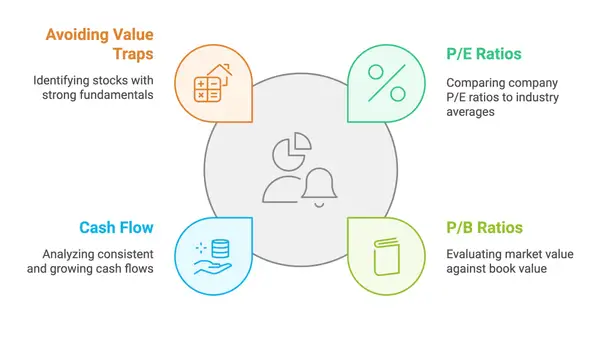

Cómo Encontrar Acciones de Valor

Encontrar acciones de valor requiere un poco de trabajo de detective:

Una Guía Paso a Paso con Pfizer como Ejemplo

Relaciones P/E

Al 13 de diciembre de 2024, la relación P/E de Pfizer es de 9.91, muy por debajo del promedio del mercado y de sus pares en la industria. Esta baja relación sugiere que Pfizer puede estar subvalorada en relación con su potencial de ganancias, un indicador clave para los inversores en valor.

Relaciones Precio/Valor Contable (P/B)

La relación P/B de Pfizer es de 1.57, lo que indica que está cotizando cerca de su valor contable. Para los inversores en valor, una relación P/B baja en comparación con los competidores a menudo señala que la acción está valorada de manera atractiva en relación con los activos de la empresa.

Flujo de Efectivo Consistente

Pfizer ha demostrado un fuerte flujo de efectivo a lo largo de los años, con un flujo de efectivo operativo de $11.26 mil millones en los últimos doce meses (TTM). Si bien su flujo de efectivo fluctuó durante períodos de alta inversión, la empresa mantiene un sólido flujo de efectivo libre de $8.23 mil millones TTM. Un flujo de efectivo fuerte respalda la capacidad de la empresa para mantener sus operaciones, invertir en crecimiento y recompensar a los accionistas.

Rendimiento de Dividendos

Pfizer ofrece un atractivo rendimiento de dividendos del 6.57%, con un dividendo anual de $1.68 por acción al 13 de diciembre de 2024. Para los inversores enfocados en ingresos, un historial de dividendos confiable es a menudo un componente clave de las acciones de valor. Los pagos de dividendos consistentes de Pfizer lo hacen particularmente atractivo para aquellos que buscan ingresos estables junto con la apreciación del capital potencial.

Si solo necesitaba un rápido repaso y se siente listo para comenzar, no hay necesidad de esperar. Puede comenzar a operar con acciones de crecimiento o de valor en Morpher con cero comisiones. ¿O está dudando en elegir una acción específica? ¿Por qué no invertir en toda una industria?

Morpher ofrece índices personalizados, que incluyen Tecnología, Biotecnología, IA y más, brindándole exposición diversificada en solo una operación. No importa su tipo de inversor, Morpher tiene algo para usted.

¿Listo para experimentar el comercio sin comisiones? Comience ahora en Morpher.

Acciones de Crecimiento vs. Acciones de Valor

Si aún está con nosotros, vayamos al grano y destaquemos las principales diferencias entre las acciones de crecimiento y las acciones de valor. Aquí hay un desglose rápido:

| Factor | Acciones de Crecimiento | Acciones de Valor |

|---|---|---|

| Enfoque | Potencial futuro | Subvaloradas en comparación con las ganancias actuales |

| Ratios P/E | Altos | Bajos |

| Dividendos | Raros | Comunes (pero no garantizados) |

| Riesgo | Mayor volatilidad | Más estables |

| Rendimiento | Prosperan en mercados alcistas | Brillan durante la recuperación económica |

Rendimiento Histórico de Acciones de Crecimiento vs. Acciones de Valor

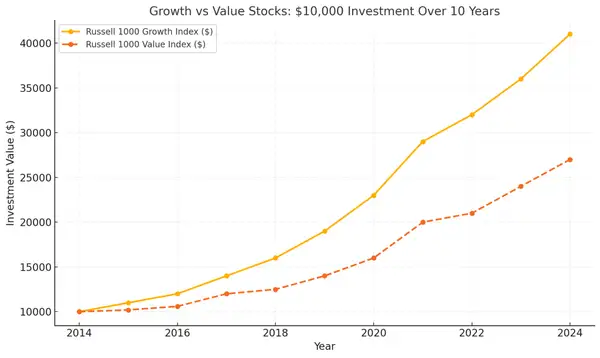

En la última década, las acciones de crecimiento han superado a las acciones de valor por un amplio margen, una tendencia que se visualiza claramente utilizando datos de rendimiento de índices. Las empresas enfocadas en el crecimiento, particularmente en sectores como tecnología, inteligencia artificial y consumo discrecional, han prosperado, impulsadas por la innovación y años de tasas de interés bajas que alimentaron el optimismo de los inversores.

Mientras tanto, las acciones de valor han ofrecido más estabilidad, aunque con retornos más lentos. El gráfico anterior refleja este rendimiento durante los últimos 10 años: las acciones de crecimiento avanzaron, mientras que las acciones de valor siguieron un camino ascendente más gradual.

Sin embargo, vale la pena señalar que el mercado actual se ve diferente. Con la economía tambaleándose al borde de una posible recesión y tasas de interés manteniéndose elevadas, las condiciones están cambiando. Históricamente, las acciones de valor tienden a superar durante las recuperaciones económicas y en tiempos inciertos, ofreciendo a los inversores una sensación de seguridad con sus fundamentos estables.

Para los inversores, esto significa que es momento de prestar atención a las oportunidades en ambos lados del mercado.

Compensaciones entre Riesgo y Recompensa

Por qué los Dividendos No Pueden Ser el Único Factor

Los dividendos a menudo atraen a inversores enfocados en ingresos, pero depender únicamente de los dividendos puede tener inconvenientes:

- Implicaciones Fiscales: Los dividendos no son “dinero gratis.” Son ingresos gravables, lo que puede erosionar sus retornos netos, especialmente en los tramos impositivos más altos.

- Oportunidades de Crecimiento Perdidas: Las empresas que priorizan el pago de dividendos a menudo reinvierten menos en innovación, investigación y expansión. Si bien los dividendos proporcionan ingresos inmediatos, las ganancias reinvertidas pueden impulsar el crecimiento a largo plazo, particularmente para los inversores enfocados en la apreciación del capital.

- Volatilidad del Mercado: Los dividendos no están garantizados. Durante las recesiones económicas, incluso las empresas bien establecidas pueden verse obligadas a reducir o eliminar los pagos de dividendos, dejando a las carteras enfocadas en ingresos expuestas al riesgo.

Para muchos inversores, la compensación es clara: los dividendos pueden ofrecer estabilidad e ingresos pasivos, pero también pueden limitar la capacidad de una empresa para crecer. Si está invirtiendo para obtener retornos a largo plazo, centrarse en empresas con estrategias de reinversión sólidas podría desbloquear un mayor potencial.

¿Cuándo rinden mejor?

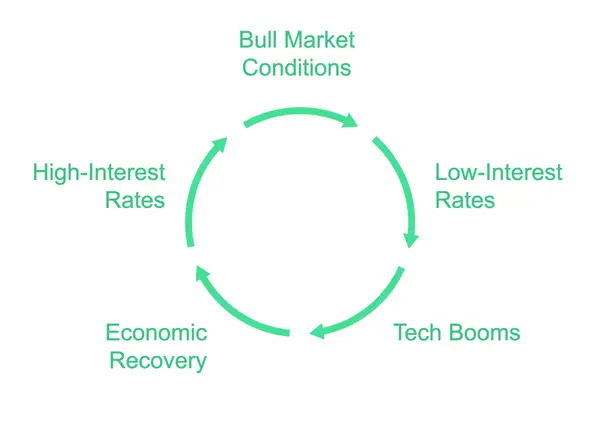

Las condiciones del mercado pueden dictar qué acciones rinden mejor:

- Las acciones de crecimiento brillan en mercados alcistas y entornos de bajas tasas de interés, donde el endeudamiento es barato y la confianza de los inversores es alta. Los ciclos de auge tecnológico e innovación favorecen a las acciones de crecimiento.

- Las acciones de valor prosperan en la recuperación económica y condiciones de altas tasas de interés, donde los inversores buscan acciones fiables que generen ingresos. Piense en la estabilidad post-recesión.

¿Cuál es una buena compra ahora?

La respuesta depende de dónde nos encontremos hoy y en este momento, estamos en un posible punto de inflexión. A pesar de la inflación persistente y una economía resistente, se espera que la Reserva Federal reduzca las tasas de interés por tercera reunión consecutiva. Esto podría crear un entorno más favorable para el crecimiento, ya que las tasas de interés más bajas tienden a impulsar sectores impulsados por el potencial futuro, como la tecnología, la inteligencia artificial y el consumo discrecional.

Las acciones de crecimiento han tenido dificultades con los altos costos de endeudamiento en los últimos años, pero las reducciones de tasas podrían reavivar la confianza de los inversores, convirtiéndolas en una opción atractiva para aquellos que buscan oportunidades audaces.

Dicho esto, no se deben pasar por alto las acciones de valor. La incertidumbre económica, junto con las tensiones geopolíticas, ha llevado a los inversores a fijarse en los sectores financieros, energético y de salud—sectores que ofrecen estabilidad y sólidos fundamentos, especialmente si se avecina una recesión. Las acciones de valor pueden servir como un refugio seguro cuando la volatilidad aumenta.

¿La conclusión? Los mercados están en flujo, y la perspectiva favorece un enfoque flexible. Si las reducciones de tasas se desarrollan como se espera, las acciones de crecimiento pueden ver un renovado impulso, pero combinarlas con acciones de valor puede ayudarle a protegerse contra cambios económicos.

Conclusiones Clave para Principiantes

Como principiante, navegar el debate entre crecimiento y valor puede resultar abrumador. Sin importar tu estrategia, ser adaptable es fundamental. El comercio sin comisiones de Morpher te permite posicionarte tanto para la estabilidad como para la oportunidad. Aquí está nuestra recomendación:

- Comienza Pequeño: Inicia con empresas que entiendas. Investiga industrias que sigas o que te apasionen.

- Diversifica: No pongas todos tus huevos en una sola canasta. Una combinación de acciones de crecimiento y valor puede equilibrar el riesgo y la recompensa.

- Aprovecha la Tecnología: Utiliza Morpher para fraccionar tus inversiones, lo que te permitirá invertir en ambos tipos de acciones independientemente de tu presupuesto.

- Sigue Aprendiendo: Monitorea las condiciones del mercado y adapta tu estrategia a medida que creces. La combinación adecuada hoy puede no funcionar mañana.

Preguntas Frecuentes

1. ¿Cuál es la diferencia entre acciones de crecimiento y acciones de valor?

Las acciones de crecimiento pertenecen a empresas que se espera que crezcan más rápido que el promedio del mercado, a menudo en sectores innovadores como la tecnología, la inteligencia artificial o la biotecnología. Las acciones de valor, por otro lado, son acciones de empresas consideradas infravaloradas en comparación con sus fundamentos, ofreciendo rendimientos más lentos y estables.

2. ¿Por qué las acciones de crecimiento han superado a las acciones de valor en los últimos años?

En la última década, las acciones de crecimiento han dominado debido a las bajas tasas de interés, la innovación floreciente y el optimismo de los inversores en torno a las ganancias futuras. Sectores como la tecnología y la inteligencia artificial lideraron la carga, proporcionando una fuerte apreciación del capital. Sin embargo, las condiciones del mercado cambian, y históricamente, las acciones de valor han destacado durante recuperaciones económicas o períodos de aumento de tasas de interés.

3. ¿Cuál es mejor: acciones de crecimiento o acciones de valor?

No hay una respuesta única; depende de sus objetivos y del mercado actual. Si busca mayores rendimientos y puede tolerar la volatilidad, las acciones de crecimiento pueden ser adecuadas para usted. Si prefiere estabilidad y un ritmo más lento y confiable, las acciones de valor son una mejor opción. Una combinación de ambas puede ayudar a protegerse contra la incertidumbre del mercado.

4. ¿Puedo operar tanto acciones de crecimiento como acciones de valor en Morpher?

¡Sí! Morpher le permite acceder y operar acciones de crecimiento y acciones de valor con comisiones de cero. Ya sea que busque oportunidades de crecimiento rápido o activos estables y subvaluados, Morpher le brinda la flexibilidad para construir un portafolio que se ajuste a su estrategia.

5. ¿Cómo impactan las tasas de interés en las acciones de crecimiento y las acciones de valor?

Las tasas de interés más bajas tienden a favorecer las acciones de crecimiento porque reducen los costos de endeudamiento y aumentan el apetito de los inversores por el potencial futuro. Por otro lado, el aumento de las tasas de interés a menudo favorece las acciones de valor, ya que los inversores buscan estabilidad y empresas con sólidos fundamentos.

6. ¿Son mejores las acciones de valor durante recesiones económicas?

Las acciones de valor a menudo se desempeñan bien durante las recesiones económicas y las recuperaciones. Provienen de sectores como el financiero, la energía y la industria, que ofrecen flujos de efectivo más predecibles y valoraciones más bajas en comparación con los sectores de alto crecimiento.

7. ¿Cómo puedo decidir en qué acciones invertir?

Comience por identificar su tolerancia al riesgo, el plazo de inversión y sus objetivos:

- Acciones de crecimiento: Mayor riesgo, mayor recompensa—adecuadas para inversores a largo plazo que buscan un crecimiento agresivo.

- Acciones de valor: Menor riesgo, rendimientos estables—ideales para quienes buscan estabilidad y oportunidades subvaluadas.

Diversificar su portafolio con ambas estrategias puede proporcionar equilibrio y resistencia en mercados cambiantes.

Reflexiones Finales

Tanto las acciones de crecimiento como las acciones de valor tienen su lugar en un portafolio sólido; el equilibrio es decisión suya. Ya sea que esté impulsado por el riesgo, el presupuesto o el interés en sectores específicos, Morpher le permite diversificar su portafolio a su manera.

Acceda a acciones de crecimiento y de valor de EE. UU. junto con índices bursátiles globales, todo en una sola plataforma con cero comisiones. ¿Listo para dar el siguiente paso? Comience ahora con Morpher.

Descargo de responsabilidad: Todas las inversiones conllevan riesgos y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia de trading o trading individual no garantiza resultados o rendimientos futuros. Los inversores son totalmente responsables de cualquier decisión de inversión que tomen. Tales decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.