Циклы криптовалютного рынка: оставайтесь впереди игры

Волатильные рынки криптовалют движутся вверх и вниз, как американские горки. Тем не менее, подобно американским горкам, эти рынки предсказуемы, поскольку их движения цикличны. Поэтому для того чтобы опережать в игре инвестирования, нельзя недооценивать важность понимания этих рыночных циклов.

Цикл рынка криптовалют состоит из ряда фаз или шаблонов. Нет четкого временного периода для таких рыночных циклов, некоторые циклы могут длиться всего несколько месяцев, в то время как другие могут затянуться на годы. Пики и минимумы цен во время этих фаз могут быть подвержены воздействию целого ряда внешних факторов, таких как рыночное настроение, глобальные события, принятие криптовалют и регуляторные вопросы.

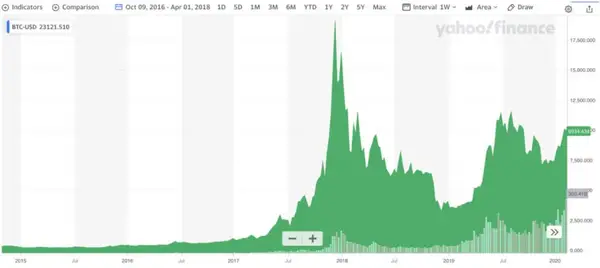

В данной статье описываются различные фазы циклов рынка криптовалют, способы их идентификации и способы получения прибыли от торговли внутри этих циклов. Для иллюстрации этих фаз используется образцовая диаграмма цен на биткоин. Также кратко изложены факторы, влияющие на циклические движения цен криптовалют.

Понимание циклов криптовалютного рынка

Циклы криптовалютного рынка включают четыре (4) основных фазы. Нет четкой точки начала этих циклов. Они могут начинаться или заканчиваться с любой из этих фаз.

Фазы криптовалютного рынка характеризуются двумя основными метриками. Во-первых, это активность ценообразования на рынке, то есть покупка и продажа криптовалюты. Во-вторых, это общее торговое настроение, определяющее участие на рынке.

Фаза аккумуляции

Фаза аккумуляции обычно следует за фазой медвежьего рынка. Во время фазы аккумуляции бычий торговый контингент начинает "накапливать" то, что они считают дешевыми активами, и цены начинают слегка повышаться.

Во время этой фазы покупатели начинают контролировать рынок. Эти покупатели часто являются криптоинсайдерами, теми, кто обладает хорошей информацией, и трейдерами, которые пережили несколько циклов.

Другая группа покупателей может включать контраргументаторов или охотников за выгодными сделками, ищущих новые или недооцененные активы, которые готовы удерживать - HODL - депрессивный актив, поскольку они верят в фундаментальную ценность актива.

Торговая активность во время этой фазы умеренная, и цены немного увеличиваются по мере роста уверенности на рынке. Общая рыночная стоимость остается прежней, но большая часть актива "накапливается" небольшой группой трейдеров - отсюда и название "фаза аккумуляции".

Например, на рисунке 1 изображены четыре фазы цикла рынка Bitcoin, включая начальную фазу накопления.

График цен Bitcoin

Начиная с 2015 года, цены на Bitcoin оставались практически на одном уровне до мая 2017 года и торговались в диапазоне цен примерно от $300 до $600. Это соответствует большинству фаз накопления, где актив будет торговаться в заданном диапазоне цен.

Цена Bitcoin начинает увеличиваться в середине 2017 года, и это увеличение переходит в следующую фазу цикла: фазу маркировки.

Фаза маркировки

Фаза маркировки характеризуется ценовым движением, которое длится долгий период времени, обычно от одного до двух лет. Во время этой фазы настроение покупателей на рынке превышает настроение продавцов, и, следовательно, стоимость криптовалюты растет. Начинается бычий рынок.

Растущие цены привлекают больший интерес новых участников инвестиций, чьи эмоции становятся позитивными. Действительно, маркировка обычно определяется новыми трейдерами, испытывающими FOMO (страх пропустить возможность) и жадность. Трейдеры используют индекс страха и жадности, чтобы оценить эти типы эмоций.

Например, индекс страха и жадности оценивает общее настроение криптовалютного рынка в конкретный момент времени и представлен числом, варьирующимся от 1 до 100. "1" представляет крайний страх на рынке (инвесторы продают), а "100" представляет крайнюю жадность на рынке (инвесторы покупают).

Индекс страха и жадности

Когда значение индекса близко к уровню "Страха", это представляет собой возможность для покупки. На рынке царит определенный "Страх", что означает, что инвесторы боятся покупать в этот момент. Следовательно, цена может быть ниже, поскольку инвесторы продают из-за опасений, что криптовалюта потеряет свою стоимость.

С другой стороны, если значение индекса близко к более высокому уровню "Жадности", это, как правило, будет воспринято как возможность для продажи.

"Жадность" или позитивное рыночное настроение достигает пика во время фазы маркировки, когда многие трейдеры оптимистично настроены на будущее. Следовательно, цены часто достигают исторических максимумов (ATH) во время этой фазы.

И это то, что произошло с Bitcoin, как показано на рисунке 1. Bitcoin испытал начальное ценообразование около $430 в начале фазы маркировки (середина 2016 года). После этого Bitcoin начал бычий ралли в течение следующих восемнадцати месяцев, в итоге достигнув исторического максимума в декабре 2017 года.

Как только Bitcoin достиг своего ATH (т. е. конец бычьего рынка), индекс страха и жадности перешел в крайний "Страх", и цены начали быстро снижаться. И именно здесь действия цены Bitcoin переходят к следующей фазе в цикле рынка: фаза распределения.

Фаза распределения

Резкая ценовая волатильность является одним из признаков, который может указать на пик фазы маркировки и переход этой фазы к фазе распределения. Здесь жадность переходит в страх, поскольку спрос исчерпывается на высоких ценах. Опытные трейдеры продолжают извлекать прибыль.

Продавцы в конечном итоге становятся более агрессивными, отправляя цены вниз. Многие начинают ликвидировать свои позиции в ожидании наступления медвежьего рынка, частично из-за FOMO в отношении захвата прибыли.

Тем не менее, одновременно, есть более оптимистичные участники рынка, которые считают, что бычий рынок продолжается, и стремятся продолжать покупать, или по крайней мере удерживать актив.

Это создает напряженность между покупателями и продавцами. Будут происходить резкие колебания цен, но в достаточно постоянном диапазоне, поскольку настроение разделено между страхом и жадностью среди этих двух разных групп.

В конечном итоге рыночное настроение становится более негативным, что создает основу для называния этих действий фазой распределения: прибыль "распределяется" продавцам, которые превышают количество покупателей.

Действительно, это произошло в 2017 году, когда рыночный цикл Bitcoin перешел от бычьего рынка конца 2017 года к медвежьему рынку 2018 года. Как показано, Bitcoin испытал резкие колебания цен во время этой фазы от своего ATH до почти 50% последующего падения цены, испытывая различные пики и впадины цен по пути.

Фаза снижения

Фаза снижения - четвертая фаза цикла криптовалютного рынка. Применяя индекс страха и жадности, эта фаза характеризуется высоким уровнем страха и низким уровнем жадности, что означает отсутствие интереса к покупке и отсутствие притока нового рыночного капитала.

Это распродажа может привести к резкому снижению цен, отсюда и название фазы снижения: цены снижаются. Цены в конечном итоге стабилизируются в долгосрочной перспективе, когда в рынок вступают оптимистичные новые покупатели и начинают накапливать активы. И цикл начинается заново.

Возвращаясь к Рисунку 1, фаза снижения Bitcoin представлена тем, что его ценовое действие продолжало свой нисходящий тренд в начале 2018 года. Однако затем Bitcoin возвращается к жизни в первом квартале 2019 года, ког

Факторы, влияющие на циклы криптовалютного рынка

Несколько наиболее распространенных факторов, влияющих на фазы, составляющие циклы криптовалютного рынка, кратко описаны ниже.

Принятие и уровень использования криптовалюты

Принятие блокчейна и увеличение уровня использования криптовалют значительно влияют на колебания криптовалютных рыночных циклов. Поскольку все больше людей понимают применимость технологий блокчейна, это поможет содействовать принятию, поскольку продолжают появляться новые технологические применения.

Например, развивающиеся примеры использования, такие как в финансовых учреждениях, могут обеспечить доступ к таким услугам без зависимости от централизованных банковских платформ. Блокчейн также может решить проблемы финансовых учреждений, такие как вопросы конфиденциальности, неэффективность передачи активов, растущие комиссии за транзакции и человеческие ошибки.

Геополитические напряжения и экономические санкции

Криптовалюты чрезвычайно волатильны. И мировые экономические и политические события существенно влияют на то, как эти активы проходят через свои рыночные циклы.

Например, российское вторжение в Украину немедленно повлияло на криптовалютные рынки. Вскоре после этого вторжения крипторынок испытал немедленное снижение на 10 процентов. Однако после этого первоначального снижения цен криптовалюты восстановили большую часть этих потерь.

Существуют две основные причины этого возврата. Во-первых, украинское правительство обратилось к криптосообществу с просьбой о пожертвованиях на борьбу против этого вторжения. И криптосообщество быстро отреагировало, причем Украина уже получила более 100 миллионов долларов в криптовалютных пожертвованиях.

Во-вторых, этот конфликт стал причиной увеличения глобальной инфляции. Поскольку инфляция продолжает нарастать, многие опасаются видимой слабости национальных банковских систем. Доверие к национальным валютам и к этим традиционным финансовым системам ослабевает. Криптовалюты предоставляют альтернативный, децентрализованный инвестиционный инструмент и "запасную валюту" по сравнению с национальной валютой.

Изменения в законодательстве

Криптовалюты процветают в нерегулируемой среде. И в США существует некоторая путаница в том, какое регулирующее агентство имеет соответствующую юрисдикцию над этой процветающей отраслью. Комиссия по ценным бумагам и биржам (SEC) говорит, что криптовалюты должны регулироваться как ценные бумаги, такие как акции или облигации. В то же время Комиссия по торговле фьючерсами на сырье (CFTC) говорит, что их следует рассматривать как товары, такие как золото или серебро.

Требуется некоторая уточненность в регулировании, чтобы облегчить способы торговли и инвестирования в криптовалюты. Однако, если управляющий орган изменит правила таким образом, чтобы не одобрять инвестиции в криптовалюты или их использование, такие регуляции могут негативно отразиться на настроениях на рынке.

Действительно, недавние действия SEC по борьбе с стейкингом и ее соглашение на сумму 30 миллионов долларов с Kraken вызвали волнение на крипторынке. Курс Bitcoin и Ethereum снизились примерно на 5%, в то время как ликвидные протоколы стейкинга, такие как Lido Finance и Rocket Pool, продвинулись вперед.

Охват средств массовой информации и общественное мнение

Криптовалюты чрезвычайно чувствительны к хорошим или плохим новостям, поскольку, в отличие от традиционных валют, они не регулируются. Поэтому любое популярное настроение или точка зрения, созданные из-за положительного или отрицательного новостного охвата, непосредственно влияют на общественное мнение и, следовательно, их стоимость. Даже отдельные твиты знаменитостей, таких как Илон Маск, показали, что они влияют на крипторынки.

Конкуренция и доминирование криптовалютного рынка

Рыночные циклы имеют прямую корреляцию с движением цен определенных доминирующих криптовалют, таких как Bitcoin. Например, Доминирование Bitcoin - это мера силы капитализации Bitcoin в пределах капитализации всех остальных криптовалют. Это один из показателей, используемых для понимания взаимодействия между Bitcoin и альтернативными монетами. Этот рассчитанный коэффициент помогает инвесторам понять, находится ли крипторынок в спаде (фаза распределения) или восходящем тренде (фаза роста) по отношению к Bitcoin.

Вот как рассчитывается коэффициент Доминирования Bitcoin:

Доминирование Bitcoin (BD) = (Капитализация рынка Bitcoin / Общая капитализация криптовалют)

Когда Доминирование Bitcoin увеличивается, ожидается, что весь крипторынок потеряет стоимость по сравнению с Bitcoin. Аналогично, когда Доминирование Bitcoin снижается, ожидается, что стоимость крипторынка возрастет по сравнению с Bitcoin.

Институциональные инвестиции и участие

Цена Bitcoin в значительной степени зависит от колебаний спроса и предложения, так же как и у других криптовалют. Однако, в отличие от фиатных денег, таких как доллар США, предложение Bitcoin всегда будет иметь жесткий предел в 21 миллион.

Увеличенный спрос на криптовалюты приведет к повышению их цены, особенно когда в дело вступают институциональные инвесторы. Например, цена Bitcoin начала расти, когда компании, такие как Microstrategy и Tesla, добавили большие суммы Bitcoin в свои балансы. То же самое произошло, когда Morgan Stanley и Goldman Sachs начали инвестировать в Bitcoin. Это институциональное участие создало спрос, который превзошел темп, с которым новые монеты поступали на рынок, уменьшая общее доступное предложение.

Доступность и доступность бирж/рынков

Спрос на ETH будет продолжать расти по мере появления все большего количества проектов децентрализованного финансирования (DeFi) на блокчейне Ethereum. Аналогично, если запускается проект DeFi, его собственный токен станет более полезным, увеличивая таким образом спрос.

Большинство криптовалют с большой капитализацией, такие как Bitcoin, Ether и Tether, торгуются на нескольких биржах. Действительно, большинство популярных криптовалют доступны на большинстве криптовалютных бирж.

Если криптовалюта появляется на большем количестве бирж, это может увеличить количество инвесторов, готовых и способных ее купить, тем самым увеличив спрос и, следовательно, ее цена, как правило, будет развиваться вверх.

Предложения токенов, первичные предложения монет (ICO) и рыночные тенденции

Сегодняшний рынок затоплен тысячами различных криптовалют. Новые проекты и токены запускаются ежедневно, поскольку конкурентные барьеры для входа относительно низки, и практически нет регулятивных ограничений.

Блокчейн-приложение, которое пропагандирует полезность, может быстро набирать силу на рынке, особенно если оно улучшает существующее приложение-конкурента. Если новый конкурент приобретает силу, он отнимает стоимость у существующих конкурентов, тем самым отправляя цену инкумбента вниз, поскольку цена криптовалюты нового конкурента начинает расти.

Экономические циклы и рыночные тенденции

Рецессия часто обсуждается в настоящем рынке и экономических кругах. Есть ряд признаков, на которые полагаются при определении того, находится ли экономика нации в рецессии. К таким признакам относятся снижение доверия/расходов потребителей, рост безработицы, медвежий фондовый рынок, инвертированная доходность облигаций и многократное снижение ВВП.

Рецессия вероятно оказывает несколько последствий на крипторынок. Во-первых, цены криптовалют снижаются. Во-вторых, инвесторы избегают рискованных проектов и предпочитают наименее рискованные. В-третьих, криптокомпании увеличивают увольнения. И в-четвертых, на рынке криптовалют наблюдается низкая активность и торговая активность.

Использование циклов криптовалютного рынка для получения прибыли

Эффективные трейдеры криптовалютами обладают глубоким пониманием циклической природы криптовалютных рынков. Обладая этим пониманием, трейдеры используют различные методы для правильного выбора моментов входа и выхода из сделок.

Анализ на нескольких временных интервалах

Популярным методом определения наилучшего момента для совершения сделок является анализ на нескольких временных интервалах. Анализ на нескольких временных интервалах - это процесс изучения движения цены криптовалюты через разные временные интервалы для изучения долгосрочных и краткосрочных тенденций.

Это позволяет выявить различные тенденции и фазы, составляющие цикл криптовалютного рынка. Например, трейдеры могут полагаться на график за 1 час для определения краткосрочных тенденций, в то время как использовать график за 5 часов для подтверждения развития определенной фазы рынка.

Покупка на спаде

Некоторые трейдеры сосредотачивают свои усилия на покупке криптовалюты, когда ее цена падает. Спад или откат представляет собой краткосрочное, незначительное снижение цены актива.

Для некоторых откаты рынка представляют собой возможность для получения прибыли, но эти трейдеры-«покупатели на спаде» полагаются на несколько предположений. Во-первых, они предполагают, что цена криптовалюты упала с пика. Во-вторых, они предполагают, что спад является временным и что цена в будущем ближайшем или среднесрочном периоде восстановится. Глубокое понимание общих циклов рынка поможет трейдерам лучше оценить обоснованность этих предположений.

Долларовая усредненная стоимость

Долларовая усредненная стоимость (DCA) - это техника, которая инвестирует небольшие суммы с регулярными интервалами. Стратегия использует изменения рыночной цены в течение длительного времени.

Выбор момента входа на рынок, возможно, является самой сложной задачей для трейдеров и инвесторов. Разнообразие торговых сигналов настолько велико, что иногда может быть сложно выбрать наиболее подходящий момент для инвестиций. Даже опытные трейдеры допускают ошибки при анализе рынка. DCA помогает смягчить эти риски.

Поскольку DCA предполагает регулярную покупку конкретного актива на фиксированную долларовую сумму, его основная цель заключается в снижении влияния волатильности рынка. Этот метод помогает сглаживать среднюю цену при совершении покупки, вместо того чтобы делать крупные инвестиции сразу.

Стратегия средней реверсии

Эта стратегия основана на теории, согласно которой цена всегда вернется или перейдет обратно к своему среднему или среднему уровню. Она предполагает, что цена, отклонившаяся от уровня долгосрочного среднего, вновь вернется к этому среднему. Это означает, что покупателям следует покупать по низкой цене и продавать по высокой.

Другими словами, если длинная позиция открыта, когда цена актива низкая - ниже среднего, трейдер рассчитывает на то, что цена в конечном итоге вернется к своему более высокому среднему уровню. Аналогично, если короткая позиция открыта, когда цена актива высокая - выше среднего, трейдер рассчитывает на то, что цена вернется к своему более низкому среднему уровню.

Заключение

Нет гарантий в предсказании ценовых движений высоковолатильных спекулятивных криптовалют. Один из способов оставаться впереди в торговле - это понимать, что криптовалюты движутся по рыночным циклам. Это позволяет трейдерам делать обоснованные и информированные решения относительно будущих ценовых движений, что может быть критично для определения моментов входа и выхода на рынок. Оптимальная стратегия заключается в том, чтобы входить на рынок во время фазы накопления, когда рынок испытывает страх. Затем удерживать активы во время фазы роста. Трейдерам следует продавать во время фазы распределения, когда все рады и жадны, тем самым выходя из рынка до его падения во время фазы снижения.

Отказ от ответственности: Все инвестиции несут риски, и прошлые показатели безопасности, отрасли, сектора, рынка, финансового продукта, торговой стратегии или торговли отдельных лиц не гарантируют будущих результатов или доходов. Инвесторы несут полную ответственность за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, уровня риска и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.