Kryptowährungsmarktzyklen: Immer einen Schritt voraus bleiben

Die volatilen Kryptowährungsmärkte bewegen sich auf und ab wie eine Achterbahn. Allerdings sind diese Märkte ähnlich wie eine Achterbahn vorhersehbar, da ihre Bewegungen zyklisch sind. Um im Investitionsspiel voranzukommen, kann die Bedeutung eines Verständnisses dieser Marktzyklen nicht genug betont werden.

Ein Krypto-Marktzyklus umfasst eine Reihe von Phasen oder Mustern. Es gibt keine genaue Zeitdauer für solche Marktzyklen, einige Zyklen können nur wenige Monate dauern, während andere Jahre dauern können. Die Preis-Höchst- und Tiefststände während dieser Phasen können von einer Vielzahl externer Faktoren beeinflusst werden, wie Marktsentiment, globale Ereignisse, Krypto-Adoption und regulatorische Fragen.

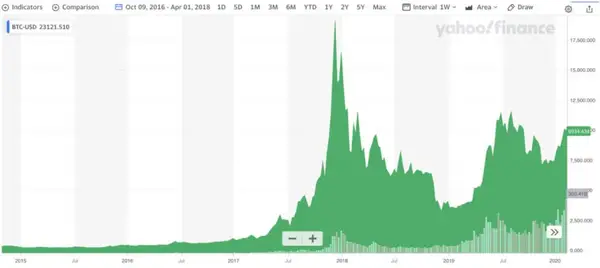

In diesem Artikel werden die verschiedenen Phasen der Kryptowährungsmarktzyklen beschrieben, wie sie identifiziert werden und wie man vom Handel innerhalb dieser Zyklen profitieren kann. Ein Beispiel für einen Bitcoin-Preischart wird verwendet, um diese Phasen zu veranschaulichen. Faktoren, die die zyklischen Kryptopreisbewegungen beeinflussen, werden ebenfalls zusammengefasst.

Verständnis der Krypto-Marktzyklen

Krypto-Marktzyklen umfassen vier (4) primäre Phasen. Es gibt keinen festgelegten Startpunkt für diese Zyklen. Sie können mit einer beliebigen dieser Phasen beginnen oder enden.

Krypto-Marktphasen werden durch zwei grundlegende Kennzahlen charakterisiert. Erstens die Marktaktivität, das heißt das Kaufen und Verkaufen der Kryptowährung. Zweitens das allgemeine Handelsgefühl, das die Marktteilnahme antreibt.

Die Akkumulationsphase

Die Akkumulationsphase folgt in der Regel auf eine Bärenmarktphase. Während der Akkumulationsphase beginnt eine bullische Handelsgruppe damit, was sie für in Not geratene Vermögenswerte hält, und die Preise beginnen einen leichten Aufwärtstrend.

Während dieser Phase übernehmen Käufer die Kontrolle über den Markt. Diese Käufer sind oft Krypto-Insider, Personen mit guten Informationen und Händler, die bereits mehrere Zyklen erlebt haben.

Zu einer anderen Käufergruppe könnten Kontrahenten oder Schnäppchenjäger gehören, die nach neuen oder unterbewerteten Vermögenswerten suchen und bereit sind, ein gedrücktes Vermögen zu halten, da sie an den fundamentalen Wert des Vermögenswerts glauben.

Der Handel während dieser Phase ist moderat, und die Preise steigen leicht an, während das Vertrauen in den Markt wächst. Der Gesamtwert des Marktes bleibt gleich, jedoch wird ein Großteil des Vermögenswerts von einer kleinen Gruppe von Händlern "akkumuliert" - daher der Name "Akkumulationsphase".

Zum Beispiel veranschaulicht Abbildung 1 vier Phasen eines Bitcoin-Marktzyklus, einschließlich einer anfänglichen Akkumulationsphase.

Bitcoin-Preisdiagramm

Ab 2015 blieben die Bitcoin-Preise bis etwa Mai 2017 im Wesentlichen unverändert und handelten zwischen einem Preisbereich von etwa $300 bis $600. Dies entspricht den meisten Akkumulationsphasen, in denen ein Vermögenswert zwischen einem bestimmten Preisbereich gehandelt wird.

Die Bitcoin-Preissteigerung begann Mitte 2017 zu beschleunigen, und diese Steigerung führte zur nächsten Phase im Zyklus: der Markup-Phase.

Die Markup-Phase

Die Markup-Phase ist durch eine Preisdynamik gekennzeichnet, die über einen langen Zeitraum, typischerweise ein bis zwei Jahre, nach oben tendiert. Während dieser Phase ist das Käufermarkt-Sentiment größer als das Verkäufer-Sentiment, und daher steigt der Kryptowert. Ein Bullenmarkt beginnt sich zu entwickeln.

Steigende Preise ziehen ein größeres Interesse von neuen Investitionsteilnehmern an, deren Emotionen positiver werden. Tatsächlich werden Markups in der Regel durch die FOMO (Angst, etwas zu verpassen) und Gier neuer Händler beeinflusst. Händler verwenden den Fear & Greed Index, um diese Arten von Emotionen einzuschätzen.

Zum Beispiel bewertet der Fear & Greed Index das allgemeine Krypto-Markt-Sentiment zu einem bestimmten Zeitpunkt und wird durch eine Zahl von 1 bis 100 dargestellt. Eine "1" steht für extreme Marktangst (Investoren verkaufen), und eine "100" steht für extreme Marktgier (Investoren kaufen).

Fear & Greed Index

Wenn der Indexwert nahe dem "Angst"-Niveau liegt, stellt dies eine Kaufgelegenheit dar. Es gibt eine gewisse "Angst" auf dem Markt, was bedeutet, dass Investoren Angst haben, zu diesem Zeitpunkt zu kaufen. Daher könnte der Preis niedriger sein, da Investoren aus Angst verkaufen, dass Krypto an Wert verlieren wird.

Andererseits wird ein Indexwert in der Nähe des höheren "Gier"-Niveaus im Allgemeinen als Verkaufsgelegenheit interpretiert.

Während der Markup-Phase erreicht die "Gier" oder das positive Marktsentiment ihren Höhepunkt, und viele Händler sind optimistisch in Bezug auf die Zukunft. Folglich erreichen die Preise während dieser Phase häufig Allzeithochs.

Und das ist genau das, was mit Bitcoin passierte, wie in Abbildung 1 dargestellt. Bitcoin erlebte anfängliche Preise von rund $430 zu Beginn der Markup-Phase (Mitte 2016). Von dort aus durchlief Bitcoin einen Bullenlauf für die nächsten achtzehn Monate und erreichte schließlich im Dezember 2017 ein Allzeithoch.

Sobald Bitcoin sein Allzeithoch erreicht hatte (d. h. das Ende des Bullenmarktes), wandelte sich der Fear & Greed Index in extreme "Angst", und die Preise begannen schnell zu sinken. Und hier setzt die Preisentwicklung von Bitcoin in die nächste Phase im Marktzyklus über: die Verteilungsphase.

Die Verteilungsphase

Stark schwankende Preise sind ein Hinweis darauf, dass die Markup-Phase ihren Höhepunkt erreicht hat und diese Phase in die Verteilungsphase übergeht. Hier wechselt Gier zu Angst, da die Nachfrage bei hohen Preisen erschöpft ist. Erfahrene Händler fahren fort, Gewinne zu erzielen.

Verkäufer werden schließlich aggressiver und schicken den Preis nach unten. Viele beginnen damit, ihre Positionen zu liquidieren, um sich auf einen bevorstehenden Bärenmarkt vorzubereiten, auch aufgrund von FOMO, um Gewinne zu sichern.

Gleichzeitig gibt es jedoch auch optimistischere Marktteilnehmer, die glauben, dass der Bullenmarkt weitergeht, und weiterhin kaufen oder zumindest HODL halten möchten.

Dies führt zu einer Spannung zwischen den Käufern und den Verkäufern. Drastische Preisschwankungen werden auftreten, aber innerhalb eines relativ konstanten Bereichs, da das Sentiment zwischen Angst und Gier zwischen diesen beiden verschiedenen Gruppen geteilt ist.

Schließlich wird das Marktgefühl negativer, was die Grundlage dafür schafft, diese Aktivitäten als Verteilungsphase zu bezeichnen: Gewinne werden an die Verkäufer "verteilt", die die Käufer überwiegen.

Genau das geschah 2017, als der Bitcoin-Marktzyklus von einem Bullenmarkt Ende 2017 zu einem Bärenmarkt 2018 überging. Wie dargestellt, erlebte Bitcoin während dieser Phase drastische Preisschwankungen von seinem Allzeithoch auf einen fast 50%igen anschließenden Preisverfall, wobei es verschiedene Preishöchst- und -tiefpunkte auf dem Weg gab.

Die Abschreibungsphase

Die Abschreibungsphase ist die vierte Phase des Krypto-Marktzyklus. Unter Anwendung des Fear and Greed Index wird diese Phase durch hohe Ängstlichkeit und niedrige Gier repräsentiert, was auf ein mangelndes Kaufinteresse und eine mangelnde neue Kapitalzufuhr in den Markt hindeutet.

Dieser Ausverkauf kann zu einem scharfen Preisverfall führen, daher der Name Abschreibungsphase: Preise werden abgeschrieben. Die Preise stabilisieren sich schließlich langfristig, wenn optimistische neue Käufer den Markt betreten und anfangen, Vermögenswerte anzuhäufen. Und der Zyklus beginnt von Neuem.

Wenn man zu Abbildung 1 zurückkehrt, wird die Bitcoin-Abschreibungsphase dargestellt, in der sich ihr Preisverlauf Anfang 2018 fortsetzte. Aber dann erholte sich Bitcoin im ersten Quartal 2019, wo die Preisgestaltung an Schwung gewann. Nun beginnt es, zurück zu einer neuen Akkumulationsphase zu zyklisieren.

Faktoren, die Kryptomarktzyklen beeinflussen

Einige der häufigeren Faktoren, die die Phasen der Kryptomarktzyklen beeinflussen, sind nachstehend zusammengefasst.

Adoption und Nutzungsraten von Kryptowährungen

Die Blockchain-Adoption und die zunehmenden Nutzungsraten von Kryptowährungen beeinflussen maßgeblich die Schwankungen der Kryptomarktzyklen. Je mehr Menschen ein Verständnis für die Anwendbarkeit von Blockchain-Technologien gewinnen, desto mehr wird dies die Akzeptanz fördern, wobei kontinuierlich neue technologische Anwendungen entstehen.

Beispielsweise können sich entwickelnde Anwendungsfälle wie in Finanzinstituten den Zugang zu solchen Dienstleistungen ohne Abhängigkeit von zentralisierten Bankplattformen ermöglichen. Blockchain kann auch Finanzinstituts-Herausforderungen wie Datenschutzbedenken, ineffiziente Vermögensübertragungen, steigende Transaktionsgebühren und menschliche Fehler lösen.

Geopolitische Spannungen und Wirtschaftssanktionen

Kryptowährungen sind äußerst volatil. Globale wirtschaftliche und politische Ereignisse beeinflussen stark, wie sich diese Vermögenswerte durch ihre Marktzyklen bewegen.

Zum Beispiel hatte die russische Invasion der Ukraine sofortige Auswirkungen auf die Kryptomärkte. Kurz nach dieser Invasion erlebte der Kryptomarkt eine sofortige 10%ige Abschwächung. Allerdings konnten Kryptowährungen nach diesem anfänglichen Preiseinbruch einen Großteil dieser Verluste wieder ausgleichen.

Es gibt zwei hauptsächliche Gründe für diesen Ausgleich. Erstens appellierte die ukrainische Regierung an die Kryptogemeinschaft, für ihren Kampf gegen diese Invasion zu spenden. Und die Kryptogemeinschaft reagierte schnell, wobei die Ukraine bereits über 100 Millionen US-Dollar an Kryptowährungsspenden erhalten hat.

Zweitens ist dieser Konflikt für eine erhöhte globale Inflation verantwortlich. Da die Inflation weiter steigt, fürchten viele die offensichtliche Schwäche in nationalen Bankensystemen. Das Vertrauen in nationale Währungen und in diese traditionellen Finanzsysteme schwindet. Kryptowährungen bieten eine alternative, dezentralisierte Anlageform und einen "Wertspeicher" im Vergleich zu einer Landeswährung.

Regulatorische Änderungen

Kryptowährungen haben sich in einer unregulierten Umgebung entwickelt. In den USA herrscht etwas Verwirrung darüber, welche Regulierungsbehörde die angemessene Zuständigkeit für diese florierende Branche hat. Die Securities and Exchange Commission (SEC) sagt, dass Kryptowährungen wie Aktien oder Anleihen reguliert werden sollten. Gleichzeitig sagt die Commodity Futures Trading Commission (CFTC), dass sie wie Rohstoffe wie Gold oder Silber behandelt werden sollten.

Einige regulatorische Klarstellungen sind erforderlich, um einfachere Möglichkeiten zum Handel und zur Investition in Kryptowährungen zu ermöglichen. Wenn jedoch eine Regierungsbehörde die Regeln ändert, um die Investition in Kryptowährungen oder deren Nutzung zu benachteiligen, könnten solche Vorschriften die Marktsentimente negativ beeinflussen.

Tatsächlich hat das jüngste Vorgehen der SEC gegen das Staking und ihre 30-Millionen-Dollar-Vereinbarung mit Kraken Wellen durch den Kryptomarkt gesendet. Sowohl Bitcoin als auch Ethereum sanken um etwa 5%, während flüssige Staking-Protokolle wie Lido Finance und Rocket Pool zulegten.

Medienberichterstattung und öffentliche Wahrnehmung

Kryptowährungen reagieren äußerst sensibel auf gute oder schlechte Nachrichten, da sie im Gegensatz zu traditionellen Währungen nicht reguliert sind. Daher beeinflusst jede populäre Meinung oder Ansicht, die durch positive oder negative Berichterstattung entsteht, direkt die öffentliche Stimmung und damit ihren Wert. Selbst einzelne Tweets von Prominenten wie Elon Musk haben gezeigt, dass sie die Kryptomärkte bewegen können.

Wettbewerb und Dominanz des Kryptowährungsmarktes

Marktzyklen korrelieren direkt mit der Preisbewegung bestimmter dominanter Kryptowährungen wie Bitcoin. Zum Beispiel ist die Bitcoin-Dominanz ein Maß für die Marktkapitalisierungsstärke von Bitcoin innerhalb der Marktkapitalisierung aller anderen Kryptowährungen. Es ist eine Metrik, die verwendet wird, um das Zusammenspiel zwischen Bitcoin und alternativen Coins zu verstehen. Dieses berechnete Verhältnis hilft Investoren zu verstehen, ob der Kryptomarkt einen Abwärtstrend (Verteilungsphase) oder einen Aufwärtstrend (Aufwärtsphase) gegenüber Bitcoin erfährt.

So wird das Bitcoin-Dominanz-Verhältnis berechnet:

Bitcoin-Dominanz (BD) = (Bitcoin-Marktkapitalisierung / Gesamte Marktkapitalisierung der Kryptowährungen)

Wenn die Bitcoin-Dominanz zunimmt, wird erwartet, dass der Kryptomarkt als Ganzes an Wert gegenüber Bitcoin verliert. Ebenso wird erwartet, dass der Kryptomarkt an Wert gegenüber Bitcoin gewinnt, wenn die Bitcoin-Dominanz abnimmt.

Institutionelle Investitionen und Beteiligung

Der Preis von Bitcoin ist stark abhängig von Angebot und Nachfrage-Schwankungen, genauso wie bei anderen Kryptowährungen. Im Gegensatz zu Fiatgeld wie dem US-Dollar wird das Angebot von Bitcoin jedoch immer eine harte Obergrenze von 21 Millionen haben.

Eine höhere Nachfrage nach Kryptowährungen führt zu einem Anstieg ihres Preises, insbesondere wenn institutionelle Investoren beteiligt sind. Zum Beispiel stieg der Preis von Bitcoin, als Unternehmen wie Microstrategy und Tesla große Mengen Bitcoin in ihre Bilanzen aufnahmen. Das Gleiche geschah, als Morgan Stanley und Goldman Sachs begannen, in Bitcoin zu investieren. Diese institutionelle Beteiligung schuf eine Nachfrage, die das Tempo, mit dem neue Münzen auf den Markt gebracht wurden, übertraf und somit das Gesamtangebot verringerte.

Verfügbarkeit und Zugänglichkeit von Börsen/Marktplätzen

Die Nachfrage nach ETH wird weiter steigen, während immer mehr dezentrale Finanzprojekte auf der Ethereum-Blockchain verfügbar werden. Ebenso wird die Nachfrage steigen, wenn ein DeFi-Projekt gestartet wird, da sein eigener Token nützlicher wird und somit die Nachfrage steigert.

Die meisten großen Kryptowährungen mit hoher Marktkapitalisierung wie Bitcoin, Ether und Tether werden auf mehreren Börsen gehandelt. Tatsächlich sind die meisten beliebten Kryptowährungen auf den meisten Kryptowährungsbörsen verfügbar.

Wenn eine Kryptowährung auf mehr Börsen gelistet wird, kann dies die Anzahl der Investoren erhöhen, die bereit und in der Lage sind, sie zu kaufen, wodurch die Nachfrage steigt und somit ihr Preis im Allgemeinen steigt.

Token-Angebote, Initial Coin Offerings (ICOs) und Markttrends

Der heutige Markt ist mit Tausenden unterschiedlicher Kryptowährungen überschwemmt. Neue Projekte und Token werden täglich gestartet, da die Wettbewerbsschranken relativ niedrig sind und im Wesentlichen keine regulatorischen Einschränkungen bestehen.

Eine Blockchain-Anwendung, die den Nutzen betont, kann schnell Marktimpulse aufbauen, insbesondere wenn sie sich gegenüber einer konkurrierenden Anwendung verbessert. Wenn ein neuer Wettbewerber an Dynamik gewinnt, entzieht er den bestehenden Wettbewerbern Wert, wodurch der Preis des etablierten Wettbewerbers fällt, während der Krypto des neuen Wettbewerbers an Wert gewinnt.

Wirtschaftszyklen und Markttrends

Rezession ist ein häufiges Thema in der aktuellen Markt- und Wirtschaftsdiskussion. Es gibt eine Reihe von Anzeichen, auf die zurückgegriffen wird, um festzustellen, ob sich die Wirtschaft eines Landes in einer Rezession befindet. Diese Anzeichen umfassen einen Rückgang des Verbrauchervertrauens/-ausgaben, einen Anstieg der Arbeitslosigkeit, einen bärischen Aktienmarkt, eine invertierte Anleihezinsspanne und mehrere Rückgänge des BIP.

Eine Rezession wird voraussichtlich vielfältige Auswirkungen auf den Kryptomarkt haben. Erstens sinken die Werte von Kryptowährungen. Zweitens meiden Investoren riskante Projekte und verfolgen die wenigsten risikoreichen Projekte. Drittens erhöhen Kryptounternehmen die Entlassungen. Und viertens erlebt der Kryptomarkt ein geringeres Handelsvolumen und eine geringere Handelsaktivität.

Verwendung von Krypto-Marktzyklen zur Gewinnerzielung

Erfolgreiche Krypto-Händler haben ein fundiertes Verständnis für die zyklische Natur der Kryptomärkte. Mit diesem Verständnis nutzen die Händler verschiedene Methoden, um ihre Handelseinstiegs- und -austrittspunkte richtig zu timen.

Analyse von Mehrfachzeitrahmen

Eine beliebte Timing-Methode zur Verbesserung von Handelsentscheidungen beinhaltet die Analyse von Mehrfachzeitrahmen. Die Analyse von Mehrfachzeitrahmen ist der Prozess, bei dem die Preisbewegung einer Kryptowährung über verschiedene Zeitrahmen betrachtet wird, um lang- und kurzfristige Trends zu studieren.

Dies ermöglicht die Identifizierung der verschiedenen Trends und Phasen, die einen Kryptomarktzyklus ausmachen. Beispielsweise können Händler ein 1-Stunden-Chart nutzen, um kurzfristige Trends zu identifizieren, während sie ein 5-Stunden-Chart verwenden, um die Entwicklung einer bestimmten Marktphase zu bestätigen.

Kaufen bei Kursrückgängen

Einige Händler konzentrieren ihre Handelsbemühungen darauf, zu kaufen, wenn der Preis einer Krypto-Währung einen Rückgang erlebt. Ein Rückgang oder Pullback stellt einen kurzfristigen, geringfügigen Rückgang des Vermögenspreises dar.

Für einige Händler stellen Markt-Rückgänge eine Handelsgelegenheit dar, um Gewinne zu erzielen, aber diese "Kaufen bei Kursrückgängen"-Händler stützen sich auf einige Annahmen. Erstens nehmen sie an, dass der Preis der Krypto-Währung von einem Höchststand gefallen ist. Zweitens nehmen sie an, dass der Rückgang vorübergehend ist und dass der Preis in naher oder mittelfristiger Zukunft wieder steigen wird. Ein fundiertes Verständnis der Gesamtmarktzyklen wird den Händlern helfen, die Gültigkeit dieser Annahmen besser einzuschätzen.

Durchschnittlicher Kosten-Effektivitätsansatz

Dollar-Cost Averaging (DCA) ist eine Technik, die in regelmäßigen Abständen kleine Beträge investiert. Die Strategie nutzt Änderungen im Marktpreis über lange Zeiträume hinweg.

Die Wahl des Markteintritts ist vielleicht die herausforderndste Aufgabe für Händler und Investoren. Die Vielfalt der Handelssignale ist so umfangreich, dass es manchmal verwirrend sein kann, den günstigsten Zeitpunkt für Investitionen zu wählen. Selbst erfahrene Händler machen Fehler beim Lesen des Marktes. DCA hilft, diese Risiken zu mindern.

Da DCA den regelmäßigen Kauf eines bestimmten Vermögenswerts für einen festen Dollarbetrag beinhaltet, besteht das Hauptziel darin, die Auswirkungen eines volatilen Marktes zu verringern. Diese Methode hilft, den Durchschnittspreis beim Kauf auszugleichen, anstatt eine Einmalinvestition zu tätigen.

Mittelwertwiederherstellungsstrategie

Diese Strategie basiert auf der Theorie, dass ein Preis immer wieder zu seinem Mittelwert oder Durchschnitt zurückkehren wird. Sie geht davon aus, dass ein Preis, der sich von einem langfristigen Durchschnittsniveau entfernt, wieder zu diesem Durchschnitt zurückkehren wird. Das bedeutet, dass Käufer tief kaufen und hoch verkaufen sollten.

Anders ausgedrückt, wenn eine Kauforder platziert wird, wenn der Preis des Vermögenswerts niedrig ist – unter seinem Mittelwert –, geht der Händler davon aus, dass der Preis letztendlich zu seinem höheren Durchschnitt zurückkehren wird. Ebenso, wenn eine Verkaufsorder platziert wird, wenn der Preis des Vermögenswerts hoch ist – über dem Mittelwert –, geht der Händler davon aus, dass der Preis zu seinem niedrigeren Durchschnitt zurückkehren wird.

Fazit

Es gibt keine Garantien bei der Vorhersage von Preisschwankungen von hochvolatilen, spekulativen Kryptowährungen. Ein Weg, um im Handel vorauszubleiben, ist zu erkennen, dass Kryptowährungen in Marktzyklen verlaufen. Dies ermöglicht es Händlern, fundierte und informierte Entscheidungen über zukünftige Preisschwankungen zu treffen, was entscheidend sein kann, um Ein- und Ausstiegspunkte am Markt zu timen. Eine optimale Strategie ist eine, bei der der Einstieg während der Akkumulationsphase erfolgt, wenn der Markt ängstlich ist. Dann sollte man während der Aufwärtsphase halten (HODL). Händler sollten dann während der Verteilungsphase verkaufen, wenn alle glücklich und gierig sind, und somit vor dem Absinken des Marktes während der Abwärtsphase aussteigen.

Haftungsausschluss: Alle Investitionen beinhalten Risiken, und die vergangene Performance eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder des Handels eines Einzelnen garantiert keine zukünftigen Ergebnisse oder Renditen. Anleger tragen die volle Verantwortung für alle von ihnen getroffenen Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Verhältnisse, Anlageziele, Risikotoleranz und Liquiditätsbedürfnisse beruhen. Dieser Beitrag stellt keine Anlageberatung dar.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.