Cycles du marché des cryptomonnaies : Rester en avance sur le jeu

Les marchés de cryptomonnaies volatils fluctuent comme des montagnes russes. Cependant, tout comme une montagne russe, ces marchés sont prévisibles car leurs mouvements sont cycliques. Ainsi, pour prendre de l'avance dans le jeu de l'investissement, il est impératif de comprendre ces cycles de marché.

Un cycle de marché de cryptomonnaies se compose de plusieurs phases ou motifs. Il n'existe pas de période de temps définie pour ces cycles de marché ; certains cycles peuvent durer seulement quelques mois, tandis que d'autres peuvent s'étendre sur des années. Les sommets et les creux des prix pendant ces phases peuvent être influencés par une multitude de facteurs externes, tels que le sentiment du marché, les événements mondiaux, l'adoption des cryptomonnaies et les questions réglementaires.

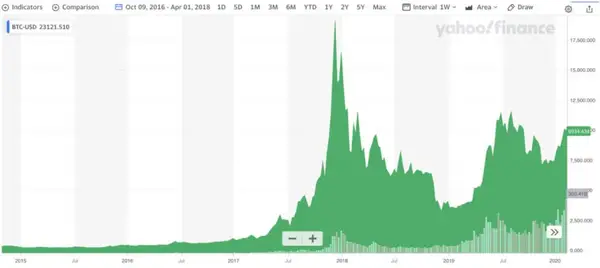

Cet article décrit les différentes phases des cycles de marché des cryptomonnaies, comment elles sont identifiées et comment tirer profit de la négociation au sein de ces cycles. Un graphique des prix du Bitcoin est utilisé pour illustrer ces phases. Les facteurs affectant les mouvements de prix cycliques des cryptomonnaies sont également résumés.

Comprendre les cycles du marché des cryptomonnaies

Les cycles du marché des cryptomonnaies comprennent quatre (4) phases principales. Il n'y a pas de point de départ per se pour ces cycles. Ils peuvent commencer ou se terminer à n'importe laquelle de ces phases.

Les phases du marché des cryptomonnaies sont caractérisées par deux métriques de base. Premièrement, l'activité de tarification du marché, c'est-à-dire l'achat et la vente de la cryptomonnaie. Deuxièmement, le sentiment général de négociation qui motive la participation au marché.

La phase d'accumulation

La phase d'accumulation suit généralement une phase de marché baissier. Pendant la phase d'accumulation, un contingent de négociants haussiers commence à "accumuler" ce qu'ils considèrent comme des actifs en détresse, et les prix commencent à afficher une légère tendance à la hausse.

Au cours de cette phase, les acheteurs commencent à prendre le contrôle du marché. Ces acheteurs sont souvent des initiés de la cryptomonnaie, ceux qui possèdent de bonnes informations, et des négociants ayant vécu plusieurs cycles.

Un autre groupe d'acheteurs pourrait inclure des contrarians ou des chasseurs de bonnes affaires à la recherche de nouveaux actifs ou d'actifs sous-évalués, qui sont contents de conserver - HODLing - un actif déprimé car ils croient en la valeur fondamentale de l'actif.

L'activité de négociation durant cette phase est modérée, et les prix augmentent légèrement à mesure que la confiance dans le marché grandit. La valeur globale du marché reste la même, mais une grande partie de l'actif est "accumulée" par un petit groupe de négociants – d'où le nom de phase d'accumulation.

Par exemple, la Figure 1 illustre les quatre phases d'un cycle de marché Bitcoin, y compris une phase d'accumulation initiale.

Graphique des prix de Bitcoin

À partir de 2015, les prix de Bitcoin sont restés essentiellement stables jusqu'à environ mai 2017, négociant entre une fourchette de prix d'environ 300 à 600 dollars. Cela est cohérent avec la plupart des phases d'accumulation où un actif se négocie dans une fourchette de prix donnée.

L'appréciation des prix de Bitcoin commence à s'accélérer à la mi-2017 et cette appréciation transitionne vers la phase suivante du cycle : la phase de marquage.

La phase de marquage

Une phase de marquage est caractérisée par une action de prix qui tend à la hausse sur une longue période, généralement d'un à deux ans. Pendant cette phase, le sentiment du marché acheteur est supérieur à celui des vendeurs, et donc la valeur de la cryptomonnaie augmente. Un marché haussier commence à émerger.

La hausse des prix attire un intérêt accru de la part de nouveaux participants à l'investissement avec des émotions tournées vers le positif. En effet, les marquages sont généralement influencés par le FOMO (Fear Of Missing Out) et la cupidité des nouveaux traders. Les négociants utilisent l'Indice de peur et de cupidité pour évaluer ces types d'émotions.

Par exemple, l'Indice de peur et de cupidité évalue le sentiment général du marché des cryptomonnaies à un moment donné et est représenté par un nombre allant de 1 à 100. Un “1” représente une peur extrême du marché (les investisseurs vendent) et un “100” représente une cupidité extrême du marché (les investisseurs achètent).

Indice de peur et de cupidité

Lorsque la valeur de l'indice est proche du niveau de "peur", cela représente une opportunité d'achat. Il y a une certaine "peur" sur le marché, ce qui signifie que les investisseurs ont peur d'acheter à ce moment. Par conséquent, le prix pourrait être plus bas car les investisseurs vendent par crainte que la cryptomonnaie perde de la valeur.

En revanche, si la valeur de l'indice est proche du niveau de "cupidité", cela serait généralement interprété comme une opportunité de vente.

La "cupidité" ou le sentiment positif du marché atteint son apogée pendant la phase de marquage, avec de nombreux traders étant optimistes quant à l'avenir. Par conséquent, les prix atteignent fréquemment des sommets historiques (ATH) durant cette phase.

C'est ce qui est arrivé à Bitcoin comme illustré dans la Figure 1. Bitcoin a connu un prix initial d'environ 430 dollars au début de la phase de marquage (mi-2016). De là, Bitcoin a connu une course haussière pendant les dix-huit mois suivants, atteignant finalement un sommet historique (ATH) en décembre 2017.

Une fois que Bitcoin a atteint son ATH (c'est-à-dire, la fin du marché haussier), l'Indice de peur et de cupidité est passé à une "peur" extrême avec des prix commençant à chuter rapidement. Et c'est à ce moment que l'action des prix de Bitcoin transitionne vers la phase suivante du cycle de marché : la phase de distribution.

La phase de distribution

Une forte volatilité des prix est un indice qui peut désigner le sommet de la phase de marquage et où cette phase transitionne vers la phase de distribution. C'est ici que la cupidité se transforme en peur alors que la demande s'épuise à des prix élevés. Les traders expérimentés continuent de récolter des profits.

Les vendeurs deviennent finalement plus agressifs, faisant chuter les prix. Beaucoup commencent à liquider leurs positions en prévision d'un marché baissier à venir, en partie en raison du FOMO concernant la capture des profits.

Cependant, en même temps, il y a des participants au marché plus optimistes qui croient que le marché haussier est toujours en cours, et cherchent à continuer d'acheter, ou au moins à HODL.

Cela crée une tension entre les acheteurs et les vendeurs. Des fluctuations de prix drastiques se produiront, mais dans une fourchette assez constante, puisque le sentiment est partagé entre la peur et la cupidité parmi ces deux groupes différents.

Finalement, le sentiment du marché devient plus négatif, créant la base pour désigner ces activités comme une phase de distribution : les profits sont "distribués" aux vendeurs, qui sont plus nombreux que les acheteurs.

En effet, c'est ce qui s'est passé en 2017 lorsque le cycle de marché de Bitcoin a transitionné d'un marché haussier fin 2017 à un marché baissier en 2018. Comme illustré, Bitcoin a connu des fluctuations de prix drastiques durant cette phase, de son ATH à une chute de prix presque de 50 %, connaissant divers sommets et creux de prix en cours de route.

La phase de marquage à la baisse

La phase de marquage à la baisse est la quatrième phase du cycle du marché des cryptomonnaies. En appliquant l'Indice de peur et de cupidité, cette phase est représentée par des niveaux élevés de peur et des niveaux faibles de cupidité, représentant un manque d'intérêt à l'achat et un manque d'injection de nouveau capital sur le marché.

Cette vente massive peut entraîner une forte baisse des prix, d'où le nom de phase de marquage à la baisse : les prix étant marqués à la baisse. Les prix finissent par se stabiliser à long terme où de nouveaux acheteurs optimistes entrent sur le marché et commencent à accumuler des actifs. Et le cycle recommence.

En revenant à la Figure 1, la phase de marquage à la baisse de Bitcoin est représentée où son action de prix a continué sa tendance à la baisse au début de 2018. Mais ensuite, Bitcoin rebondit au cours du premier trimestre de 2019 où les prix prennent de l'élan. Il est maintenant en train de revenir à une nouvelle phase d'accumulation.

Facteurs influençant les cycles du marché des cryptomonnaies

Voici un résumé de quelques-uns des facteurs les plus répandus influençant les phases constitutives des cycles du marché des cryptomonnaies.

Adoption et taux d'utilisation des cryptomonnaies

L'adoption de la blockchain et l'augmentation des taux d'utilisation des cryptomonnaies influencent considérablement les fluctuations des cycles du marché des cryptomonnaies. À mesure que de plus en plus de personnes comprennent l'applicabilité des technologies blockchain, cela contribuera à favoriser l'acceptation, avec de nouvelles applications technologiques continuant à émerger.

Par exemple, le développement de cas d'utilisation dans les institutions financières peut offrir un accès à de tels services sans dépendre des plateformes bancaires centralisées. La blockchain peut également résoudre des problèmes rencontrés par les institutions financières, tels que les préoccupations en matière de confidentialité, les transferts d'actifs inefficients, l'escalade des frais de transaction et les erreurs humaines.

Tensions géopolitiques et sanctions économiques

Les cryptomonnaies sont extrêmement volatiles. Les événements économiques et politiques mondiaux affectent considérablement la manière dont ces actifs évoluent à travers leurs cycles de marché.

Par exemple, l'invasion de l'Ukraine par la Russie a eu un impact immédiat sur les marchés des cryptomonnaies. Peu après cette invasion, le marché des cryptomonnaies a connu un recul immédiat de 10 %. Cependant, après ce revers initial des prix, les cryptomonnaies ont récupéré une grande partie de ces pertes.

Il y a deux raisons principales à cette reprise. Premièrement, le gouvernement ukrainien a fait appel à la communauté crypto pour faire des dons à sa cause contre cette invasion. Et la communauté crypto a rapidement répondu, l'Ukraine ayant déjà reçu plus de 100 millions de dollars en dons de cryptomonnaies.

Deuxièmement, ce conflit a été responsable d'une inflation globale accrue. Alors que l'inflation continue d'augmenter, beaucoup craignent la faiblesse apparente des systèmes bancaires nationaux. La confiance dans les monnaies nationales et dans ces systèmes financiers traditionnels diminue. Les cryptomonnaies offrent un véhicule d'investissement alternatif et décentralisé ainsi qu'un "réserve de valeur" par rapport à la monnaie fiduciaire d'un pays.

Changements réglementaires

Les cryptomonnaies ont prospéré dans un environnement non réglementé. Et aux États-Unis, il y a une certaine confusion quant à l'agence réglementaire ayant la juridiction appropriée sur cette industrie en plein essor. La Securities and Exchange Commission (SEC) affirme que les cryptomonnaies devraient être réglementées comme des valeurs mobilières, telles que des actions ou des obligations. En même temps, la Commodity Futures Trading Commission (CFTC) soutient qu'elles devraient être considérées comme des matières premières, comme l'or ou l'argent.

Un certain éclaircissement réglementaire est nécessaire pour permettre des moyens plus simples de trader et d'investir dans les cryptomonnaies. Cependant, si un organe gouvernemental modifie les règles pour désavantager l'investissement ou l'utilisation des cryptomonnaies, de telles réglementations pourraient affecter négativement le sentiment du marché.

En effet, la récente répression de la SEC sur le staking et son règlement de 30 millions de dollars avec Kraken ont provoqué des ondes de choc dans le marché des cryptomonnaies. À la fois Bitcoin et Ethereum ont chuté d'environ 5 %, tandis que des protocoles de staking liquide comme Lido Finance et Rocket Pool ont progressé.

Couverture médiatique et perception publique

Les cryptomonnaies sont extrêmement sensibles aux bonnes ou mauvaises nouvelles car, contrairement aux monnaies traditionnelles, elles ne sont pas réglementées. Par conséquent, tout sentiment populaire ou point de vue créé en raison d'une couverture médiatique positive ou négative affecte directement le sentiment public et donc leur valeur. Même des tweets individuels sur Twitter par des célébrités comme Elon Musk ont montré qu'ils pouvaient influencer les marchés crypto.

Concurrence et dominance sur le marché des cryptomonnaies

Les cycles du marché ont une corrélation directe avec le mouvement des prix de certaines cryptomonnaies dominantes, comme Bitcoin. Par exemple, la dominance de Bitcoin est une mesure de la force de la capitalisation boursière de Bitcoin au sein de la capitalisation boursière de toutes les autres cryptomonnaies. C'est un indicateur utilisé pour comprendre l'interaction entre Bitcoin et les altcoins. Ce ratio calculé aide les investisseurs à comprendre si le marché des cryptomonnaies connaît une tendance à la baisse (phase de distribution) ou à la hausse (phase de marquage) par rapport à Bitcoin.

Voici comment le ratio de dominance de Bitcoin est calculé :

Dominance de Bitcoin (BD) = (Capitalisation boursière de Bitcoin / Capitalisation boursière totale des cryptomonnaies)

Lorsque la dominance de Bitcoin augmente, le marché des cryptomonnaies dans son ensemble est censé perdre de la valeur par rapport à Bitcoin. De même, lorsque la dominance de Bitcoin diminue, le marché des cryptomonnaies est censé gagner de la valeur par rapport à Bitcoin.

Investissement et implication institutionnels

Le prix de Bitcoin dépend fortement des fluctuations de l'offre et de la demande, tout comme les autres cryptomonnaies. Cependant, contrairement à l'argent fiduciaire comme le dollar américain, l'offre de Bitcoin aura toujours un plafond strict de 21 millions.

Une demande accrue pour les cryptomonnaies entraînera une augmentation de leur prix, surtout lorsque des investisseurs institutionnels s'impliquent. Par exemple, le prix de Bitcoin a tendance à augmenter lorsque des entreprises comme Microstrategy et Tesla ajoutent de grandes quantités de Bitcoin à leurs bilans. La même chose s'est produite lorsque Morgan Stanley et Goldman Sachs ont commencé à investir dans Bitcoin. Cette implication institutionnelle a créé une demande qui a dépassé le rythme auquel de nouvelles pièces étaient introduites sur le marché, réduisant ainsi l'offre totale disponible.

Disponibilité et accessibilité des échanges/marchés

La demande pour l'ETH continuera d'augmenter à mesure que de plus en plus de projets de finance décentralisée (DeFi) deviendront disponibles sur la blockchain Ethereum. De même, si un projet DeFi est lancé, son propre jeton deviendra plus utile, augmentant ainsi la demande.

La plupart des cryptomonnaies à grande capitalisation, comme Bitcoin, Ether et Tether, se négocient sur plusieurs échanges. En effet, la plupart des cryptomonnaies populaires sont disponibles sur la plupart des échanges de cryptomonnaies.

Si une cryptomonnaie est listée sur plus d'échanges, cela peut augmenter le nombre d'investisseurs prêts et capables de l'acheter, augmentant ainsi la demande et donc son prix aura tendance à augmenter.

Offres de jetons, offres initiales de pièces (ICO) et tendances du marché

Le marché d'aujourd'hui est inondé de milliers de cryptomonnaies différentes. De nouveaux projets et jetons sont lancés quotidiennement, car les barrières à l'entrée sont relativement faibles et il n'existe pratiquement aucune restriction réglementaire.

Une application blockchain qui met en avant son utilité peut rapidement construire un élan sur le marché, surtout si elle améliore une application concurrente. Si un nouveau concurrent prend de l'élan, il retire de la valeur à la concurrence existante, faisant ainsi baisser le prix de l'incumbent tandis que le prix de la cryptomonnaie du nouveau concurrent augmente.

Cycles économiques et tendances du marché

La récession est un sujet de conversation fréquent dans les cercles économiques et de marché actuels. Il existe un certain nombre de signes sur lesquels s'appuyer pour déterminer si l'économie d'une nation est en récession. Ces signes incluent une baisse de la confiance/des dépenses des consommateurs, une augmentation du chômage, un marché boursier baissier, une inversion de la courbe des rendements obligataires et plusieurs baisses du PIB.

Une récession aura probablement plusieurs effets sur le marché des cryptomonnaies. Premièrement, les valeurs des cryptomonnaies se déprécient. Deuxièmement, les investisseurs évitent les projets risqués et poursuivent les projets les moins risqués. Troisièmement, les entreprises de cryptomonnaies augmentent les licenciements. Et quatrièmement, le marché des cryptomonnaies connaît un volume et une activité de trading réduits.

Utiliser les Cycles du Marché Crypto pour Générer des Profits

Les traders de crypto-monnaies efficaces possèdent une bonne compréhension de la nature cyclique des marchés crypto. Avec cette compréhension, les traders utilisent diverses méthodes pour bien chronométrer leurs points d'entrée et de sortie lors des transactions.

Analyse Multi-Temporelle

Une méthode de chronométrage populaire pour prendre de meilleures décisions de trading implique l'analyse multi-temporelle. L'analyse multi-temporelle est le processus qui consiste à observer le mouvement des prix d'une crypto-monnaie à travers différentes périodes pour étudier les tendances à long et à court terme.

Cela permet d'identifier les différentes tendances et phases qui composent un cycle de marché crypto. Par exemple, les traders peuvent s'appuyer sur un graphique horaire pour identifier les tendances à court terme tout en utilisant un graphique de 5 heures pour confirmer le développement d'une phase de marché particulière.

Acheter lors des Baisses

Certaines traders concentrent leurs efforts de trading sur l'achat lorsque le prix d'une crypto-monnaie subit une baisse. Une baisse ou un retour en arrière représente une chute mineure à court terme du prix d'un actif.

Pour certains, les retours en arrière du marché représentent une opportunité de trading pour générer des profits, mais ces traders qui achètent lors des baisses reposent sur quelques hypothèses. Premièrement, ils supposent que le prix de la crypto-monnaie est tombé d'un pic. Deuxièmement, ils supposent que la baisse est temporaire et que le prix rebondira dans un avenir proche ou intermédiaire. Avoir une compréhension fonctionnelle des cycles de marché globaux aidera les traders à mieux évaluer la validité de ces hypothèses.

Moyenne d'Achats (Dollar-Cost Averaging)

La moyenne d'achats (Dollar-Cost Averaging, DCA) est une technique qui consiste à investir de petits montants à intervalles réguliers. La stratégie utilise les variations du prix du marché sur de longues périodes.

Le choix du moment d'entrée sur le marché est peut-être la tâche la plus difficile pour les traders et les investisseurs. La variété des signaux de trading est si vaste qu'il peut parfois être déroutant de choisir le moment le plus opportun pour investir. Même les traders expérimentés font des erreurs en lisant le marché. Le DCA aide à atténuer ces risques.

Comme le DCA implique l'achat régulier d'un actif particulier pour une valeur fixe, son objectif principal est de réduire l'impact d'un marché volatil. Cette méthode aide à lisser le prix moyen lors d'un achat, plutôt que de faire un investissement en une seule fois.

Stratégie de Retour à la Moyenne

Cette stratégie repose sur la théorie selon laquelle un prix finira toujours par revenir ou passer à sa moyenne. Elle suppose qu'un prix qui s'éloigne d'un niveau moyen à long terme reviendra de nouveau à cette moyenne. Cela implique que les acheteurs devraient acheter à bas prix et vendre à prix élevé.

En d'autres termes, si un ordre long est placé lorsque le prix de l'actif est bas - en dessous de sa moyenne - le trader anticipe que le prix finira par revenir à sa moyenne supérieure. De même, si un ordre court est placé lorsque le prix de l'actif est élevé - au-dessus de la moyenne - le trader anticipe que le prix reviendra à sa moyenne inférieure.

Conclusion

Il n'existe aucune garantie lorsqu'il s'agit de prédire les mouvements de prix des cryptomonnaies hautement volatiles et spéculatives. Une manière de garder une longueur d'avance dans le domaine du trading est de reconnaître que les cryptomonnaies évoluent en cycles de marché. Cela permet aux traders de prendre des décisions éclairées et informées concernant les mouvements de prix futurs, ce qui peut être crucial pour le timing des points d'entrée et de sortie du marché. Une stratégie optimale consiste à entrer pendant la phase d'accumulation, lorsque le marché est craintif. Ensuite, il convient de conserver (HODL) pendant la phase de hausse des prix. Les traders devraient alors vendre pendant la phase de distribution, lorsque tout le monde est heureux et avide, sortant ainsi avant que le marché ne plonge pendant la phase de baisse des prix.

Avertissement : Tous les investissements comportent des risques, et les performances passées d'un titre, d'une industrie, d'un secteur, d'un marché, d'un produit financier, d'une stratégie de trading ou des transactions d'un individu ne garantissent pas des résultats ou des rendements futurs. Les investisseurs assument l'entière responsabilité de leurs décisions d'investissement. Ces décisions devraient être fondées uniquement sur une évaluation de leur situation financière, de leurs objectifs d'investissement, de leur tolérance au risque et de leurs besoins de liquidité. Cet article ne constitue pas un conseil en investissement.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.