Diversificación de Cartera: ¿Por qué y cómo debería hacerlo?

Las finanzas están profundamente arraigadas en las matemáticas, pero invertir a menudo desafía ecuaciones simples. En el mundo de los mercados dinámicos, dos más dos no siempre son cuatro. Pueden ser cinco o incluso cero, dependiendo de muchos factores internos y externos. Podrías invertir diligentemente dinero cada mes, solo para encontrarte con menos de lo que comenzaste si no juegas bien tus cartas. Elegir los activos equivocados o cronometrar mal tus entradas y salidas puede moldear drásticamente tus resultados.

Ahí es donde entra la diversificación de la cartera. El viejo dicho “no pongas todos tus huevos en una sola canasta” tiene un fundamento por una razón. Es una piedra angular de la gestión de riesgos. Sin embargo, nadie te entrega un mapa para elegir qué canastas seleccionar. Si bien no existen reglas garantizadas para el éxito consistente, hay estrategias probadas y principios clave en los que puedes confiar para optimizar tu cartera y minimizar el riesgo.

Qué Decidir Primero Al Crear un Portafolio

Construir un portafolio sólido comienza con entender su situación financiera, objetivos y tolerancia al riesgo. Estas decisiones fundamentales darán forma a su estrategia de inversión y asegurarán que su portafolio esté alineado con sus necesidades.

Estableciendo el Presupuesto

El primer paso es decidir cuánto de sus ingresos o ahorros está dispuesto a destinar para inversiones. La pregunta que debe hacerse es: ¿Cuánto puedo permitirme invertir?

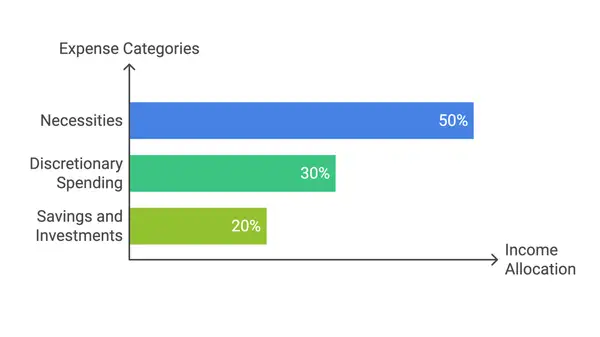

Una fórmula comúnmente recomendada es la regla 50/30/20:

De ese 20%, considere cuánto se siente cómodo destinando específicamente para invertir.

De ese 20%, considere cuánto se siente cómodo destinando específicamente para invertir.

Hay una cosa que las personas a menudo pasan por alto al crear su portafolio de inversión: el efectivo.. Una parte realmente importante de cualquier tipo de portafolio es asegurarse de tener liquidez. La vida sucede, los gastos inesperados pueden surgir en cualquier momento. No desea vender sus inversiones o cerrar posiciones por necesidad. Mantener una parte de sus fondos en reservas de efectivo accesibles le salvará de tomar decisiones que podrían perjudicar su estrategia a largo plazo.

Horizonte de Inversión

¿Está en esto a corto plazo o a largo plazo? Esta decisión dará forma a la estructura de su portafolio. Antes de responder, aclaremos una idea errónea común: la inversión a corto plazo no es tan “corta” como las personas a menudo piensan, especialmente en comparación con la línea de tiempo de un trader. Es importante conocerse a sí mismo y evitar expectativas poco realistas, no caiga en la trampa de pensar que se hará rico el próximo mes.

Una vez que entienda dónde se encuentra, alinee su portafolio con su línea de tiempo de inversión:

- Inversión a corto plazo (1 año o menos): Esta estrategia se centra en activos con el potencial de obtener retornos más rápidos, pero a menudo implica una mayor volatilidad. Es adecuada para aquellos cómodos con un alto riesgo en busca de una alta recompensa.

- Inversión a largo plazo (5–10 años): Un plazo más largo le permite sobrellevar las fluctuaciones del mercado, centrarse en un crecimiento constante y aprovechar el interés compuesto.

Su Nivel de Gestión de Riesgos

¿Cuánto riesgo puede asumir? Esta es una de las preguntas más importantes que debe responder porque impacta directamente su portafolio. Comience preguntándose:

¿Cuánto puedo permitirme perder sin que afecte mi vida diaria?

¿Cuál es mi objetivo? ¿Crecimiento constante, estabilidad o retornos agresivos?

¿Cómo reaccionaría si el valor de mis inversiones cayera mañana?

Sus respuestas le ayudarán a evaluar su tolerancia al riesgo, que es clave para decidir sobre la asignación de activos. Por ejemplo, si prefiere estabilidad, podría inclinarse hacia opciones más seguras como el oro o índices globales establecidos. Si está cómodo con más riesgo, podría asignar una mayor porción a activos orientados al crecimiento, como acciones individuales o criptomonedas.

¿Existen Reglas para la Gestión de Riesgos?

Si bien no existe una fórmula para el éxito garantizado, una regla ampliamente aceptada es la Regla del 5%. Nunca asigne más del 5% de su portafolio a un solo activo de alto riesgo. Esto ayuda a limitar el impacto de cualquier inversión en su portafolio general, manteniendo las cosas equilibradas y reduciendo la posibilidad de pérdidas importantes.

Diversificar entre Tipos de Activos

Invertir en diferentes clases de activos ayuda a garantizar que su cartera no dependa en exceso del rendimiento de ningún mercado en particular. Según su tolerancia al riesgo, puede elegir una mezcla de activos para equilibrar el crecimiento y la estabilidad. Aquí hay algunos ejemplos:

- Acciones: Ideales para el crecimiento a largo plazo, aunque pueden ser volátiles a corto plazo. Lea nuestra completa guía sobre inversión en el mercado de acciones.

- Materias Primas (Oro, Petróleo): A menudo se consideran refugios seguros durante las caídas del mercado. Por ejemplo, el oro tiende a tener un buen rendimiento durante la incertidumbre económica.

- Criptomonedas (Bitcoin, Ethereum): Activos de alto riesgo y alta recompensa adecuados para aquellos con una mayor tolerancia al riesgo. Las criptomonedas han mostrado un potencial de crecimiento significativo, pero pueden ser volátiles.

La clave es evaluar su nivel de comodidad con el riesgo. Por ejemplo, una mayor tolerancia al riesgo podría llevarle a destinar más fondos a acciones y criptomonedas. Por el contrario, una menor tolerancia al riesgo podría fomentar una asignación mayor a materias primas o activos de mercado estables como los índices.

Diversificar a través de Sectores

Dentro de los tipos de activos, diversificar a través de industrias es crucial para minimizar los riesgos específicos de cada sector. Cada industria reacciona de manera diferente a las tendencias y eventos globales, por lo que distribuir las inversiones garantiza que su cartera se mantenga resiliente.

Por ejemplo, durante la pandemia de COVID-19, la industria de viajes y hospitalidad enfrentó pérdidas significativas debido a los confinamientos y restricciones. Mientras tanto, el sector tecnológico prosperó a medida que la demanda de herramientas para el trabajo remoto, comercio electrónico y entretenimiento digital se disparó.

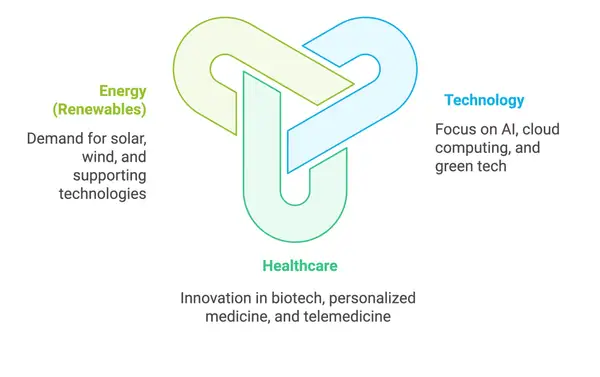

Para 2025, aquí están nuestras tres principales selecciones para la diversificación sectorial:

Morpher está aquí para hacer que la diversificación sea sencilla y accesible. Claro, puede sumergirse en acciones individuales dentro de estos sectores, pero si se siente inseguro acerca de elegir las correctas, estamos aquí para ayudarle. Los índices personalizados de Morpher están diseñados para brindarle una amplia exposición a industrias específicas sin las conjeturas.

Tome el índice TECH, por ejemplo, que presenta 25 acciones cuidadosamente seleccionadas, incluyendo gigantes de la industria como Apple, Tesla y Cisco. Está diseñado para aquellos que buscan tanto estabilidad como crecimiento en uno de los sectores más emocionantes y transformadores que están dando forma al futuro. Además, no tiene comisiones. Pruébelo usted mismo.

Diversificación Global

Limitar sus inversiones a los mercados nacionales puede exponer su cartera a riesgos regionales y hacerle perder oportunidades en otros lugares. Invertir a nivel global dispersa su riesgo y le brinda acceso a diferentes patrones de crecimiento económico.

En los últimos años, las bolsas de valores de EE. UU. (como el S&P 500) han experimentado un fuerte crecimiento debido a la dominancia de gigantes tecnológicos como Apple, Amazon y Tesla. Mientras tanto, las bolsas de valores del Reino Unido han mostrado un crecimiento más lento debido a las incertidumbres en torno al Brexit y otros factores económicos.

La diversificación global le permite equilibrar estas diferencias, asegurando que una recesión en una región no afecte significativamente su cartera en general. Invertir en mercados internacionales puede proporcionar exposición a mercados emergentes con alto potencial de crecimiento y economías consolidadas con rendimientos estables.

Guía Paso a Paso para Diversificar su Cartera en Morpher

Generalmente, tiene dos caminos según su tolerancia al riesgo:

- Para Mayor Crecimiento: Opte por activos de alto riesgo y alta recompensa como acciones o criptomonedas.

- Para Mayor Estabilidad: Enfóquese en opciones más seguras como el oro o índices de mercado establecidos. La estabilidad proviene de priorizar inversiones consistentes y de menor riesgo.

Para esta guía, nos centraremos en una cartera orientada al crecimiento para ilustrar cómo crear y diversificar sus inversiones en Morpher. Tenga en cuenta que esto es únicamente con fines ilustrativos y no constituye asesoramiento financiero. Al hacerse las preguntas mencionadas anteriormente, podrá determinar sus propias preferencias.

Paso 1: Deposite Su Presupuesto

El comercio fraccionado de Morpher le permite invertir en activos de alto valor como Tesla o Bitcoin sin necesidad de grandes sumas por adelantado. Por ejemplo:

- No necesita €400 para comprar una acción completa de Tesla; puede invertir tan solo €1.

- Puede agregar cantidades más pequeñas de manera constante a lo largo del tiempo, construyendo su cartera gradualmente sin ningún requisito de depósito mínimo.

Supongamos que comienza con €1,000.

Paso 2: Analice los Mercados

Utilice los análisis de mercado en tiempo real de Morpher para evaluar el rendimiento de los activos. Investigue tendencias, estudie datos históricos e identifique oportunidades de crecimiento en sectores clave y clases de activos que se alineen con su tolerancia al riesgo y objetivos.

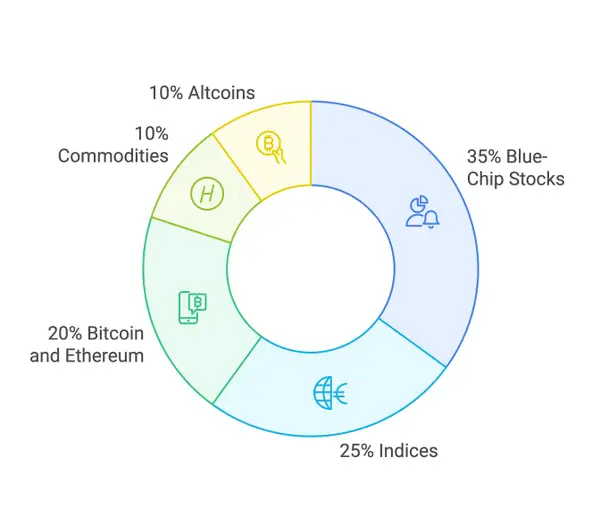

Paso 3: Construya Su Cartera

35% Acciones Blue-Chip: Invierta en empresas globalmente establecidas para estabilidad y crecimiento constante.

- Apple (AAPL): Un líder en innovación tecnológica y electrónica de consumo.

- Tesla (TSLA): Dominando el mercado de vehículos eléctricos con una demanda global en aumento.

- Microsoft (MSFT): Un actor clave en la computación en la nube y tecnologías de IA.

25% Índices: Obtenga exposición a múltiples sectores y mercados globales.

- Índice de IA (Índice Personalizado de Morpher): Captura el potencial de crecimiento de la inteligencia artificial y la automatización.

- Índices del Mercado Global: Incluye índices prometedores de EE. UU., Reino Unido, Alemania, Francia y Suiza, como el S&P 500 (EE. UU.) y el DAX (Alemania). Visite este artículo para más detalles sobre el comercio de índices.

20% Bitcoin y Ethereum: Asigne una parte razonable a criptomonedas bien establecidas.

- Bitcoin (BTC): La criptomoneda líder y un refugio de valor.

- Ethereum (ETH): Dominante en finanzas descentralizadas y contratos inteligentes.

10% Materias Primas: Incluya activos estables para protegerse contra la volatilidad del mercado.

- Oro: Un refugio tradicional en tiempos de incertidumbre económica.

- Gas Natural: Una materia prima energética esencial con potencial de crecimiento.

10% Altcoins (¡Recuerde la regla del 5%!): Limite la exposición a activos especulativos.

- SUI: Se centra en la escalabilidad y la velocidad con un potencial de adopción creciente.

- Aptos: Una innovadora blockchain de capa 1 para aplicaciones descentralizadas.

Paso 4: Monitoree y Rebalancee

Los mercados evolucionan, al igual que sus objetivos. Monitoree regularmente el rendimiento de su cartera utilizando las herramientas de Morpher. Ajuste las asignaciones según sea necesario para mantener el equilibrio o responder a las tendencias del mercado.

Por ejemplo, si un sector tiene un rendimiento inferior, rebalancee trasladando fondos a áreas o sectores prometedores con mejor potencial.

¿Por qué en Morpher?

Porque no castigamos la indecisión ni las segundas oportunidades. Especialmente cuando está comenzando, es completamente comprensible sentirse inseguro sobre su próximo movimiento. Por eso hemos hecho de nuestra misión facilitar su vida.

En Morpher, no pagará por ninguna de sus transacciones. Operamos sin comisiones, y no hay tarifas de suscripción ni cargos ocultos que lo vinculen a su decisión inicial. Puede practicar, probar cosas y encontrar su propio camino, sin preocuparse por costos o penalizaciones.

Si ha escuchado suficiente, cree su cuenta.

Descargo de responsabilidad: Todas las inversiones implican riesgos, y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia de trading o el trading de un individuo no garantiza resultados o retornos futuros. Los inversores son completamente responsables de cualquier decisión de inversión que tomen. Tales decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.