Модель Блэка-Шоулза: практическое руководство для трейдеров опционов

Модель Блэка-Шоулса является одним из самых широко используемых инструментов в оценке опционов, помогая трейдерам оценить справедливую стоимость контрактов на опционы. Однако для многих её сложная формула может показаться запутанной. В этом руководстве мы разберем Модель Блэка-Шоулса на простые и понятные термины, сосредоточив внимание на том, как вы можете использовать её в реальной торговле.

Независимо от того, торгуете ли вы опционами на акции, валютой или другими активами, Модель Блэка-Шоулса может помочь вам принимать более взвешенные решения. Мы покажем вам, как практически применять эту модель и как использовать её вместе с другими инструментами для достижения лучших результатов в торговле.

Что такое модель Блэка-Шоулса?

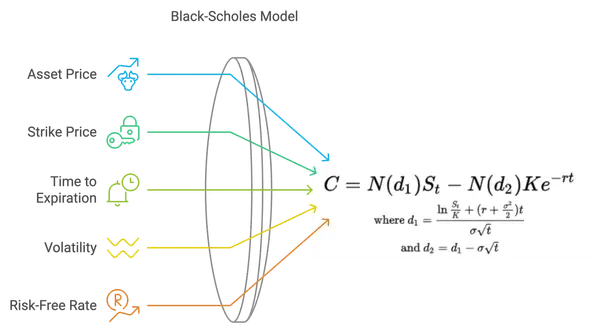

В своей основе модель Блэка-Шоулса представляет собой математическую модель, которая рассчитывает справедливую цену опциона на основе пяти ключевых факторов: текущей цены актива, цены исполнения опциона, времени до истечения, безрисковой процентной ставки и волатильности актива.

Ключевые компоненты формулы Блэка-Шоулса

Цена актива: Текущая рыночная цена актива.

Цена исполнения: Предопределенная цена, по которой может быть исполнен опцион.

Время до истечения: Количество времени, оставшееся до даты истечения опциона.

Волатильность: Ожидаемое колебание цены актива.

Безрисковая ставка: Теоретическая доходность на безрисковое вложение, обычно доходность по государственным облигациям.

Подставив эти данные в формулу Блэка-Шоулса, вы можете рассчитать теоретическую цену опциона. Но давайте разберем это подробнее, чтобы понять, как трейдеры могут использовать модель в более практическом контексте.

Основатели модели

Фишер Блэк и Майрон Шоулс были экспертами в области финансов и известны своими пионерскими работами в области оценки опционов. Вместе с Робертом Мертоном, который внес вклад в разработку модели, они были удостоены Нобелевской премии по экономическим наукам в 1997 году.

Блэк, бывший профессором MIT, и Шоулс, известный экономист, сотрудничали для создания революционной модели, которая изменило подход к оценке финансовых деривативов. Их инновационный подход к количественному анализу риска и доходности проложил путь современному финансовому инжинирингу.

Основная цель модели

Модель Блэка-Шоулса предоставляет теоретическую основу для оценки опционов на основе определенных предположений. Определив справедливую цену опциона, она помогает инвесторам принимать обоснованные решения о покупке или продаже опционов. Она также играет ключевую роль в стратегиях управления рисками.

Более того, влияние модели выходит за рамки оценки опционов. Трейдеры и аналитики применяют ее концепции в различных областях финансов, включая расчет подразумеваемой волатильности и разработку других моделей оценки деривативов. Модель Блэка-Шоулса служит свидетельством силы математического моделирования в понимании и навигации по сложностям финансовых рынков.

Как модель Блэка-Шоулса помогает в реальной торговле

Хотя сама формула может показаться сложной, понять, что она делает, относительно просто: она помогает вам определить, переоценен ли опцион или недооценен по сравнению с рынком. Сравнив цену Блэка-Шоулса с фактической рыночной ценой опциона, вы можете принимать более обоснованные решения о том, покупать ли или продавать.

Представьте, что вы рассматриваете опцион колл на акцию, которая в настоящее время стоит 100 долларов, с ценой исполнения 105 долларов и сроком действия один месяц. Вы ожидаете, что волатильность акции будет около 20%, а текущая безрисковая ставка составляет 1%. Используя модель Блэка-Шоулса, вы рассчитываете, что справедливая цена для этого опциона должна составлять 2.50 долларов. Если рынок оценивает опцион в 3.00 доллара, вы можете считать его слегка переоцененным, что даст вам представление для принятия решения.

Как использовать модель Блэка-Шоулса: пошаговое руководство

Вот как вы можете начать применять модель Блэка-Шоулса в вашей торговой стратегии:

-

Соберите данные: Вам понадобятся текущая цена актива, цена страйка, время до истечения, волатильность и безрисковая ставка. Большинство торговых платформ и финансовых веб-сайтов предоставляют эти значения.

-

Используйте калькулятор Блэка-Шоулса: К счастью, вам не нужно решать уравнение вручную. Существует много бесплатных калькуляторов Блэка-Шоулса в интернете, которые могут сделать эту работу за вас. Просто введите значения, чтобы рассчитать цену опциона.

-

Сравните с рыночной ценой: Как только вы получите цену по модели Блэка-Шоулса, сравните её с фактической рыночной ценой опциона. Является ли опцион переоцененным или недооцененным?

-

Совершите сделку: Используйте эту информацию вместе с другими индикаторами и вашим анализом рынка, чтобы решить, покупать, продавать или удерживать вашу опционную позицию.

Пример:

Предположим, что модель Блэка-Шоулса оценивает пут-опцион в 1,50 доллара, но рыночная цена составляет 2,00 доллара. Это может указывать на то, что рынок ожидает более высокой волатильности, чем вы рассчитали, что предоставляет вам возможность провести дальнейший анализ и скорректировать вашу стратегию.

Фундаментальные предположения модели Блэка-Шоулса

Модель Блэка-Шоулса, революционная формула в мире финансов, основана на нескольких ключевых предположениях, которые имеют решающее значение для ее точности и полезности. Давайте углубимся в каждое из этих предположений, чтобы понять их значимость в контексте оценки опционов.

Предположение о нейтральности к риску инвесторов

Одним из краеугольных камней модели Блэка-Шоулса является предположение о том, что инвесторы являются нейтральными к риску. Это предположение подразумевает, что инвесторы безразличны к риску и сосредоточены исключительно на максимизации своих ожидаемых доходов. Хотя на практике инвесторы проявляют различные степени избегания риска, предположение о нейтральности к риску упрощает расчеты, позволяя использовать безрисковые процентные ставки. Это упрощение жизненно важно для применимости модели в точной оценке опционов и других деривативов.

Предположение о постоянной волатильности

Еще одно критически важное предположение модели Блэка-Шоулса — это постоянство волатильности цены базового актива. Волатильность, мера колебаний цен актива, предполагается постоянной на протяжении всего срока действия опциона. Это предположение, хотя и не всегда отражающее рыночную динамику, помогает предсказывать будущие движения цен и рассчитывать ожидаемые доходы. Предполагая постоянную волатильность, модель упрощает процесс оценки, предоставляя более простую структуру для ценообразования опционов.

Предположение об отсутствии дивидендов

Кроме того, модель Блэка-Шоулса работает на основании предположения, что базовый актив не выплачивает никаких дивидендов в течение срока действия опциона. Хотя это предположение может не соответствовать реальным сценариям, где дивиденды играют значительную роль в инвестиционных решениях, оно выполняет важную функцию в упрощении методологии оценки. Игнорируя выплаты дивидендов, модель сосредотачивается на основных элементах ценообразования опционов, что позволяет более эффективно и стандартизировано подходить к оценке.

Математическая основа модели Блэка-Шоулса

В центре модели Блэка-Шоулса находится уравнение в частных производных, известное как уравнение Блэка-Шоулса. Это уравнение связывает цену производного инструмента с ценой базового актива, временем и другими переменными.

Понимание уравнения Блэка-Шоулса

Уравнение Блэка-Шоулса является моделью непрерывного времени, которая помогает в расчете справедливой цены опционов. Оно учитывает такие факторы, как текущая цена базового актива, время до истечения, безрисковая процентная ставка и волатильность базового актива.

Это уравнение выведено из принципа ценности с учетом риска, который предполагает, что инвесторы не проявляют предпочтения к риску и требуют безрисковую доходность для удержания рискованного актива. Включив эти переменные в уравнение, модель Блэка-Шоулса предоставляет математическую основу для определения теоретической цены опционов при определенных допущениях.

Роль нормального распределения

Ключевым понятием в модели Блэка-Шоулса является предположение о том, что ценовые движения базового актива следуют логнормальному распределению. Это предположение позволяет применять статистические методы, основанные на нормальном распределении, что делает модель более точной и надежной.

Предполагая, что цены активов следуют логнормальному распределению, модель Блэка-Шоулса учитывает асимметрию и куртозис, наблюдаемые на финансовых рынках. Эта статистическая основа позволяет трейдерам и аналитикам принимать обоснованные решения относительно ценообразования опционов и управления рисками, повышая эффективность и результативность финансовых рынков.

Ограничения модели Блэка-Шоулса

Хотя модель Блэка-Шоулса широко используется, важно признать ее ограничения:

-

Предположение о постоянной волатильности: Модель предполагает, что волатильность остается постоянной со временем, что не всегда верно на реальных рынках.

-

Неучет дивидендов: Если вы торгуете опционами на акции с выплатой дивидендов, модель Блэка-Шоулса не учитывает дивиденды, если они не были скорректированы.

-

Предположение о европейских опционах: Модель рассматривает опционы как такие, которые можно реализовать только в момент истечения, что делает ее идеальной для европейских опционов. Трейдерам необходимо вносить небольшие корректировки для американских опционов, которые позволяют осуществлять исполнение в любое время.

Модель Блэка-Шоулса против других моделей оценки опционов

Сравнение модели Блэка-Шоулса с другими моделями оценки опционов, такими как Биномиальная модель, полезно для понимания, когда она может быть более или менее подходящей.

- Модель Блэка-Шоулса: Лучше всего подходит для опционов европейского типа и предлагает быстрый, упрощенный подход.

- Биномиальная модель: Предлагает большую гибкость и может лучше справляться с опционами американского типа и изменяющейся волатильностью.

Часто задаваемые вопросы

Что такое модель Блэка-Шоулза?

Модель Блэка-Шоулза — это математическая формула, используемая для расчета справедливой цены опционов. Она учитывает такие факторы, как текущая цена базового актива, время до истечения срока, безрисковая процентная ставка и волатильность.

Кто разработал модель Блэка-Шоулза?

Экономисты Фишер Блэк и Майрон Шоулз разработали модель Блэка-Шоулза, с contributions от Роберта Мертона. Их работа принесла им Нобелевскую премию по экономическим наукам в 1997 году.

Каковы предположения модели Блэка-Шоулза?

Модель Блэка-Шоулза предполагает наличие инвесторов с нейтральным отношением к риску, постоянную волатильность и отсутствие дивидендов, выплачиваемых базовым активом в течение срока действия опциона.

Каковы ключевые переменные в модели Блэка-Шоулза?

Ключевыми переменными в модели Блэка-Шоулза являются цена акции и цена исполнения, время до истечения срока, безрисковая процентная ставка и волатильность. Эти переменные играют значительную роль в определении стоимости опционов.

Обладая прочным пониманием модели Блэка-Шоулза, вы теперь готовы уверенно ориентироваться в мире торговли опционами. Помните, что необходимо учитывать ограничения модели и дополнять ваш анализ другими факторами для комплексного подхода к торговле. Удачных инвестиций!

С вашим новым пониманием модели Блэка-Шоулза поднимите вашу торговлю опционами на новый уровень с помощью Morpher. Испытайте будущее инвестирования на платформе, которая предлагает нулевые комиссии, бесконечную ликвидность и возможность торговать широким спектром активов, от акций до NFT. С Morpher вы можете начать инвестировать всего с 1 доллара, наслаждаться кредитным плечом до 10x и торговать с уверенностью, зная, что у вас есть полный контроль над вашими средствами. Готовы преобразовать свой торговый опыт? Зарегистрируйтесь и получите ваш бесплатный бонус за регистрацию сегодня и присоединяйтесь к революции на Morpher.com.

Отказ от ответственности: Все инвестиции связаны с риском, и прошлые результаты ценных бумаг, отраслей, секторов, рынков, финансовых продуктов, торговых стратегий или индивидуальной торговли не гарантируют будущих результатов или доходов. Инвесторы несут полную ответственность за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, толерантности к риску и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.