Portfoliodiversifikation: Warum und wie sollten Sie es tun?

Finanzen sind tief in der Mathematik verwurzelt, aber Investieren widerspricht oft einfachen Gleichungen. In der Welt dynamischer Märkte ergibt zwei plus zwei nicht immer vier. Es kann fünf oder sogar null sein, abhängig von vielen internen und externen Faktoren. Sie könnten jeden Monat fleißig Geld investieren, nur um festzustellen, dass Sie weniger haben als zu Beginn, wenn Sie Ihre Karten nicht richtig spielen. Die Wahl der falschen Vermögenswerte oder das schlecht getimte Ein- und Aussteigen kann Ihre Ergebnisse drastisch beeinflussen.

Hier kommt die Diversifikation des Portfolios ins Spiel. Das alte Sprichwort „Setzen Sie nicht alles auf eine Karte“ hat aus gutem Grund Gültigkeit. Es ist ein Grundpfeiler des Risikomanagements. Allerdings erhält man keinen Fahrplan dafür, welche Karten man wählen sollte. Während es keine garantierten Regeln für konsistenten Erfolg gibt, gibt es bewährte Strategien und grundlegende Prinzipien, auf die Sie sich verlassen können, um Ihr Portfolio zu optimieren und das Risiko zu minimieren.

Was man zuerst entscheiden sollte, wenn man ein Portfolio erstellt

Der Aufbau eines starken Portfolios beginnt mit dem Verständnis Ihrer finanziellen Situation, Ziele und Risikobereitschaft. Diese grundlegenden Entscheidungen werden Ihre Anlagestrategie prägen und sicherstellen, dass Ihr Portfolio mit Ihren Bedürfnissen übereinstimmt.

Festlegung des Budgets

Der erste Schritt besteht darin, zu entscheiden, wie viel von Ihrem Einkommen oder Ihren Ersparnissen Sie bereit sind, für Investitionen zu verwenden. Die Frage, die Sie sich stellen sollten: Wie viel kann ich mir leisten zu investieren?

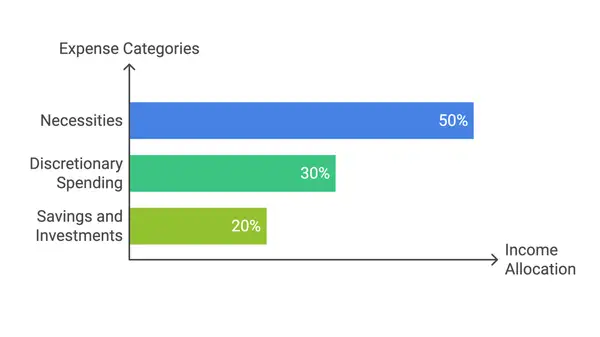

Eine häufig empfohlene Formel ist die 50/30/20-Regel:

Von diesen 20% sollten Sie überlegen, wie viel Sie speziell für Investitionen reservieren möchten.

Von diesen 20% sollten Sie überlegen, wie viel Sie speziell für Investitionen reservieren möchten.

Eine Sache, die viele Menschen oft übersehen, wenn sie ihr Anlageportfolio erstellen: Bargeld. Ein wirklich wichtiger Teil eines jeden Portfolios ist es, sicherzustellen, dass Sie über Liquidität verfügen. Das Leben passiert, unerwartete Ausgaben können jederzeit auftreten. Sie möchten Ihre Investitionen nicht aus Notwendigkeit verkaufen oder Positionen schließen. Einen Teil Ihrer Mittel in zugänglichen Barreserven zu halten, wird Sie davor bewahren, Entscheidungen zu treffen, die Ihre langfristige Strategie gefährden könnten.

Anlagehorizont

Sind Sie auf kurzfristige oder langfristige Gewinne aus? Diese Entscheidung wird die Struktur Ihres Portfolios prägen. Bevor Sie antworten, lassen Sie uns ein verbreitetes Missverständnis klären: Kurzfristige Investitionen sind nicht so „kurz“, wie viele Menschen oft denken, insbesondere im Vergleich zu einem Zeitrahmen für Trader. Es ist wichtig, sich selbst zu kennen und unrealistische Erwartungen zu vermeiden; fallen Sie nicht in die Falle zu denken, dass Sie nächsten Monat reich werden.

Sobald Sie verstehen, wo Sie stehen, sollten Sie Ihr Portfolio mit Ihrem Anlagezeitrahmen in Einklang bringen:

- Kurzfristige Investitionen (1 Jahr oder weniger): Diese Strategie konzentriert sich auf Vermögenswerte mit dem Potenzial für schnellere Renditen, weist jedoch oft eine höhere Volatilität auf. Sie ist geeignet für diejenigen, die sich mit hohem Risiko auf der Suche nach hohen Erträgen wohlfühlen.

- Langfristige Investitionen (5–10 Jahre): Ein längerer Zeitrahmen ermöglicht es Ihnen, Marktbewegungen besser zu überstehen, sich auf stetiges Wachstum zu konzentrieren und von Zinseszinsen zu profitieren.

Ihr Risikomanagementniveau

Wie viel Risiko können Sie eingehen? Dies ist eine der wichtigsten Fragen zu beantworten, da sie Ihr Portfolio direkt beeinflusst. Beginnen Sie damit, sich zu fragen:

Wie viel kann ich mir leisten zu verlieren, ohne dass es mein tägliches Leben beeinträchtigt?

Was ist mein Ziel? Stetiges Wachstum, Stabilität oder aggressive Renditen?

Wie würde ich reagieren, wenn der Wert meiner Investitionen morgen sinkt?

Ihre Antworten werden Ihnen helfen, Ihre Risikotoleranz einzuschätzen, was entscheidend für die Festlegung der Vermögensaufteilung ist. Wenn Sie zum Beispiel Stabilität bevorzugen, könnten Sie zu sichereren Optionen wie Gold oder etablierten globalen Indizes tendieren. Wenn Sie sich mit mehr Risiko wohlfühlen, könnten Sie einen größeren Anteil in wachstumsorientierte Anlagen wie Einzelaktien oder Kryptowährungen investieren.

Gibt es Regeln für das Risikomanagement?

Obwohl es keine Formel für garantierten Erfolg gibt, ist eine weit verbreitete Regel die 5%-Regel. Investieren Sie niemals mehr als 5% Ihres Portfolios in ein einzelnes Hochrisikowertpapier. Dies hilft, die Auswirkungen einer einzelnen Investition auf Ihr Gesamtportfolio zu begrenzen, die Balance zu wahren und die Wahrscheinlichkeit größerer Verluste zu reduzieren.

Diversifizieren Sie über Anlageklassen hinweg

Investitionen in verschiedene Anlageklassen helfen sicherzustellen, dass Ihr Portfolio nicht übermäßig von der Performance eines einzelnen Marktes abhängig ist. Je nach Ihrer Risikobereitschaft können Sie eine Mischung von Anlagen wählen, um Wachstum und Stabilität auszubalancieren. Hier sind einige Beispiele:

- Aktien: Ideal für langfristiges Wachstum, obwohl sie kurzfristig volatil sein können. Lesen Sie unseren vollständigen Leitfaden zum Investieren in den Aktienmarkt.

- Rohstoffe (Gold, Öl): Oft als sichere Häfen während Marktabschwüngen angesehen. Zum Beispiel zeigt Gold tendenziell eine gute Performance in Zeiten wirtschaftlicher Unsicherheit.

- Kryptowährungen (Bitcoin, Ethereum): Hochrisiko- und hochbelohnungsfähige Anlagen, die für Anleger mit einer höheren Risikobereitschaft geeignet sind. Kryptowährungen haben ein erhebliches Wachstumspotenzial gezeigt, können jedoch volatil sein.

Der Schlüssel liegt darin, Ihr Komfortniveau mit Risiken zu bewerten. Eine höhere Risikobereitschaft könnte Sie beispielsweise dazu führen, mehr in Aktien und Kryptowährungen zu investieren. Andererseits könnte eine niedrigere Risikobereitschaft eine stärkere Gewichtung in Rohstoffen oder stabilen Marktanlagen wie Indizes begünstigen.

Diversifikation über Sektoren

Innerhalb der Vermögensarten ist die Diversifikation über Branchen entscheidend, um sektorspezifische Risiken zu minimieren. Jede Branche reagiert unterschiedlich auf globale Trends und Ereignisse, sodass eine Streuung der Investitionen sicherstellt, dass Ihr Portfolio widerstandsfähig bleibt.

Ein Beispiel: Während der COVID-19-Pandemie erlebte die Reise- und Gastgewerbeindustrie erhebliche Verluste aufgrund von Lockdowns und Einschränkungen. Gleichzeitig florierte der Technologiesektor, da die Nachfrage nach Werkzeugen für remote Arbeit, E-Commerce und digitaler Unterhaltung in die Höhe schoss.

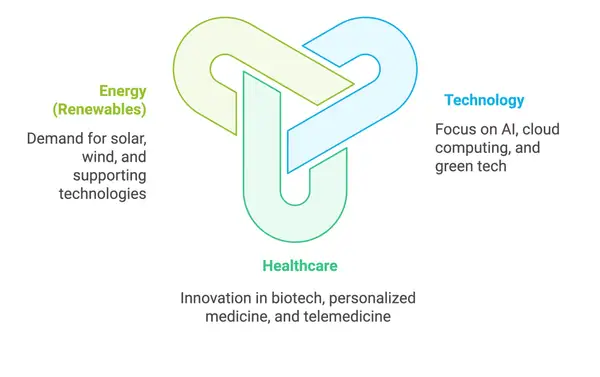

Für 2025 sind hier unsere drei besten Empfehlungen zur Sektordiversifikation:

Morpher ist hier, um die Diversifikation mühelos und zugänglich zu gestalten. Sicher, Sie können in einzelne Aktien innerhalb dieser Sektoren investieren, aber wenn Sie sich unsicher sind, die richtigen auszuwählen, stehen wir Ihnen zur Seite. Morphers maßgeschneiderte Indizes sind darauf ausgelegt, Ihnen eine breite Exposition gegenüber bestimmten Branchen zu bieten, ohne dass Sie raten müssen.

Ein Beispiel ist der TECH-Index, der 25 sorgfältig ausgewählte Aktien umfasst, darunter Branchenriesen wie Apple, Tesla und Cisco. Er ist für diejenigen konzipiert, die sowohl Stabilität als auch Wachstum in einem der aufregendsten und transformativsten Sektoren suchen, die die Zukunft prägen. Zudem fallen keine Kommissionen an. Testen Sie es selbst.

Global Diversifizierung

Die Beschränkung Ihrer Investitionen auf inländische Märkte kann Ihr Portfolio regionalen Risiken aussetzen und Chancen anderswo verpassen. Eine globale Investition verteilt Ihr Risiko und verschafft Ihnen Zugang zu unterschiedlichen wirtschaftlichen Wachstumsmustern.

In den letzten Jahren haben die US-Börsen (wie der S&P 500) aufgrund der Dominanz von Technologiegiganten wie Apple, Amazon und Tesla ein starkes Wachstum erlebt. In der Zwischenzeit haben die britischen Börsen aufgrund von Unsicherheiten rund um den Brexit und anderen wirtschaftlichen Faktoren langsameres Wachstum gezeigt.

Globale Diversifizierung ermöglicht es Ihnen, diese Unterschiede auszugleichen und sicherzustellen, dass ein Rückgang in einer Region Ihr gesamtes Portfolio nicht stark beeinträchtigt. Investitionen in internationale Märkte können Ihnen Zugang zu Schwellenländern mit hohem Wachstumspotenzial und etablierten Volkswirtschaften mit stabilen Renditen bieten.

Schritt-für-Schritt-Anleitung zur Diversifizierung Ihres Portfolios auf Morpher

Generell haben Sie je nach Ihrer Risikobereitschaft zwei Wege:

- Für mehr Wachstum: Wählen Sie risiko- und chancenreiche Anlagen wie Aktien oder Kryptowährungen.

- Für mehr Stabilität: Konzentrieren Sie sich auf sicherere Optionen wie Gold oder etablierte Marktindizes. Stabilität ergibt sich aus der Priorisierung konsistenter, risikoarmer Investitionen.

In diesem Leitfaden konzentrieren wir uns auf ein wachstumsorientiertes Portfolio, um zu veranschaulichen, wie Sie Ihre Investitionen auf Morpher erstellen und diversifizieren können. Bitte beachten Sie, dass dies nur zu Illustrationszwecken dient und keine finanzielle Beratung darstellt. Indem Sie sich die zuvor genannten Fragen stellen, können Sie Ihre eigenen Präferenzen bestimmen.

Schritt 1: Einzahlen Ihres Budgets

Die fractional trading Funktion von Morpher ermöglicht es Ihnen, in wertvolle Anlagen wie Tesla oder Bitcoin zu investieren, ohne große Summen im Voraus benötigten. Zum Beispiel:

- Sie benötigen keine €400, um eine volle Tesla-Aktie zu kaufen; Sie können bereits ab €1 investieren.

- Sie können im Laufe der Zeit kontinuierlich kleinere Beträge hinzufügen und Ihr Portfolio allmählich ohne Mindesteinzahlungsanforderungen aufbauen.

Angenommen, Sie beginnen mit €1.000.

Schritt 2: Analysieren Sie die Märkte

Nutzen Sie Morpher’s Echtzeit-Markteinblicke, um die Leistung von Anlagen zu bewerten. Recherchieren Sie Trends, studieren Sie historische Daten und identifizieren Sie Wachstumschancen in wichtigen Sektoren und Anlageklassen, die mit Ihrer Risikobereitschaft und Ihren Zielen übereinstimmen.

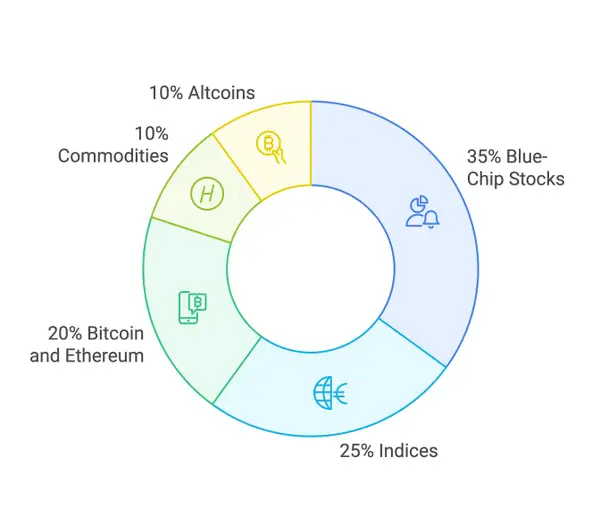

Schritt 3: Bauen Sie Ihr Portfolio auf

35% Blue-Chip Aktien: Investieren Sie in weltweit etablierte Unternehmen für Stabilität und konsistentes Wachstum.

- Apple (AAPL): Ein führendes Unternehmen in technologischem Fortschritt und Verbraucherelektronik.

- Tesla (TSLA): Dominierend im Markt für Elektrofahrzeuge mit steigender globaler Nachfrage.

- Microsoft (MSFT): Ein wichtiger Akteur im Bereich Cloud-Computing und KI-Technologien.

25% Indizes: Erwerben Sie Zugang zu mehreren Sektoren und globalen Märkten.

- AI Index (Morpher Custom Index): Erfasst das Wachstumspotenzial von künstlicher Intelligenz und Automatisierung.

- Globale Marktindizes: Umfasst vielversprechende Indizes aus den USA, Großbritannien, Deutschland, Frankreich und der Schweiz, wie den S&P 500 (USA) und den DAX (Deutschland). Besuchen Sie diesen Artikel für weitere Details zum Handel mit Indizes.

20% Bitcoin und Ethereum: Weisen Sie einen angemessenen Anteil gut etablierter Kryptowährungen zu.

- Bitcoin (BTC): Die führende Kryptowährung und ein Wertspeicher.

- Ethereum (ETH): Dominierend im Bereich der dezentralen Finanzen und Smart Contracts.

10% Rohstoffe: Integrieren Sie stabile Vermögenswerte, um sich gegen Marktschwankungen abzusichern.

- Gold: Ein traditioneller Sicherheitsanker in wirtschaftlich unsicheren Zeiten.

- Erdgas: Ein essentielles Energierohstoff mit Wachstumspotenzial.

10% Altcoins (Denken Sie an die 5%-Regel!): Begrenzen Sie die Investition in spekulative Vermögenswerte.

- SUI: Fokussiert sich auf Skalierbarkeit und Geschwindigkeit mit zunehmendem Adoptionspotenzial.

- Aptos: Eine innovative Layer-1-Blockchain für dezentrale Anwendungen.

Schritt 4: Überwachen und Rebalancieren

Märkte entwickeln sich weiter, ebenso wie Ihre Ziele. Überwachen Sie regelmäßig die Leistung Ihres Portfolios mit den Tools von Morpher. Passen Sie die Zuordnungen gegebenenfalls an, um das Gleichgewicht zu halten oder auf Markttrends zu reagieren.

Wenn beispielsweise ein Sektor unterdurchschnittlich abschneidet, gleichen Sie Ihr Portfolio aus, indem Sie Mittel auf vielversprechende Bereiche oder Sektoren mit besserem Potenzial verschieben.

Warum Morpher?

Weil wir Unentschlossenheit oder zweite Chancen nicht bestrafen. Besonders wenn Sie gerade erst anfangen, ist es vollkommen verständlich, sich über den nächsten Schritt unsicher zu fühlen. Deshalb haben wir es uns zur Aufgabe gemacht, Ihr Leben einfacher zu gestalten.

Bei Morpher

Wenn Sie genug gehört haben, erstellen Sie Ihr Konto.

Haftungsausschluss: Alle Investitionen bergen Risiken, und die vergangene Leistung eines Wertpapiers, einer Branche, eines Sektors, des Marktes, eines Finanzprodukts, einer Handelsstrategie oder des Handels einer Person garantiert keine zukünftigen Ergebnisse oder Renditen. Anleger sind vollständig verantwortlich für alle Investitionsentscheidungen, die sie treffen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Umstände, Anlageziele, Risikobereitschaft und Liquiditätsbedürfnisse basieren. Dieser Beitrag stellt keine Anlageberatung dar.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.