Портфель с нулевым бета: стратегия стабильности

Инвестирование может быть похожим на американские горки: захватывающе, когда рынки растут, но нервозно, когда они падают. Для тех, кто предпочитает более стабильный подход, портфель с нулевым бета-коэффициентом может стать хорошим вариантом. Он сосредоточен на стабильности, защищая ваши инвестиции от колебаний рынка, при этом нацелен на последовательные и надежные доходы.

В этом руководстве мы рассмотрим, что такое портфель с нулевым бета-коэффициентом, как он работает и почему он является привлекательным выбором для инвесторов, склонных к риску. Более того, мы покажем, как Morpher может упростить этот процесс, предлагая инструменты и функции, необходимые для создания и поддержания портфеля, соответствующего вашим финансовым целям.

Что такое портфель с нулевым бета?

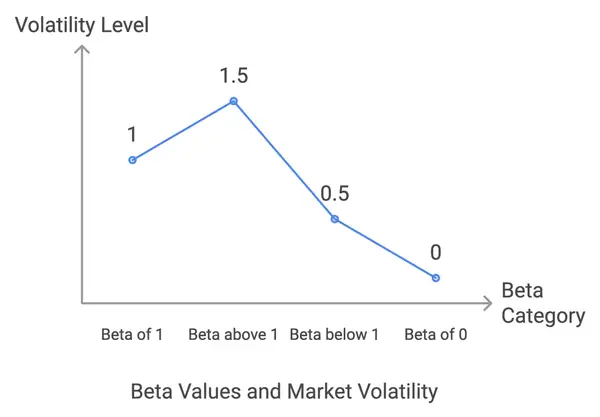

Чтобы понять портфель с нулевым бета, нам сначала нужно разобраться с понятием «бета». Бета измеряет, насколько изменяется стоимость инвестиции по сравнению с общим рынком:

- Бета 1: Инвестиция движется синхронно с рынком.

- Бета выше 1: Инвестиция более волатильна, чем рынок.

- Бета ниже 1: Инвестиция менее волатильна, чем рынок.

- Бета 0: Инвестиция не имеет корреляции с колебаниями рынка.

Портфель с нулевым бета формируется для достижения этой нейтральности. Его стоимость не подвержена влиянию рыночных колебаний, что делает его мощной стратегией для снижения рисков. Вместо того чтобы быть связанным с рыночными трендами, он опирается на активы с низкой корреляцией, которые обеспечивают стабильность и независимость от более широких экономических изменений.

Как это работает?

Концепция проста: комбинировать активы, которые имеют бета-коэффициент, близкий к нулю, или компенсируют друг друга, чтобы портфель в целом оставался некоррелированным с рынком. Давайте разберем это на конкретные шаги.

1. Активы с низкой корреляцией: современный подход Morpher

Основой портфеля с нулевым бета-коэффициентом является выбор активов, которые не реагируют на рыночную волатильность. Традиционно это могут быть государственные облигации, эквиваленты наличных или альтернативные инвестиции, такие как недвижимость. Однако Morpher предлагает более широкий и гибкий инструментарий:

- Доля в товарах: Активы, такие как золото и серебро, являются классическими безопасными активами, и на платформе Morpher вы можете инвестировать в них долями без каких-либо комиссий, что обеспечивает их гармоничное включение в вашу стратегию.

- Стабильные криптовалюты: Для современного подхода рассмотрите криптовалюты с низкой волатильностью, доступные на платформе Morpher.

- Диверсифицированные акции: Даже в акциях Morpher предоставляет доступ к акциям с низким бета-коэффициентом на глобальных рынках, позволяя вам сформировать портфель, который отражает ваши цели.

Устраняя торговые комиссии и предлагая бесконечную ликвидность, Morpher облегчает инвестиции в эти активы с низкой корреляцией, не беспокоясь о традиционных рыночных ограничениях. Узнайте больше о том, как работает отсутствие комиссии на Morpher.

2. Обдуманная диверсификация

Диверсификация является ключом к управлению рисками, и платформа Morpher делает этот процесс бесшовным. Вместо того чтобы ограничивать вас традиционными вариантами, она открывает ряд активов для эффективного распределения рисков:

- Глобальные рынки: Торгуйте акциями и товарами со всего мира без высоких барьеров для входа.

- Долевые инвестиции: Распределяйте точные суммы между несколькими активами, обеспечивая, чтобы ни одно отдельное вложение не доминировало в вашем портфеле.

Этот уровень гибкости позволяет вам точно настраивать свой портфель для балансировки стабильности с потенциалом роста, минимизируя корреляцию с рыночными тенденциями. Ознакомьтесь с нашим руководством по диверсификации портфеля для получения дополнительной информации.

3. Легкий мониторинг и ребалансировка

Создание портфеля с нулевым бета-коэффициентом — это лишь половина дела. Со временем бета-коэффициент отдельных инвестиций может изменяться, что делает регулярную ребалансировку необходимой. Вот где Morpher преуспевает:

- Никаких комиссий: Поскольку нет комиссий, вы можете корректировать свой портфель так часто, как это необходимо, не беспокоясь о снижении ваших доходов.

- Данные в реальном времени: Morpher предоставляет актуальную информацию о рынке, чтобы помочь вам быстро принимать обоснованные решения.

- Удобство использования: Независимо от того, перераспределяете ли вы средства в стабильные активы или экспериментируете с новыми возможностями, платформа обеспечивает беззаботный опыт.

Ребалансировка больше не является обременительным процессом — это бесшовная процедура, которая поддерживает ваш портфель в соответствии с вашими целями.

Почему стоит выбрать портфель с нулевым бета-коэффициентом?

Портфель с нулевым бета-коэффициентом предлагает уникальные преимущества для инвесторов, ценящих стабильность. Вот почему он выделяется:

1. Изоляция от рыночной волатильности

Когда рынки непредсказуемы, портфель с нулевым бета-коэффициентом предоставляет безопасное убежище. Его стоимость не зависит от более широких тенденций, что делает его идеальным в периоды экономической неопределенности.

2. Последовательные доходы

Хотя вы можете не наблюдать драматического роста, надежность стабильных доходов может быть столь же вознаграждающей. Это делает стратегию особенно привлекательной для пенсионеров или тех, кто сосредоточен на сохранении капитала.

3. Сниженный стресс

Забудьте о тревоге из-за ежедневных колебаний рынка. Портфель с нулевым бета-коэффициентом предлагает душевное спокойствие, позволяя вам сосредоточиться на ваших финансовых целях без шума краткосрочной волатильности.

4. Стабильность портфеля

Для инвесторов, стремящихся построить долгосрочную финансовую основу, портфель с нулевым бета-коэффициентом предоставляет стабильный якорь, даже когда другие части рынка испытывают турбулентность.

Вызовы и соображения

Хотя преимущества очевидны, важно признать и вызовы:

- Низкий потенциал роста: Избегая рыночного риска, вы упускаете потенциальные прибыли во время бычьих рынков.

- Риск инфляции: Активы, такие как облигации и денежные эквиваленты, могут не успевать за инфляцией, что может снизить покупательную способность с течением времени.

- Требуемые усилия: Создание и поддержание портфеля с нулевым бета-коэффициентом требует исследований и регулярного мониторинга.

Эти ограничения не умаляют ценность стратегии — они просто подчеркивают важность ее согласования с вашими личными целями и использования правильных инструментов, таких как Morpher, для повышения ее эффективности.

Шаги по созданию портфеля с нулевым бета-коэффициентом с Morpher

Morpher упрощает процесс создания портфеля с нулевым бета-коэффициентом. Вот как вы можете начать:

1. Определите свои цели

Вы стремитесь сохранить капитал, генерировать доход или снизить риски? Гибкость Morpher позволяет вам настраивать вашу стратегию, независимо от того, придаете ли вы приоритет безопасности или исследуете уникальные возможности. Вы можете начать с создания вашего аккаунта за несколько минут.

2. Выберите инвестиции с низким бета-коэффициентом

Платформа Morpher предоставляет доступ к разнообразным активам с низким бета-коэффициентом, включая:

- Долевая собственность низковолатильных акций

- Товары, такие как золото и серебро

- Стабильные криптовалюты для современного подхода

3. Диверсифицируйте свои активы

Morpher предоставляет вам возможность распределять риски по глобальным рынкам, альтернативным инвестициям и традиционным классам активов. Долевая торговля обеспечивает возможность выделять точные суммы для достижения баланса.

4. Регулярно следите и ребалансируйте

С нулевыми торговыми комиссиями и данными в реальном времени Morpher облегчает ребалансировку вашего портфеля по мере необходимости. Независимо от того, корректируете ли вы распределение или исследуете новые активы с низкой корреляцией, платформа обеспечивает эффективность.

Почему Morpher?

Morpher — это не просто платформа, это ваш партнер в инвестиционном пути. Вот почему она идеально подходит для создания портфеля с нулевым бета:

- Нулевые комиссии: Сохраните большую часть своей прибыли, торгуя без комиссий.

- Бесконечная ликвидность: Исполняйте сделки мгновенно, независимо от рыночных условий.

- Глобальный доступ: Исследуйте широкий спектр активов, от товаров до акций, все в одном месте.

- Дробное инвестирование: Создавайте портфель любого масштаба, адаптированный к вашим финансовым целям.

Инновационный подход Morpher устраняет сложности инвестирования, упрощая создание портфеля с нулевым бета, который обеспечивает стабильность и душевное спокойствие.

Заключительные мысли

Портфель с нулевым бета-коэффициентом является разумным выбором для инвесторов, стремящихся защитить себя от рыночной волатильности, получая при этом стабильные и надежные доходы. С помощью передовой платформы Morpher создание и управление таким портфелем стало проще простого. От дробной торговли до нулевых комиссий, Morpher предоставляет инструменты, необходимые для построения стратегии, которая подходит именно вам.

Готовы взять под контроль свое финансовое будущее? Начните формировать свой портфель с нулевым бета-коэффициентом сегодня с Morpher и ощутите преимущества современного, безрискового инвестирования.

Часто задаваемые вопросы

В: Могу ли я добиться высокой доходности с портфелем с нулевым бета?

О: Хотя основная цель портфеля с нулевым бета заключается в снижении рисков, он все же может генерировать стабильный доход за счет активов, приносящих доход. Тем не менее, высокая доходность может не быть основным приоритетом портфеля с нулевым бета.

В: Как выбрать активы для портфеля с нулевым бета?

О: При выборе активов для портфеля с нулевым бета важно подбирать те, которые имеют небольшую или нулевую корреляцию с более широким рынком. Государственные облигации, облигации высококачественных компаний и некоторые альтернативные инвестиции часто предпочитаются в портфелях с нулевым бета.

В: Каковы ограничения портфелей с нулевым бета?

О: Одним из ограничений портфелей с нулевым бета является возможность упущенных возможностей во время значительных рыночных подъемов. Кроме того, управление портфелем с нулевым бета требует внимательного мониторинга и ребалансировки для поддержания желаемых характеристик риска и доходности.

Готовы ли вы принять стабильность портфеля с нулевым бета, открывая потенциал разнообразных классов активов? Не ищите дальше, чем Morpher, революционная торговая платформа, которая сочетает в себе преимущества нулевых комиссий, бесконечной ликвидности и технологии блокчейн. С Morpher вы можете начать инвестировать в акции, криптовалюты, форекс и многое другое всего за 1 доллар.

Отказ от ответственности: Все инвестиции связаны с риском, и прошлые результаты ценной бумаги, отрасли, сектора, рынка, финансового продукта, торговой стратегии или индивидуальной торговли не гарантируют будущие результаты или доходность. Инвесторы полностью ответственны за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, толерантности к риску и потребностей в ликвидности. Этот пост не является инвестиционной рекомендацией.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.