Содержание статьи

Стратегическое распределение активов: максимизация доходов и управление рисками в вашем инвестиционном портфеле

Как опытный инвестиционный специалист, я понимаю важность стратегического распределения активов для максимизации доходов и управления рисками в вашем инвестиционном портфеле. В сегодняшнем волатильном рынке становится все более важным иметь хорошо диверсифицированный портфель, способный выдержать трудные времена и использовать появляющиеся возможности. В этой статье я объясню концепцию стратегического распределения активов, обсужу роль диверсификации и управления рисками, рассмотрю стратегии для увеличения доходности портфеля и предоставлю практические шаги для реализации этого подхода в вашей собственной инвестиционной стратегии.

Понимание концепции стратегического распределения активов

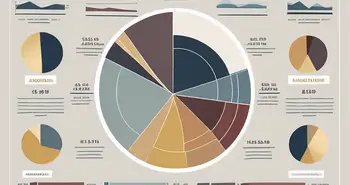

Стратегическое распределение активов - это долгосрочная инвестиционная стратегия, которая включает в себя разделение вашего портфеля между различными классами активов, такими как акции, облигации, недвижимость и наличные средства, таким образом, чтобы оно соответствовало вашим финансовым целям и уровню риска. Цель - достичь оптимального сочетания активов, которые обеспечат наивысший возможный доход, учитывая ваши конкретные обстоятельства. Этот подход основан на принципе того, что различные типы активов имеют различные уровни риска и доходности, и путем диверсификации ваших инвестиций по различным классам активов вы можете снизить влияние колебаний рынка на ваш портфель.

Важность стратегического распределения активов

Одним из ключевых преимуществ стратегического распределения активов является его способность управлять рисками. Путем диверсификации ваших инвестиций по различным классам активов и географиям вы можете снизить общую волатильность вашего портфеля. Когда один класс активов плохо себя ведет, другой может показывать хорошие результаты, помогая компенсировать убытки и стабилизировать ваши доходы. Это может обеспечить более плавный инвестиционный опыт и помочь избежать эмоциональных ловушек попыток выйти на рынок в нужный момент или преследовать последний инвестиционный тренд.

Основные принципы стратегического распределения активов

Для эффективной реализации стратегического распределения активов важно помнить несколько основных принципов. Во-первых, важно четко понимать ваши финансовые цели и уровень риска. Это поможет определить соответствующую стратегию распределения активов и гарантировать, что она соответствует вашим инвестиционным целям. Во-вторых, регулярное мониторинг и перебалансировка вашего портфеля критичны. Поскольку классы активов ведут себя по-разному со временем, ваше распределение портфеля может отклониться от целевых процентов. Периодически перебалансируя, вы можете сохранить намеченные характеристики риска и доходности вашего портфеля.

Наконец, помните, что стратегическое распределение активов - это долгосрочная стратегия. Краткосрочные колебания на рынке могут сбивать с толку, но придерживаясь дисциплины и придерживаясь своего плана, вы можете выдержать взлеты и падения рынка и достичь ваших инвестиционных целей.

Роль диверсификации в распределении активов

Диверсификация является фундаментальным компонентом стратегического распределения активов. Она включает в себя распределение ваших инвестиций между различными классами активов, отраслями и географическими регионами. Цель диверсификации - снизить общий риск вашего портфеля, не ставя все яйца в одну корзину. Как гласит старая поговорка, "не ставьте все яйца в одну корзину".

Преимущества диверсификации

Одним из основных преимуществ диверсификации является потенциал улучшения ваших доходов с учетом риска. Инвестируя в разнообразие различных классов активов с низкой корреляцией между ними, вы можете сгладить волатильность вашего портфеля. Когда один класс активов показывает плохие результаты, другой может показывать хорошие результаты, что приведет к сбалансированному общему доходу.

Стратегии диверсификации в распределении активов

Существуют различные стратегии диверсификации, которые можно использовать при реализации вашей стратегии распределения активов. Одним из популярных подходов является диверсификация между различными классами активов, такими как акции, облигации, недвижимость и наличные средства. Это не только помогает управлять рисками, но также позволяет захватить потенциальный рост различных классов активов в разные рыночные циклы.

Другая стратегия диверсификации - географическая диверсификация. Инвестирование в различные страны и регионы позволяет снизить вашу экспозицию к любому одному рынку и воспользоваться глобальными возможностями.

Наконец, важно также диверсифицировать внутри классов активов. Например, в рамках части вашего портфеля, инвестированных в акции, вы можете рассмотреть вложения в акции различных секторов, таких как технологии, здравоохранение и потребительские товары. Это может помочь смягчить риски, связанные с любым конкретным сектором, и улучшить вашу диверсификацию.

Управление рисками в стратегическом распределении активов

Когда речь идет об инвестировании, управление рисками имеет первостепенное значение. Ключ к успешному управлению рисками заключается в идентификации и оценке рисков, которые могут потенциально повлиять на ваш портфель, а также в применении методов для смягчения этих рисков.

Идентификация и оценка рисков

Каждое инвестиционное решение несет определенный уровень риска, и важно осознавать риски, связанные с каждым классом активов в вашем портфеле. Например, акции обычно считаются более рискованными, чем облигации, поскольку их цены обычно более волатильны. Недвижимость, с другой стороны, может иметь другие риски, связанные с рынком недвижимости и заселенностью арендаторов.

Оценка рисков включает в себя оценку потенциального влияния этих рисков на производительность вашего портфеля. Это можно сделать с помощью фундаментального анализа, количественных моделей или консультации с инвестиционными специалистами.

Понимая и признавая риски, связанные с вашими инвестициями, вы можете принимать обоснованные решения и принимать необходимые меры для эффективного управления этими рисками.

Методы управления инвестиционными рисками

Существует несколько методов, которые можно использовать для управления инвестиционными рисками в рамках вашего стратегического распределения активов. Один из наиболее распространенных методов - диверсификация, о которой мы уже говорили. Распределяя ваши инвестиции по различным классам активов, вы можете снизить влияние любой отдельной инвестиции на ваш общий портфель.

Другим методом является само распределение активов. Регулярное балансирование вашего портфеля и корректировка распределения ваших инвестиций позволит держать под контролем вашу экспозицию к риску и гарантировать, что ваш портфель остается соответствующим вашим финансовым целям.

Кроме того, вы можете рассмотреть использование стоп-ордеров или внедрение системы управления рисками для ограничения вашего потенциального убытка. Эти методики направлены на защиту вашего портфеля от значительных потерь во время спадов на рынке.

Максимизация доходности через стратегическое распределение активов

При управлении рисками важно, однако максимизация доходности имеет такое же значение в управлении инвестиционным портфелем. Стратегическое распределение активов предоставляет множество возможностей для увеличения доходности портфеля.

Стратегии для увеличения доходности портфеля

Один из способов увеличения доходности портфеля - это активное распределение активов. Это включает подстройку распределения активов вашего портфеля в зависимости от рыночных условий и экономических перспектив. Увеличивая экспозицию к активам, которые, как ожидается, покажут хорошие результаты, и уменьшая экспозицию к активам, которые показывают низкую доходность, вы можете потенциально увеличить свою доходность.

Другая стратегия - рассмотреть альтернативные инвестиции, такие как частные акции или хедж-фонды, которые могут предложить потенциально более высокие доходы по сравнению с традиционными активами. Эти альтернативы часто сопряжены с более высокими рисками, поэтому важно провести тщательный анализ и проконсультироваться с инвестиционными профессионалами перед принятием каких-либо инвестиционных решений.

Балансирование риска и доходности в распределении активов

Как профессионал в области инвестиций, я часто сталкиваюсь с людьми, которые сосредоточены исключительно на максимизации доходности, не учитывая связанные риски. Балансирование риска и доходности является ключевым в стратегическом распределении активов. Важно иметь реалистичные ожидания относительно доходности, которую вы можете достичь в пределах вашего уровня толерантности к риску. Помните, что высокие доходы часто сопровождаются большими рисками, и стремление к нереалистичным доходам может привести к значительным потерям.

Тщательно балансируя риск и доходность, вы можете создать портфель, который соответствует вашим целям, управляя потенциальными негативными последствиями.

Внедрение стратегического распределения активов

Теперь, когда вы понимаете концепцию стратегического распределения активов и его важность, давайте обсудим, как вы можете внедрить эту стратегию в свой собственный подход к инвестированию.

Шаги разработки стратегии распределения активов

Первый шаг в разработке стратегии распределения активов - оценить ваши финансовые цели и уровень риска. Понять ваш инвестиционный горизонт, желаемую доходность и способность к риску. Это поможет вам определить соответствующие классы активов и их распределение.

Затем проведите исследование и проанализируйте историческую производительность, профили риска и корреляции между различными классами активов. Это поможет вам определить оптимальный набор классов активов для вашего портфеля.

После того, как вы определили свое распределение активов, важно периодически пересматривать и перебалансировать свой портфель. Рыночные условия и ваши личные обстоятельства могут меняться со временем, требуя корректировок в вашем распределении. Регулярный мониторинг и перебалансировка гарантируют, что ваш портфель остается соответствующим вашим целям.

Мониторинг и корректировка вашего распределения активов

Наконец, мониторинг вашего распределения активов крайне важен. Это включает отслеживание производительности ваших инвестиций и перебалансировку портфеля при необходимости. Перебалансировка гарантирует, что ваш портфель остается в соответствии с вашим желаемым уровнем риска и доходности.

Кроме того, важно быть в курсе рыночных тенденций, экономических изменений и геополитических событий, которые могут повлиять на ваши инвестиции. Следуя за актуальной информацией и консультируясь с инвестиционными специалистами, вы можете принимать обоснованные решения относительно вашего распределения активов.

Личный совет:

Из моего многолетнего опыта в инвестиционной отрасли я выяснил, что стратегическое распределение активов не является универсальным подходом. Это требует тщательного обдумывания ваших индивидуальных обстоятельств, уровня риска и целей. Важно обратиться за профессиональной консультацией и провести тщательное исследование перед внедрением любой инвестиционной стратегии.

Кроме того, важно сохранять дисциплину во время падений на рынке и избегать импульсивных реакций на краткосрочные колебания рынка. Эмоциональное принятие решений может привести к плохим инвестиционным выборам и препятствовать долгосрочным доходам. Следуя разработанному плану распределения активов и придерживаясь вашей инвестиционной стратегии, вы можете увеличить вероятность достижения ваших финансовых целей.

Часто задаваемые вопросы

Что такое стратегическое распределение активов?

Стратегическое распределение активов - это долгосрочная инвестиционная стратегия, которая включает разделение вашего портфеля между различными классами активов таким образом, чтобы соответствовать вашим финансовым целям и уровню риска. Цель состоит в том, чтобы достичь оптимального сочетания активов, которое обеспечит наивысший возможный доход с учетом ваших конкретных обстоятельств.

Почему диверсификация важна в распределении активов?

Диверсификация важна в распределении активов, потому что она помогает распределить ваши инвестиции по различным классам активов, отраслям и географиям. Благодаря диверсификации вы можете снизить общий риск вашего портфеля и сгладить волатильность ваших доходов. Когда один класс активов показывает плохие результаты, другой может показывать хорошие, что приводит к сбалансированному общему доходу.

Какие основные принципы стратегического распределения активов?

Основные принципы стратегического распределения активов включают в себя четкое понимание ваших финансовых целей и уровня риска, регулярное мониторинг и балансировку вашего портфеля, а также сохранение дисциплины во время колебаний на рынке. Следуя этим принципам, вы можете достичь хорошо диверсифицированного портфеля, соответствующего вашим инвестиционным целям.

Как управлять инвестиционными рисками в распределении активов?

Управление инвестиционными рисками в распределении активов включает выявление и оценку рисков, связанных с вашими инвестициями, и применение методов для их смягчения. Это может включать в себя диверсификацию, распределение активов, регулярный мониторинг портфеля и системы управления рисками, среди других стратегий.

Как можно увеличить доходы портфеля через стратегическое распределение активов?

Доходы портфеля можно увеличить через стратегическое распределение активов путем активного корректирования вашего распределения активов в зависимости от рыночных условий и экономических перспектив, рассмотрения альтернативных инвестиций и тщательного балансирования риска и дохода. Важно иметь реалистичные ожидания и учитывать как риск, так и доход в вашей инвестиционной стратегии.

Какие шаги необходимо предпринять для разработки стратегии распределения активов?

Шаги по разработке стратегии распределения активов включают оценку ваших финансовых целей и уровня риска, проведение исследований и анализ различных классов активов, определение вашего распределения активов, а также регулярный мониторинг и корректировку вашего портфеля.

Почему важно мониторить и корректировать распределение активов?

Мониторинг и корректировка вашего распределения активов важны, потому что рыночные условия и личные обстоятельства могут измениться со временем, требуя корректировки вашего портфеля. Следя за информацией и периодически балансируя, вы можете гарантировать, что ваш портфель остается соответствующим вашему желаемому профилю риска и дохода.

В заключение, стратегическое распределение активов является мощным инструментом для максимизации доходов и управления рисками в вашем инвестиционном портфеле. Понимая концепцию, диверсифицируя ваши инвестиции, управляя рисками и применяя стратегии для увеличения доходов, вы можете достичь оптимальных результатов. Помните разработать продуманную стратегию распределения активов, мониторить и корректировать ваш портфель, и обращаться за профессиональной консультацией при необходимости. С дисциплиной и терпением стратегическое распределение активов может помочь вам достичь ваших финансовых целей и построить долгосрочное благосостояние.

Готовы взять ваше стратегическое распределение активов на новый уровень? Откройте для себя инновационный мир Morpher, где передовые технологии блокчейна встречаются с торговлей. Попрощайтесь с торговыми комиссиями и здравствуйте бесконечной ликвидности, фракционным инвестированием и возможностью продажи акций без процентных сборов. С Morpher вы контролируете свой кошелек без кастодиального обслуживания и имеете возможность использовать плечо до 10x. Познайте будущее торговли с Виртуальными фьючерсами на блокчейне Ethereum. Зарегистрируйтесь и получите бесплатный бонус сегодня, чтобы преобразовать свой инвестиционный портфель с Morpher.

Отказ от ответственности: Всякие инвестиции включают риск, и прошлый результат ценной бумаги, отрасли, сектора, рынка, финансового продукта, торговой стратегии или торговли отдельных лиц не гарантирует будущих результатов или доходов. Инвесторы полностью несут ответственность за любые принимаемые ими инвестиционные решения. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, уровня риска и потребностей в ликвидности. Данный пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.