Wie man in Uhren investiert

In der nicht allzu fernen Vergangenheit befanden sich alternative Investitionen im exklusiven Bereich der Privilegierten - der wohlhabenden Elite mit ihren klassischen Autos, seltenen Uhren oder den engagierten Sammlern von Comic-Büchern, oft als Domäne der nerdigsten unter uns angesehen. Diese unkonventionellen Vermögenswerte waren in einen Schleier der Exklusivität gehüllt, als würden sie von einer unsichtbaren Barriere geschützt, die alle außer den Wohlhabendsten oder den engagiertesten Enthusiasten abschreckte.

Mit dem Einzug des digitalen Zeitalters hat sich die Landschaft der alternativen Investitionen verändert. Die einst rätselhafte Natur dieser Vermögenswerte wurde entmystifiziert, und ihr Reiz hat die Grenzen der Exklusivität überschritten. Das Aufkommen von Online-Plattformen und die Demokratisierung von Informationen haben diese alternativen Wege für den durchschnittlichen Anleger zugänglicher gemacht. Dieser Wandel hat die Tore für Investitionen in die Uhrenindustrie geöffnet.

In diesem Artikel werden Uhren als alternative Investitionsmöglichkeit erkundet und die Optionen erörtert, die Ihnen zur Verfügung stehen, um in die faszinierende Welt der Zeitmesser zu investieren. Egal, ob sie eine erfahrene Investorin sind, die eine Diversifizierung des Portfolios anstrebt, oder jemand, der in Uhren investieren möchte, wir werden ihr Leitfaden sein und Einblicke geben, welche Uhrenmodelle vielversprechend sind und praktische Tipps geben, wie sie in Uhren investieren können.

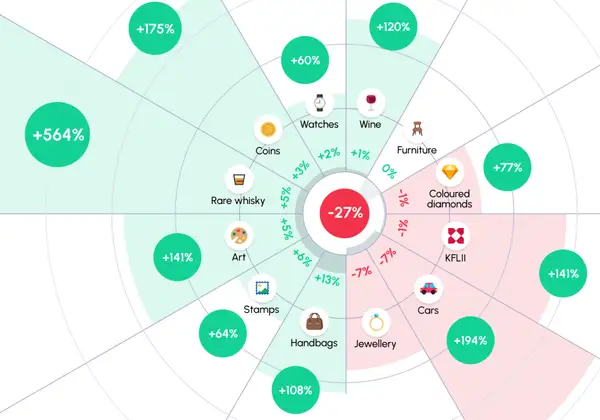

Historisch gesehen haben alternative Investitionen oft eine deutliche Neigung gezeigt, ihre traditionellen Pendants wie Aktien oder Anleihen zu übertreffen, selbst bei minimaler oder negativer Korrelation. Die Aussicht, das Portfolio mit Vermögenswerten zu stärken, die nicht nur die Grenzen der Konvention überschreiten, sondern auch als Absicherung gegen die Gefahren der Inflation dienen, ist zunehmend verlockend, wie im Knight Frank Luxury Index zu sehen ist.

Sind Uhren eine gute Investition?

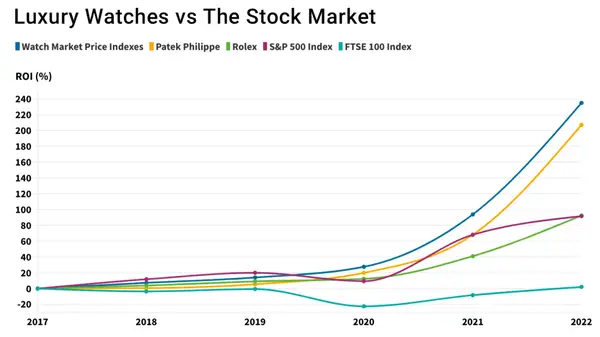

In dieser Untersuchung von Investitionsalternativen ist ein Bereich, der das aufmerksame Auge von Anlegern auf sich zieht, das Reich der Luxusuhren. Dies wirft die Frage auf: "Sind Uhren eine gute Investition oder nicht?" Betrachten sie beispielsweise die legendären Zeitmesser, die von Marken wie Rolex und Patek Philippe gefertigt wurden. Allein in den letzten Jahren ist der Wert dieser horologischen Wunder auf erstaunliche Höhen gestiegen. Rolex, synonym für zeitlose Eleganz und Präzision, hat einen bemerkenswerten Anstieg von 93% verzeichnet. Patek Philippe, der Inbegriff der Schweizer Uhrmacherkunst, hat einen noch bemerkenswerteren Aufstieg erlebt, mit einer Wertsteigerung seiner Uhren um erstaunliche 207%. Somit ist es unbestreitbar, dass die besten Investitionsuhren im Laufe der Zeit an Wert zunehmen.

„Ich kann Ihnen sagen, dass wir in den 25 Jahren, in denen ich in der Uhrenbranche tätig bin, noch nie ein so starkes Wachstum erlebt haben.“

Ein Uhrenbranchenexperte beschreibt zum ersten Mal eine Nachfrage auf Krypto-Niveau nach „Hype-Uhren“ (selbsterklärend).

Um das Potenzial von Uhreninvestitionen vollständig zu würdigen, tauchen sie in die Annalen der Zeit ein. Denken sie einen Moment über den Preis einer Rolex im Jahr 1970 nach, nur 230 $. Springen sie in die Gegenwart, und derselbe Zeitmesser bringt nun einen fürstlichen Betrag von 28.800 $. Dies bedeutet eine erstaunliche Gesamtrendite der Investition mit einer durchschnittlichen Rendite von 16,29% pro Jahr. Solche Zahlen sind bemerkenswert und machen zweifellos einen überzeugenden Fall für die Betrachtung von Uhren als eine rentable Investitionsoption.

Dennoch ist das Bild, wie bei jeder Investition, nicht immer so idyllisch, wie es auf den ersten Blick erscheinen mag. Die Feinheiten und Nuancen des Uhrenmarktes erfordern ein aufmerksames Auge und ein Verständnis für die möglichen Fallstricke, die auf sie warten. Wir möchten ihnen dieses Wissen in diesem Artikel vermitteln - eine Untersuchung der Vor- und Nachteile des Investierens in Uhren.

Überblick über den Luxusuhrenmarkt

In der Welt der Luxusuhren wird weiterhin darüber diskutiert, ob sie als Investitionen rentabel sind. Einige raten Sammlern, ihrem Herzen zu folgen und den Werterhalt zu ignorieren, während andere bestimmte Modelle von angesehenen Marken wie Rolex, Patek Philippe und Audemars Piguet als einige der besten Uhren zur Investition loben. Wie bei vielen Dingen im Leben sagen Uhrenliebhaber, dass die Wahrheit in der Mitte liegt.

Für diejenigen, die nicht über Fachwissen in Uhren verfügen und langfristige Investitionen suchen, wäre vermutlich die zuverlässigere und sicherere Wette der S&P 500. Für Investoren, die jedoch ein diversifiziertes Uhrenportfolio erstellen können und sich auf den Erwerb seltener Zeitmesser mit faszinierenden Komplikationen und einzigartigen Ästhetikas konzentrieren, könnte der Wert ihrer Anschaffungen aufgrund der Qualitäten von Handwerkskunst und Seltenheit natürlich steigen.

Der Schlüssel, um in diesem Markt erfolgreich zu navigieren, besteht darin, sich an die goldene Regel des Investierens zu halten: Begeben sie sich niemals in etwas, das sie nicht wirklich verstehen. Dieses Prinzip gilt insbesondere für Uhren, wie wir später genauer erläutern werden. Lassen sie uns nun einen strukturierten Überblick geben und prägnante Beispiele zu den verschiedenen Punkten rund um Luxusuhren als Investitionen präsentieren:

Steigende Listenpreise: Ein überzeugendes Argument für Uhren als Investition liegt in der kontinuierlichen Eskalation der Listenpreise. Renommierte Marken wie Rolex, Patek Philippe, Audemars Piguet und A. Lange & Söhne erhöhen regelmäßig ihre empfohlenen Verkaufspreise um 6 % bis 8 % jährlich. Wenn beispielsweise ein Modell zum Zeitpunkt seiner Einführung erworben wird, kann der Listenpreis über einen Produktionszyklus um bis zu 61 % steigen.

Rarität von Limited Editions: Die Seltenheit spielt eine entscheidende Rolle bei der Wertsteigerung von limitierten Uhren. Kurono Tokyo, bekannt für seine limitierten Veröffentlichungen in Hunderten ein paar Mal im Jahr, veranschaulicht dieses Phänomen.

Niedrige Produktionsvolumina: Top-Uhrenmarken halten auch bei nicht limitierten Modellen niedrige Produktionsvolumina aufrecht. Patek Philippe produziert jährlich 60.000 Uhren, Audemars Piguet 40.000 und A. Lange & Söhne 5.000. Unabhängige Uhrenmacher: Unabhängige Uhrenmacher wie F.P. Journe, De Bethune und Grönefeld arbeiten sogar mit noch geringeren Produktionsvolumina. Zum Beispiel produziert F.P. Journe nur 900 Uhren pro Jahr, während De Bethune und Grönefeld jeweils 160 und 60 Uhren produzieren. Die Exklusivität und Handwerkskunst dieser Zeitmesser steigern zusätzlich ihren Anlageappeal.

“Die Nachfrage treibt das an, natürlich auch die Inflation, aber die Inflation macht vielleicht nur 20 % aus. Der überwiegende Teil ist überwältigende Nachfrage. Das Angebot wurde eingeschränkt, und die Nachfrage steigt weltweit weiterhin stark an.”

Altieri

Bei Uhren ist es entscheidend, verschiedene Faktoren zu berücksichtigen, insbesondere da wir später auf den Wertaspekt eingehen werden; für viele geht es nicht nur um finanzielle Gewinne, sondern auch um die kulturelle Bedeutung und die Möglichkeit, ein geschätztes Stück an zukünftige Generationen weiterzugeben. Luxusuhren halten sich nicht an die traditionelle "Billigangebot"-Mentalität typischer Investitionen, da sie in die Kategorie der "Veblen-Güter" fallen, wo das Mantra zutrifft: "Preis hoch, Nachfrage hoch".

Wie investiert man in Luxusuhren?

Jenseits des traditionellen Ansatzes, eine Uhr zu erwerben, um sie über Generationen weiterzugeben, kann das Investieren in Luxusuhren verschiedene Strategien umfassen, einschließlich des Wiederverkaufs von Uhren und des Bruchteilinvestierens.

Uhrenwiederverkauf

In der faszinierenden Welt des Uhrenwiederverkaufs scheint der Reiz, mit begehrten Zeitmessern einen Gewinn zu erzielen, verlockend erreichbar. Stellen sie sich vor: Durchsuchen von Online-Angeboten auf Chrono24 oder Hoodinke, Kontaktaufnahme mit den richtigen Verkäufern, sorgfältige Recherche, welche Modelle voraussichtlich an Wert gewinnen, und schließlich einen Kunden zu gewinnen, der bereitwillig einen Aufschlag für ihre sorgfältig ausgewählte Uhr zahlt. Es klingt wie ein Traumunternehmen, nicht wahr? Allerdings ist die Realität des Uhrenwiederverkaufs oft komplexer und nuancierter als es auf den ersten Blick scheint.

Lassen sie uns damit beginnen anzuerkennen, dass wie bei vielen Waren die meisten Uhren, insbesondere nicht limitierte Editionen, tendenziell im Laufe der Zeit an Wert verlieren. Ähnlich wie in der Automobilindustrie, wo die Preise in den ersten 1-2 Jahren stark fallen, folgen Uhren einer ähnlichen Entwicklung. Diese Wertminderung ist ein wichtiger Faktor, der beim Einstieg in den Wiederverkauf zu berücksichtigen ist.

Ein weiteres Hindernis besteht darin, begehrte, schwer zu beschaffende Modelle zu Einzelhandelspreisen zu erwerben. Es ähnelt den Erfahrungen mit IPOs an der Börse, bei denen nur wenige privilegierte Kunden Aktien zum anfänglichen Angebotspreis erhalten, aufgrund ihres etablierten Status als Großkunden. Folglich bleibt das Investieren in hoch begehrte Sportuhren oder andere begehrte Stücke ein unerreichbarer Traum für den durchschnittlichen Anleger.

Während es Fälle gibt, in denen Uhren bei ihrer Markteinführung an Wert gewinnen, lässt diese Aufwärtsentwicklung oft nach, sobald die Produktion mit der Nachfrage Schritt hält. Nehmen sie beispielsweise die Tudor Black Bay GMT, die 2018 neben der faszinierenden "Pepsi" GMT von Rolex vorgestellt wurde. Im ersten Jahr erlebte diese Uhr einen beeindruckenden Preisanstieg von 10-15% über dem Listenpreis. Doch wie erwartet, sanken die Preise im Sekundärmarkt letztendlich unter den Listenpreis, als die Produktion zunahm. Marken wie Tudor regulieren die Produktionsmengen sorgfältig, um sie an die Marktnachfrage anzupassen und setzen so den Listenpreis als ungefähre Obergrenze fest.

Die Entscheidung für Plattformen für gebrauchte Uhren ist eine bequeme Möglichkeit, Uhren in Bargeld umzuwandeln. Es ist jedoch wichtig zu beachten, dass die auf solchen Plattformen erzielten Preise in der Regel 25-35% unter dem aktuellen Marktwert liegen können.

Das Investieren in Vintage- und gebrauchte Uhren ohne Herstellergarantie birgt inhärente Risiken. Zu diesen Risiken gehört die Möglichkeit, fehlerhafte oder gefälschte Zeitmesser zu erwerben. Es ist gefährlich, wenn sie ihr hart verdientes Geld "investieren" möchten.

Als angehende Uhrenwiederverkäufer müssen sie auch die Kosten für die Wartung von Uhren während des Besitzes berücksichtigen. Diese Ausgaben können erheblich sein und sollten in die Gesamtkostenberechnung einbezogen werden, um das potenzielle Gewinnpotenzial genau zu bewerten.

Zuletzt erscheint es möglicherweise verlockend, Uhren über Auktionen zu verkaufen; jedoch können die hohen Provisionen, die von Auktionshäusern erhoben werden, die Gewinne erheblich mindern. Darüber hinaus sind günstige Preise in diesen wettbewerbsintensiven Bieterumgebungen nicht garantiert.

Beim Erkunden der Welt des Uhrenwiederverkaufs wird deutlich, dass hinter dem Reiz und dem potenziellen Gewinn eine Landschaft voller Herausforderungen liegt. Das Verständnis der komplexen Dynamiken des Marktes, einschließlich Faktoren wie Wertminderung, der Schwierigkeit, begehrte Modelle zu erwerben, der Produktionseinhaltung, Preisunterschiede auf Plattformen, Servicekosten, den Risiken von Vintage-Käufen und den Unsicherheiten von Auktionen, ist für jeden, der Erfolg sucht, unerlässlich.

Bruchteilinvestieren in Uhren

Ein relativ neuer Ansatz beim Uhreninvestieren ist die Bruchteilseigentümerschaft über verschiedene Wege. Eine Option besteht darin, an Watch Funds oder alternativen Investmentfonds teilzunehmen. In diesem Fall müssen sie sich keine Gedanken darüber machen, welche Uhren im Wert steigen werden, da ein Team von Experten im Namen der Anleger ein Portfolio von investitionswürdigen Uhren kuratiert. Diese Fonds erwerben Uhren aus verschiedenen Kategorien, bieten bruchteilhafte Eigentümerschaft und einen Anteil an den Erträgen.

Watch Funds konzentrieren sich in der Regel auf vier verschiedene Kategorien von Uhren. Die erste Kategorie umfasst "queue-cutting"-Uhren, bei denen der Fonds Verbindungen und Vorwissen nutzt, um Zeitmesser zu sichern, bevor sie dem allgemeinen Markt zur Verfügung stehen. Die zweite Kategorie umfasst äußerst limitierte Editionen, die oft ausschließlich an VIPs und Personen mit außergewöhnlichem Zugang vergeben werden. Provenienzstücke bilden die dritte Kategorie, die Zeitmesser umfasst, die zuvor von bekannten Persönlichkeiten wie Adligen oder historischen Ikonen besessen oder getragen wurden und einen einzigartigen historischen Wert haben. Schließlich können die Fonds auch Uhren in der Kategorie Preisvorteil erwerben, wobei bestimmte Zeitmesser zu erheblichen Rabatten im Vergleich zu ihrem Einzelhandels- oder Vertriebspreis erworben werden.

Trotz der potenziellen Vorteile gibt es mehrere Nachteile beim Bruchteilinvestieren in Uhren. Ein wesentlicher Nachteil ist der Verlust der persönlichen Beteiligung und des verringerten Gefühls, ein Sammler zu sein. Bei der Teilnahme an Watch Funds oder alternativen Investmentfonds werden die Auswahl und der Kauf von Uhren von Experten im Namen der Anleger übernommen. Folglich haben die Anleger möglicherweise nicht die Möglichkeit, ihre Präferenzen auszuüben, was einen wesentlichen Teil der Freude und Zufriedenheit nimmt, die sich aus dem persönlichen Kuratieren einer Uhrensammlung ergibt.

Eine weitere Herausforderung ist der potenzielle Zeitrahmen für Renditen. Das Investieren in Uhren durch Bruchteilseigentum erfordert oft ein langfristiges Engagement, mit Anlagehorizonten von mehr als 10 Jahren. Diese verlängerte Zeitdauer macht die Anlage illiquide und begrenzt die Möglichkeit, die Investition schnell umzukehren oder zu verlassen, wenn gewünscht. Anleger sollten auf einen geduldigen und langfristigen Ansatz vorbereitet sein, da die Wertsteigerung von Uhren Zeit brauchen kann, um sich zu materialisieren.

Darüber hinaus ist der Zugang zu diesen Fonds begrenzt. Die meisten Watch Funds zielen hauptsächlich auf akkreditierte Investoren ab, d.h. Personen, die bestimmte finanzielle Kriterien erfüllen oder ein hohes Nettovermögen haben. Diese Fonds erfordern oft eine Mindestinvestition von mindestens $20.000 oder mehr, was es für durchschnittliche Privatanleger schwierig macht, an passiven Einkommen aus dem bruchteiligen Uhrenbesitz teilzunehmen. Die Exklusivität der Fonds beschränkt die potenzielle Investorenbasis und verengt den Kreis der Personen, die von diesen Investitionsmöglichkeiten profitieren können.

Obwohl das Bruchteilinvestieren in Uhren eine faszinierende Möglichkeit bietet, sich am Luxusuhrenmarkt zu beteiligen, ist es wichtig, diese Nachteile zu berücksichtigen, einschließlich des Verlusts der persönlichen Beteiligung, des langen Anlagehorizonts und der begrenzten Zugänglichkeit für Privatanleger.

Uhrenwiederverkauf vs. Bruchteilinvestieren in Uhren

Letztendlich hängt die Entscheidung, wie man in Uhren investiert, von persönlichen Vorlieben und Zielen ab. Ob sie ein leidenschaftlicher Sammler sind, sich auf Gewinnmaximierung konzentrieren oder beides, die Entscheidung, was am besten zu ihnen passt, ist entscheidend. Aus diesem Grund folgt hier ein direkter Vergleich der beiden verschiedenen Investmentstile hinsichtlich Aspekte wie "Persönliche Sammlerbeteiligung", "Kontrolle über Auswahl", "Zeitrahmen", "Liquidität", "Potenzielle Renditen", "Zugang zu exklusiven Stücken", "Investitionsbetrag". Im nächsten Kapitel werden wir einen dritten Ansatz erkunden, der Gewinnaspekte aus beiden Ansätzen kombiniert und Investoren eine potenziell verlockende Option bietet. Also lesen sie weiter, um diese faszinierende Alternative zu entdecken.

Wiederverkauf

Personelle Sammlerbeteiligung: Hoch

Kontrolle über Auswahl: Auswahl von Uhren zum Kauf/Verkauf

Zeitrahmen: Kurzfristiger

Liquidität: Potenziell höher

Potentielle Renditen: Variiert je nach Marktlage und individuellen Entscheidungen.

Zugang zu exklusiven Stücken: Begrenzt, abhängig von persönlichen Verbindungen und Verfügbarkeit

Investitionsbetrag: Flexibel, kann mit einer einzelnen Uhr beginnen

Bruchteilinvestieren

Personelle Sammlerbeteiligung: Gering

Kontrolle über Auswahl: Übergeben an Fondsmanager oder Indexzusammensetzung

Zeitrahmen: Langfristig (10 Jahre+)

Liquidität: Aufgrund eines längeren Anlagehorizonts eingeschränkt

Potentielle Renditen: Gebunden an die Gesamtleistung des Fonds oder Index

Zugang zu exklusiven Stücken: Möglich, abhängig von der Strategie des Fonds

Investitionsbetrag: Typischerweise höher (z.B. Mindestinvestition von $20.000 für akkreditierte Investoren)

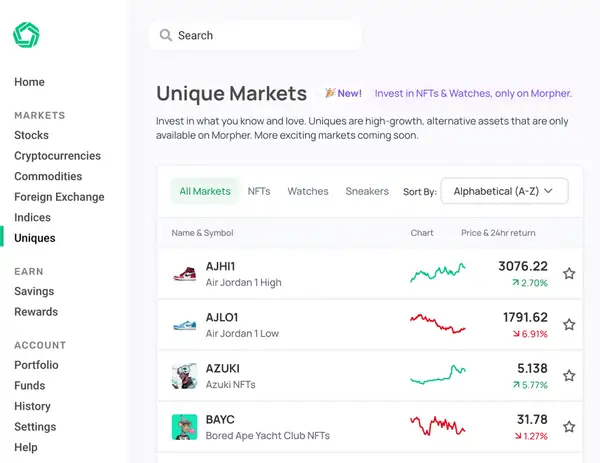

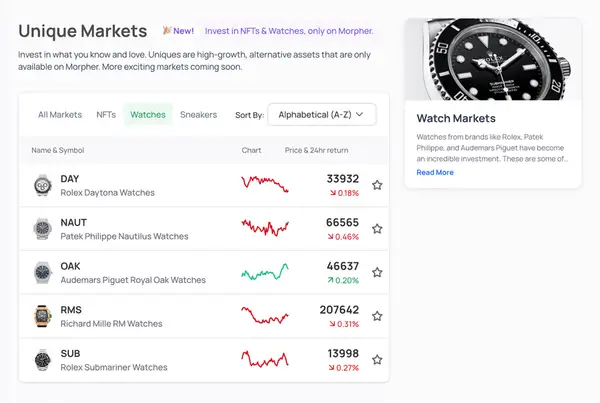

Beste Alternative: Investieren sie in Uhren mit Morpher

Die Investition in Uhren mit Morpher bietet einen einzigartigen und überzeugenden Ansatz, der die besten Aspekte der vorherigen Ansätze kombiniert und deren Schwächen mildert. Im Gegensatz zu traditionellen Methoden führt Morpher das Konzept der Uhrenmärkte ein, die den durchschnittlichen Preis mehrerer Uhren repräsentieren. Jeder Markt verfolgt ein bestimmtes Uhrenmodell mit verschiedenen Varianten zu unterschiedlichen Preisen. Dieser Ansatz bietet mehr Kontrolle als die Investition in eine Marke allein und reduziert die Risiken, die mit einzelnen Zeitmessern verbunden sind.

Mit Morpher können sie in gesamte Indizes exklusiver Uhren investieren, was es zu einer attraktiven Option macht. Anstatt ihre Investition auf eine oder zwei Uhren zu verteilen und auf deren Wertsteigerung zu hoffen, können sie ihre Investition auf verschiedene Indizes diversifizieren. Das bedeutet, dass sie bereits ab 1 $ in mehrere Indizes investieren können, die jeweils etwa 10 Uhren umfassen. Um all diese ungefähr 50 Modelle einzeln zu erwerben, würden sie in der Regel einen erheblichen Betrag ab 2,5 Millionen Dollar und viel Zeit benötigen.

Einer der bedeutenden Vorteile der Investition über Morpher ist die Zugänglichkeit. Sie müssen kein akkreditierter Investor sein oder über ein großes Kapital verfügen, um teilzunehmen. Egal, ob sie 1 $ oder 10.000 $ investieren, sie können ihre Investition auf verschiedene Indizes verteilen und damit eine Vielzahl von Uhren kennenlernen. Darüber hinaus wird die Liquidität bei diesem Ansatz maximiert, da sie ihre Investitionen jederzeit kaufen und verkaufen können, was der Flexibilität des Aktienhandels entspricht.

Obwohl dieser Ansatz keine Investition in super-duper ultra-seltene Modelle ermöglicht und ein gewisses Sammler-Touch-and-Appreciate-Handwerkserlebnis fehlt, bietet er erhebliche Investitionsvorteile. Diese Uhren waren früher ausschließlich den Superreichen vorbehalten, mit Preisschildern von 20.000 $ bis hin zu Millionen. Jetzt können sie jedoch auf eine ganze Kollektion zugreifen und haben die Freiheit, so viel oder so wenig zu investieren, wie sie möchten. Es ist fast wie die ideale Gelegenheit für profitgetriebene Uhrenliebhaber zu schaffen. Außerdem ist es super schnell und einfach zu handeln - lassen sie uns ihnen zeigen:

- Registrieren sie sich bei Morpher und verifizieren sie ihr Konto

- Wählen sie die einzigartigen Märkte und wählen sie Uhren aus

- Wählen sie eine Kollektion und beginnen sie mit dem Handel

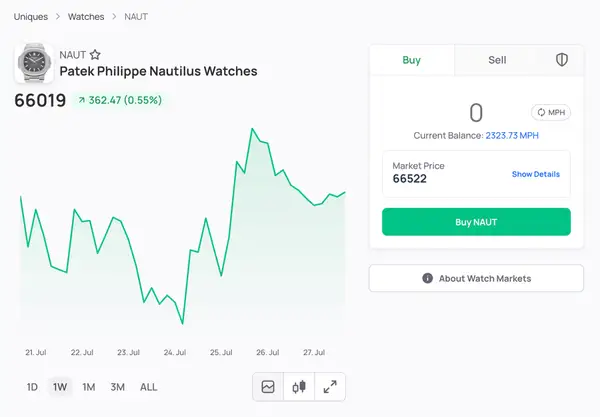

- Genießen sie die Bequemlichkeit des Handels mit verschiedenen Indikatoren und der Verfolgung von Preisbewegungen großer Kollektionen wie Rolex Submariner, Rolex Daytona, Audemars Piguet Royal Oak, Richard Mille RM und Patek Philippe Nautilus.

Bei Morpher reichen die Möglichkeiten über die reine Investition in Uhren hinaus. Sie können diverse Vermögenswerte handeln, darunter Aktien, Kryptowährungen, Devisen, Rohstoffe und sogar einzigartige Märkte wie NFTs und Sneaker. Diese vielseitige Plattform ermöglicht es ihnen, verschiedene Anlageformen zu erkunden und ihr Portfolio über traditionelle Märkte hinaus zu erweitern.

Morpher bietet die Möglichkeit, 10-fachen Hebel anzuwenden und sich am Leerverkauf zu beteiligen für diejenigen, die an traditionellen Märkten interessiert sind. Diese Funktion ermöglicht es Händlern, potenziell von steigenden und fallenden Preisen zu profitieren, ein Konzept, das bald auf die Uhrenmärkte ausgeweitet werden könnte. Stellen sie sich vor, die Fähigkeit zu haben, von Markttrends zu profitieren, egal ob die Preise steigen oder fallen, und das Beste aus ihrer Anlagestrategie zu machen. Also los, werden sie in kürzester Zeit ein Luxusuhreninvestor.

Was beeinflusst den Wert von Uhren

Uhren können oft mit hohen Preisschildern einhergehen. Wenn sie sich jemals gefragt haben, warum Uhren so teuer sind, sind sie nicht allein. Schließlich geht es nicht nur um die Zeitangabe, sondern auch um Handwerkskunst, Materialien und Markenreputation. Bei der Bewertung von Uhren spielen zahlreiche Faktoren eine Rolle, und obwohl wir nicht alle Antworten haben, bieten mehrere Theorien aufschlussreiche Perspektiven zu diesem Thema.

Mimetische Theorie

Die mimetische Theorie, die aus den Werken bekannter Autoren wie Marcel Proust und William Shakespeare abgeleitet ist, besagt, dass unser kulturelles Verhalten, einschließlich des Erwerbs von Wünschen, aus der Nachahmung entsteht. Laut dieser Theorie werden unsere Wünsche von den Wünschen anderer geprägt, was zu einem Theater der Neid führt, in dem wir die Objekte unserer Sehnsüchte nachahmen. Obwohl die Theorie einen faszinierenden Blickwinkel auf den Wert von Uhren bietet, liefert sie keine definitive Antwort.

Uhren als Veblen-Güter

Das Konzept der Veblen-Güter hebt die angeborene Statussuche der Menschen hervor. Im Gegensatz zu traditionellen ökonomischen Prinzipien, bei denen die Nachfrage sinkt, wenn der Preis steigt, zeigen Veblen-Güter eine einzigartige Dynamik: Mit steigendem Preis steigt auch die Nachfrage. Diese Waren dienen als Signalmechanismen, die es Individuen ermöglichen, ihren erhöhten Status oder ihren raffinierten Geschmack zu präsentieren. Luxusmarken haben unsere Lust am Signalisieren ausgenutzt, indem sie sorgfältig zusammengestellte, hochpreisige Güter geschaffen haben, die Exklusivität und soziale Unterscheidung symbolisieren. Der Veblen-Effekt erstreckt sich über traditionelle Luxusgüter hinaus und umfasst viele Vermögenswerte, darunter Kunst, NFTs, Aktien und Sneaker. Obwohl diese Güter als "Investitionen" bezeichnet werden können, bleibt abzuwarten, wie sich die Dynamik entwickeln wird, wenn die Preise schwanken und die Nachfrage sich verändert.

Die Geschichte und Merkmale von Luxusgütern

Wahre Luxusmarken verkörpern mehrere einzigartige Merkmale. Sie sind besessen von Qualität und Handwerkskunst, bleiben ihrem Kernbild treu und innovieren ständig. Diese Marken rufen ein Gefühl von Exklusivität und Knappheit hervor, was ihre Produkte sehr begehrt macht und von den Verbrauchern bewusste Anstrengungen erfordert, um sie zu erwerben. Luxusgüter rufen auch einen bestimmten Status in den Köpfen der Käufer und der Öffentlichkeit hervor und symbolisieren Reichtum, raffinierten Geschmack oder eine Wertschätzung für Kultur und Geschichte.

Rolex verkörpert beispielsweise die Verfolgung von Qualität, indem sie erstklassige Materialien einsetzt und ihre Produktionsprozesse vertikal integriert. Die Hingabe der Marke an Qualitätskontrolle ist unübertroffen, mit akribischen Tests und Handfinishing-Verfahren. Die strategische Herangehensweise von Rolex, einschließlich der Beschränkung des Angebots und der gelegentlichen Einstellung von Modellen, trägt zur Exklusivität und Begehrlichkeit der Marke bei. Darüber hinaus verbessern das Erbe von Rolex und die Verbindung mit angesehenen Persönlichkeiten, die sich in hochkarätigen Auktionen niederschlägt, weiterhin ihren Status auf dem Markt für Luxusuhren.

Letztendlich wird der Wert von Uhren von einem komplexen Zusammenspiel verschiedener Faktoren beeinflusst, darunter kulturelle Nachahmung, Signalisierungsdynamiken und die Anziehungskraft des Luxus. Das Verständnis dieser Theorien und Merkmale kann wertvolle Einblicke liefern, aber die Feinheiten der Uhrenbewertung bleiben ein faszinierendes und sich ständig weiterentwickelndes Gebiet.

Die besten Uhren, in die man investieren kann

Bewaffnet mit all diesem Wissen über die beeindruckende Leistung von Luxusuhren als Investitionen fragen sie sich vielleicht, wo sie anfangen sollen. Lassen sie uns ihnen einige Anleitungen für ihre horologische Investitionsreise geben. Wahrscheinlich würden alle zustimmen, dass im Laufe der Zeit der heilige Gral die drei Hauptmarken wären: Patek Philippe, Rolex und Audemars Piguet.

Die Nautilus von Patek Philippe hat bemerkenswertes Wachstum verzeichnet, mit einem Anstieg des Graumarktpreises von £41.000 auf £96.300, was einer Rendite von 135% über diese Jahre entspricht. Der Ruf von Patek Philippe für Qualität und sein Status als unabhängiger, familiengeführter Hersteller tragen zu seinem Wert bei. Die Knappheit seiner Uhren, von denen geschätzt wird, dass sie jährlich weniger als 70.000 Zeitmesser produzieren, trägt zu ihrer Anziehungskraft bei.

Wenn sie eine langfristige Investition tätigen möchten, sollten Rolex-Uhren ihr Leitfaden sein. Rolex bietet mehrere Modelle an, die nicht nur ihren Wert halten, sondern fast immer im Laufe der Zeit steigern. Wie die ikonische Rolex Daytona, die für ihr zeitloses Design bekannt ist. Mit einem Verkaufspreis von £14.500 und einem durchschnittlichen Verkaufspreis von £22.000 hat sie eine Rendite von 52% erzielt. Die anhaltende Anziehungskraft der Daytona, gepaart mit der Komplexität ihres Herstellungsprozesses, begrenzt ihre Verfügbarkeit und sichert ihren Wert.

Die Audemars Piguet Royal Oak, bekannt für ihr mutiges Design, hat sich in den letzten drei Jahren im Preis verdoppelt. Ursprünglich zu £18.000 verkauft, wird sie jetzt im Durchschnitt für £36.000 gehandelt. Ihre Exklusivität und Knappheit tragen zu den erhöhten Preisen auf dem Gebrauchtmarkt bei.

Mit ihren klassischen Designs und starken Markenruf haben diese Uhren ihre Fähigkeit unter Beweis gestellt, traditionelle Investitionen zu übertreffen. Auch wenn einige vielleicht skeptisch sind, Zeitmesser als Investitionen zu betrachten, macht ihre Erfolgsbilanz bei der Erzielung von Renditen sie zu einer überzeugenden alternativen Anlagemöglichkeit.

Fazit

In dieser kurzen Erkundung haben sie das Wesen des Investierens in Uhren enthüllt und dabei auf die bemerkenswerten Renditen hingewiesen, die sie erzielen können. Als kluge Anleger sollten sie das Prinzip der Diversifikation umarmen und unsere Horizonte über traditionelle Wege hinaus erweitern.

Mit Morpher können sie durch die Zeit reisen und die Gelegenheit ergreifen, in die feinsten und exklusivsten Zeitmesser zu investieren, die die Handgelenke der Privilegierten zieren. Ob ihr Herz nach den klassischen Marken sehnt oder den Weg des Luxus mit Richard Mille auf Morpher beschreiten möchte, sie können in alles investieren.

Haftungsausschluss: Alle Investitionen beinhalten Risiken, und die vergangene Wertentwicklung eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder eines individuellen Handels garantiert keine zukünftigen Ergebnisse oder Renditen. Anleger sind vollständig verantwortlich für alle Investitionsentscheidungen, die sie treffen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Verhältnisse, Anlageziele, Risikobereitschaft und Liquiditätsbedürfnisse beruhen. Dieser Beitrag stellt keine Anlageberatung dar.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.