Что такое биржевые фонды с кредитным плечом? Понимание высокорисковых инвестиционных инструментов

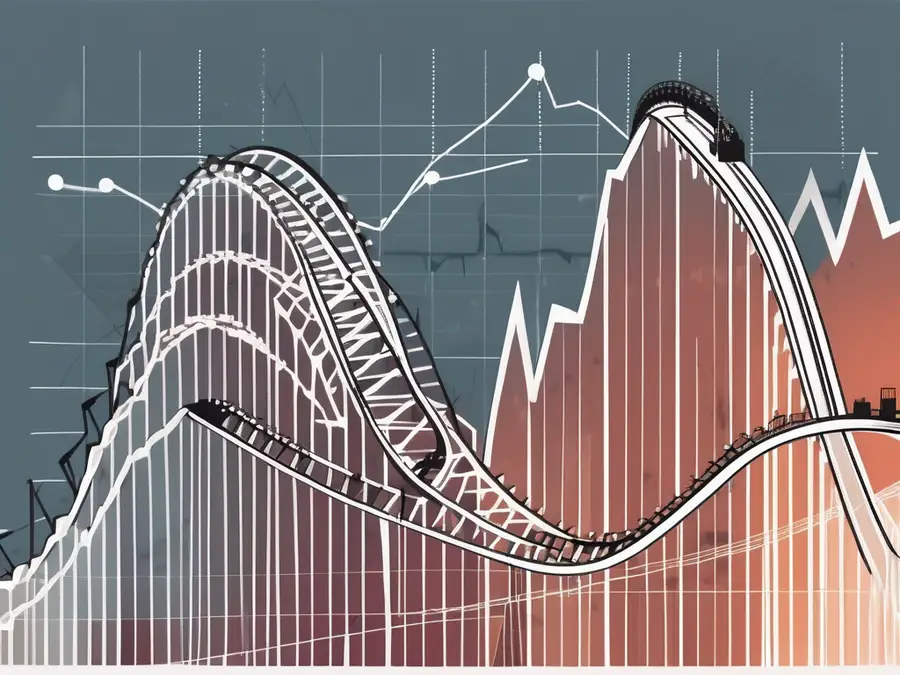

Инвестирование зачастую может ощущаться как путешествие на американских горках, особенно когда речь идет о высокорискованных инвестиционных инструментах. Одной из категорий, которая завоевала популярность — и вызвала споры — за эти годы, являются фондовые биржевые фонды с кредитным плечом (ETF). В этой статье мы разберем, что такое ETF с кредитным плечом, как они функционируют, какие риски и выгоды они приносят, а также важные факторы, которые следует учитывать перед тем, как погрузиться в этот рынок.

Определение кредитных ETF

Основная концепция кредитных ETF

В своей основе кредитный ETF стремится увеличить доходность базового индекса. Например, кредитный ETF с левереджем 2x нацелен на то, чтобы обеспечить двойную дневную доходность конкретного индексного бенчмарка. Если индекс вырастает на 1%, ETF должен вырасти примерно на 2%. Напротив, если индекс упадет на 1%, ETF может потерять около 2% своей стоимости.

Это увеличение может привлечь инвесторов, стремящихся максимизировать прибыль за короткий период. Однако это связано с значительным предупреждением: левередж также усиливает риск. Инвесторы должны полностью осознавать этот обоюдоострый меч, прежде чем погружаться в мир кредитных ETF. Потенциал для более высоких доходов часто сопровождается риском значительных убытков, особенно на волатильных рынках, где колебания цен могут быть выраженными. Поэтому кредитные ETF обычно рекомендуются для опытных трейдеров, которые могут активно управлять своими инвестициями и готовы к присущим рискам.

Как кредитные ETF отличаются от обычных ETF

Обычные ETF обычно нацелены на воспроизведение доходности конкретного индекса без какого-либо левереджа. Они предоставляют диверсифицированный инвестиционный инструмент, который отслеживает доходность корзины активов. Со временем обычные ETF могут предложить солидный долгосрочный рост с более низкими рисковыми профилями. Это делает их привлекательным выбором для инвесторов, предпочитающих стратегию покупки и удержания, сосредотачиваясь на постепенном накоплении богатства и сохранении капитала.

В отличие от них, кредитные ETF предназначены для тех, кто ищет агрессивные стратегии, часто подходящие для краткосрочной торговли. Их механика включает финансовые деривативы, такие как фьючерсные контракты и опционы, для достижения своих целей, что принципиально отличается от структуры традиционных ETF. Понимание этих отличительных свойств может помочь инвесторам принимать обоснованные решения. Более того, функция ежедневного сброса кредитных ETF означает, что их доходность может значительно отличаться от базового индекса за более длительные периоды, особенно на волатильных рынках. Это может привести к неожиданным последствиям для инвесторов, которые могут не внимательно следить за своими позициями, подчеркивая важность тщательного понимания того, как эти продукты работают, прежде чем инвестировать.

Механика кредитных ETF

Роль деривативов в кредитных ETF

Деривативы играют ключевую роль в кредитных ETF. Эти финансовые инструменты позволяют управляющим фондами контролировать большую позицию с относительно небольшой суммой капитала. Этот левередж позволяет фондам умножать доходность базового индекса.

Например, если кредитный ETF нацелен на достижение доходности 2x по индексу S&P 500, управляющие фондами будут использовать опционы и фьючерсные контракты для увеличения своих позиций. Внутренний риск заключается в том, что, хотя деривативы могут увеличить потенциальные прибыли, они также могут привести к значительным убыткам, если рынок движется неблагоприятно.

Понимание коэффициента левереджа

Коэффициент левереджа по сути является мерой того, сколько экспозиции получает инвестор по сравнению со своим первоначальным вложением. Кредитный ETF с левереджем 2x имеет коэффициент левереджа 2:1, что означает, что на каждые $1 капитала инвестора фонд контролирует $2 активов. Хотя это может звучать привлекательно, риски очевидны.

Если рынок изменится против инвестора, убытки могут накапливаться быстро. Поэтому критически важно для инвесторов часто отслеживать свои позиции в кредитных ETF, чтобы смягчить убытки и обеспечить своевременность принятия решений.

Риски, связанные с кредитными ETF

Влияние рыночной волатильности

Рыночная волатильность может оказать разрушительное воздействие на кредитные ETF. Эти фонды тактически нацелены на достижение прибыли на колеблющихся рынках, но это также означает, что они подвержены большим колебаниям цен. Например, в течение бурного торгового дня кредитный ETF может испытать резкие изменения цен, что приведет к значительным убыткам.

Эта чувствительность к волатильности особенно выражена в период нисходящих трендов. Хотя возможно, что кредитные ETF могут восстановиться во время рыночных отскоков, не менее вероятно, что они столкнутся с продолжительными падениями, что приведет к разрушительным убыткам для инвесторов, которые не готовы к этому.

Эффект сложных процентов и его последствия

Кроме того, поддержание кредитными ETF своей целевой кредитной нагрузки через ежедневную ребалансировку может привести к тому, что называется эффектом сложных процентов. На волатильных рынках это может быть двойным ударом: положительные доходности приводят к сложному росту, но отрицательные доходности могут привести к еще большим сложным убыткам.

Представьте актив, который падает на 10% в один день и затем поднимается на 10% на следующий. Традиционное инвестиционное решение, как правило, оставляет инвестора в убытке, в то время как кредитный ETF с рычагом 2x может увидеть еще более выраженное падение из-за того, как математика кредитного плеча и сложных процентов взаимодействует. Поэтому понимание этого эффекта имеет жизненно важное значение для любого потенциального инвестора в кредитные ETF.

Потенциальные вознаграждения от кредитных ETFs

Возможности получения прибыли в краткосрочной торговле

Для опытных трейдеров кредитные ETFs предлагают захватывающий путь к прибыли, особенно в краткосрочной торговле. Искусные инвесторы могут извлекать выгоду из быстрых колебаний рынка, потенциально получая впечатляющие доходы за считанные дни или даже часы. Использование рыночных трендов и применение технического анализа могут позволить инвесторам делать продуманные шаги.

Например, если инвестор предсказывает резкое увеличение цен на акции технологического сектора из-за благоприятного отчета о доходах, он может использовать подходящий ETF для данного сектора, чтобы увеличить свои прибыли.

Кредитные ETFs и тайминг рынка

Тайминг рынка играет важную роль в увеличении прибыли от этих фондов. Инвесторы, которые могут точно предсказать краткосрочные колебания цен, могут значительно выиграть. Однако попытки угадать момент для входа на рынок известны своей сложностью и требуют опыта и знания рыночных сигналов.

Способность выявлять паттерны в сочетании с информированным принятием решений может привести к значительной прибыли. Тем не менее, важно помнить, что тайминг рискован и может привести к неожиданным убыткам.

Ключевые моменты перед инвестированием в кредитные ETF

Оценка вашей склонности к риску

Прежде чем погрузиться в кредитные ETF, важно оценить вашу склонность к риску. Это включает в себя оценку ваших финансовых целей, инвестиционного горизонта и того, какую потерю вы можете комфортно перенести. Если рыночная волатильность вызывает у вас стресс, то кредитные ETF могут быть для вас не самым подходящим вариантом.

Каждая инвестиция имеет свою уникальную способность к риску, и понимание этого может помочь в создании сбалансированного инвестиционного портфеля, который соответствует вашему уровню комфорта и целям по прибыли.

Важность диверсификации

Диверсификация — еще один важный аспект, который следует учитывать. Хотя соблазнительно вложить все капиталы в кредитные ETF для потенциально высокой прибыли, распределение инвестиций по различным классам активов может снизить риски. Сбалансированный портфель, включающий традиционные ETF, акции, облигации и другие инструменты, может обеспечить стабильность в условиях нестабильного рынка.

Кредитные ETF, безусловно, могут быть частью инвестиционной стратегии, но они должны составлять хорошо продуманную долю в рамках диверсифицированного подхода.

Часто задаваемые вопросы

- Что такое кредитные ETF?

Кредитные ETF — это фонды, созданные для увеличения доходности определённого индекса, как правило, с целью достижения кратности (например, 2x или 3x) производительности индекса. - Чем кредитные ETF отличаются от обычных ETF?

Обычные ETF стремятся воспроизвести производительность индекса без использования кредитного плеча, что делает их менее рискованными по сравнению с кредитными аналогами. - Почему кредитные ETF считаются высокорисковыми?

Использование деривативов, влияние рыночной волатильности и эффект сложных процентов могут усиливать как прибыли, так и убытки, что делает кредитные ETF по своей природе более рискованными. - Могу ли я использовать кредитные ETF для долгосрочных инвестиций?

Хотя некоторые инвесторы пытаются использовать кредитные ETF на более длительные сроки, эти фонды, как правило, подходят для краткосрочной торговли из-за своей волатильности и эффектов компаундинга. - Что мне следует учесть перед инвестированием в кредитные ETF?

Важно оценить вашу терпимость к риску, понять рыночное время и, что особенно важно, иметь стратегию, включающую диверсификацию.

В заключение, кредитные ETF могут быть захватывающими инструментами в правильных руках, но они требуют высокого уровня понимания и осторожности. Изучив тонкости этих инвестиционных инструментов, инвесторы могут управлять их высокорисковым характером и потенциально находить выгодные возможности.

Узнайте о Morpher, инновационной торговой платформе, которая использует возможности блокчейн-технологий для предоставления вам непревзойдённого торгового опыта. С Morpher вы можете наслаждаться нулевыми комиссиями, бесконечной ликвидностью и возможностью торговать широким спектром активов — от акций и криптовалют до уникальных рынков, таких как NFT. Начните с суммы всего в 1 доллар, воспользуйтесь гибкостью дробного инвестирования и даже осуществляйте короткие продажи без процентных сборов. Кроме того, с кредитным плечом до 10x Morpher позволяет вам увеличивать ваши торговые стратегии. Зарегистрируйтесь сейчас, чтобы испытать новую эпоху торговли и получите свой бесплатный бонус за регистрацию. Зарегистрируйтесь и получите свой бесплатный бонус за регистрацию.

Отказ от ответственности: Все инвестиции связаны с риском, и прошлые результаты ценных бумаг, отраслей, секторов, рынков, финансовых продуктов, торговых стратегий или индивидуальной торговли не гарантируют будущих результатов или доходов. Инвесторы несут полную ответственность за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, толерантности к риску и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.