Was sind gehebelte ETFs? Verständnis für risikoreiche Investitionsinstrumente

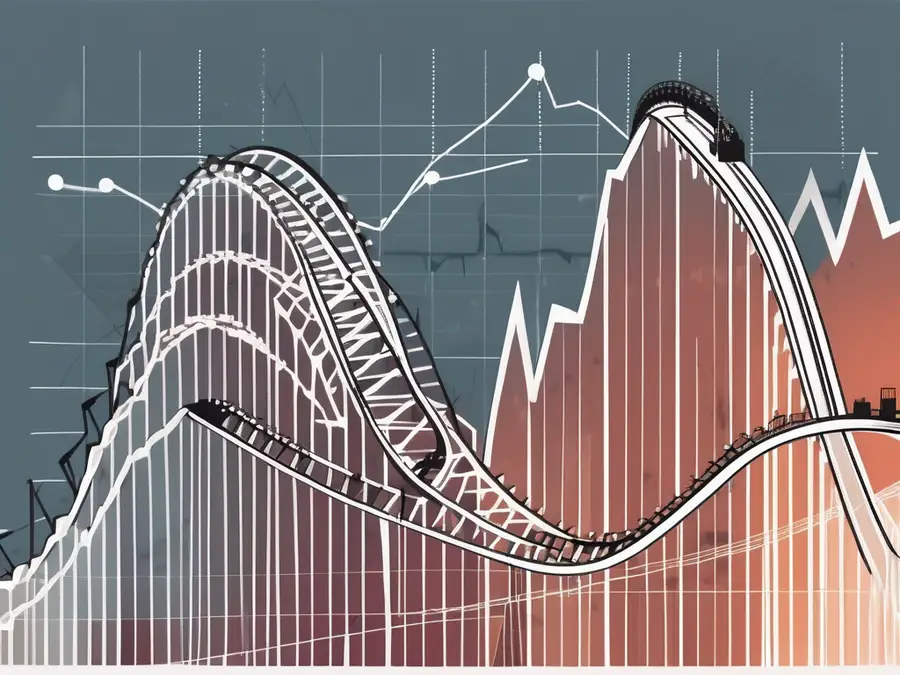

Investieren kann oft wie eine Achterbahnfahrt erscheinen, insbesondere wenn es um risikoreiche Anlageinstrumente geht. Eine Kategorie, die im Laufe der Jahre an Beliebtheit – und Kontroversen – gewonnen hat, sind gehebelte börsengehandelte Fonds (ETFs). In diesem Artikel werden wir erläutern, was gehebelte ETFs sind, wie sie funktionieren, welche Risiken und Chancen sie mit sich bringen und welche wichtigen Faktoren zu berücksichtigen sind, bevor Sie sich darauf einlassen.

Definition von Hebel-ETFs

Das Grundkonzept von Hebel-ETFs

Ein Hebel-ETF zielt im Kern darauf ab, die Renditen eines zugrunde liegenden Index zu vervielfachen. Ein 2x-Hebel-ETF hat beispielsweise das Ziel, die tägliche Rendite eines bestimmten Benchmark-Index zu verdoppeln. Steigt der Index um 1 %, soll der ETF um etwa 2 % steigen. Umgekehrt könnte der ETF bei einem Rückgang des Index um 1 % etwa 2 % seines Wertes verlieren.

Diese Vervielfachung kann Anleger anziehen, die darauf aus sind, in kurzer Zeit hohe Gewinne zu erzielen. Dies geht jedoch mit einem erheblichen Vorbehalt einher: Hebel verstärkt auch das Risiko. Anleger müssen sich dieser Zwangslage bewusst sein, bevor sie in die Welt der Hebel-ETFs eintauchen. Das Potenzial für höhere Renditen ist oft mit dem Risiko erheblicher Verluste verbunden, insbesondere in volatilen Märkten, in denen Preisschwankungen ausgeprägt sein können. Daher werden Hebel-ETFs typischerweise für erfahrene Trader empfohlen, die ihre Investitionen aktiv verwalten können und auf die damit verbundenen Risiken vorbereitet sind.

Wie sich Hebel-ETFs von regulären ETFs unterscheiden

Reguläre ETFs zielen in der Regel darauf ab, die Performance eines bestimmten Index ohne Hebel zu replizieren. Sie bieten ein diversifiziertes Anlageinstrument, das die Entwicklung eines Korbs von Vermögenswerten verfolgt. Im Laufe der Zeit können reguläre ETFs solides langfristiges Wachstum mit einem niedrigeren Risiko-Profil bieten. Dies macht sie zu einer attraktiven Wahl für Anleger, die eine Buy-and-Hold-Strategie bevorzugen und sich auf eine schrittweise Vermögensakkumulation und Kapitalerhaltung konzentrieren.

Im Gegensatz dazu sind Hebel-ETFs für diejenigen konzipiert, die aggressive Strategien verfolgen, die oft für den kurzfristigen Handel geeignet sind. Ihre Mechanik beinhaltet Finanzderivate wie Futures und Optionen, um ihre Ziele zu erreichen, was grundlegend anders ist als die Struktur traditioneller ETFs. Das Verständnis dieser unterschiedlichen Eigenschaften kann Anlegern helfen, fundierte Entscheidungen zu treffen. Darüber hinaus bedeutet die tägliche Neuausrichtung von Hebel-ETFs, dass ihre Performance über längere Zeiträume signifikant von dem zugrunde liegenden Index abweichen kann, insbesondere in volatilen Märkten. Dies kann zu unerwarteten Ergebnissen für Anleger führen, die ihre Positionen möglicherweise nicht genau überwachen, was die Bedeutung eines gründlichen Verständnisses der Funktionsweise dieser Produkte vor einer Investition unterstreicht.

Die Mechanik von Hebel-ETFs

Die Rolle von Derivaten in Hebel-ETFs

Derivate spielen eine entscheidende Rolle in Hebel-ETFs. Diese Finanzinstrumente ermöglichen es Fondsmanagern, eine große Position mit einem relativ geringen Kapitalbetrag zu kontrollieren. Dieser Hebel ist es, der es den Fonds ermöglicht, die Renditen des zugrunde liegenden Index zu vervielfachen.

Wenn ein Hebel-ETF beispielsweise darauf abzielt, eine 2-fache Rendite des S&P 500 zu erzielen, würden Fondsmanager Optionen und Futures-Kontrakte verwenden, um ihre Positionen zu verstärken. Das inhärente Risiko besteht darin, dass, während Derivate potenzielle Gewinne erhöhen können, sie auch zu erheblichen Verlusten führen können, wenn sich der Markt ungünstig bewegt.

Verstehen des Hebelverhältnisses

Das Hebelverhältnis ist im Wesentlichen ein Maß dafür, wie viel Exposure ein Anleger im Vergleich zu seiner ursprünglichen Investition erhält. Ein 2-facher Hebel-ETF hat ein Hebelverhältnis von 2:1, was bedeutet, dass der Fonds für jeden $1 des Kapitals des Anlegers $2 an Vermögenswerten kontrolliert. Obwohl dies verlockend erscheinen mag, sind die Risiken ausgeprägt.

Wenn sich der Markt gegen den Anleger entwickelt, können die Verluste schnell ansteigen. Daher ist es entscheidend, dass Anleger ihre Hebel-ETF-Positionen häufig überwachen, um Verluste zu mindern und eine zeitgerechte Entscheidungsfindung zu gewährleisten.

Die Risiken von gehebelten ETFs

Die Auswirkungen der Marktvolatilität

Marktvolatilität kann erhebliche Auswirkungen auf gehebelte ETFs haben. Diese Fonds sind strategisch darauf ausgerichtet, in schwankenden Märkten Gewinne zu erzielen, was jedoch auch bedeutet, dass sie anfällig für größere Preisschwankungen sind. Beispielsweise könnte ein gehebelter ETF an einem turbulenten Handelstag rasche Preisänderungen erfahren, was zu erheblichen Verlusten führt.

Diese Sensibilität gegenüber Volatilität ist insbesondere während Abwärtstrends ausgeprägt. Während es möglich ist, dass gehebelte ETFs sich während Marktaufschwüngen erholen, besteht ebenso die Wahrscheinlichkeit, dass sie längeren Rückgängen ausgesetzt sind, was zu verheerenden Verlusten für Anleger führen kann, die nicht vorbereitet sind.

Der Zinseszinseffekt und seine Implikationen

Darüber hinaus kann die Aufrechterhaltung des angestrebten Hebelverhältnisses durch tägliche Neugewichtung bei gehebelten ETFs zu dem führen, was als Zinseszinseffekt bekannt ist. In volatilen Märkten kann dies eine doppelte Herausforderung darstellen: Positive Renditen führen zu einem kumulierten Wachstum, während negative Renditen zu noch größeren kumulierten Verlusten führen können.

Stellen Sie sich ein Asset vor, das an einem Tag um 10 % fällt und am nächsten um 10 % steigt. Eine traditionelle Investition würde in der Regel einen Verlust für den Anleger bedeuten, während ein 2x gehebelter ETF aufgrund der Wechselwirkungen zwischen Hebel und Zinseszinseffekt einen noch ausgeprägteren Rückgang erleiden könnte. Daher ist es wichtig, diesen Effekt für jeden potenziellen Anleger in gehebelte ETFs zu verstehen.

Die potenziellen Erträge von Hebel-ETFs

Gewinnmöglichkeiten im kurzfristigen Handel

Für erfahrene Trader bieten Hebel-ETFs eine spannende Möglichkeit zur Profitgenerierung, insbesondere im kurzfristigen Handel. Versierte Investoren können von schnellen Marktbewegungen profitieren und möglicherweise beeindruckende Renditen innerhalb weniger Tage oder sogar Stunden erzielen. Das Erkennen von Markttrends und die Anwendung von technischer Analyse ermöglichen es Investoren, kalkulierte Entscheidungen zu treffen.

Wenn ein Investor beispielsweise mit einem plötzlichen Anstieg der Tech-Aktienkurse aufgrund eines positiven Unternehmensberichts rechnet, könnte er einen geeigneten ETF für den Sektor nutzen, um seine Gewinne zu maximieren.

Hebel-ETFs und Markttiming

Das Markttiming spielt eine wichtige Rolle, um die Gewinne aus diesen Fonds zu maximieren. Investoren, die in der Lage sind, kurzlebige Preisbewegungen genau vorherzusagen, können erheblich profitieren. Allerdings ist das Timing des Marktes bekanntermaßen schwierig und erfordert Erfahrung sowie Wissen über Marktsignale.

Die Fähigkeit, Muster zu erkennen, verbunden mit informierten Entscheidungsprozessen, kann zu erheblichen Gewinnen führen. Dennoch ist es entscheidend, sich bewusst zu sein, dass das Timing riskant ist und zu unerwarteten Verlusten führen kann.

Wichtige Überlegungen vor der Investition in gehebelte ETFs

Einschätzung Ihrer Risikobereitschaft

Bevor Sie in gehebelte ETFs investieren, ist es entscheidend, Ihre Risikobereitschaft einzuschätzen. Dies beinhaltet die Bewertung Ihrer finanziellen Ziele, Ihres Investitionshorizonts und wie viel Verlust Sie bequem verkraften können. Wenn Marktvolatilität Ihnen Stress bereitet, sind gehebelte ETFs möglicherweise nicht für Sie geeignet.

Die Risikokapazität jedes Anlegers ist einzigartig, und dieses Verständnis kann bei der Erstellung eines ausgewogenen Anlageportfolios helfen, das mit Ihrem Komfortniveau und Ihren Gewinnzielen übereinstimmt.

Die Bedeutung der Diversifikation

Diversifikation ist ein weiterer kritischer Aspekt, den es zu berücksichtigen gilt. Während es verlockend ist, das gesamte Kapital in gehebelte ETFs für potenziell hohe Renditen zu investieren, kann das Streuen von Investitionen über verschiedene Anlageklassen helfen, Risiken zu mindern. Ein ausgewogenes Portfolio, das traditionelle ETFs, Aktien, Anleihen und andere Anlageformen umfasst, kann Stabilität in turbulenten Marktbedingungen bieten.

Gehebelte ETFs können sicherlich Teil einer Anlagestrategie sein, sollten jedoch einen gut durchdachten Anteil innerhalb eines diversifizierten Ansatzes ausmachen.

Häufig gestellte Fragen

- Was sind gehebelte ETFs?

Gehebelte ETFs sind Fonds, die darauf ausgelegt sind, die Renditen eines bestimmten Index zu verstärken, und zwar typischerweise mit dem Ziel, Vielfache (wie 2x oder 3x) der Indexleistung zu erzielen. - Wie unterscheiden sich gehebelte ETFs von regulären ETFs?

Reguläre ETFs zielen darauf ab, die Leistung eines Index ohne den Einsatz von Hebelwirkung zu replizieren, wodurch sie im Vergleich zu ihren gehebelten Pendants weniger risikobehaftet sind. - Warum gelten gehebelte ETFs als hochriskant?

Die Verwendung von Derivaten, die Auswirkungen der Marktvolatilität und der Zinseszinseffekt können sowohl Gewinne als auch Verluste verstärken, wodurch gehebelte ETFs von Natur aus riskanter sind. - Kann ich gehebelte ETFs für langfristige Investitionen nutzen?

Während einige Anleger versuchen, gehebelte ETFs über längere Zeiträume zu verwenden, sind diese Fonds aufgrund ihrer Volatilität und der Zinseszinseffekte in der Regel besser für den kurzfristigen Handel geeignet. - Was sollte ich beachten, bevor ich in gehebelte ETFs investiere?

Es ist entscheidend, Ihre Risikotoleranz zu beurteilen, das Timing des Marktes zu verstehen und vor allem eine Strategie zu haben, die Diversifikation einschließt.

Zusammenfassend lässt sich sagen, dass gehebelte ETFs in den richtigen Händen spannende Werkzeuge sein können, jedoch ein hohes Maß an Verständnis und Vorsicht erfordern. Durch das Erlernen der Feinheiten dieser Anlageinstrumente können Anleger deren hochriskante Natur bewältigen und potenziell lohnende Chancen finden.

Entdecken Sie Morpher, die innovative Handelsplattform, die die Kraft der Blockchain-Technologie nutzt, um Ihnen ein unvergleichliches Handelserlebnis zu bieten. Mit Morpher können Sie von null Gebühren, unendlicher Liquidität und der Möglichkeit, eine Vielzahl von Vermögenswerten zu handeln – von Aktien und Kryptowährungen bis hin zu einzigartigen Märkten wie NFTs – profitieren. Beginnen Sie mit nur 1 USD, nutzen Sie die Flexibilität des teilweisen Investierens und verkaufen Sie sogar leer, ohne Zinsgebühren. Darüber hinaus ermöglicht Ihnen Morpher mit bis zu 10x Hebelwirkung, Ihre Handelsstrategien zu vergrößern. Melden Sie sich jetzt an, um eine neue Ära des Handels zu erleben und Ihren kostenlosen Anmeldebonus zu erhalten. Registrieren Sie sich und erhalten Sie Ihren kostenlosen Anmeldebonus.

Haftungsausschluss: Alle Investitionen sind mit Risiken verbunden und die bisherige Performance eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder des Handels einer Einzelperson ist keine Garantie für zukünftige Ergebnisse oder Erträge. Anleger sind voll verantwortlich für alle von ihnen getroffenen Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Umstände, Anlageziele, Risikobereitschaft und Liquiditätsbedürfnisse basieren. Dieser Beitrag stellt keine Anlageberatung dar

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.