Déliste ment : Que se passe-t-il lorsqu'un actif est délisté ?

Imaginez-vous vous réveiller pour découvrir qu'un de vos actifs préférés n'est plus disponible sur votre plateforme de trading habituelle. Ce scénario s'est récemment produit avec le delisting de jetons populaires comme XRP des grandes bourses pendant sa bataille juridique, et le retrait soudain d'actions bien connues telles que Luckin Coffee après son scandale comptable. Ces delistings ont non seulement secoué les investisseurs dans leur essence, mais ont également entraîné une volatilité significative du marché et des ventes paniquées. Mais que se passe-t-il exactement lorsqu'un actif est delisté ? Plus important encore, ces actifs peuvent-ils un jour faire un retour et retrouver leur place sur la scène du trading ? Dans cet article, nous explorerons le monde du delisting, les facteurs qui y mènent, et les mesures que vous pouvez prendre pour protéger vos investissements si et quand cela se produit.

Que signifie le retrait de la cote

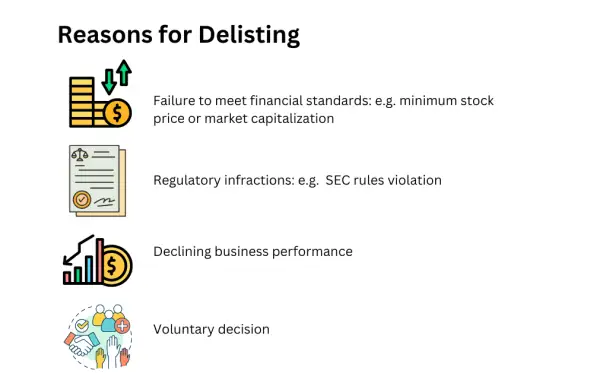

Le retrait de la cote fait référence à la suppression d'un actif, tel qu'une action, une cryptomonnaie ou un autre titre négociable, d'une plateforme de trading ou d'une bourse, le rendant ainsi indisponible pour le trading sur cette plateforme spécifique. Cela peut se produire pour diverses raisons, souvent liées à la santé financière de l'entreprise, à des problèmes de conformité réglementaire ou à des changements dans la valeur marchande de l'actif. Lorsqu'un actif est retiré de la cote, il devient généralement inaccessible à la majorité des investisseurs, à moins qu'il ne reste disponible sur un autre marché ou une autre plateforme.

Dans de nombreux cas, le retrait de la cote est involontaire, entraîné par des facteurs échappant au contrôle de l'émetteur de l'actif. Par exemple, une action peut être retirée de la cote en raison de l'incapacité à respecter les normes de cotation de la bourse, telles que le prix minimum des actions ou les exigences de capitalisation boursière. D'autre part, le retrait de la cote peut également être une décision volontaire, souvent prise pour des raisons stratégiques telles que le passage en société privée ou la fusion avec une autre entité. Lorsqu'une entreprise cotée en bourse choisit de devenir privée, elle vise à réduire les coûts liés à la conformité réglementaire et à acquérir la flexibilité nécessaire pour se concentrer sur des objectifs à long terme sans la pression constante des rapports de résultats trimestriels.

En plus de ces facteurs, le sentiment du marché peut également jouer un rôle crucial dans le processus de retrait de la cote. Si les investisseurs perdent confiance dans la capacité d'une entreprise à se redresser ou à croître, l'action peut connaître une chute significative de sa valeur, entraînant une violation des exigences de cotation de la bourse. De plus, l'impact des conditions économiques externes, telles que les récessions ou les ralentissements spécifiques à un secteur, peut exacerber les défis rencontrés par les entreprises, les rapprochant ainsi du retrait de la cote.

Le Processus de Radiation

Annonce de Radiation

Lorsqu'un actif est sur le point d'être radié, la première étape est généralement une annonce publique. Cette nouvelle peut surprendre les investisseurs, entraînant une gamme de réactions sur le marché. Les entreprises doivent informer la bourse concernée et divulguer des détails importants à leurs actionnaires, leur donnant le temps d'évaluer leurs positions et de réagir en conséquence.

Par exemple, si une startup technologique annonce sa radiation en raison de difficultés financières, les investisseurs actuels et les acheteurs potentiels devront réévaluer leur exposition au risque. Ce type d'annonce déclenche souvent une chute des prix des actifs à mesure que la confiance s'érode, provoquant une vague d'activités de trading alors que les investisseurs se précipitent pour vendre leurs avoirs avant que la situation ne s'aggrave. Dans ces moments, les volumes de transactions peuvent temporairement augmenter alors que la vente panique s'installe et que le sentiment du marché devient baissier.

La radiation peut être un événement difficile pour tout investisseur, mais comprendre ses implications et connaître vos options peut vous aider à transformer l'incertitude en action stratégique. Que vous décidiez de conserver votre investissement, de vendre avant que la radiation ne prenne effet, ou d'explorer de nouvelles opportunités, rester informé est essentiel pour prendre la meilleure décision pour votre avenir financier.

Si vous souhaitez rester en avance sur le marché et prendre des décisions basées sur des données, ne manquez pas notre analyse d'experts et nos insights en temps réel. Visitez Morpher pour accéder aux dernières mises à jour sur les tendances du marché, les radiations potentielles, et plus encore.

Le Rôle des Autorités Réglementaires

Les autorités réglementaires jouent un rôle crucial dans le processus de radiation en faisant respecter les règles auxquelles les entreprises doivent se conformer pour rester cotées. Par exemple, dans le cas des actions, la Securities and Exchange Commission (SEC) des États-Unis a le pouvoir de radier des actions qui ne respectent pas des exigences spécifiques, garantissant que seuls les actifs conformes continuent à être échangés.

Les investisseurs doivent rester informés de leurs droits et responsabilités en surveillant de près les mises à jour de ces autorités réglementaires. Être conscient des lignes directrices et des processus d'appel qu'elles fournissent peut aider les investisseurs à comprendre leurs options si un actif qu'ils détiennent est en danger de radiation. Cette prise de conscience est cruciale car l'interaction entre les entreprises et les régulateurs peut être complexe, les entreprises négociant parfois des conditions ou tentant de résoudre des problèmes pour éviter la radiation. Ces manœuvres peuvent avoir des implications significatives pour le sentiment des investisseurs et la dynamique du marché.

Implications de la radiation pour les investisseurs

Impact sur la valeur des actifs

La radiation peut avoir un impact dramatique sur la valeur d'un actif. Les investisseurs réagissent souvent négativement à cette nouvelle, entraînant une chute rapide des prix en raison d'un risque perçu accru et d'une liquidité réduite de l'actif.

Par exemple, une action annonçant sa radiation peut voir sa valeur chuter de 30 % ou plus en une seule séance de négociation, alimentée par la peur et l'incertitude parmi les actionnaires. Une fois le processus de radiation terminé, le volume de négociation de l'actif s'effondre généralement, rendant difficile pour les investisseurs de sortir de leurs positions à des prix favorables. Le coût psychologique pour les investisseurs peut également conduire à des ventes paniques, amplifiant la spirale descendante et érodant davantage la valeur de l'actif.

Les répercussions à long terme peuvent être encore plus sévères. Les entreprises ou actifs radiés ont souvent du mal à reconstruire la confiance des investisseurs, ce qui peut conduire à une période prolongée de faible demande et de valeur déclinante. Ce défi rend difficile pour l'entreprise d'attirer de nouveaux capitaux ou de sécuriser un financement pour ses opérations futures, marquant souvent le début d'un déclin financier plus large.

Options pour les investisseurs

Lorsqu'un actif est délisté, les investisseurs ont encore plusieurs options à considérer :

Conserver l'actif : Certains investisseurs peuvent décider de maintenir leurs positions, espérant que l'entreprise redressera sa situation et sera éventuellement relistée. Cette approche nécessite une forte conviction dans le potentiel de l'actif et une grande tolérance à la volatilité.

Vendre avant la délistation : Si l'actif est encore activement négocié, vendre avant que la délistation ne soit finalisée peut être un choix judicieux. Agir rapidement peut aider les investisseurs à récupérer une partie de leur investissement avant que la liquidité ne diminue davantage.

Explorer d'autres investissements : Diversifier dans des actifs ou des secteurs plus stables peut réduire l'exposition aux titres délistés. Cette étape proactive aide à protéger le portefeuille contre des risques similaires à l'avenir.

Consulter des professionnels de la finance ou participer à des communautés d'investisseurs peut également être bénéfique. Obtenir des conseils d'autres personnes ayant traversé des situations similaires peut offrir des orientations sur la manière d'aborder les scénarios de délistation et de prendre des décisions plus éclairées.

Un action ou un actif radié peut-il faire son retour ?

Une des questions les plus fréquemment posées concernant les actions ou actifs radiés est de savoir s'ils peuvent faire leur retour. La réponse courte est oui, mais cela dépend de plusieurs facteurs qui doivent s'aligner pour que l'actif soit à nouveau coté sur son échange d'origine ou un autre.

Conditions pour un retour

Pour qu'un actif radié fasse son retour, la société émettrice ou le projet doit généralement s'attaquer aux problèmes qui ont conduit à la radiation en premier lieu. Cela pourrait impliquer :

Retrouver la conformité : Si une action a été radiée pour ne pas avoir respecté les exigences minimales de l'échange, telles que la capitalisation boursière ou le prix de l'action, la société doit prendre des mesures pour respecter à nouveau ces seuils. Cela pourrait inclure la restructuration de l'entreprise, la réduction de la dette, ou même la réalisation d'un regroupement d'actions pour augmenter le prix de l'action.

Résoudre les problèmes juridiques ou réglementaires : Pour les entreprises qui ont été radiées en raison de problèmes juridiques ou de non-conformité réglementaire, le chemin vers la relisting implique de résoudre ces questions. Atteindre la conformité réglementaire ou régler des litiges juridiques peut ouvrir la voie à un retour potentiel à la négociation publique.

Améliorer la santé financière : Si l'instabilité financière était la principale raison de la radiation, la société devra démontrer des améliorations significatives dans ses bénéfices, ses revenus ou sa position financière globale. Les investisseurs doivent voir des progrès tangibles avant de retrouver confiance dans le potentiel de l'action.

Histoires de succès de relisting

Bien que relativement rares, il y a eu des cas où des actions radiées ont réussi à faire leur retour. Un exemple bien connu est la relisting de Hertz Global Holdings sur l'échange Nasdaq après que ses procédures de faillite aient été résolues. La société a restructuré ses finances, remboursé ses dettes et regagné la confiance des investisseurs, conduisant à son retour réussi sur le marché boursier.

De même, dans le monde des cryptomonnaies, des tokens qui ont été radiés en raison de problèmes réglementaires ou de faible liquidité ont parfois réussi à se relister sur de nouvelles plateformes après avoir résolu les préoccupations de conformité et obtenu une adoption plus large.

Défis et incertitudes

Même avec toutes les bonnes étapes suivies, la relisting n'est pas garantie. Le processus peut être long, compliqué et coûteux. De plus, une fois qu'une action ou un actif a été radié, sa réputation peut en souffrir, rendant plus difficile l'attraction de nouveaux investisseurs. La stigmatisation d'avoir été radié peut persister, affectant la perception du marché et le sentiment des investisseurs même après que l'actif soit à nouveau coté.

Conseil d'expert : Pour les investisseurs, la possibilité d'un retour signifie qu'ils doivent évaluer soigneusement les risques et les récompenses. Conserver une action radiée dans l'espoir d'un retournement nécessite une perspective à long terme et une grande tolérance au risque. Inversement, pour certains, le meilleur choix pourrait être de vendre l'actif à la première occasion et de réaffecter leur capital à des investissements plus stables.

En fin de compte, les chances qu'une action ou un actif radié fasse son retour dépendent de la capacité de l'entreprise sous-jacente à apporter des changements significatifs et à regagner la confiance du marché. Les investisseurs devraient suivre de près les annonces de l'entreprise, sa santé financière et les évolutions réglementaires afin de prendre la décision la plus éclairée possible.

Mesures Préventives et Alternatives à la Radiation

Actions Sociétaires pour Éviter la Radiation

Les entreprises peuvent adopter diverses stratégies pour prévenir la radiation et rester en bonne position sur leurs bourses respectives :

Audits financiers réguliers : Assurer la conformité avec les ratios financiers requis et les normes de transparence peut aider les entreprises à éviter des problèmes.

Communication transparente : Tenir les actionnaires bien informés favorise la confiance et aide à maintenir la confiance, même en période difficile.

Partenariats stratégiques : Collaborer avec d'autres entreprises peut renforcer la stabilité financière et ouvrir de nouvelles opportunités de croissance.

Alternatives au Trading Public

Pour certaines entreprises, se retirer du trading public peut représenter une alternative viable :

Devenir privé : Se radier volontairement pour devenir privé permet aux entreprises de se concentrer sur des objectifs à long terme sans le contrôle constant des marchés publics.

Fusions et acquisitions : S'associer avec une autre entité peut fournir le soutien nécessaire et les ressources pour améliorer la santé financière de l'entreprise et sa performance globale.

Questions Fréquemment Posées

- Que se passe-t-il pour les actionnaires lorsqu'une action est radiée ?

Lorsqu'une action est radiée, cela signifie qu'elle n'est plus disponible à la négociation sur la bourse. Cela conduit souvent à une chute brutale de la valeur de l'action et rend plus difficile pour les actionnaires d'acheter ou de vendre leurs actions en raison de la liquidité réduite.

2. Une entreprise radiée peut-elle revenir ?

Oui, une entreprise peut revenir si elle s'attaque aux problèmes qui ont conduit à sa radiation, tels que l'amélioration de sa santé financière ou la résolution de préoccupations réglementaires. Dans certains cas, les entreprises parviennent à se relister sur la même bourse ou sur une autre après avoir réalisé des progrès significatifs.

3. Que doivent faire les investisseurs si leur action est radiée ?

Les investisseurs ont plusieurs options : ils peuvent conserver l'action dans l'espoir d'un retournement futur, vendre leurs actions avant que la radiation ne prenne effet, ou diversifier leurs investissements dans des actifs plus stables pour protéger leur portefeuille.

4. Comment les organes de réglementation influencent-ils le processus de radiation ?

Les organes de réglementation établissent les normes et règles que les entreprises doivent suivre pour rester listées. Si une entreprise ne parvient pas à respecter ces exigences, les régulateurs ont le pouvoir d'initier le processus de radiation pour maintenir l'intégrité du marché et protéger les investisseurs.

5. Quelles mesures les entreprises peuvent-elles prendre pour prévenir la radiation ?

Pour éviter le risque de radiation, les entreprises peuvent réaliser des audits financiers réguliers, maintenir une communication transparente avec les actionnaires, et établir des partenariats stratégiques pour améliorer leur performance et leur stabilité.

En conclusion, comprendre les dynamiques de la radiation permet aux investisseurs de naviguer plus efficacement dans leurs parcours d'investissement. En restant informé et proactif, vous pouvez prendre des décisions qui aident à protéger et à faire croître votre bien-être financier.

Alors que vous considérez les implications de la radiation et l'importance d'avoir une stratégie d'investissement résiliente, Morpher offre une solution unique qui répond aux besoins des investisseurs modernes. Avec sa structure sans frais, sa liquidité infinie et la possibilité de négocier à travers plusieurs classes d'actifs, Morpher.com vous permet de naviguer dans les complexités du marché avec confiance. Que vous souhaitiez investir de manière fractionnée, vendre à découvert sans frais d'intérêt, ou utiliser un effet de levier allant jusqu'à 10x, la plateforme révolutionnaire basée sur la blockchain de Morpher est conçue pour améliorer votre expérience de trading. Prenez le contrôle de vos investissements avec la sécurité et l'innovation que Morpher fournit. Inscrivez-vous et obtenez votre bonus d'inscription gratuit dès aujourd'hui !

Avertissement : Tous les investissements comportent des risques et les performances passées d'un titre, d'un secteur, d'un marché, d'un produit financier, d'une stratégie de trading ou des transactions d'un individu ne garantissent pas les résultats ou les rendements futurs. Les investisseurs sont entièrement responsables de toutes les décisions d'investissement qu'ils prennent. Ces décisions doivent être basées uniquement sur une évaluation de leur situation financière, de leurs objectifs d'investissement, de leur tolérance au risque et de leurs besoins en liquidités. Ce post ne constitue pas un conseil en investissement.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.