Artikelinhalt

Book-to-Market-Verhältnis: Wie Sie diese Kennzahl nutzen können, um unterbewertete Aktien zu finden

Das Aufspüren von Aktien, die tatsächlich unterbewertet sind, gehört zu den größten Herausforderungen für Investoren, aber es gibt ein zuverlässiges Instrument, das helfen kann: das Buchwert-zu-Marktwert-Verhältnis. Während auffällige, hochpreisige Aktien oft im Rampenlicht stehen, hilft dieses Verhältnis dabei, Unternehmen ins Licht zu rücken, die vom Markt möglicherweise übersehen werden—jene, deren Aktienkurs nicht ihren tatsächlichen Wert widerspiegelt.

Tatsächlich haben Aktien mit einem höheren Buchwert-zu-Marktwert-Verhältnis konstant starke Leistungen erbracht, was es zu einer bevorzugten Kennzahl für Value-Investoren macht. Aber was macht dieses Verhältnis so effektiv und wie kann es Ihnen helfen, unterbewertete Aktien zu erkennen? In diesem Leitfaden werden wir das Buchwert-zu-Marktwert-Verhältnis aufschlüsseln und Ihnen zeigen, wie Sie es nutzen können, um Ihre Anlagestrategie zu verbessern.

Das Konzept des Buch-zu-Markt-Verhältnisses

Definition des Buch-zu-Markt-Verhältnisses

Das Buch-zu-Markt-Verhältnis (B/M-Verhältnis) ist eine Finanzkennzahl, die den Buchwert eines Unternehmens (den Wert seiner Vermögenswerte abzüglich seiner Verbindlichkeiten) mit seinem Marktwert (dem Gesamtwert seiner ausgegebenen Aktien) vergleicht. Dieses Verhältnis dient als Maß dafür, wie viel Investoren bereit sind, für das Eigenkapital eines Unternehmens im Verhältnis zu dem, was es tatsächlich auf dem Papier wert ist, zu zahlen. Ein höheres B/M-Verhältnis deutet darauf hin, dass eine Aktie unterbewertet sein könnte, da es anzeigt, dass die Marktbewertung geringer ist als der Nettowert der Vermögenswerte des Unternehmens.

Um das B/M-Verhältnis zu berechnen, verwenden Sie die Formel:

Buch-zu-Markt-Verhältnis = Buchwert pro Aktie / Marktwert pro Aktie

Diese Kennzahl hilft Investoren, potenziell unterbewertete Aktien zu identifizieren, die erhebliche Renditen bieten könnten, wenn der Markt sich anpasst, um ihren tatsächlichen Wert widerzuspiegeln. Darüber hinaus kann das B/M-Verhältnis auch als Barometer zur Bewertung der Marktstimmung dienen. Wenn das Verhältnis hoch ist, kann dies auf mangelndes Vertrauen der Investoren in die zukünftigen Aussichten des Unternehmens hindeuten, was zu einer niedrigeren Marktbewertung führt. Umgekehrt könnte ein niedriges B/M-Verhältnis darauf hindeuten, dass Investoren optimistisch über das Wachstumspotenzial eines Unternehmens sind, was oft zu einem höheren Marktpreis im Verhältnis zu seinem Buchwert führt.

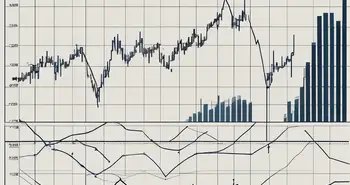

Bedeutung des Buch-zu-Markt-Verhältnisses bei der Aktienbewertung

Das Buch-zu-Markt-Verhältnis spielt eine entscheidende Rolle in der Investmentanalyse, da es Investoren hilft, den relativen Wert von Aktien zu bestimmen. Ein hohes Buch-zu-Markt-Verhältnis kann den Investoren signalisieren, dass eine bestimmte Aktie überverkauft wurde und möglicherweise eine Kaufgelegenheit darstellt. Dies ist besonders wertvoll in volatilen Märkten, in denen Emotionen die Aktienkurse von den Fundamentaldaten ablenken können.

Aus persönlicher Erfahrung habe ich Situationen erlebt, in denen Aktien mit hohen B/M-Verhältnissen später außergewöhnliche Renditen lieferten, als sich der Markt korrigierte. Ein solches Beispiel betraf ein Unternehmen im Technologiesektor, das aufgrund einer breiteren Marktpanik ein B/M-Verhältnis aufwies, das weit über dem historischen Durchschnitt lag. Das Investieren zu diesem Zeitpunkt stellte sich als äußerst lohnend heraus, als die Aktie schließlich wieder anstieg. Daher ist die Anwendung des B/M-Verhältnisses unerlässlich für informierte Entscheidungen bei der Aktienauswahl. Darüber hinaus kann das B/M-Verhältnis besonders nützlich sein, wenn es mit anderen Finanzkennzahlen, wie dem Kurs-Gewinn-Verhältnis (KGV), verglichen wird. Durch die gleichzeitige Analyse dieser Verhältnisse können Investoren ein umfassenderes Bild von der Bewertung eines Unternehmens und dessen Wachstumspotenzial gewinnen.

Darüber hinaus wird das B/M-Verhältnis häufig in verschiedenen Anlagestrategien verwendet, einschließlich des Wertinvestierens, bei dem Investoren nach Aktien suchen, die basierend auf der fundamentalen Analyse unterbewertet erscheinen. Dieser Ansatz basiert stark auf der Annahme, dass der Markt letztendlich die Diskrepanz zwischen dem Buchwert eines Unternehmens und seinem Marktpreis erkennen und korrigieren wird. Infolgedessen behalten viele Wertinvestoren das B/M-Verhältnis genau im Auge, als Teil ihres Aktienauswahlprozesses, und suchen nach Gelegenheiten, die mit ihrer Anlagestrategie übereinstimmen. Das Verständnis, wie das B/M-Verhältnis mit Markttrends und Wirtschaftszyklen interagiert, kann auch die Fähigkeit eines Investors verbessern, strategische Entscheidungen in unterschiedlichen Marktumgebungen zu treffen.

Berechnung des Buch-zu-Markt-Verhältnisses

Bestandteile des Buch-zu-Markt-Verhältnisses

Das Verständnis der Komponenten, die in die Berechnung des B/M-Verhältnisses einfließen, ist entscheidend für informierte Investitionen. Die beiden Hauptbestandteile sind:

- Buchwert pro Aktie: Dieser ergibt sich aus den Finanzberichten eines Unternehmens, insbesondere der Bilanz. Er wird berechnet, indem das gesamte Eigenkapital der Aktionäre durch die Anzahl der ausgegebenen Aktien geteilt wird.

- Marktwert pro Aktie: Dies ist einfach der aktuelle Handelspreis der Aktie eines Unternehmens. Diese Informationen finden Sie auf jeder Aktienhandelsplattform.

Schritt-für-Schritt-Berechnungsprozess

Um das Buch-zu-Markt-Verhältnis zu berechnen, folgen Sie diesen einfachen Schritten:

- Ermitteln Sie das gesamte Eigenkapital der Aktionäre aus der Bilanz des Unternehmens.

- Teilen Sie diesen Betrag durch die Gesamtzahl der ausgegebenen Aktien, um den Buchwert pro Aktie zu erhalten.

- Recherchieren Sie den aktuellen Marktpreis der Aktie, um den Marktwert pro Aktie zu bestimmen.

- Wenden Sie schließlich die B/M-Formel an: Buchwert pro Aktie geteilt durch Marktwert pro Aktie.

Durch sorgfältige Durchführung dieser Berechnung können sich Investoren wertvolle Einblicke in das potenzielle Verhältnis eines Aktienkurses zu ihrem Wert verschaffen.

Darüber hinaus ist das Buch-zu-Markt-Verhältnis besonders nützlich, um unterbewertete Aktien zu identifizieren. Ein hohes B/M-Verhältnis kann darauf hindeuten, dass eine Aktie zu einem Preis gehandelt wird, der unter ihrem inneren Wert liegt, was auf eine potenzielle Kaufgelegenheit hindeutet. Im Gegensatz dazu könnte ein niedriges B/M-Verhältnis signalisieren, dass eine Aktie überbewertet ist oder dass die Investoren hohe Erwartungen an zukünftiges Wachstum haben, das möglicherweise nicht immer eintreten wird. Dies macht das B/M-Verhältnis zu einem entscheidenden Werkzeug für Value-Investoren, die darauf abzielen, von Markteffizienzen zu profitieren.

Zusätzlich ist es wichtig, den Kontext zu berücksichtigen, in dem das B/M-Verhältnis angewendet wird. Verschiedene Branchen haben unterschiedliche Normen für B/M-Verhältnisse, die von Faktoren wie Wachstumsperspektiven und Kapitalstruktur beeinflusst werden. Beispielsweise weisen Technologieunternehmen häufig niedrigere B/M-Verhältnisse aufgrund ihres Wachstumspotenzials auf, während Versorgungsunternehmen höhere Verhältnisse aufweisen können, die ihre stabilen Erträge und niedrigeren Wachstumserwartungen widerspiegeln. Daher kann der Vergleich des B/M-Verhältnisses eines Unternehmens mit seinen Branchenkollegen tiefere Einblicke in seine relative Bewertung und Investitionsattraktivität bieten.

Interpretation des Buch-zu-Markt-Verhältnisses

Was ein hohes Verhältnis anzeigt

Ein hohes Buch-zu-Markt-Verhältnis kann auf verschiedene Weise interpretiert werden. Primär deutet es darauf hin, dass die Aktie im Vergleich zu ihrem Buchwert unterbewertet sein könnte. Dies könnte eine Gelegenheit für clevere Anleger signalisieren, die darauf abzielen, von wahrgenommenen Markteffizienzen zu profitieren.

Allerdings zieht ein hohes Verhältnis oft die Aufmerksamkeit von Value-Investoren an, ist es essenziell, tiefer zu graben. Ein dauerhaft hohes B/M-Verhältnis könnte auf zugrunde liegende Probleme mit dem Geschäftsmodell des Unternehmens oder sogar strukturelle Herausforderungen in der Branche hinweisen, die die Rabatte legitimieren, die der Markt auf seine Bewertung anwendet. Beispielsweise könnten Unternehmen in schrumpfenden Branchen hohe B/M-Verhältnisse aufweisen aufgrund stagnierender Erträge oder negativer Wachstumsprognosen, was potenzielle Investoren trotz der attraktiven Bewertungskennzahlen abschrecken könnte.

Darüber hinaus ist es entscheidend, den Kontext der Branche zu berücksichtigen, in der das Unternehmen tätig ist. Bestimmte Sektoren, wie die Technologiebranche, weisen möglicherweise von Natur aus niedrigere B/M-Verhältnisse auf aufgrund hoher Wachstumserwartungen, während traditionelle Branchen wie die Fertigung höhere Verhältnisse haben könnten. Daher kann das Verständnis des Wettbewerbsumfelds und der spezifischen Faktoren, die die Leistung eines Unternehmens beeinflussen, wertvolle Einblicke bieten, die über die Zahlen hinausgehen.

Was ein niedriges Verhältnis anzeigt

Im Gegensatz dazu deutet ein niedriges Buch-zu-Markt-Verhältnis darauf hin, dass die Aktie im Vergleich zu ihrem Buchwert überbewertet ist. Dies könnte auf ein starkes Vertrauen der Anleger in die zukünftigen Wachstumsperspektiven des Unternehmens hinweisen, birgt jedoch auch erhebliche Risiken, falls das Unternehmen diese Erwartungen nicht erfüllt.

Ein Gleichgewicht zwischen hohen und niedrigen Verhältnissen zu finden, während gleichzeitig andere Leistungskennzahlen berücksichtigt werden, bietet eine umfassendere Sicht auf das Potenzial der Aktie. Daher empfehle ich, Trends in den B/M-Verhältnissen in dem Sektor, der Sie interessiert, im Auge zu behalten. Darüber hinaus kann die Analyse des Unternehmenswachstums, des Cashflows und der Eigenkapitalrendite weitere Klarheit darüber verschaffen, ob ein niedriges B/M-Verhältnis gerechtfertigt ist oder ob es eine Kaufgelegenheit darstellt. Anleger sollten auch vorsichtig mit der Marktentwicklung sein, da übermäßig optimistische Prognosen zu aufgeblähten Aktienkursen führen können, die auf lange Sicht möglicherweise nicht nachhaltig sind.

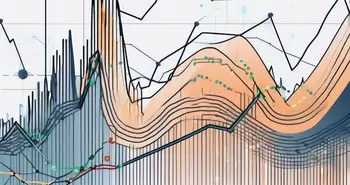

Verwendung des Buch-zu-Markt-Verhältnisses zur Identifizierung unterbewerteter Aktien

Potenzielle Investitionsmöglichkeiten erkennen

Die praktische Anwendung des Buch-zu-Markt-Verhältnisses liegt in seiner Fähigkeit, potenzielle Investitionsmöglichkeiten zu identifizieren. Investoren suchen häufig nach Aktien mit hohen B/M-Verhältnissen als Ausgangspunkt für ihre Analysen. Dieser Schritt ist besonders vorteilhaft in Sektoren, die kürzlich Rückgänge erlitten haben, da diese Aktien das Potenzial für eine Erholung besitzen können.

Darüber hinaus kann die Kombination der B/M-Analyse mit anderen Bewertungskennzahlen, wie dem Kurs-Gewinn-Verhältnis oder den Dividendenrenditen, ein umfassendes Verständnis des tatsächlichen Wertes der Aktie bieten.

Risiken im Zusammenhang mit Aktien mit hohem Buch-zu-Markt-Verhältnis

Während Aktien mit hohem B/M-Verhältnis attraktive Anlagekandidaten erscheinen mögen, ist es wichtig, vorsichtig zu bleiben. Solche Aktien können manchmal Wertfallen sein, bei denen das hohe Verhältnis ein Zeichen für grundlegende Probleme im Unternehmen ist, anstatt eine echte Unterbewertung darzustellen.

Ein Beispiel: Eine Aktie, die aufgrund eines hohen B/M-Verhältnisses unterbewertet zu sein scheint, könnte Marktanteile verlieren oder zunehmendem Wettbewerb ausgesetzt sein, wodurch sie weniger ein Schnäppchen ist, als es scheint. Als Investor ist es entscheidend, eine gründliche Due Diligence über das B/M-Verhältnis hinaus durchzuführen.

Einschränkungen des Buch-zu-Markt-Verhältnisses

Faktoren, die das Verhältnis verzerren können

Trotz seiner Nützlichkeit ist das Buch-zu-Markt-Verhältnis nicht ohne Einschränkungen. Ein Unternehmen mit materiellen Vermögenswerten, wie Immobilienunternehmen oder solche in der Industrie, kann höhere B/M-Verhältnisse aufweisen, während Technologieunternehmen mit erheblichen immateriellen Vermögenswerten künstlich niedrige Verhältnisse zeigen können. Dies kann bedeutungsvolle Vergleiche zwischen verschiedenen Sektoren erschweren.

Darüber hinaus können Unternehmen in bestimmten Branchen drastische Veränderungen ihrer Markt- oder Buchwerte erleben, was die genauen Bewertungen weiter kompliziert. Daher ist es für Investoren unerlässlich, den Branchenkontext zu berücksichtigen, wenn sie das B/M-Verhältnis verwenden.

Wann man sich nicht auf das Buch-zu-Markt-Verhältnis verlassen sollte

In einigen Szenarien ist es unklug, sich ausschließlich auf das Buch-zu-Markt-Verhältnis zu verlassen. Ein hohes Verhältnis berücksichtigt möglicherweise nicht die zukünftigen Wachstumsaussichten oder potenziellen Marktdynamiken, die den Aktienkurs beeinflussen könnten. Daher ist es vorteilhaft, dieses Verhältnis mit einem umfassenderen Analyseansatz zu kombinieren, der qualitative Faktoren einbezieht, um zu fundierteren Investitionsentscheidungen zu gelangen.

Häufig gestellte Fragen (FAQs)

Was ist das Book-to-Market-Verhältnis und warum ist es wichtig?

Das Book-to-Market-Verhältnis vergleicht den Buchwert eines Unternehmens mit seinem Marktwert und hilft Investoren dabei, potenziell unterbewertete Aktien zu identifizieren. Es ist signifikant, da es anzeigt, wie viel Investoren bereit sind, für eine Aktie im Vergleich zu ihrem inneren Wert zu zahlen.

Wie berechne ich das Book-to-Market-Verhältnis?

Um das B/M-Verhältnis zu berechnen, teilen Sie den Buchwert pro Aktie (Eigenkapital geteilt durch die ausstehenden Aktien) durch den Marktwert pro Aktie (aktueller Aktienkurs).

Was deutet ein hohes B/M-Verhältnis an?

Ein hohes Book-to-Market-Verhältnis deutet darauf hin, dass eine Aktie möglicherweise unterbewertet ist und einen Kauf wert sein könnte, jedoch sollte es weiter analysiert werden, um das Risiko von Value-Traps auszuschließen.

Gibt es Risiken bei der Investition in Aktien mit hohem B/M-Verhältnis?

Ja, Aktien mit hohem B/M-Verhältnis können manchmal zu Value-Traps werden, wenn sie aufgrund ernsthafter zugrunde liegender Geschäftsprobleme unterbewertet sind. Führen Sie gründliche Recherchen durch, bevor Sie Anlageentscheidungen treffen.

Bereit, Ihr Wissen über das Book-to-Market-Verhältnis in die Tat umzusetzen und unterbewertete Aktien mit hohem Renditepotenzial zu entdecken? Suchen Sie nicht weiter als Morpher, die revolutionäre Handelsplattform, die es Ihnen ermöglicht, Aktien, Kryptowährungen, Forex und mehr ohne Gebühren und mit unbegrenzter Liquidität zu handeln. Mit Morpher können Sie bereits mit nur 1 $ investieren, 10x Hebel nutzen und die Sicherheit einer nicht verwahrenden Wallet genießen. Umarmen Sie die Zukunft des Handels auf der Blockchain und melden Sie sich an und erhalten Sie Ihren kostenlosen Anmeldebonus heute, um Ihre Anlagestrategie zu transformieren!

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.