Психология рыночного цикла: как реагируют инвесторы

Когда в 2008 году мир охватила финансовая кризис, рынки погрузились в хаос, так как страх завладел инвесторами, что привело к паническим распродажам. Тем не менее, те, кто сохранил спокойствие, увидели в этом возможность и заняли позиции для долгосрочной прибыли. Это иллюстрирует ключевой урок в инвестициях: понимание рыночных циклов и психологии поведения инвесторов может помочь нам принимать более обоснованные и рациональные решения.

В этой статье мы рассмотрим фазы рыночных циклов, психологические факторы, которые на них влияют, и практические стратегии, которые вы можете использовать для управления своими эмоциями в периоды волатильности.

Краткое резюме

- Фазы рынка: Понимание фаз накопления, роста, распределения и падения.

- Эмоциональное воздействие: Страх и жадность сильно влияют на рыночные решения.

- Стратегия волатильности: Сохраняйте спокойствие и используйте инструменты, такие как стоп-лоссы и диверсификация.

- Прогнозирование трендов: Используйте технический, фундаментальный и сентиментальный анализ.

- Эмоциональный контроль: Развивайте стойкость, чтобы избежать импульсивной торговли.

Что такое рыночные циклы?

Рыночные циклы можно определить как стадии, через которые проходят рынки, включая бычьи рынки, медвежьи рынки и все промежуточные состояния. Бычьи рынки характеризуются ростом цен и положительным настроением инвесторов, в то время как медвежьи рынки отмечены падением цен и негативным настроением инвесторов. Признание того, на какой стадии цикла вы находитесь, помогает принимать более обоснованные решения, будь то покупка, удержание или продажа ваших инвестиций.

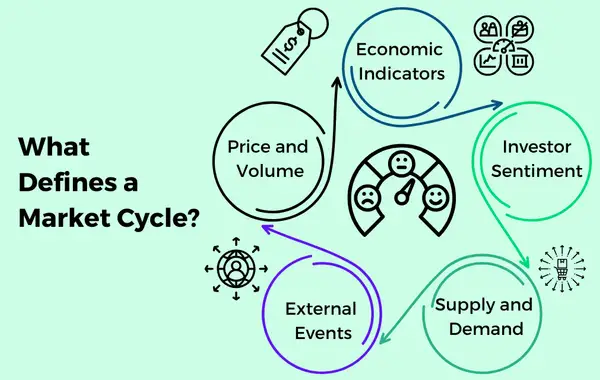

Ключевые факторы, определяющие рыночные циклы

На рыночные циклы влияют несколько факторов, и их понимание помогает предвидеть изменения и принимать более взвешенные решения. К этим факторам относятся:

- Экономические индикаторы: Экономический рост (ВВП), уровни инфляции, безработица и процентные ставки помогают сигнализировать о том, куда движется рынок. Пример: Во время финансового кризиса 2009 года многие экономические индикаторы сигнализировали о спаде, что ознаменовало начало медвежьего рынка. В то же время последующее восстановление совпало с улучшением данных по ВВП и безработице, что инициировало начало нового бычьего рынка.

- Настроение инвесторов: То, насколько оптимистичны или напуганы инвесторы, влияет на движение рынка. Уверенность повышает цены, в то время как страх их снижает.

- Спрос и предложение: Рост спроса увеличивает цены, в то время как избыток предложения или недостаток спроса приводит к падению цен. Пример: На этапе накопления умные деньги накапливают недооцененные активы, часто в ограниченном количестве. По мере того как все больше инвесторов входит на рынок в фазе роста, спрос увеличивается, поднимая цены. На пике (фаза распределения) предложение увеличивается, так как крупные инвесторы распродают свои активы, что в конечном итоге приводит к снижению цен.

- Психологические фазы: Эмоции, которые испытывают инвесторы в течение рыночного цикла — надежда, страх, жадность и отчаяние — формируют динамику цикла.

- Цена и объем: Наблюдение за ценовыми трендами и объемом торгов дает подсказки о силе или слабости рыночной фазы. Пример: Резкие всплески объема в фазе распределения могут сигнализировать о рыночном пике, когда крупные инвесторы выходят из рынка, фиксируя прибыль, в то время как розничные инвесторы все еще покупают на тренде.

- Внешние события: Политические события, экономические политики или глобальные кризисы часто нарушают рыночные циклы и создают резкие изменения. Пример: Пандемия COVID-19 в начале 2020 года изначально вызвала быстрое падение цен из-за страха и неопределенности. Однако агрессивные фискальные и монетарные меры быстро изменили настроение, что привело к исключительному бычьему рынку по мере восстановления рынков.

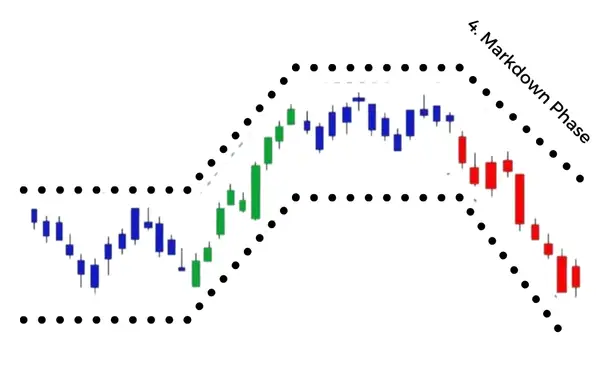

Четыре фазы рыночного цикла

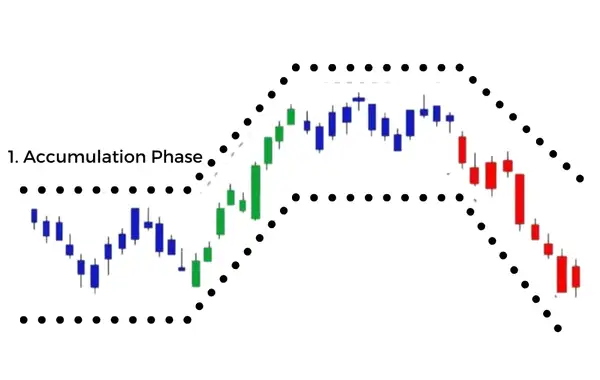

1. Фаза накопления: покупка после падения

На фазе накопления проницательные инвесторы внимательно следят за рынком, ища недооцененные активы с потенциалом для будущего роста. Эти инвесторы обладают острым чутьем на выявление возможностей, которые могут быть упущены другими. Они терпеливо накапливают эти активы, используя низкие цены, и готовятся к следующей фазе рыночного цикла.

В течение этой фазы крайне важно проводить тщательное исследование и анализ, чтобы выявить активы с сильными фундаментальными показателями, которые в настоящее время недооценены. Это требует глубокого понимания рынка и способности выявлять потенциальные катализаторы, которые могут повысить стоимость актива в будущем.

Как ориентироваться в этой фазе:

- Исследуйте недооцененные активы с сильными фундаментальными показателями.

- Используйте коэффициенты цена-прибыль или другие индикаторы, чтобы выявлять выгодные предложения.

- Будьте терпеливы — эта фаза может длиться некоторое время, прежде чем цены начнут расти.

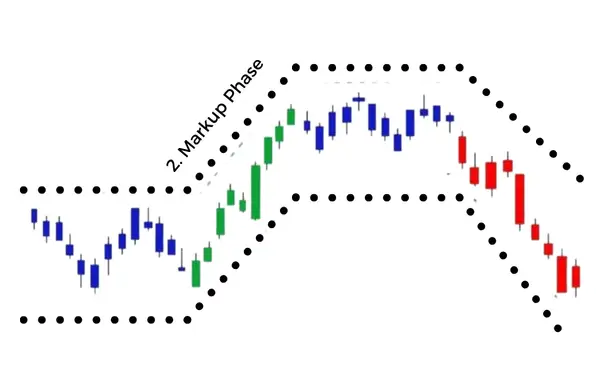

2. Фаза роста: рынок набирает обороты

Когда рынок переходит от фазы накопления к фазе роста, настроение меняется, и все больше инвесторов начинают осознавать потенциал для роста. Цены начинают расти по мере увеличения спроса, и рынок испытывает период восходящего импульса.

В течение этой фазы важно внимательно следить за рыночными тенденциями и настроением инвесторов. Выявление катализаторов, которые способствуют повышению цен, может помочь инвесторам принимать обоснованные решения. Также важно эффективно управлять рисками, устанавливая соответствующие ордера на ограничение потерь и регулярно пересматривая инвестиционные портфели.

Как ориентироваться в этой фазе:

- Следите за увеличением объема торгов и бычьим настроением.

- Используйте ордера на ограничение потерь, чтобы защитить себя от резких падений.

- Пересмотрите свой портфель, чтобы убедиться, что он соответствует вашей толерантности к риску.

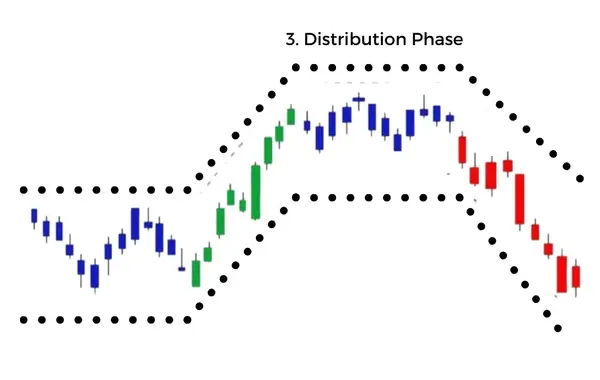

3. Фаза распределения: рынок достигает пика

Фаза распределения обозначает пик рыночного цикла. Именно в эту фазу умные деньги, которые накапливали активы на предыдущих фазах, начинают продавать свои активы. Они фиксируют прибыль и уменьшают свою экспозицию на рынке, ожидая потенциального падения.

На этой фазе важно, чтобы инвесторы проявляли осторожность и не поддавались эйфории рыночного пика. Реализация стратегий управления рисками, таких как диверсификация и ордера наTrailing Stop, может помочь защитить инвестиционные портфели от потенциальных потерь.

Как ориентироваться в этой фазе:

- Фиксируйте прибыль стратегически — не держитесь слишком долго, если цены достигают несостоятельных уровней.

- Ищите сигналы тревоги, такие как волатильность цен или расходящиеся индикаторы (например, RSI или MACD, сигнализирующие о слабости).

- Используйте трейлинг-ордеры на ограничение потерь, чтобы защитить свои прибыли.

4. Фаза снижения: рынок падает

Фаза снижения характеризуется падением цен и чувством страха на рынке. Именно в эту фазу рынок корректирует себя, часто из-за сочетания фиксации прибыли, экономических факторов или непредвиденных событий. Цены падают, так как инвесторы распродают свои активы, стремясь сохранить капитал или воспользоваться возможностями для покупки.

На этой фазе крайне важно сохранять спокойствие и избегать импульсивных инвестиционных решений, основанных на страхе или панике. Сохранение долгосрочной перспективы и сосредоточение на фундаментальном анализе может помочь выявить активы, которые могут быть недооценены и представляют привлекательные возможности для покупки.

Как ориентироваться в этой фазе:

- Избегайте панической продажи. Сосредоточьтесь на долгосрочной ценности, а не на эмоциональных реакциях.

- Рассмотрите возможность повторной покупки на рынке, если сильные фундаментальные показатели остаются неизменными.

- Используйте технический анализ, чтобы выявить перепроданные условия, которые могут предоставить возможности для покупки.

Роль психологии в инвестициях

Психология играет критическую роль в инвестиционных решениях. Эмоции, предвзятости и когнитивные шаблоны инвесторов могут существенно влиять на рыночные циклы. Понимание этих психологических факторов может помочь инвесторам управлять рыночной волатильностью и избегать импульсивных решений.

Эмоциональные инвестиции: страх и жадность

Страх и жадность являются двумя движущими силами большинства действий инвесторов. Во время бычьих рынков жадность часто берет верх, когда инвесторы становятся чрезмерно уверенными и движимыми страхом упустить потенциальные прибыли. В медвежьих рынках страх доминирует, когда паника охватывает рынок, и инвесторы быстро распродают свои активы, чтобы избежать дальнейших убытков.

Страх в медвежьих рынках: Когда рынки начинают снижаться, страх овладевает инвесторами, заставляя их продавать по низким ценам в надежде сократить убытки. Эта эмоциональная реакция часто приводит к пропуску будущих прибылей в период восстановления.

Жадность в бычьих рынках: Напротив, во время бычьих рынков жадность побуждает инвесторов покупать больше по высоким ценам, надеясь на еще более высокую доходность. Это может привести к покупке на пике рынка, что приведет к значительным убыткам, когда рынок корректируется.

Когнитивные искажения в инвестиционных решениях

Помимо эмоций, когнитивные искажения — наши ментальные упрощения — могут затмевать наше суждение и приводить к неудачным инвестиционным выборам. Некоторые из наиболее распространенных искажений включают:

Предвзятость подтверждения: Инвесторы склонны сосредотачиваться на информации, которая поддерживает их существующие убеждения, игнорируя противоречивые данные. Это может помешать им принимать объективные решения, основанные на данных.

Стадный эффект: Инвесторы часто следуют за толпой, покупая или продавая просто потому, что все остальные делают то же самое, не проводя собственного анализа.

Пересечение рыночных циклов и психологии инвесторов

Рыночные циклы и психология инвесторов тесно взаимосвязаны. То, как инвесторы чувствуют и ведут себя, часто определяет направление рыночных движений, а изменения на рынке, в свою очередь, влияют на настроение инвесторов.

Как настроение инвесторов формирует рыночные циклы

Настроение инвесторов — это общее отношение участников рынка — может оказать глубокое воздействие на рыночные циклы. Бычи́е рынки движимы положительным настроением, когда оптимизм и уверенность способствуют росту цен. Напротив, медвежьи рынки подпитываются негативным настроением, когда страх и неопределенность ведут к падению цен.

Пример: Во время пузыря доткомов эйфория инвесторов привела к стремительному росту цен на акции. Когда пузырь лопнул, страх быстро овладел рынком, что привело к краху, так как инвесторы стремились защитить свой капитал.

Психологические триггеры рыночных изменений

Рыночные изменения часто инициируются психологическими факторами. Внезапное изменение настроения инвесторов — вызванное важным новостным событием или неожиданным экономическим спадом — может привести к переходу от бычьего рынка к медвежьему. Прогнозирование этих психологических изменений является сложной задачей, именно поэтому тайминг на рынке известен своей сложностью.

Пример: Пандемия COVID-19 в начале 2020 года вызвала быструю фазу снижения рынка, когда инвесторы реагировали на неопределенность, связанную с мировой экономикой. Однако агрессивные фискальные и монетарные меры быстро изменили настроение, что привело к беспрецедентному восстановлению.

Стратегии управления психологическими последствиями

Успешное преодоление рыночных циклов требует больше, чем просто технических или фундаментальных знаний. Инвесторы также должны научиться управлять психологическими последствиями рыночной волатильности.

Развитие эмоциональной устойчивости

Эмоциональная устойчивость — это способность оставаться спокойным и рациональным в периоды рыночной турбулентности. Инвесторы, которые могут управлять своими эмоциями, с меньшей вероятностью принимают импульсивные решения на основе страха или жадности.

Как развить эмоциональную устойчивость:

- Сохраняйте долгосрочную перспективу: Избегайте увлекаться краткосрочными колебаниями рынка. Сосредоточьтесь на своих долгосрочных инвестиционных целях.

- Имейте план: Разработайте четкую инвестиционную стратегию и придерживайтесь ее, даже когда рынок волатилен.

- Автоматизируйте свою стратегию: Используйте инструменты, такие как ордера на продажу с ограничением убытков, чтобы исключить эмоции из процесса принятия решений.

Преодоление когнитивных искажений

Преодоление когнитивных искажений требует самосознания и активных усилий по оспариванию ваших предположений. Признавая, когда искажения влияют на ваши решения, вы можете принимать более объективные выборы.

Как преодолеть искажения:

- Диверсифицируйте свой портфель: Распределяя свои инвестиции по различным классам активов, вы снижаете влияние эмоциональных решений в какой-либо одной области.

- Ищите альтернативные точки зрения: Регулярно подвергайте себя различным мнениям и рыночным анализам, чтобы противостоять подтверждающему искажению.

- Документируйте свои решения: Ведение торгового журнала может помочь вам выявить паттерны в вашем процессе принятия решений, позволяя вам замечать искажения до того, как они возьмут верх.

Предсказание рыночных циклов: возможно ли это?

Предсказать рыночные циклы с абсолютной точностью практически невозможно. Тем не менее, инвесторы могут использовать комбинацию технического анализа, фундаментального анализа и анализа настроений для более обоснованных предположений о будущих тенденциях.

Инструменты для предсказания рыночных циклов:

- Технический анализ: Инструменты, такие как скользящие средние, RSI и MACD, помогают определить перекупленность или перепроданность на рынке.

- Фундаментальный анализ: Анализ экономических индикаторов, отчетов о доходах и фундаментальных данных рынка может дать представление о состоянии рынка.

- Анализ настроений: Отслеживание настроений инвесторов через опросы, Индекс страха и жадности и анализ социальных медиа может дать подсказки о возможных изменениях на рынке.

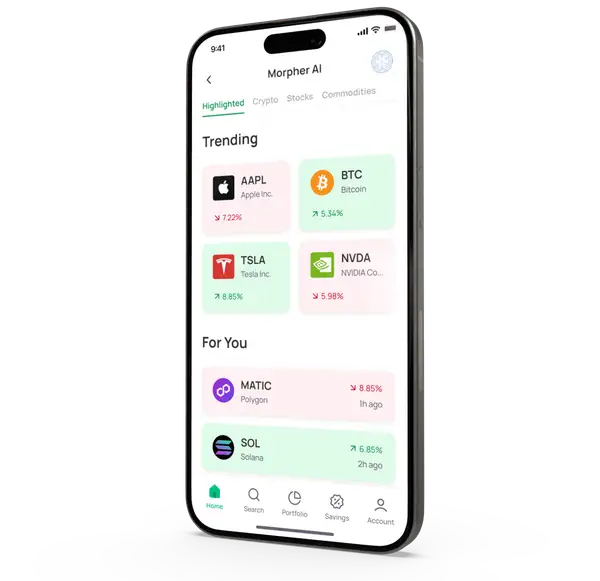

Используйте Morpher AI для получения актуальной информации

Получение информации о рынке может показаться навигацией в тумане, особенно когда эмоции берут верх. Здесь на помощь приходит Morpher AI. Он предоставляет вам самые свежие данные, разбирая наиболее важную информацию — будь то изменения настроений или актуальные рыночные тренды — чтобы вы не принимали решения в неведении. С Morpher AI вам не нужно увлекаться шумом или гадать, что движет рынком. Попробуйте прямо сейчас!

Часто задаваемые вопросы

Что такое рыночные циклы?

Рыночные циклы — это повторяющиеся паттерны, которые происходят на финансовых рынках и характеризуются периодами роста и сокращения. Они оказывают значительное влияние на цены активов.

Как психология влияет на инвестиции?

Психология играет ключевую роль в инвестиционных решениях. Эмоции, предвзятости и когнитивные процессы могут значительно влиять на поведение инвесторов и рыночные циклы.

Какие распространенные когнитивные предвзятости существуют в инвестициях?

Распространенные когнитивные предвзятости в инвестициях включают предвзятость подтверждения, менталитет толпы и избыточную уверенность. Эти предвзятости могут затуманивать суждение и приводить к иррациональным инвестиционным решениям.

Как я могу управлять психологическими последствиями рыночных циклов?

Чтобы управлять психологическими последствиями рыночных циклов, крайне важно развивать эмоциональную устойчивость и преодолевать когнитивные предвзятости. Это включает в себя понимание и управление нашими эмоциями, поддержание долгосрочной перспективы и поиск альтернативных точек зрения.

Возможно ли предсказать рыночные циклы?

Предсказать рыночные циклы с абсолютной точностью сложно. Однако различные инструменты и индикаторы, такие как технический анализ и анализ настроений, могут помочь нам делать обоснованные предположения о будущих рыночных трендах.

Что такое поведенческие финансы?

Поведенческие финансы объединяют психологию и финансы для более глубокого понимания поведения инвесторов и рыночных циклов. Они интегрируют принципы когнитивной психологии в финансовый анализ.

Пока вы разбираетесь в сложностях рыночных циклов и психологии инвесторов, рассмотрите преимущества торговли на платформе, разработанной с учетом современных инвесторов. Morpher.com предлагает революционный подход к инвестициям, позволяя вам торговать по множеству классов активов без комиссий, с бесконечной ликвидностью и безопасностью некорпоративного кошелька. Независимо от того, хотите ли вы инвестировать частично, коротко продавать без процентных ставок или использовать плечо до 10x, Morpher предоставляет вам возможность максимизировать вашу инвестиционную стратегию. Примите будущее торговли с уникальной платформой Morpher на основе блокчейна. Зарегистрируйтесь и получите свой бесплатный бонус за регистрацию сегодня, чтобы начать торговать умнее.

Отказ от ответственности: Все инвестиции связаны с риском, и прошлые результаты ценных бумаг, отраслей, секторов, рынков, финансовых продуктов, торговых стратегий или индивидуальной торговли не гарантируют будущих результатов или доходов. Инвесторы несут полную ответственность за любые инвестиционные решения, которые они принимают. Такие решения должны основываться исключительно на оценке их финансового положения, инвестиционных целей, толерантности к риску и потребностей в ликвидности. Этот пост не является инвестиционным советом.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.

Универсальная торговая платформа

Сотни рынков в одном месте - Apple, Bitcoin, золото, часы, NFT, кроссовки и многое другое.