L'Omen de Hindenburg : Une plongée approfondie dans les signaux de peur du marché

En tant qu'expert en indicateurs et tendances de marché, je suis ravi d'explorer l'un des signaux les plus intrigants du monde financier : l'Omen de Hindenburg. Cet indicateur technique est souvent évoqué en relation avec les krachs boursiers et tire son nom d'un événement historique tragique. Dans cet article, nous examinerons les mécanismes de l'Omen de Hindenburg, évaluerons sa pertinence sur les marchés modernes et fournirons des perspectives pratiques pour les investisseurs.

Qu'est-ce que l'Omen de Hindenburg ?

L'Omen de Hindenburg, introduit par Jim Miekka dans les années 1990, est conçu pour détecter des conditions de marché susceptibles de conduire à des baisses significatives. Nommé d'après la catastrophe de Hindenburg en 1937, l'Omen se déclenche lorsque des critères spécifiques sont remplis, signalant une instabilité sous-jacente du marché. L'objectif de cet indicateur est de donner aux traders un avertissement concernant un éventuel krach boursier, leur permettant ainsi de prendre des mesures préventives.

Pour générer un signal d'Omen de Hindenburg, plusieurs conditions doivent être remplies simultanément, notamment :

- Un grand nombre d'actions atteignant de nouveaux sommets et creux sur 52 semaines le même jour.

- Une divergence significative entre les actions en hausse et en baisse.

- Une largeur de marché négative, souvent mesurée par l'Oscillateur de McClellan (MCO).

Lorsque ces conditions sont remplies, l'Omen suggère que les fondamentaux du marché pourraient se détériorer, avertissant les investisseurs de procéder avec prudence.

Origines de l'Omen de Hindenburg

L'Omen de Hindenburg tire son nom de l'accident catastrophique du dirigeable allemand « Hindenburg » en 1937, qui a entraîné la mort de 36 personnes. Cette catastrophe est devenue un symbole d'échec inattendu, inspirant Jim Miekka à développer un indicateur de marché capable de signaler des désastres imminents sur le marché boursier avec une urgence similaire.

Miekka, analyste de marché mathématique, a utilisé des données historiques pour développer l'Omen, espérant fournir des avertissements précoces de krachs boursiers. Cependant, l'ironie est que, bien que son indicateur soit efficace pour lire les conditions passées, il a du mal à prédire de manière cohérente les baisses modernes du marché.

Comment fonctionne l'Omen de Hindenburg

Le signal de l'Omen est généré lorsque plusieurs conditions s'alignent :

- Nouveaux sommets et creux sur 52 semaines : Un minimum de 2,2 % des actions d'un indice boursier (comme le NYSE) doivent simultanément atteindre de nouveaux sommets et creux sur 52 semaines. Cela signale une indécision sur le marché.

- Ratio des sommets aux creux : Le nombre de sommets sur 52 semaines ne doit pas dépasser deux fois le nombre de creux sur 52 semaines.

- Tendance haussière du marché : L'indice boursier doit être en tendance haussière, confirmée par soit une moyenne mobile sur 50 jours ou une moyenne mobile sur 10 semaines.

- Oscillateur de McClellan (MCO) : Le MCO, un indicateur de sentiment de marché, doit devenir négatif.

Une fois ces conditions remplies, l'Omen de Hindenburg devient actif pendant 30 jours de bourse. Si l'Oscillateur de McClellan reste négatif pendant cette période, le signal est confirmé. Il est important de noter que d'autres signaux au sein de la fenêtre de 30 jours doivent être ignorés.

Le Pouvoir Prédictif : Fait ou Fiction ?

Malgré son principe fascinant, la fiabilité de l'Omen de Hindenburg a été débattue. Bien que certains affirment que l'Omen a prédit des événements tels que le krach boursier de 1987, il a également produit de nombreuses fausses alertes, en particulier au cours de la dernière décennie. Cela souligne l'importance de ne pas se fier uniquement à l'Omen pour prendre des décisions de trading.

L'Omen est un outil permettant de signaler une volatilité potentielle, mais il doit toujours être utilisé en conjonction avec d'autres formes d'analyse. Sa véritable valeur réside dans la capacité d'avertir les traders de réévaluer leurs positions, et non de paniquer ou de réagir de manière excessive.

Pourquoi l'Omen a-t-il été moins efficace récemment ?

Depuis la création de l'Omen, la dynamique du marché a évolué, rendant cet outil moins fiable pour prédire les krachs. Plusieurs facteurs contribuent à cela :

- L'Ascension des ETF : Les Fonds Négociés en Bourse ont influencé la largeur du marché, rendant plus difficile pour l'Omen de distinguer entre des conditions de marché normales et anormales.

- Trading Algorithmique et Trading Haute Fréquence : Ces stratégies ont augmenté la volatilité du marché, entraînant des mouvements rapides qui ne correspondent pas aux modèles que l'Omen a été conçu pour détecter.

- Réformes Financières Post-2008 : Les changements réglementaires et les politiques des banques centrales ont modifié le comportement du marché, rendant les modèles historiques moins prédictifs des krachs futurs.

Réactions des Investisseurs et Sentiment du Marché

L'un des impacts les plus significatifs de l'Omen de Hindenburg est son effet psychologique. Lorsque le signal est déclenché, il crée souvent de la peur et de l'incertitude sur le marché, poussant parfois les investisseurs à vendre prématurément. Cette peur peut engendrer une volatilité accrue, certains participants du marché réagissant de manière émotionnelle plutôt que stratégique.

Il est important que les investisseurs gardent du recul. L'Omen peut indiquer un risque de marché accru, mais réagir de manière excessive peut entraîner des occasions manquées et une mauvaise performance à long terme.

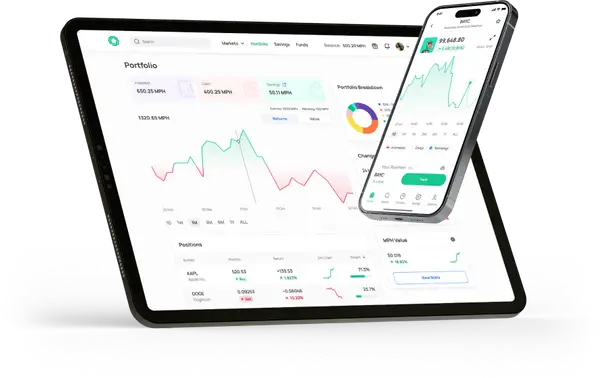

Bien qu'il soit crucial de rester lucide et d'éviter la vente panique, avoir accès aux bons outils et plateformes peut faire une grande différence dans la gestion du risque. Sur Morpher.com, vous pouvez trader sans frais, prendre des positions courtes et accéder à un effet de levier allant jusqu'à 10x—tout en restant agile dans des conditions de marché volatiles. Inscrivez-vous dès aujourd'hui et renforcez votre stratégie d'investissement.

Critiques et Controverses Entourant l'Omen de Hindenburg

L'Omen de Hindenburg a été critiqué pour son taux élevé de faux positifs, et les sceptiques soutiennent qu'il génère plus de bruit que d'informations exploitables. Ses critères sont si complexes et rares qu'ils déclenchent souvent des alarmes inutiles. Pour cette raison, l'Omen ne devrait jamais être utilisé de manière isolée—c'est juste un élément du puzzle plus vaste.

L'Omen de Hindenburg : Un Guide Pratique pour les Investisseurs

Bien que l'Omen de Hindenburg puisse être un signal utile, il doit faire partie d'une stratégie d'investissement bien équilibrée. Voici quelques étapes pratiques pour les investisseurs :

- Ne Pas Agir Isolément : L'Omen est un signe d'alerte, pas une boule de cristal. Combinez toujours ses signaux avec d'autres indicateurs de marché, tels que les moyennes mobiles, l'Indice de Force Relative (RSI), et l'analyse fondamentale.

- Comprendre Ses Limites : Le bilan de l'Omen est mitigé. Pesez ses signaux par rapport aux contextes de marché plus larges avant de prendre des décisions majeures.

- Rester Calme : La vente panique peut nuire à votre stratégie à long terme. Utilisez plutôt l'Omen comme une occasion de réévaluer votre portefeuille et de prendre des décisions éclairées basées sur plusieurs facteurs.

Comment Interpréter l'Omen de Hindenburg

L'interprétation de l'Omen de Hindenburg nécessite une approche holistique. Utilisez-le en conjonction avec d'autres indicateurs comme l'Oscillateur de McClellan, l'analyse du sentiment de marché, et des données économiques plus larges pour former une image plus complète des conditions du marché. S'appuyer sur un seul indicateur peut conduire à des décisions hâtives et à des pertes inutiles.

Le Présage Hindenburg est-il toujours pertinent ?

La pertinence du Présage Hindenburg a diminué en raison des changements dans les marchés modernes, y compris la prévalence des ETF, le trading algorithmique et les réformes réglementaires. Cependant, il reste un outil utile lorsqu'il est combiné avec d'autres formes d'analyse technique et fondamentale. Comme de nombreux indicateurs, il peut fournir des informations précieuses lorsqu'il est utilisé de manière responsable, mais il ne devrait jamais être la seule base pour des décisions d'investissement.

FAQ

Qu'est-ce que l'Omen de Hindenburg ?

L'Omen de Hindenburg est un signal d'analyse technique conçu pour détecter les conditions de marché susceptibles de conduire à un revers significatif. Il examine des critères spécifiques, tels que le nombre d'actions atteignant de nouveaux sommets et de nouveaux creux, afin d'identifier une éventuelle instabilité du marché.

L'Omen de Hindenburg garantit-il un krach boursier ?

Non, l'Omen de Hindenburg ne garantit pas un krach boursier. Il sert d'alerte indiquant que les conditions du marché peuvent se détériorer et que la volatilité peut augmenter. Il est important de prendre en compte d'autres facteurs et indicateurs lors de la prise de décisions d'investissement.

Devrais-je baser mes décisions d'investissement uniquement sur l'Omen de Hindenburg ?

Non, il n'est pas conseillé de baser vos décisions d'investissement uniquement sur l'Omen de Hindenburg. Comme pour tout indicateur de marché, il doit être utilisé en conjonction avec d'autres méthodes d'analyse, telles que l'analyse fondamentale, le sentiment du marché et d'autres indicateurs techniques.

Quel est le rôle de l'Omen de Hindenburg dans les stratégies d'investissement ?

L'Omen de Hindenburg peut fournir des informations précieuses sur les conditions du marché. Cependant, il ne doit pas être la seule base des stratégies d'investissement. Il est préférable de l'utiliser dans le cadre d'une approche diversifiée qui prend en compte plusieurs indicateurs et une recherche approfondie.

L'Omen de Hindenburg est-il un indicateur fiable ?

La fiabilité de l'Omen de Hindenburg est un sujet de débat parmi les analystes de marché. Bien qu'il ait coïncidé avec des baisses significatives du marché par le passé, il a également généré de faux signaux. Il est recommandé d'utiliser l'Omen de Hindenburg en conjonction avec d'autres indicateurs pour améliorer son efficacité.

Avec une compréhension approfondie de l'Omen de Hindenburg et une approche complète de l'analyse des tendances du marché, les investisseurs peuvent naviguer dans le monde complexe de la finance avec confiance et prise de décision éclairée.

Alors que vous envisagez les complexités des indicateurs de marché tels que l'Omen de Hindenburg, il est clair que disposer des bons outils et plateformes peut faire une différence significative dans votre stratégie de trading. Morpher.com se distingue comme une plateforme de trading révolutionnaire qui exploite la puissance de la technologie blockchain pour offrir une expérience de trading unique, sans frais, à travers une multitude de classes d'actifs. Avec des fonctionnalités telles que l'investissement fractionné, la vente à découvert sans frais d'intérêt et un effet de levier allant jusqu'à 10x, Morpher est conçu pour permettre aux investisseurs comme vous de naviguer sur les marchés en toute confiance. Profitez de l'approche innovante de Morpher en matière de trading et assurez-vous d'être bien équipé pour agir sur des signaux de marché sophistiqués. Inscrivez-vous et recevez votre bonus d'inscription gratuit aujourd'hui, et rejoignez l'avenir de l'investissement avec Morpher.

Avertissement : Tous les investissements comportent des risques, et la performance passée d'un titre, d'une industrie, d'un secteur, d'un marché, d'un produit financier, d'une stratégie de trading ou des opérations d'un individu ne garantit pas les résultats ou rendements futurs. Les investisseurs sont entièrement responsables de toute décision d'investissement qu'ils prennent. Ces décisions doivent être basées uniquement sur une évaluation de leurs circonstances financières, objectifs d'investissement, tolérance au risque et besoins de liquidité. Ce post ne constitue pas un conseil en investissement.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.