Théorie du Random Walk : Explique-t-elle vraiment le comportement du marché boursier ?

La théorie du mouvement aléatoire est un concept fascinant qui a influencé à la fois les domaines de la finance et des mathématiques appliquées. Au cœur de cette théorie, il est suggéré que le chemin futur d'une variable, telle que les prix des actions, est significativement influencé par son comportement passé, mais avec un élément de hasard notable. Cette théorie postule que les variations de prix sont indépendantes les unes des autres, rendant ainsi les prévisions de marché extrêmement difficiles.

Lorsque j'ai rencontré pour la première fois la théorie du mouvement aléatoire dans mes études, j'ai été frappé par la simplicité de l'idée, tout en réalisant la profondeur de ses implications. Elle avait une aura de mystère : comment quelque chose d'aussi imprévisible pouvait-il offrir une manière structurée de penser aux marchés financiers ? Cette curiosité initiale m'a conduit sur un chemin d'exploration qui a approfondi ma compréhension des dynamiques de marché.

Le Concept de Base de la Théorie du Mouvement Aléatoire

Le principe de base de la théorie du mouvement aléatoire repose sur l'idée que les mouvements des prix des actions sont aléatoires et ne peuvent être prédits avec précision. Cela est souvent illustré par la métaphore d'un homme ivre errant dans une rue. Bien que ses pas passés aient une influence sur sa direction, chaque nouveau pas est finalement aléatoire.

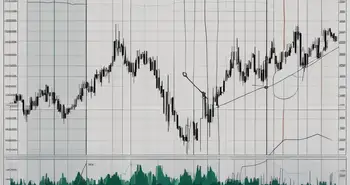

Ce caractère aléatoire met en évidence deux aspects critiques : d'une part, il remet en question l'idée que les tendances du marché boursier peuvent être facilement identifiées, et d'autre part, il suggère que tenter de prédire les mouvements du marché peut entraîner des pertes financières significatives. Au début de ma carrière, j'ai tenté de m'appuyer fortement sur l'analyse technique pour prédire les prix des actions, pour finalement réaliser que j'étais souvent dans l'erreur. Cela a constitué un tournant, me conduisant à apprécier la valeur de la compréhension de l'aléatoire dans les comportements de marché.

L'Origine et l'Histoire de la Théorie du Mouvement Aléatoire

Les racines de la théorie du mouvement aléatoire peuvent être tracées jusqu'au mathématicien français Louis Bachelier, qui a proposé l'idée pour la première fois dans sa dissertation de 1900. Cependant, elle a gagné une traction significative au milieu du 20ème siècle, grâce à des économistes tels qu'Eugene Fama. Le travail de Fama a posé les fondations de ce que nous appelons aujourd'hui l'hypothèse des marchés efficients (HME), postulant que toute information connue est déjà reflétée dans les prix des actions.

Ce contexte historique nous donne un aperçu de la manière dont les domaines de l'économie, de la probabilité et de la finance sont profondément interconnectés. Chaque découverte a été construite sur une autre, créant une riche tapisserie qui continue d'évoluer jusqu'à ce jour.

La Fondation Mathématique de la Théorie du Random Walk

Pour apprécier pleinement la Théorie du Random Walk, une compréhension de base de ses fondements mathématiques est essentielle. La théorie utilise des concepts de la théorie des probabilités et de l'analyse statistique pour modéliser les mouvements aléatoires des prix des actions.

Le fascinant jeu d'interaction entre les mathématiques et la finance réelle est un thème que je trouve infiniment intrigant. Chaque fois que j'analyse des données de marché, je me rappelle comment les outils mathématiques apportent une structure à des environnements autrement chaotiques.

Probabilité et Théorie du Random Walk

La probabilité est la colonne vertébrale de la Théorie du Random Walk. Dans les marchés financiers, chaque mouvement est considéré comme un événement aléatoire, et la probabilité de chaque résultat peut être quantifiée mathématiquement. En utilisant des modèles et des simulations, nous pouvons visualiser comment le prix d'un actif pourrait évoluer au fil du temps, bien que de manière imprévisible.

Comprendre la probabilité m'a donné un avantage dans mes analyses, permettant une interprétation plus nuancée des données de marché. Au lieu de me fier uniquement aux tendances, j'incorpore des modèles stochastiques qui embrassent l'incertitude, ce qui conduit souvent à des stratégies d'investissement plus réussies au fil du temps.

Analyse Statistique dans la Théorie du Random Walk

Les techniques statistiques fournissent les outils pour analyser la volatilité et la distribution des rendements des actions. Des mesures telles que l'écart-type, la moyenne et la variance permettent aux investisseurs d'évaluer le risque et de prendre des décisions plus éclairées. L'analyse statistique aide également à valider l'hypothèse du random walk, fournissant des preuves empiriques pour étayer les affirmations théoriques.

Une expérience particulière me vient à l'esprit : lors d'une crise financière, j'ai utilisé l'analyse statistique pour évaluer la volatilité du marché. Cette approche m'a conduit à ajuster rapidement mon portefeuille, protégeant mes investissements alors que la plupart paniquaient.

Différents Types de Marches Aléatoires

Toutes les marches aléatoires ne se valent pas ; distinguer les différents types offre une compréhension plus approfondie du comportement du marché. Ici, nous explorons deux catégories principales : les marches aléatoires simples et non simples.

Marche Aléatoire Simple

Une marche aléatoire simple représente un modèle de base où la position future dépend uniquement de la position actuelle et d'un pas imprévisible. Dans ce modèle, les prix financiers évoluent soit à la hausse, soit à la baisse d'un montant fixe avec une probabilité égale.

Ce modèle sert de fondement tant dans la recherche académique que dans les applications pratiques, aidant à comprendre des phénomènes financiers plus complexes. Ma compréhension précoce de ce modèle m'a préparé à des théories plus avancées et a conduit à des pratiques de modélisation financière réussies.

Marche Aléatoire Non Simple

Les marches aléatoires non simples se caractérisent par des tailles de pas et des probabilités variables. Celles-ci peuvent intégrer des facteurs tels que des tendances ou un comportement de marché lié à la psychologie des investisseurs. Cette complexité reflète souvent plus fidèlement les conditions réelles du marché, où la certitude est rare.

Cette prise de conscience m'a poussé à développer des modèles intégrant diverses variables externes, qui se sont révélés précieux dans mes efforts d'analyse et dans la fourniture d'une compréhension solide des risques de marché.

Les Implications de la Théorie du Random Walk en Finance

Les répercussions de la Théorie du Random Walk vont au-delà des réflexions théoriques ; elles façonnent les stratégies financières et les philosophies d'investissement à travers le monde. Comprendre ses implications permet aux investisseurs de naviguer plus efficacement dans l'imprévisibilité des marchés.

Hypothèse des Marchés Efficients et Théorie du Random Walk

L'Hypothèse des Marchés Efficients stipule que les prix des actifs reflètent toutes les informations disponibles. Essentiellement, si les marchés sont efficaces, les variations de prix devraient suivre un random walk, rendant quasiment impossible pour les investisseurs de surperformer le marché de manière constante.

Cette prise de conscience a incité des stratégies d'investissement basées sur des fonds indiciels et une gestion passive. Mon parcours en finance a évolué vers cette approche lorsque j'ai reconnu la futilité de tenter de chronométrer le marché—une leçon que je vois de nombreux nouveaux investisseurs avoir du mal à assimiler.

Prévoir les Tendances du Marché Boursier en Utilisant la Théorie du Random Walk

Bien que prévoir des tendances puisse sembler futile selon le principe du random walk, comprendre les mouvements de prix peut encore offrir des perspectives précieuses. En adoptant une approche probabiliste, les investisseurs peuvent identifier des plages potentielles pour les mouvements de prix, permettant ainsi de prendre des décisions d'investissement mieux informées.

Un collègue m'a un jour expliqué l'importance de fixer des attentes réalistes lors de l'investissement, plutôt que de poursuivre des gains irréalistes. Cet état d'esprit a changé ma perspective et m'a permis de rester discipliné pendant les fluctuations du marché.

Critiques et Limites de la Théorie du Random Walk

Bien que la Théorie du Random Walk fournisse un cadre théorique solide, elle n'est pas sans critiques. Beaucoup soutiennent qu'elle simplifie à l'excès les complexités des marchés financiers, négligeant le rôle du comportement humain et des facteurs externes.

Arguments Contre la Théorie du Random Walk

Les critiques mettent en avant des anomalies de marché, telles que le momentum ou la réversion à la moyenne, qui suggèrent que les mouvements de prix ne sont pas entièrement aléatoires. La finance comportementale, qui examine comment les facteurs psychologiques influencent les investisseurs, présente également des arguments solides contre cette théorie.

Cette critique résonne avec mon expérience ; j'ai souvent observé des tendances alimentées par des émotions humaines collectives plutôt que par une pure randomité, compliquant ainsi mes décisions d'investissement. Une perspective équilibrée reconnaît à la fois la randomité et le comportement humain dans l'analyse de marché.

L'Impact des Anomalies de Marché sur la Théorie du Random Walk

Les anomalies de marché remettent en question l'efficacité imposée par la Théorie du Random Walk. Les situations où les actions présentent un comportement de prix contraire aux principes du marché efficient suggèrent qu'il existe des motifs sous-jacents dignes d'exploration.

Mon parcours dans le trading a souvent impliqué la reconnaissance de ces anomalies. Chaque expérience m'a appris la valeur de l'adaptabilité et la nécessité de mélanger différentes approches analytiques pour affiner mes techniques.

FAQ

- Qu'est-ce que la théorie du mouvement brownien?

La théorie du mouvement brownien suggère que les mouvements des prix des actions sont largement imprévisibles et suivent un modèle similaire à une marche aléatoire.

- Qui a introduit la théorie du mouvement brownien?

Le mathématicien français Louis Bachelier a introduit cette idée en 1900, posant les bases des théories financières modernes.

- Quelles sont les implications pratiques de la théorie du mouvement brownien en finance?

Ses principes sous-tendent l'hypothèse des marchés efficients et guident les stratégies d'investissement, en particulier la gestion passive.

- Pourquoi les critiques s'opposent-ils à la théorie du mouvement brownien?

Les critiques soulignent qu'elle simplifie à l'excès les complexités du marché et néglige les influences comportementales et les anomalies du marché.

Bien que la théorie du mouvement brownien suggère que prédire les tendances du marché boursier est un défi, Morpher offre une plateforme de trading révolutionnaire qui embrasse l'imprévisibilité des marchés financiers. Avec sa structure sans frais, sa liquidité infinie et la possibilité de trader à travers une multitude de classes d'actifs, Morpher est idéal tant pour les traders expérimentés que pour les nouveaux venus cherchant à naviguer dans le monde financier avec aisance. Que vous soyez intéressé par l'investissement fractionnaire, la vente à découvert sans frais d'intérêt, ou l'effet de levier jusqu'à 10x, Morpher offre une expérience de trading unique et flexible sur la Blockchain Ethereum. Embrassez l'avenir de l'investissement avec Morpher et Inscrivez-vous et obtenez votre bonus d'inscription gratuit dès aujourd'hui.

Avertissement : Tous les investissements comportent des risques et les performances passées d'un titre, d'un secteur, d'un marché, d'un produit financier, d'une stratégie de trading ou des transactions d'un individu ne garantissent pas les résultats ou les rendements futurs. Les investisseurs sont entièrement responsables de toutes les décisions d'investissement qu'ils prennent. Ces décisions doivent être basées uniquement sur une évaluation de leur situation financière, de leurs objectifs d'investissement, de leur tolérance au risque et de leurs besoins en liquidités. Ce post ne constitue pas un conseil en investissement.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.