Meilleures actions sous-évaluées pour investir

Nous avons tous été dans cette situation, essayant de déterminer où placer notre argent tout en étant un peu incertains quant aux actifs qui en valent la peine. Si vous recherchez un moyen de prendre des décisions d'investissement plus éclairées et de trouver des actions sous-évaluées (celles qui sont prêtes à croître), vous êtes au bon endroit.

Investir en bourse ne doit pas être intimidant. Avec notre série « Investir en Bourse », vous serez guidé étape par étape. Lorsque vous serez prêt à entrer sur le marché, trouver des actions sous-évaluées est l'un des meilleurs moyens de réaliser votre premier investissement et de vous préparer au succès à long terme. Mais comment repérer ces opportunités sous-évaluées ?

Décomposons cela étape par étape, et je vais vous montrer quelques exemples concrets d'entreprises qui pourraient être les pépites cachées que vous recherchez.

Qu'est-ce que les actions sous-évaluées ?

Tout d'abord, commençons par les bases. Les actions sous-évaluées sont tout simplement des actions qui se vendent à un prix inférieur à leur véritable valeur. Cela semble trop beau pour être vrai, n'est-ce pas ? Mais voici le problème : parfois, pour toutes sortes de raisons, que ce soit une réaction excessive du marché, des revers de l'entreprise, ou tout simplement parce qu'elles sont négligées par d'autres investisseurs, une action peut être évaluée en dessous de sa valeur réelle.

Pensez-y comme à la découverte d'un ordinateur portable de haute qualité en promotion parce qu'il est ignoré par d'autres acheteurs. Si vous connaissez la marque et comprenez la valeur, vous pouvez l'obtenir à un excellent prix. C'est ce qui se passe lorsque vous trouvez des actions sous-évaluées. Vous repérez une opportunité avant que les autres ne réalisent sa véritable valeur.

Comment Trouver les Meilleures Actions Sous-Évaluées ?

Identifier les actions sous-évaluées ne consiste pas à choisir des noms au hasard en espérant le meilleur. Il y a quelques éléments clés à rechercher lorsque vous cherchez ces gagnants potentiels :

Croissance des Bénéfices : Une entreprise qui croît et montre un fort potentiel de poursuivre cette croissance est souvent sous-évaluée si le prix de l'action n'a pas encore rattrapé cette croissance.

Ratio Cours/Bénéfice (C/B) : Cela vous indique combien vous payez pour chaque dollar de bénéfice de l'entreprise. Si le ratio C/B est inférieur à la moyenne du secteur, l'action pourrait être sous-évaluée.

Ratio Cours/Valeur Comptable (C/VC) : C'est un autre indicateur utile. Si le ratio C/VC est inférieur à 1, l'action pourrait se négocier en dessous de sa véritable valeur.

Ratio Cours/Bénéfice/Croissance (C/B/C) : Un ratio C/B/C inférieur à 1 indique qu'une action est sous-évaluée par rapport à sa croissance attendue, ce qui pourrait en faire un excellent achat.

Ces ratios sont comme des outils dans votre boîte à outils financière. En les examinant, vous obtenez une idée plus claire de si l'action est priced lower than what it should be, un peu comme trouver une bonne affaire sur quelque chose que vous avez repéré.

Les 5 Meilleures Actions Sous-Évaluées

Appliquons ces concepts à quelques exemples concrets. J'ai sélectionné cinq entreprises qui répondent aux critères d'être potentiellement sous-évaluées, et je vais vous expliquer pourquoi chacune d'elles se distingue.

Advanced Micro Devices (AMD)

AMD est un nom bien connu dans l'industrie des semi-conducteurs, fournissant les puces pour les consoles de jeux et les ordinateurs personnels. Au cours de l'année dernière, l'entreprise a connu une forte croissance de ses bénéfices, et les analystes prévoient qu'elle continuera à croître.

Cependant, voici le point : bien que les bénéfices de l'entreprise soient impressionnants, le prix de l'action d'AMD a été quelque peu décalé par rapport à sa vraie valeur, notamment avec un ratio C/B qui est assez élevé. Ce ratio C/B élevé en fait un peu moins un exemple classique d'une action sous-évaluée, mais c'est tout de même un bon performer dans une industrie en croissance.

Pour les investisseurs prêts à prendre un peu plus de risques et qui croient en la croissance future d'AMD, cela pourrait encore être un achat attrayant. N'oubliez pas que vous pourriez payer une prime pour ce potentiel futur.

Teradyne Inc. (TER)

Teradyne est un leader dans les équipements de test utilisés pour les semi-conducteurs, l'électronique et les produits sans fil. Bien que ses bénéfices aient été solides, l'action a chuté d'environ 27 % par rapport à son sommet de 52 semaines, en grande partie en raison de certains défis dans le secteur industriel.

Cette chute représente une opportunité d'achat, notamment pour ceux qui recherchent une entreprise avec des bénéfices cohérents et des liens solides dans l'industrie. Avec son ratio C/B inférieur par rapport au secteur, Teradyne est un exemple d'une action qui pourrait être sous-évaluée actuellement, en faisant une potentielle bonne affaire si vous cherchez une entreprise solide à un prix inférieur.

Oracle Corporation (ORCL)

Oracle, le grand nom du logiciel de base de données et des services cloud, a connu une solide croissance de ses bénéfices, en particulier dans son activité cloud. Bien que le prix de l'action ait récemment chuté, la position d'Oracle dans le secteur de l'informatique en nuage reste forte, avec une demande continue attendue pour ses services.

Le ratio C/B et le ratio PEG de l'entreprise sont tous deux favorables par rapport aux autres actions technologiques, suggérant qu'elle est sous-évaluée par rapport à son potentiel de bénéfices. Si vous recherchez une entreprise technologique avec de fortes perspectives de croissance mais sans le prix exorbitant, Oracle pourrait être un excellent choix.

Synopsys Inc. (SNPS)

Synopsys est une entreprise technologique qui fournit des solutions logicielles pour l'industrie des semi-conducteurs. L'entreprise a connu une croissance régulière de ses bénéfices et présente un ratio C/B relativement bas, signalant une potentielle sous-évaluation.

Cependant, Synopsys a récemment mis à jour ses prévisions, manquant les attentes des analystes, ce qui a suscité un certain souci. Néanmoins, ses perspectives de croissance à long terme dans le secteur technologique restent solides. Si vous êtes à l'aise avec une certaine incertitude à court terme, Synopsys offre une opportunité d'investir dans une industrie à forte croissance à un prix inférieur.

First Solar Inc. (FSLR)

First Solar est un leader dans le domaine de l'énergie solaire. Avec la demande croissante pour des solutions d'énergie propre, cette entreprise est bien positionnée pour l'avenir. Son action se négocie actuellement en dessous de sa juste valeur, avec un potentiel de hausse significatif.

Si vous recherchez un moyen d'investir dans l'énergie renouvelable sans payer un prix premium, First Solar est une action sous-évaluée qui pourrait parfaitement convenir à votre portefeuille. Ses finances sont solides, et ses perspectives de croissance dans le secteur de l'énergie verte sont fortes.

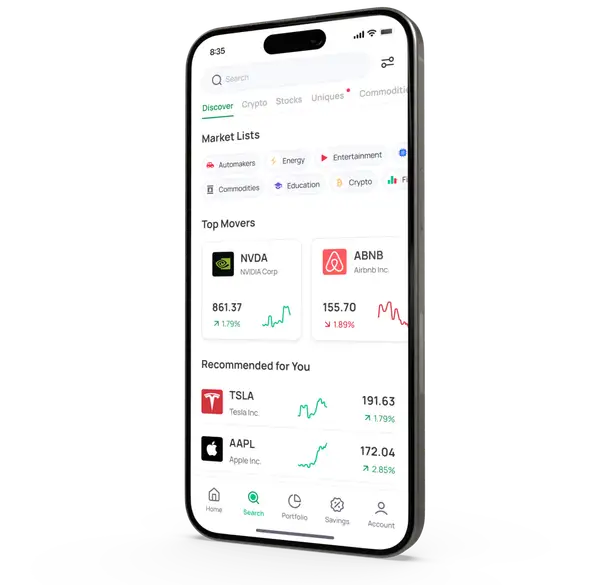

Trader des Actions Sous-Évaluées sur Morpher

Maintenant que vous savez comment trouver des actions sous-évaluées, vous vous demandez peut-être comment les acheter réellement. La bonne nouvelle est que Morpher vous permet de trader ces actions sans payer de frais de commission. Cela signifie que vous pouvez investir dans ces actions potentiellement sous-évaluées sans vous soucier des frais qui pourraient grignoter vos bénéfices. Grâce à l'investissement fractionné, vous pouvez commencer avec aussi peu que 1€.

Que ce soit des géants de la technologie comme Oracle ou des leaders de l'énergie renouvelable comme First Solar, Morpher vous offre la flexibilité de réaliser des investissements intelligents et rentables dans des actions qui pourraient offrir une croissance à long terme. Créez votre compte Morpher et commencez à trader des actions américaines sans commission.

Réflexions finales

Investir dans des actions sous-évaluées est l'un des meilleurs moyens de potentiellement créer de la richesse au fil du temps. En vous concentrant sur des entreprises qui croissent, ont de solides fondamentaux, et se négocient en dessous de leur valeur intrinsèque, vous pouvez découvrir des perles rares que d'autres pourraient manquer.

Rappelez-vous, investir ne doit pas être accablant. En comprenant les bases de l'évaluation des actions et en recherchant des entreprises avec une forte croissance des bénéfices et des ratios favorables, vous serez bien parti pour faire des choix d'investissement plus éclairés. Et avec Morpher, vous pouvez négocier ces actions sans commission, ce qui facilite la mise en œuvre de vos découvertes.

Alors, respirez profondément, faites confiance à vos nouvelles connaissances, et commencez à chercher ces actions sous-évaluées qui pourraient être votre prochaine grande opportunité d'investissement. Bon investissement !

Avertissement : Tous les investissements comportent des risques et les performances passées d'un titre, d'un secteur, d'un marché, d'un produit financier, d'une stratégie de trading ou des transactions d'un individu ne garantissent pas les résultats ou les rendements futurs. Les investisseurs sont entièrement responsables de toutes les décisions d'investissement qu'ils prennent. Ces décisions doivent être basées uniquement sur une évaluation de leur situation financière, de leurs objectifs d'investissement, de leur tolérance au risque et de leurs besoins en liquidités. Ce post ne constitue pas un conseil en investissement.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.

Le trading sans douleur pour tout le monde

Des centaines de marchés en un seul endroit - Apple, Bitcoin, Or, Montres, NFTs, Baskets et bien plus encore.