Explicación del Índice de Sharpe: Una Guía Sencilla para Medir los Rendimientos Ajustados al Riesgo

El Ratio de Sharpe es una métrica popular utilizada en finanzas para evaluar el rendimiento de una inversión en comparación con un activo libre de riesgo, ajustando por su riesgo. Comprender este ratio es vital para los inversores que desean evaluar cuán bien están siendo compensados por el riesgo asumido. En esta guía, le llevaré a través de lo esencial del Ratio de Sharpe, sus componentes, su cálculo, beneficios y limitaciones, todo mientras proporciono perspectivas de mi amplia experiencia en el campo.

Entendiendo los Fundamentos del Ratio de Sharpe

Definición del Ratio de Sharpe

El Ratio de Sharpe se define como la relación entre el rendimiento excesivo de una inversión sobre la tasa libre de riesgo y la desviación estándar de la inversión. En términos más simples, nos indica cuánto rendimiento podemos esperar por cada unidad de riesgo. Un Ratio de Sharpe más alto indica que la inversión ofrece mejores rendimientos ajustados al riesgo.

Este concepto fue desarrollado por William F. Sharpe en 1966 y desde entonces se ha convertido en un pilar de la teoría moderna de carteras. Al analizar la relación entre los rendimientos excesivos y el riesgo, los inversores pueden tomar decisiones más informadas. La fórmula para el Ratio de Sharpe se expresa típicamente como (Rp - Rf) / σp, donde Rp es el rendimiento de la cartera, Rf es la tasa libre de riesgo y σp es la desviación estándar del rendimiento excesivo de la cartera. Esta representación matemática permite una comprensión clara de cómo interactúan el riesgo y el rendimiento, proporcionando una herramienta valiosa tanto para inversores individuales como institucionales.

Importancia de los Rendimientos Ajustados al Riesgo

Cuando se trata de invertir, no todos los rendimientos son iguales. Simplemente observar el porcentaje de rendimiento bruto no proporciona una imagen completa, ya que no tiene en cuenta el riesgo involucrado. Los rendimientos ajustados al riesgo, tal como se consideran a través del Ratio de Sharpe, permiten a los inversores evaluar cómo su rendimiento se compara con el de otros que pueden haber asumido niveles de riesgo significativamente diferentes.

Por ejemplo, dos fondos pueden mostrar rendimientos similares, pero si uno tiene una volatilidad significativamente mayor, puede no ser una inversión adecuada. El Ratio de Sharpe ayuda a aclarar estas dinámicas, guiando a los inversores a seleccionar opciones que se alineen mejor con su tolerancia al riesgo y sus objetivos de inversión. Además, el Ratio de Sharpe sirve como una herramienta comparativa, permitiendo a los inversores evaluar el rendimiento de varios activos o fondos dentro de una cartera. Al comparar con la tasa libre de riesgo, se facilita la identificación de qué inversiones son realmente rentables y cuáles pueden estar simplemente enmascarando el riesgo con altos rendimientos. Esta comprensión matizada puede conducir a una asignación de activos más estratégica y, en última instancia, mejorar el rendimiento general de una cartera de inversión.

Componentes del Ratio de Sharpe

Rentabilidad Esperada del Portafolio

La rentabilidad esperada del portafolio es la cantidad que un inversor anticipa ganar de una inversión. Este valor generalmente se basa en el rendimiento histórico, tendencias de mercado previstas o modelos financieros específicos. Comprender cómo se calcula esta rentabilidad es fundamental, ya que sirve como el numerador en la fórmula del Ratio de Sharpe. Los inversores a menudo utilizan diversos métodos para estimar esta rentabilidad, incluyendo análisis fundamental, que examina indicadores económicos y el rendimiento de la empresa, y análisis técnico, que observa los movimientos de precios y los volúmenes de negociación. Además, la rentabilidad esperada puede verse influenciada por factores macroeconómicos como las tasas de interés, la inflación y eventos geopolíticos, lo que hace esencial que los inversores se mantengan informados y adaptables en sus estrategias.

Tasa Libre de Riesgo

La tasa libre de riesgo se representa típicamente por el rendimiento de los valores gubernamentales, como los bonos del Tesoro de EE. UU. Esta tasa sirve como un punto de referencia para evaluar el rendimiento de las inversiones. La lógica es sencilla: cualquier inversión debería al menos superar este rendimiento base para justificar sus riesgos asociados. La tasa libre de riesgo puede fluctuar según las condiciones económicas y la política monetaria, y a menudo se utiliza como punto de referencia para calcular la prima de riesgo de acciones. Además, comprender la tasa libre de riesgo ayuda a los inversores a evaluar el costo de oportunidad de invertir en activos más arriesgados, ya que proporciona una comparación clara contra la cual se pueden medir los rendimientos potenciales de esos activos.

Desviación Estándar del Portafolio

La desviación estándar mide la cantidad de variabilidad o volatilidad de los rendimientos de inversión. Una desviación estándar más alta indica más riesgo, lo que puede afectar cómo los inversores interpretan el Ratio de Sharpe. Para calcular la desviación estándar, se necesita un sólido entendimiento de conceptos estadísticos o herramientas de software financiero confiables. Esta medida no solo ayuda a evaluar el riesgo asociado con un portafolio en particular, sino que también facilita la comparación de los perfiles de riesgo de diferentes opciones de inversión. Además, los inversores suelen observar la desviación estándar histórica para evaluar cómo un activo ha reaccionado a las fluctuaciones del mercado en el pasado, proporcionando información sobre su comportamiento potencial futuro. Comprender este componente es crucial, ya que permite a los inversores tomar decisiones informadas sobre su tolerancia al riesgo y sus estrategias de inversión.

Cálculo del Ratio de Sharpe

Proceso de Cálculo Paso a Paso

La fórmula para calcular el Ratio de Sharpe es:

Ratio de Sharpe = (Rentabilidad Esperada del Portafolio - Tasa Libre de Riesgo) / Desviación Estándar del Portafolio

Siga estos pasos:

- Determine la rentabilidad esperada del portafolio, generalmente a través de datos históricos.

- Identifique la tasa libre de riesgo basada en las condiciones actuales del mercado.

- Calcule la desviación estándar de las rentabilidades del portafolio.

- Reemplace estos valores en la fórmula del Ratio de Sharpe.

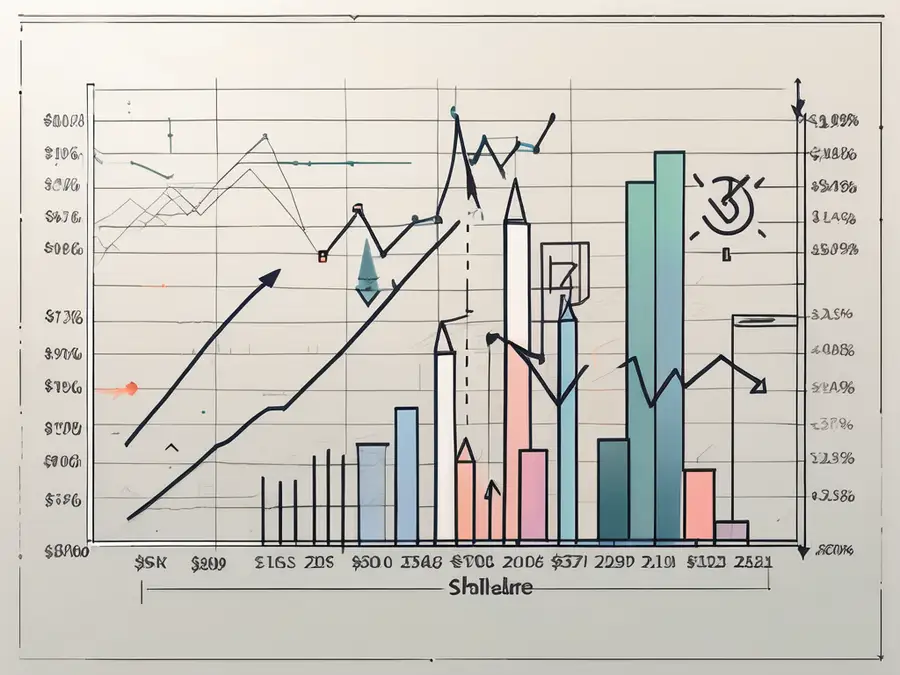

Interpretación de los Resultados

El Ratio de Sharpe resultante puede variar desde valores negativos hasta positivos extremadamente altos. Un ratio negativo sugiere que la inversión está teniendo un rendimiento inferior a la tasa libre de riesgo, lo que indica una mala elección de inversión. Un ratio superior a 1 se considera aceptable, mientras que cualquier cosa por encima de 2 se considera excelente y merece una mayor exploración.

Comprender las implicaciones del Ratio de Sharpe es crucial para los inversores. Un Ratio de Sharpe más alto indica que el portafolio está proporcionando un mejor rendimiento por el nivel de riesgo asumido, lo cual es particularmente valioso en mercados volátiles. Los inversores a menudo comparan los Ratios de Sharpe de diferentes portafolios o fondos para determinar qué inversión ofrece los retornos ajustados al riesgo más atractivos. Esta comparación puede llevar a decisiones más informadas sobre la asignación de activos y estrategias de diversificación.

Además, es importante señalar que, aunque el Ratio de Sharpe es una herramienta poderosa, no debe usarse de manera aislada. Otras métricas, como el Ratio de Sortino, que considera el riesgo a la baja, y el Ratio de Treynor, que tiene en cuenta el riesgo sistemático, pueden proporcionar información adicional sobre el rendimiento de una inversión. Al utilizar una combinación de estas métricas, los inversores pueden obtener una comprensión más completa de sus portafolios y tomar decisiones de inversión mejor informadas.

Beneficios de Utilizar el Ratio de Sharpe

Comparación de Oportunidades de Inversión

El Ratio de Sharpe proporciona una perspectiva clara a través de la cual los inversores pueden comparar diferentes oportunidades de inversión, independientemente de su nivel de riesgo. Al utilizar este ratio, he podido ajustar mi estrategia de manera efectiva, reallocando fondos hacia activos de mejor rendimiento que aún se alinean con mis preferencias de riesgo.

Evaluación del Rendimiento del Portafolio

Monitorear el Ratio de Sharpe de su portafolio a lo largo del tiempo crea una narrativa sobre cómo están rindiendo las inversiones en relación con su riesgo. Esto permite realizar ajustes oportunos, fomentando la optimización continua de las estrategias de inversión.

Limitaciones del Ratio de Sharpe

Suposiciones y Simplificaciones

Aunque el Ratio de Sharpe proporciona información valiosa, se basa en algunas suposiciones, como que los rendimientos siguen una distribución normal. Los rendimientos en el mundo real a menudo pueden exhibir asimetría y kurtosis, lo que los hace menos predecibles y posiblemente engañosos si se confía únicamente en el Ratio de Sharpe.

Posibles Malentendidos

Los inversores pueden malinterpretar un alto Ratio de Sharpe sin considerar el contexto. Un Ratio de Sharpe impresionante puede no significar mucho si la inversión subyacente se mueve a través de un mercado poco líquido o está correlacionada con factores de riesgo más altos que no están capturados en el ratio.

Preguntas Frecuentes

¿Qué es un buen Ratio de Sharpe?

Un Ratio de Sharpe superior a 1 se considera generalmente aceptable, lo que indica que la inversión está proporcionando un retorno razonable por su riesgo. Los ratios superiores a 2 se consideran excelentes.

¿Cómo ayuda el Ratio de Sharpe en la asignación de cartera?

El Ratio de Sharpe ayuda a comparar los retornos ajustados al riesgo entre diversas clases de activos, orientando así una efectiva diversificación y asignación de cartera.

¿Se puede usar el Ratio de Sharpe para cualquier inversión?

Sí, el Ratio de Sharpe se puede aplicar a acciones, bonos, fondos mutuos, ETFs e incluso a carteras completas, lo que lo convierte en una herramienta versátil para evaluar el rendimiento ajustado al riesgo.

En conclusión, el Ratio de Sharpe es más que un simple número; es un marco orientador para elecciones de inversión inteligentes. Con una aplicación práctica e interpretación informada, puede asegurarse de que su trayectoria de inversión esté guiada por sólidos principios de gestión de riesgos.

¿Listo para poner en práctica su conocimiento del Ratio de Sharpe y optimizar su estrategia de inversión? No busque más que Morpher, la plataforma de trading revolucionaria que le permite operar sin comisiones, con liquidez infinita y la flexibilidad de la inversión fraccionada. Ya sea que desee diversificarse en criptomonedas, forex o incluso en mercados nicho como los NFTs, la plataforma basada en blockchain de Morpher ofrece una experiencia de trading única con hasta 10x de apalancamiento y la seguridad de una billetera autohospedada. Regístrese y obtenga su bono de registro gratuito hoy para comenzar a operar de manera inteligente, guiado por sólidos principios de gestión de riesgos.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.