¿Qué es el Hedging en Forex? Una guía esencial para traders

El mercado de divisas, o forex, es a menudo considerado la "oveja negra" de los mercados financieros. Con un volumen de negociación diario que supera los $6.6 billones según los datos más recientes, el forex sigue siendo un imán para millones de traders en todo el mundo, trabajando sin parar las 24 horas del día, 5 días a la semana. Sin embargo, el atractivo de ganancias rápidas atrae a muchos a la refriega, solo para descubrir, a menudo después de pérdidas significativas, que hacer day trading en el mercado de forex requiere un nivel extraordinario de dedicación, tiempo y habilidad. Sorprendentemente, las estadísticas revelan la amarga verdad: alrededor del 96% de los traders minoristas eventualmente se encuentran en el lado perdedor.

De hecho, el trading de forex puede plantear riesgos que superan los recursos del trader minorista promedio. A menos que pertenezca a la élite de instituciones establecidas, los principales actores en el mercado de forex, con suficiente capital para compensar posibles pérdidas, navegar por este terreno puede ser peligroso.

A pesar de su vasto alcance y liquidez, participar activamente en el mercado de forex implica navegar por un campo de minas de riesgo. Esta realidad subraya la importancia primordial de adoptar una sólida estrategia de gestión de riesgos como el hedging para cada trader que ingrese a este espacio de forex.

Como compañero trader de forex, he aprendido de primera mano la importancia del hedging en el mundo volátil del trading de forex. En esta guía, desglosaré los conceptos básicos del hedging, exploraré diferentes estrategias, te mostraré cómo aplicar el hedging en tus operaciones de forex y arrojaré luz sobre el papel crucial que juegan los brokers en el proceso. Al final de este artículo, tendrás una comprensión clara del hedging y cómo puede ayudarte a gestionar el riesgo y mejorar tu rendimiento en el trading.

Entendiendo el Hedging en Forex

El hedging es un concepto fundamental en el mundo de las finanzas, especialmente en entornos de alto riesgo. En lo que respecta al trading de forex, el hedging es una técnica de gestión de riesgos que puede brindar a los traders una sensación de seguridad. Les permite navegar la naturaleza siempre cambiante del mercado con más confianza, sabiendo que tienen medidas en su lugar para mitigar posibles pérdidas.

¿Qué es el Hedging en Forex?

En pocas palabras, el hedging en forex se refiere al acto de abrir posiciones adicionales para contrarrestar las posibles pérdidas de una posición existente. Implica tomar posiciones opuestas en pares de divisas correlacionados o utilizar instrumentos derivados como opciones y contratos de futuros. Al hacer hedging, los traders buscan protegerse de los movimientos inesperados del mercado y reducir el impacto de posibles pérdidas. Esto asegura una experiencia de trading más estable, especialmente en momentos de alta volatilidad del mercado.

Vamos a tomar el ejemplo del USD, la moneda más popular de las aproximadamente 180 divisas negociadas en el mundo del forex y al menos un lado del 88% de todas las transacciones de divisas. Como day trader en el mercado de forex, has abierto una posición larga en EUR/USD, esperando que el euro suba. Para protegerte contra posibles pérdidas, abres simultáneamente una posición corta en GBP/USD, un par de divisas correlacionado. Si el euro se fortalece como se anticipa, tu operación en EUR/USD obtiene ganancias, mientras que el hedge en GBP/USD puede incurrir en pérdidas. Por el contrario, si el euro se debilita inesperadamente, las ganancias del hedge en GBP/USD ayudan a compensar las pérdidas en la operación de EUR/USD, asegurando un enfoque equilibrado de riesgo en tu estrategia de day trading.

¿Te gustaría probar este ejemplo por ti mismo? ¡Experimenta la emoción de operar los 16 pares de divisas USD más populares, incluido el EUR/USD, y desbloquea tu potencial de trading con Morpher.com! Ya seas un trader experimentado o recién estés comenzando, Morpher ofrece una plataforma fácil de usar y trading sin comisiones para ayudarte a tener éxito. Además, regístrate ahora para recibir un bono exclusivo de registro y comenzar tu viaje de trading.

¿Por Qué Necesitamos una Estrategia de Hedging?

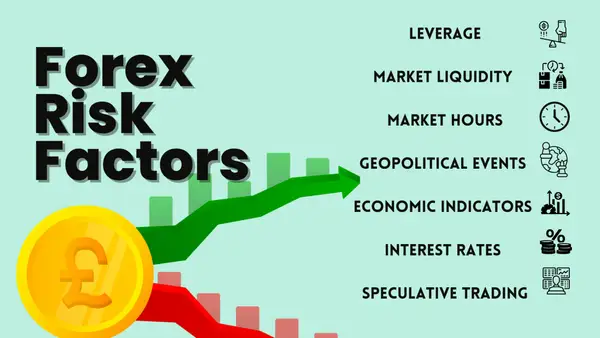

En el mundo dinámico del trading de forex, la volatilidad es la norma. Los precios fluctúan constantemente, influenciados por una miríada de factores económicos, políticos y sociales. Este constante flujo crea un panorama lleno de incertidumbre, exponiendo a los traders a riesgos significativos.

Las estrategias de hedging entran en juego como un escudo contra la turbulencia del mercado. Al practicar técnicas de hedging, los inversores pueden aislarse de los efectos negativos de los movimientos repentinos de precios. El hedging actúa como un amortiguador, permitiendo a los traders minimizar sus posibles pérdidas y mantener un nivel de rentabilidad más estable en medio de las subidas y bajadas impredecibles del mercado. Actúa como una red de seguridad, infundiendo confianza y resiliencia en los traders mientras navegan por las aguas turbulentas del mercado de forex.

Además, el hedging no se trata solo de capear la tormenta; también se trata de asegurar objetivos de inversión a largo plazo. Para los traders con horizontes amplios, el hedging de posiciones se vuelve crucial. Al hacer hedging de sus inversiones, los inversores se protegen contra la volatilidad a corto plazo del mercado, asegurando que sus carteras permanezcan flexibles y bien posicionadas para un crecimiento continuo.

Ventajas y Desventajas del Hedging

El hedging, como cualquier estrategia de creación de riqueza, ofrece diversas ventajas y desventajas según el estilo de trading, las preferencias de inversión y las condiciones del mercado. Mientras que el hedging puede ofrecer beneficios significativos para algunos inversores, puede que no sea adecuado para otros.

Ventajas del Hedging:

-

Minimización del Riesgo a Corto Plazo: El hedging mediante futuros y opciones sirve como una estrategia efectiva de minimización de riesgos a corto plazo para traders e inversores a largo plazo.

-

Bloqueo de Ganancias: Las herramientas de hedging también pueden ser utilizadas para asegurar ganancias, proporcionando a los traders un nivel de seguridad contra posibles pérdidas.

-

Sobrevivencia Durante Declives del Mercado: El hedging permite a los traders sobrevivir en períodos duros del mercado protegiendo sus inversiones de pérdidas significativas.

-

Protección Contra Cambios en el Mercado: Un hedging exitoso proporciona a los traders protección contra cambios en los precios de las materias primas, inflación, fluctuaciones en los tipos de cambio de divisas, cambios en tasas de interés y otras variables de mercado.

-

Ahorro de Tiempo: El hedging puede ahorrar tiempo ya que los traders a largo plazo no necesitan monitorear o ajustar constantemente sus carteras en respuesta a la volatilidad diaria del mercado.

-

Oportunidad para Estrategias Complejas: El hedging usando opciones permite a los traders practicar estrategias complejas de trading de opciones para maximizar sus retornos.

Desventajas del Hedging:

-

Involucramiento de Costos: El hedging implica costos que pueden reducir las ganancias potenciales, disminuyendo la rentabilidad general de las operaciones.

-

Compensación Entre Riesgo y Recompensa: Riesgo y recompensa suelen ser proporcionales entre sí; así, reducir el riesgo a través del hedging generalmente significa reducir las ganancias potenciales.

-

Desafíos para Traders a Corto Plazo: Para la mayoría de los traders a corto plazo, como los day traders, el hedging puede ser una estrategia desafiante de implementar efectivamente debido a su complejidad y requisitos de tiempo.

-

Beneficios Limitados en Condiciones Favorables del Mercado: Si el mercado está funcionando bien o se mantiene lateral, el hedging puede ofrecer poco o ningún beneficio, lo que podría resultar en oportunidades de ganancias perdidas.

-

Requisitos de Cuenta Más Altos: El trading de opciones o futuros a menudo exige mayores requisitos de cuenta, como más capital o un mayor saldo en la cuenta, lo que puede limitar la accesibilidad para algunos traders.

-

Necesidad de Habilidad y Experiencia: El hedging es una estrategia de trading precisa, y su implementación exitosa requiere buenas habilidades y experiencia en trading, lo que la hace menos adecuada para traders novatos.

En resumen, si bien el hedging puede ofrecer ventajas significativas en la gestión del riesgo y la protección de las inversiones, los traders deben considerar cuidadosamente los costos y complejidades asociados para determinar si se alinea con sus objetivos y preferencias de trading.

Tipos de Estrategias de Cobertura en Forex

El trading de Forex exige un enfoque estratégico para mitigar riesgos y maximizar ganancias potenciales. Entre las diversas técnicas disponibles, la cobertura se destaca como una herramienta versátil para que los traders naveguen por el mercado de divisas, dinámico y a menudo volátil. Profundicemos en algunas estrategias de cobertura prominentes:

Técnicas de Cobertura Simples

La cobertura simple en Forex implica la apertura simultánea de dos posiciones contrarias para contrarrestar posibles pérdidas. Esta estrategia sencilla actúa como un escudo protector, permitiendo a los traders proteger sus inversiones contra las fluctuaciones del mercado mientras mantienen la exposición a ganancias potenciales.

Por ejemplo, imagina que un trader abre una posición larga en un par de divisas en particular, anticipando un aumento de valor. Para cubrirse contra posibles pérdidas, abren simultáneamente una posición corta en el mismo par. Así, si el mercado se mueve desfavorablemente contra su posición larga, las pérdidas pueden ser compensadas por las ganancias de la posición corta.

Cobertura con Opciones

La cobertura con opciones en Forex ofrece a los traders flexibilidad y protección contra movimientos de precios adversos. Al comprar o vender pares de divisas a precios predeterminados dentro de marcos temporales específicos, los traders pueden limitar posibles pérdidas y asegurar ganancias.

Considera un escenario en el que un trader anticipa la depreciación de un par de divisas. Para cubrirse contra este riesgo, pueden comprar una opción de venta, que les otorga el derecho de vender el par a un precio predeterminado dentro de un plazo especificado. Si el mercado se mueve según lo anticipado, el trader puede ejercer la opción, vendiendo el par a un precio más alto y asegurando una ganancia.

Cobertura con Múltiples Divisas

En esta estrategia, los traders diversifican sus posiciones de cobertura en múltiples pares de divisas positivamente correlacionados. Al distribuir sus inversiones en diferentes pares, los traders pueden mitigar los riesgos asociados con los pares de divisas individuales y reducir la vulnerabilidad general a la volatilidad del mercado.

Por ejemplo, si un trader cree que el dólar estadounidense (USD) se debilitará, pueden abrir posiciones largas en pares de divisas como EUR/USD y GBP/USD. En caso de depreciación del USD, las posibles pérdidas en la operación EUR/USD pueden ser compensadas por las ganancias en la operación GBP/USD.

En general, la gestión efectiva del riesgo es fundamental en el trading de Forex. Las estrategias de cobertura ofrecen a los traders un conjunto de herramientas para mitigar riesgos y proteger sus inversiones. Ya sea a través de coberturas simples, opciones o coberturas con múltiples divisas, los traders pueden navegar por el volátil mercado de Forex con confianza y mejorar su rendimiento comercial.

Cómo Implementar Cobertura en el Trading de Forex

Identificar el Momento Adecuado para Coberturas

La sincronización es crucial cuando se trata de implementar estrategias de cobertura. Los traders deben analizar cuidadosamente las condiciones del mercado y evaluar los riesgos potenciales antes de decidir coberturas. La clave está en encontrar un equilibrio entre la gestión proactiva del riesgo y evitar coberturas innecesarias, ya que una cobertura excesiva puede limitar las ganancias potenciales.

Escoger la Estrategia de Cobertura Apropiada

La estrategia de cobertura adecuada depende de varios factores, incluida la tolerancia al riesgo del trader, las condiciones del mercado y los objetivos de trading. Es crucial seleccionar una estrategia que se alinee con tu estilo de trading y objetivos para gestionar eficazmente el riesgo y optimizar los resultados de tu trading.

Monitorear y Ajustar tu Cobertura

Después de implementar una cobertura, es crucial monitorear continuamente su efectividad y hacer los ajustes necesarios a medida que cambian las condiciones del mercado. Mantener un enfoque activo y estar informado puede ayudar a los traders a optimizar sus coberturas y responder a los riesgos potenciales de manera oportuna.

El Rol de los Corredores en la Cobertura de Forex

Los corredores sirven como aliados indispensables para los traders que buscan implementar estrategias de cobertura efectivas en el mercado de divisas. Desempeñan un papel fundamental al facilitar maniobras de cobertura al proporcionar acceso a una amplia gama de herramientas e instrumentos de cobertura, como opciones y contratos de futuros. Además, los corredores ofrecen valiosos conocimientos de mercado, análisis e informes de investigación para ayudar a los traders a tomar decisiones de cobertura informadas.

Cómo los Corredores Pueden Facilitar la Cobertura

Los corredores agilizan el proceso de cobertura al garantizar la ejecución eficiente de operaciones, permitiendo a los traders entrar y salir de posiciones rápidamente. Además, ofrecen soporte y orientación personalizados, ayudando a los traders a adaptar sus estrategias de cobertura a su tolerancia al riesgo y objetivos de inversión. Al asociarse con un corredor de buena reputación, los traders pueden navegar por las complejidades de la cobertura de divisas con confianza y maximizar su potencial de trading.

Elección de un Corredor para la Cobertura

Al seleccionar un corredor con fines de cobertura, los traders deben considerar factores como el cumplimiento normativo, la velocidad de ejecución, la fiabilidad y el soporte al cliente. Un corredor de buena reputación con un historial comprobado en la industria puede proporcionar a los traders las herramientas y recursos necesarios para implementar estrategias de cobertura exitosas. Realizando una investigación exhaustiva y debida diligencia, los traders pueden encontrar un corredor que satisfaga sus necesidades específicas de cobertura y los capacite para alcanzar sus objetivos de trading.

Preguntas frecuentes

¿Qué es el hedging en forex?

El hedging en forex es una técnica de gestión de riesgos utilizada por traders para proteger sus posiciones y carteras de movimientos adversos en el mercado.

¿Por qué es importante el hedging en el trading de forex?

El hedging es importante en el trading de forex ya que ayuda a minimizar pérdidas potenciales y estabilizar los resultados de trading, especialmente durante períodos de alta volatilidad del mercado.

¿Cuáles son algunas estrategias comunes de hedging en forex?

Las estrategias comunes de hedging en forex incluyen el hedging simple en forex, el hedging de múltiples pares de divisas y el hedging con opciones de forex.

¿Cuándo debo hacer hedging en forex?

Decidir cuándo hacer hedging en forex depende de las condiciones del mercado y tu evaluación de riesgos. Es importante encontrar un equilibrio entre la gestión proactiva de riesgos y evitar el hedging innecesario.

¿Qué debo considerar al elegir un broker para hacer hedging?

Al elegir un broker para hacer hedging, considera factores como el cumplimiento regulatorio, la reputación, el soporte al cliente y las plataformas de trading disponibles. Un broker confiable es esencial para la implementación exitosa de tus estrategias de hedging.

¿Listo para llevar tus estrategias de hedging en forex al siguiente nivel? Descubre el innovador mundo de Morpher, donde puedes hacer trading de forex y una multitud de otros activos sin comisiones y con liquidez infinita. Aprovecha el poder de la tecnología blockchain y vive una nueva era de inversión con acciones fraccionarias, venta en corto sin intereses y hasta un apalancamiento de hasta 10x. Regístrate en Morpher hoy, toma el control de tus inversiones con nuestra segura Morpher Wallet y disfruta de una experiencia de trading única con Futuros Virtuales. Regístrate y Obtén tu Bono de Registro Gratis para comenzar a hacer trading en una plataforma tan dinámica e innovadora como tu estrategia de trading.

Descargo de responsabilidad: Todas las inversiones conllevan riesgos, y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia de trading o de la operativa de un individuo no garantiza resultados o rendimientos futuros. Los inversores son totalmente responsables de las decisiones de inversión que tomen. Tales decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.