Comprendiendo la Banca en la Nube: Beneficios, Desafíos e Innovaciones

La banca en la nube ha revolucionado la forma en que operan las instituciones financieras. Con sus numerosos beneficios y características innovadoras, no es de extrañar que cada vez más bancos estén adoptando esta tecnología. En esta guía definitiva, le proporcionaré una visión completa de la banca en la nube, incluyendo su definición, evolución, beneficios, características clave y riesgos. Así que, adentrémonos de inmediato.

Comprendiendo la Banca en la Nube

Definición y Conceptos Básicos de la Banca en la Nube

La banca en la nube, también conocida como banca como servicio (BaaS), implica la entrega de servicios bancarios a través de la computación en la nube. Permite a los bancos trasladar sus operaciones a servidores externos, gestionados por proveedores de terceros. Esencialmente, todos los servicios bancarios, incluyendo el procesamiento de transacciones, la gestión de datos de clientes y las medidas de seguridad, se alojan y gestionan en la nube.

La banca en la nube ofrece una infraestructura flexible y escalable, eliminando la necesidad de que los bancos inviertan fuertemente en hardware y software. Al aprovechar la nube, los bancos pueden optimizar sus operaciones, reducir costos y mejorar la eficiencia.

Además, la banca en la nube permite a los bancos adaptarse rápidamente a las demandas cambiantes del mercado y a los requisitos regulatorios. La agilidad proporcionada por la tecnología de la nube permite a las instituciones financieras innovar rápidamente y lanzar nuevos servicios para satisfacer las necesidades de los clientes.

La Evolución de la Banca en la Nube

El concepto de banca en la nube ha evolucionado a lo largo de los años. Inicialmente, los bancos dependían de infraestructuras tradicionales en las instalaciones, que requerían un mantenimiento extenso y tenían una escalabilidad limitada. Sin embargo, con los avances tecnológicos, los bancos comenzaron a explorar el potencial de la nube.

Hoy en día, la banca en la nube se ha convertido en un factor transformador para la industria financiera. Ha revolucionado procesos como la banca en línea, la banca móvil y los pagos digitales. Los bancos ahora pueden proporcionar a sus clientes acceso seguro y sin interrupciones a sus cuentas desde cualquier parte del mundo.

Además, la adopción de la banca en la nube ha allanado el camino para una mejor analítica de datos y servicios personalizados. Los bancos pueden aprovechar el big data y los algoritmos de aprendizaje automático para obtener valiosos insights sobre el comportamiento y las preferencias de los clientes. Esto, a su vez, les permite ofrecer productos y servicios a medida, creando una experiencia bancaria más personalizada para sus clientes.

Los Beneficios de la Banca en la Nube

Eficiencia de Costos en la Banca en la Nube

Una de las principales ventajas de la banca en la nube es su eficiencia de costos. Al migrar a la nube, los bancos pueden reducir significativamente sus costos de infraestructura. Ya no necesitan invertir en hardware costoso ni mantener centros de datos complejos. En su lugar, pueden confiar en la infraestructura del proveedor de la nube, pagando solo por los recursos que utilizan.

Además, la banca en la nube permite a los bancos eliminar los costos asociados con actualizaciones de software y mantenimiento. Los proveedores de la nube se encargan de estas tareas, permitiendo que los bancos se concentren en sus competencias centrales.

Pero profundicemos en el aspecto de la eficiencia de costos. Al aprovechar la nube, los bancos también pueden beneficiarse de economías de escala. Los proveedores de la nube sirven a múltiples clientes, agrupando sus recursos y distribuyendo los costos entre una base de usuarios más amplia. Este modelo de infraestructura compartida permite a los bancos disfrutar de ahorros en costos que serían difíciles de lograr por su cuenta.

Accesibilidad y Conveniencia

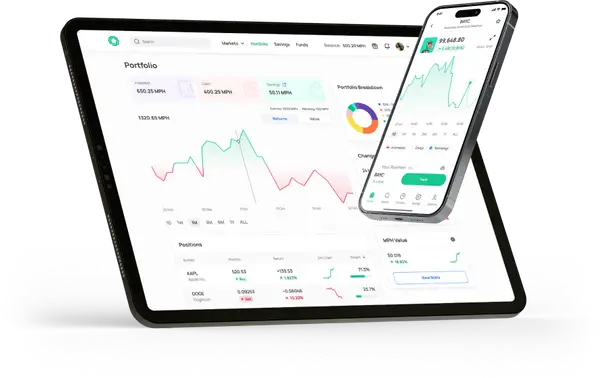

La banca en la nube proporciona a los clientes una accesibilidad y conveniencia sin precedentes. Con una conexión a internet estable, los clientes pueden acceder a sus cuentas en cualquier momento y lugar, utilizando múltiples dispositivos como smartphones, tablets o laptops. Esta flexibilidad empodera a los clientes para gestionar sus finanzas a su manera, mejorando su experiencia bancaria en general.

Además, la banca en la nube permite a los bancos ofrecer servicios innovadores como actualizaciones de saldo en tiempo real, transferencias de fondos instantáneas y herramientas de gestión financiera personalizadas. Este nivel de conveniencia no solo mejora la satisfacción del cliente, sino que también aumenta la lealtad del cliente.

Pero exploremos el aspecto de la conveniencia más a fondo. Imaginemos un escenario en el que un cliente está viajando al extranjero y necesita realizar una transacción urgente. Con la banca tradicional, este podría ser un proceso engorroso que involucra múltiples llamadas telefónicas y trámites. Sin embargo, con la banca en la nube, el cliente puede simplemente iniciar sesión en su cuenta utilizando su smartphone y completar la transacción en segundos. Este nivel de conveniencia no solo ahorra tiempo, sino que también reduce el estrés para el cliente.

Medidas de Seguridad Mejoradas

A diferencia de lo que se cree comúnmente, la banca en la nube ofrece medidas de seguridad robustas para proteger los datos de los clientes. Los proveedores de la nube invierten considerablemente en tecnologías de seguridad de vanguardia, incluyendo cifrado de datos, autenticación multifactor y controles de acceso estrictos. Estas medidas garantizan la confidencialidad, integridad y disponibilidad de la información del cliente.

Además, los proveedores de la nube cumplen con estándares de cumplimiento rigurosos, como el Reglamento General de Protección de Datos (GDPR) y el Estándar de Seguridad de Datos de la Industria de Tarjetas de Pago (PCI DSS). Esto asegura que los datos de los clientes de los bancos se manejen de manera segura y de acuerdo con los requisitos regulatorios.

Pero profundicemos más en el aspecto de las medidas de seguridad. Los proveedores de la nube emplean un equipo de expertos en seguridad dedicados que monitorean y analizan constantemente las amenazas potenciales. Identifican proactivamente las vulnerabilidades e implementan los parches y actualizaciones necesarios para garantizar el más alto nivel de seguridad. Este nivel de experiencia y monitoreo continuo brinda a los bancos tranquilidad, sabiendo que los datos de sus clientes están en manos seguras.

Características Clave de la Banca en la Nube

Sincronización de Datos en Tiempo Real

La banca en la nube permite la sincronización de datos en tiempo real, asegurando que toda la información de la cuenta esté actualizada y sea precisa. Los bancos ya no necesitan depender del procesamiento por lotes o de actualizaciones manuales, que pueden causar retrasos y errores. Con la sincronización en tiempo real, los clientes pueden ver la información más actual sobre sus transacciones, saldos e informes.

Personalización y Escalabilidad

La banca en la nube proporciona a los bancos la capacidad de personalizar sus ofertas para satisfacer las necesidades únicas de sus clientes. Los bancos pueden añadir o eliminar servicios y características fácilmente, adaptando sus ofertas para dirigirse a segmentos específicos de clientes. Esta flexibilidad permite a los bancos adaptarse a las cambiantes demandas del mercado y mantenerse por delante de sus competidores.

Además, la banca en la nube ofrece escalabilidad, permitiendo a los bancos manejar sin esfuerzo las fluctuaciones en la demanda. Los bancos pueden escalar rápidamente sus recursos hacia arriba o hacia abajo, asegurando un rendimiento óptimo y la satisfacción del cliente.

Capacidades de Integración

La banca en la nube se integra sin problemas con otras plataformas y servicios digitales, permitiendo a los bancos proporcionar una experiencia bancaria integral a sus clientes. Los bancos pueden integrar la banca en la nube con aplicaciones de banca móvil, pasarelas de pago y sistemas de gestión de relaciones con clientes (CRM). Esta integración asegura un flujo de información sin interrupciones y una experiencia unificada para los clientes en diferentes plataformas.

Riesgos y Desafíos en la Banca en la Nube

Preocupaciones sobre la Privacidad de los Datos

Aunque la banca en la nube ofrece numerosos beneficios, también presenta riesgos potenciales, especialmente en lo que respecta a la privacidad de los datos. Los bancos deben seleccionar cuidadosamente proveedores de nube reputables que prioricen la seguridad de los datos. Además, es crucial que los bancos implementen medidas de cifrado robustas y controles de acceso para proteger los datos de los clientes contra el acceso no autorizado.

Cumplimiento Regulatorio

Los bancos también deben cumplir con diversas regulaciones al adoptar la banca en la nube. Necesitan asegurarse de que sus proveedores de nube se adhieran a las leyes internacionales de protección de datos y a los estándares de cumplimiento específicos de la industria. Además, los bancos deben establecer protocolos claros para el manejo de datos, notificaciones de violaciones y recuperación ante desastres para cumplir con los requisitos regulatorios.

Potenciales Problemas Técnicos

Como ocurre con cualquier tecnología, la banca en la nube puede enfrentar problemas técnicos ocasionales, como tiempos de inactividad del sistema o problemas de conectividad. Los bancos deben tener planes de contingencia para mitigar el impacto de dichos problemas en sus operaciones y en el servicio al cliente. Un plan de recuperación ante desastres confiable y un soporte técnico eficiente son esenciales para que los bancos mantengan la confianza y la confianza de los clientes.

Consejo Personal: A lo largo de mis años de experiencia en la banca en la nube, he sido testigo de las notables transformaciones que ha traído a la industria financiera. Sin embargo, aunque los beneficios son innegables, es crucial que los bancos aborden la implementación de la banca en la nube con la debida diligencia. Seleccionar un proveedor de nube reputable, garantizar la privacidad de los datos y mantener el cumplimiento regulatorio son pasos vitales para asegurar un viaje exitoso y seguro en la banca en la nube.

¿Cómo se Diferencia Morpher?

Morpher, por otro lado, está fundamentado en los principios de la descentralización. Construido sobre tecnología blockchain, Morpher tiene como objetivo democratizar el acceso a oportunidades de trading e inversión eliminando intermediarios. Este enfoque descentralizado empodera a los usuarios al otorgarles control directo sobre sus activos, reduciendo la dependencia de entidades centralizadas y aumentando la transparencia. La misión de Morpher se alinea con el movimiento más amplio de DeFi, que busca crear un sistema financiero más abierto y accesible para todos.

Diferencias Clave

-

Centralización vs. Descentralización: La banca en la nube moderniza las finanzas tradicionales pero mantiene el control centralizado en las instituciones. Morpher descentraliza las finanzas, distribuyendo el control a través de una red y empoderando a los usuarios individuales.

-

Enfoque Tecnológico: La banca en la nube aprovecha la computación en la nube para optimizar sistemas existentes, mientras que Morpher utiliza blockchain para construir un nuevo ecosistema financiero descentralizado.

-

Impacto en el Usuario: La banca en la nube mejora la eficiencia de los sistemas centralizados, pero el modelo descentralizado de Morpher ofrece mayor autonomía y transparencia para los usuarios.

Preguntas Frecuentes

P: ¿Qué es la banca en la nube?

R: La banca en la nube, también conocida como banca como servicio (BaaS), es la entrega de servicios bancarios a través de la computación en la nube. Permite a los bancos trasladar sus operaciones a servidores externos, gestionados por proveedores de terceros.

P: ¿Cuáles son los beneficios de la banca en la nube?

R: La banca en la nube ofrece eficiencia de costos, accesibilidad, conveniencia, medidas de seguridad mejoradas, sincronización de datos en tiempo real, personalización y escalabilidad, así como capacidades de integración.

P: ¿Cuáles son los riesgos y desafíos en la banca en la nube?

R: Los riesgos y desafíos en la banca en la nube incluyen preocupaciones sobre la privacidad de los datos, cumplimiento normativo y posibles problemas técnicos.

En conclusión, la banca en la nube está revolucionando la industria financiera al proporcionar a los bancos eficiencia de costos, accesibilidad, mayor seguridad y características innovadoras. Al igual que con cualquier tecnología, es esencial abordar los riesgos y desafíos asociados con la banca en la nube. Al seleccionar cuidadosamente a los proveedores de la nube, asegurando la privacidad de los datos y cumpliendo con las regulaciones, los bancos pueden emprender un viaje exitoso en la banca en la nube. Adoptar el poder de la nube permitirá a los bancos satisfacer las expectativas de los clientes, mantenerse competitivos y impulsar la transformación digital en el sector bancario.

A medida que considera el futuro de la banca y el poder transformador de la tecnología en la nube, ¿por qué no llevar su estrategia de inversión al siguiente nivel con Morpher? Adopte la innovación que Morpher.com ofrece, desde cero comisiones e infinita liquidez hasta la flexibilidad de la inversión fraccionada y la venta en corto. Con la Billetera Morpher, obtiene una seguridad y control sin igual sobre sus inversiones, y con hasta 10x de apalancamiento, su potencial de trading se magnifica. Experimente las oportunidades de trading únicas proporcionadas por una plataforma construida sobre la Blockchain de Ethereum. Regístrese y obtenga su bono de registro gratuito hoy para unirse a la revolución en el trading global con Morpher.

Descargo de responsabilidad: Todas las inversiones conllevan riesgos y el rendimiento pasado de un valor, industria, sector, mercado, producto financiero, estrategia de trading o trading individual no garantiza resultados o rendimientos futuros. Los inversores son totalmente responsables de cualquier decisión de inversión que tomen. Tales decisiones deben basarse únicamente en una evaluación de sus circunstancias financieras, objetivos de inversión, tolerancia al riesgo y necesidades de liquidez. Esta publicación no constituye asesoramiento de inversión.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.

Comercio sin complicaciones para todos

Cientos de mercados en un solo lugar - Apple, Bitcoin, Oro, Relojes, NFTs, Zapatillas y mucho más.