Meisterung von Covered Calls: Ein vollständiger Leitfaden

Als Experte für Handel und Investitionen glaube ich, dass das Verständnis von Covered Calls für jeden klugen Anleger von entscheidender Bedeutung ist. In diesem umfassenden Leitfaden werde ich Sie durch die Grundlagen, Mechanismen, Vorteile und Strategien von Covered Calls führen. Am Ende werden Sie ein solides Verständnis dieses mächtigen Handelsinstruments haben und bereit sein, es in Ihr eigenes Portfolio zu integrieren.

Grundlagen von Covered Calls verstehen

Beginnen wir mit der Definition von Covered Calls. Einfach ausgedrückt, ist ein Covered Call eine Optionshandelsstrategie, bei der ein Investor Call-Optionen auf eine Aktie verkauft, die er bereits besitzt. Diese Strategie ermöglicht es dem Investor, Einkommen aus seinen Aktienbeständen zu generieren, indem er Prämien aus den Call-Optionen einzieht.

Warum sind Covered Calls wichtig? Nun, sie bieten mehrere Vorteile, die sie zu einem wertvollen Werkzeug im Arsenal des Händlers machen. Zuallererst können sie einen konstanten Einkommensstrom aus Ihren Aktieninvestitionen bieten. Dies ist besonders nützlich in einem seitwärts gerichteten oder leicht bärischen Markt, in dem die Aktienkurse möglicherweise nicht schnell steigen.

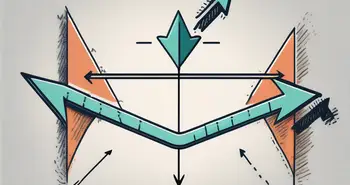

Ein wichtiger Aspekt, den man über Covered Calls verstehen sollte, ist das potenzielle Abwärtsrisiko. Während diese Strategie die Einkommensgenerierung verbessern kann, begrenzt sie auch die potenziellen Aufwärtsgewinne der Aktie. Wenn der Aktienkurs signifikant steigt, könnte der Investor die Gelegenheit verpassen, von diesen Gewinnen jenseits des Ausübungspreises der Call-Option zu profitieren.

Darüber hinaus ist es wichtig, dass Investoren den Ausübungspreis und das Verfallsdatum der Call-Optionen sorgfältig auswählen, wenn sie eine Covered Call-Strategie implementieren. Der Ausübungspreis bestimmt den Preis, zu dem der Investor bereit ist, die Aktie zu verkaufen, während das Verfallsdatum den Zeitraum festlegt, innerhalb dessen die Option ausgeübt werden muss.

Die Mechanik von Covered Calls

Nachdem wir die Grundlagen verstanden haben, lassen Sie uns tiefer in die Funktionsweise von Covered Calls eintauchen. Bei einem Covered Call verkaufen Sie Kaufoptionen auf Aktien, die Sie bereits besitzen. Durch den Verkauf dieser Kaufoptionen geben Sie dem Käufer das Recht, aber nicht die Verpflichtung, Ihre Aktien zu einem vorher festgelegten Preis innerhalb eines bestimmten Zeitrahmens zu erwerben.

Es gibt einige wesentliche Komponenten, die bei Covered Calls zu berücksichtigen sind. Erstens bestimmt der Ausübungspreis den Preis, zu dem der Käufer Ihre Aktien erwerben kann. Zweitens legt das Verfallsdatum den Zeitraum fest, in dem der Käufer seine Option ausüben kann. Schließlich ist die Prämie der Betrag, den Sie für den Verkauf der Kaufoption erhalten.

Beim Einsatz von Covered Calls ist es entscheidend, das Konzept der “moneyness” zu verstehen. Dies bezieht sich auf die Beziehung zwischen dem aktuellen Preis der zugrunde liegenden Aktie und dem Ausübungspreis der Option. Eine Option kann je nach dieser Beziehung im Geld, am Geld oder aus dem Geld sein. Diese Unterscheidung spielt eine entscheidende Rolle bei der Bestimmung der potenziellen Rentabilität einer Covered-Call-Strategie.

Darüber hinaus nutzen Investoren häufig Covered Calls, um zusätzliches Einkommen aus ihren Aktienbeständen zu generieren. Durch das Sammeln von Prämien aus dem Verkauf von Kaufoptionen können Investoren ihre Gesamtrendite steigern, insbesondere in einem stagnierenden oder leicht bärischen Markt. Es ist wichtig, das Risiko-Ertrags-Profil von Covered Calls sorgfältig zu bewerten, da sie ein Gleichgewicht zwischen Einkommensgenerierung und potenzieller Kapitalwertsteigerung bieten können.

Vorteile und Nachteile von Covered Calls

Wie jede Handelsstrategie haben Covered Calls ihre eigenen Vorteile und Nachteile. Beginnen wir mit den potenziellen Vorteilen. Einer der größten Vorteile von Covered Calls ist die Fähigkeit, Einkommen zu generieren. Durch den Verkauf von Call-Optionen erhalten Sie Prämien, die Ihre gesamten Anlageerträge steigern können.

Es ist jedoch wichtig, die mit Covered Calls verbundenen Risiken zu verstehen. Ein großes Risiko ist die Möglichkeit verpasster Chancen. Wenn der Aktienkurs erheblich über den Ausübungspreis steigt, werden Sie möglicherweise gezwungen, Ihre Aktien zu einem niedrigeren Preis als dem Marktwert zu verkaufen.

Strategien zur Implementierung von Covered Calls

Nachdem wir die Grundlagen und Risiken behandelt haben, lassen Sie uns einige Strategien zur Implementierung von Covered Calls untersuchen. Der erste Schritt ist die Auswahl der richtigen Aktien für Covered Calls. Suchen Sie nach stabilen Blue-Chip-Aktien mit moderater Volatilität und soliden Dividendenrenditen.

Timing- und Preisaspekte sind ebenfalls entscheidend in Covered-Call-Strategien. Sie möchten ein Gleichgewicht zwischen dem Erhalt einer wünschenswerten Prämie und der Vermeidung der Zuteilung Ihrer Aktien finden. Die Überwachung der Marktbedingungen und die Analyse der Optionspreise können Einblicke für eine erfolgreiche Implementierung bieten.

Tipps zum Verwalten von Covered Calls

Wenn Sie beginnen, Covered Calls zu implementieren, ist es wichtig, einen Plan zu haben, um sie effektiv zu verwalten. Die Überwachung Ihrer Covered Calls ist entscheidend, um sicherzustellen, dass sie weiterhin mit Ihren Anlagezielen übereinstimmen. Überprüfen Sie regelmäßig Ihre Positionen, Marktbedingungen und bevorstehende Dividenden.

Ein weiterer wichtiger Aspekt beim Verwalten von Covered Calls ist das Anpassen und Schließen von Positionen, wenn nötig. Wenn der Aktienkurs deutlich über den Ausübungspreis steigt, erwägen Sie den Rückkauf der Call-Optionen, um Ihre Position zu schließen und möglicherweise zusätzliche Gewinne zu realisieren.

FAQs – Ihre Fragen zu Covered Calls beantwortet

- Was sind Covered Calls?

Covered Calls sind eine Optionshandelsstrategie, bei der Sie Call-Optionen auf Aktien verkaufen, die Sie bereits besitzen. Diese Strategie ermöglicht es Ihnen, Einkommen aus Ihren Aktienbeständen durch die Prämien zu erzielen, die Sie durch den Verkauf der Call-Optionen erhalten. - Was sind die wichtigsten Komponenten von Covered Calls?

Die wichtigsten Komponenten von Covered Calls umfassen den Ausübungspreis, der den Preis bestimmt, zu dem der Käufer Ihre Aktien erwerben kann, das Verfallsdatum, das den Zeitraum für die Ausübung definiert, und die Prämie, die das Einkommen darstellt, das Sie für den Verkauf der Call-Optionen erhalten. - Was sind die Vorteile von Covered Calls?

Covered Calls bieten mehrere Vorteile, wie die Generierung von Einkommen aus Ihren Aktieninvestitionen, insbesondere in einem seitwärts gerichteten oder leicht bärischen Markt. Sie bieten auch einen gewissen Schutz nach unten aufgrund des Einkommens, das Sie durch den Verkauf der Call-Optionen erhalten. - Welche Risiken sind mit Covered Calls verbunden?

Das Hauptrisiko von Covered Calls besteht darin, potenzielle Gewinne zu verpassen, wenn der Aktienkurs deutlich über den Ausübungspreis steigt. In solchen Fällen könnten Sie gezwungen sein, Ihre Aktien zu einem niedrigeren Preis als dem Marktwert zu verkaufen. - Welche Strategien kann ich zur Implementierung von Covered Calls verwenden?

Bei der Implementierung von Covered Calls sollten Sie stabile Blue-Chip-Aktien mit moderater Volatilität und soliden Dividendenrenditen wählen. Berücksichtigen Sie Timing- und Preisüberlegungen und überwachen Sie regelmäßig die Marktbedingungen und Optionspreise für eine erfolgreiche Implementierung.

Nun, da Sie ein solides Verständnis von Covered Calls haben, können Sie beginnen, diese leistungsstarke Handelsstrategie zu erkunden. Denken Sie daran, Ihre eigene Risikotoleranz und Ihre Anlageziele zu analysieren, bevor Sie Covered Calls in Ihr Portfolio aufnehmen. Mit gründlicher Recherche, Planung und Überwachung können Covered Calls eine wertvolle Ergänzung zu Ihrem Anlagewerkzeugkasten sein.

Bereit, Ihr Trading mit Covered Calls auf die nächste Stufe zu heben? Entdecken Sie die innovative Welt von Morpher, wo Sie diese Strategie nahtlos in ein diversifiziertes Handelsportfolio integrieren können. Mit Morpher's gebührenfreier Plattform können Sie unbegrenzte Liquidität und die Flexibilität des Fractional Investing genießen. Egal, ob Sie Aktien, Kryptowährungen oder sogar einzigartige Märkte wie NFTs handeln möchten, Morpher bietet eine sichere, kontrollierte Umgebung mit bis zu 10-fachem Hebel, um Ihr Handelserlebnis zu verbessern. Begrüßen Sie die Zukunft des Investierens auf einer Plattform, die so fortschrittlich ist wie Ihre Handelsstrategien. Melden Sie sich an und erhalten Sie Ihren kostenlosen Anmeldebonus noch heute und treten Sie der Morpher-Community von klugen Investoren bei!

Haftungsausschluss: Alle Investitionen sind mit Risiken verbunden und die bisherige Performance eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder des Handels einer Einzelperson ist keine Garantie für zukünftige Ergebnisse oder Erträge. Anleger sind voll verantwortlich für alle von ihnen getroffenen Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Umstände, Anlageziele, Risikobereitschaft und Liquiditätsbedürfnisse basieren. Dieser Beitrag stellt keine Anlageberatung dar

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.