Was ist ein Cash Conversion Cycle?

Als Finanzexpertin werde ich oft nach dem Konzept des Cash Conversion Cycle und seinem Einfluss auf Geschäftstätigkeiten gefragt. In diesem umfassenden Artikel werde ich eine detaillierte Erklärung liefern, was ein Cash Conversion Cycle ist, seine Bestandteile, wie man ihn berechnet und seine Bedeutung für das Cashflow-Management und die Optimierung von Geschäftstätigkeiten. Ob sie Geschäftsinhaberin, Managerin oder einfach daran interessiert sind, finanzielle Konzepte zu verstehen, wird dieser Artikel wertvolle Einblicke in die Welt der Cash Conversion Cycles bieten.

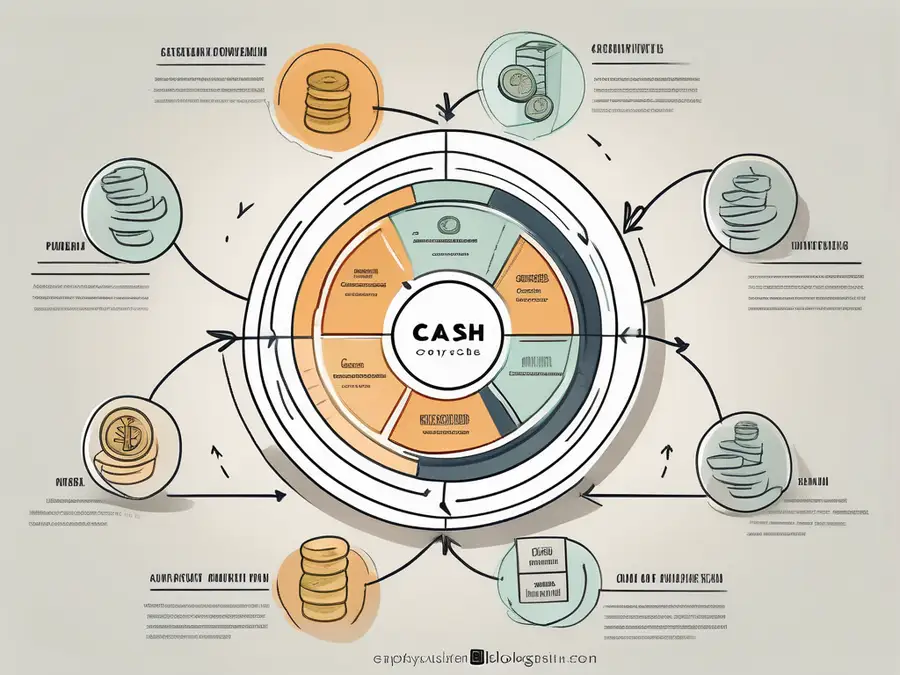

Verständnis des Konzepts des Cash Conversion Cycle

Bevor wir in die Details eintauchen, lassen sie uns zunächst verstehen, was ein Cash Conversion Cycle tatsächlich bedeutet. In einfachen Worten bezieht es sich auf die Zeit, die ein Unternehmen benötigt, um seine Investitionen in Inventar und andere Ressourcen in Bargeldzuflüsse umzuwandeln. Es ist eine entscheidende Kennzahl, die Unternehmen überwachen und verwalten müssen, da sie direkt ihren Cashflow, ihre Liquidität und ihre Gesamtrentabilität beeinflusst.

Definition des Cash Conversion Cycle

Der Cash Conversion Cycle ist ein umfassender Finanzindikator, der die durchschnittliche Zeit misst, die ein Unternehmen benötigt, um sein Inventar in Bargeld umzuwandeln. Er bietet Einblicke, wie effizient ein Unternehmen sein Umlaufvermögen verwaltet und die Fähigkeit, Cashflow aus seinen operativen Aktivitäten zu generieren. Im Wesentlichen gilt: Je kürzer der Cash Conversion Cycle, desto besser ist es für die finanzielle Gesundheit und Liquidität des Unternehmens.

Bedeutung des Cash Conversion Cycle im Geschäft

Der Cash Conversion Cycle spielt eine entscheidende Rolle bei der Bewertung der finanziellen Leistung und betrieblichen Effizienz eines Unternehmens. Durch das Verständnis und die effektive Verwaltung dieses Zyklus können Unternehmen ihren Cashflow optimieren, die Liquidität verbessern und die Rentabilität steigern. Er dient als wertvolles Instrument zur fundierten Entscheidungsfindung in Bezug auf Lagerverwaltung, Kreditrichtlinien und Lieferantenbeziehungen.

Bestandteile des Cash Conversion Cycle

Der Cash Conversion Cycle umfasst drei wesentliche Bestandteile, die jeweils eine andere Phase des Zyklus repräsentieren:

1. Lagerumschlagszeit

Die Lagerumschlagszeit bezieht sich auf die Zeit, die ein Unternehmen benötigt, um seine Rohstoffe und Fertigwaren in Verkäufe umzuwandeln. Dieser Zeitraum umfasst die Beschaffung von Lagerbeständen, Produktionszyklen und schließlich den Verkauf von Produkten oder Dienstleistungen. Eine effiziente Lagerbestandsführung ist entscheidend, um diesen Zeitraum zu verkürzen und eine optimale Ressourcennutzung sicherzustellen.

2. Forderungsrealisierungszeit

Die Forderungsrealisierungszeit bezieht sich auf die Zeit, die ein Unternehmen benötigt, um Zahlungen von seinen Kunden nach dem Verkauf von Waren oder Dienstleistungen einzuziehen. Dieser Zeitraum kann durch die Kreditpolitik des Unternehmens, Zahlungsbedingungen und die Effizienz seiner Inkassoprozesse beeinflusst werden. Eine rechtzeitige Einziehung kann sich erheblich auf den Cashflow und die Liquidität eines Unternehmens auswirken.

3. Verbindlichkeiten-Stundungszeit

Die Verbindlichkeiten-Stundungszeit stellt die Dauer zwischen dem Erhalt von Waren oder Dienstleistungen und der Zahlung dar, die das Unternehmen an seine Lieferanten leistet. Durch die Stundung von Zahlungen innerhalb der zulässigen Fristen können Unternehmen ihre Bargeldreserven effektiver nutzen und ihren Cash Conversion Cycle verbessern.

Berechnung des Cash Conversion Cycle

Nun, da wir die Komponenten des Cash Conversion Cycle verstanden haben, wollen wir uns ansehen, wie man ihn berechnet. Obwohl es verschiedene Formeln gibt, ist die am häufigsten verwendete Methode wie folgt:

Schritt-für-Schritt-Anleitung zur Berechnung

- Berechnen sie den durchschnittlichen Lagerbestand für einen bestimmten Zeitraum, indem sie die Summe des Anfangs- und Endbestands teilen durch zwei.

- Berechnen sie als nächstes das Lagerumschlagverhältnis, indem sie die Kosten der verkauften Waren (COGS) durch den durchschnittlichen Lagerbestand teilen.

- Bestimmen sie den durchschnittlichen Forderungsbestand, indem sie die Anfangs- und Schlussbilanz addieren und durch zwei teilen.

- Berechnen sie das Forderungs-Umschlagverhältnis, indem sie den Nettokreditumsatz durch den durchschnittlichen Forderungsbestand teilen.

- Zuletzt berechnen sie den Cash Conversion Cycle, indem sie die Lagerumlaufzeit und die Forderungsumlaufzeit addieren und die Kreditorenzurückhaltungszeit abziehen.

Interpretation der Ergebnisse

Das Ergebnis der Cash Conversion Cycle-Berechnung bietet wertvolle Einblicke in die finanzielle Gesundheit und Effizienz eines Unternehmens. Ein kürzerer Cash Conversion Cycle deutet auf eine effizientere Nutzung des Betriebskapitals und eine schnellere Umwandlung von Ressourcen in Bargeld hin. Andererseits kann ein längerer Zyklus auf operationale Ineffizienzen, höhere Finanzierungskosten und potenzielle Herausforderungen im Cashflow hinweisen.

Auswirkungen des Cash Conversion Cycle auf Geschäftsabläufe

Jetzt, da sie ein klares Verständnis des Cash Conversion Cycle und wie man ihn berechnet haben, wollen wir seine Auswirkungen auf Geschäftsabläufe erkunden:

Cashflow-Management

Der Cash Conversion Cycle ist ein wichtiges Instrument zur effektiven Verwaltung des Cashflows eines Unternehmens. Durch die Verkürzung der Zyklusdauer können Unternehmen liquide Mittel freisetzen, wodurch ihre Fähigkeit verbessert wird, finanzielle Verpflichtungen zu erfüllen, in Wachstumschancen zu investieren und Marktrisiken standzuhalten.

Unternehmensliquidität

Ein verkürzter Cash Conversion Cycle verbessert die Liquiditätsposition eines Unternehmens, da er einen schnelleren Zugang zu Bargeld ermöglicht. Dies stellt sicher, dass das Unternehmen über ausreichende Mittel verfügt, um Lieferanten zeitnah zu bezahlen, betriebliche Ausgaben zu decken und strategische Chancen für Expansion oder Diversifizierung zu nutzen.

Rentabilität und Wachstum

Ein optimierter Cash Conversion Cycle wirkt sich positiv auf die Rentabilität eines Unternehmens aus. Durch die Minimierung der Zeit, die für die Umwandlung von Investitionen in Bargeld benötigt wird, können Unternehmen ihre Rendite auf Investitionen steigern, Finanzierungskosten reduzieren und in das Wachstum und die Entwicklung ihrer Kerngeschäfte reinvestieren.

Strategien zur Optimierung des Cash Conversion Cycle

Nachdem wir die Bedeutung des Cash Conversion Cycle erkundet haben, wollen wir nun über Strategien zur Optimierung sprechen:

Bestandsführungstechniken

Die Implementierung effizienter Bestandsführungstechniken ist entscheidend, um die Lagerumlaufzeit zu minimieren. Dazu gehören die Einführung von Just-in-Time (JIT) Lagerhaltungssystemen, die Implementierung von Nachfrageprognose-Tools und die regelmäßige Überwachung der Lagerumschlagsquoten.

Debitorenstrategien

Um den Debitoren-Umschlagszeitraum zu verkürzen, können Unternehmen effektive Kreditrichtlinien umsetzen, klare Zahlungsbedingungen festlegen und aktiv zeitnahe Zahlungseingänge verfolgen. Die Optimierung der Abrechnungsprozesse, das Angebot von prompten Anreizen für frühzeitige Zahlungen und die Nutzung von Technologie für automatisierte Zahlungserinnerungen können auch die Debitorenverwaltung signifikant verbessern.

Kreditoren-Taktiken

Indem Unternehmen günstige Zahlungsbedingungen mit Lieferanten aushandeln, können sie ihren Kreditoren-Stundungzeitraum verlängern, ohne die Beziehungen negativ zu beeinflussen. Es ist jedoch wichtig, ein Gleichgewicht zwischen der Optimierung des Cashflows und der Aufrechterhaltung guter Beziehungen zu Lieferanten zu finden.

Als Expertin im Finanzmanagement habe ich den tiefgreifenden Einfluss gesehen, den ein optimierter Cash Conversion Cycle auf den Erfolg eines Unternehmens haben kann. Durch die Anwendung von Strategien, die auf ihre spezifischen Bedürfnisse und Branchendynamiken zugeschnitten sind, können Unternehmen ein erhebliches Potenzial für Wachstum, Rentabilität und finanzielle Stabilität freisetzen.

Wenn sie diesen Artikel informativ fanden und mehr über den Cash Conversion Cycle oder das Finanzmanagement im Allgemeinen erfahren möchten, zögern sie nicht, sich mit Fragen an uns zu wenden. Wir sind hier, um ihnen zu helfen, sich in der komplexen Welt des Cashflow-Managements zurechtzufinden und fundierte Entscheidungen zu treffen, die ihr Unternehmen langfristig erfolgreich machen werden.

Häufig gestellte Fragen (FAQ)

Was ist ein Cash Conversion Cycle?

Ein Cash Conversion Cycle ist eine finanzielle Kennzahl, die die Zeit darstellt, die ein Unternehmen benötigt, um seine Investitionen in Lagerbestände und andere Ressourcen in Bargeldzuflüsse umzuwandeln. Er misst die Effizienz des Working Capital Managements eines Unternehmens und gibt Einblicke in den Cashflow, die Liquidität und die Rentabilität.

Wie wird der Cash Conversion Cycle berechnet?

Der Cash Conversion Cycle wird berechnet, indem die Lagerumlaufzeit (Zeit, um Lagerbestände in Verkäufe umzuwandeln) und die Forderungsumlaufzeit (Zeit, um Zahlungen von Kunden einzuziehen) addiert und die Lieferantenstundungsdauer (Zeit, um Zahlungen an Lieferanten zu leisten) subtrahiert werden.

Warum ist der Cash Conversion Cycle wichtig?

Der Cash Conversion Cycle ist wichtig, weil er Unternehmen dabei hilft, ihre betriebliche Effizienz zu bewerten, den Cashflow effektiv zu steuern, die Liquidität zu verbessern und die Rentabilität zu steigern. Durch die Verkürzung der Zyklusdauer können Unternehmen ihr Working Capital effizienter nutzen und Cashflow aus operativen Aktivitäten generieren.

Wie kann ein Unternehmen seinen Cash Conversion Cycle optimieren?

Es gibt verschiedene Strategien, die Unternehmen anwenden können, um ihren Cash Conversion Cycle zu optimieren. Dazu gehören die Implementierung effizienter Lagerbestandsmanagement-Techniken, die Annahme effektiver Debitorensysteme und die Verhandlung günstiger Zahlungsbedingungen mit Lieferanten. Indem sie sich auf diese Bereiche konzentrieren, können Unternehmen die Zyklusdauer verkürzen und ihren Cashflow, ihre Liquidität und Rentabilität verbessern.

Kann ein verkürzter Cash Conversion Cycle zu einer besseren finanziellen Leistung führen?

Ja, ein verkürzter Cash Conversion Cycle wird in der Regel mit einer besseren finanziellen Leistung in Verbindung gebracht. Er zeigt an, dass ein Unternehmen effizient ist bei der Umwandlung seiner Investitionen in Bargeld, beim Management des Working Capital und der Generierung von Cashflow. Dies kann zu verbesserter Liquidität, reduzierten Finanzierungskosten und größeren Chancen für Wachstum und Rentabilität führen.

Denken Sie daran, das Verständnis und die Verwaltung des Cash Conversion Cycle sind für jedes Unternehmen entscheidend. Durch die Optimierung dieses Zyklus können Sie Ihren Cashflow verbessern, Ihre finanzielle Gesundheit stärken und Ihr Unternehmen langfristig erfolgreich positionieren. Wenden Sie diese Strategien an und sehen Sie Ihr Unternehmen gedeihen!

Bereit, die Kontrolle über Ihre finanzielle Leistung zu übernehmen und Ihren Cash Conversion Cycle zu optimieren? Entdecken Sie Morpher, die revolutionäre Handelsplattform, die Sie mit null Gebühren, unbegrenzter Liquidität und der Flexibilität zum Handel mit verschiedenen Anlageklassen ausstattet. Egal, ob Sie an Aktien, Kryptowährungen oder sogar Nischenmärkten wie NFTs interessiert sind, die auf der Blockchain basierende Plattform von Morpher bietet ein einzigartiges Handelserlebnis, das auf Ihre Bedürfnisse zugeschnitten ist. Mit der Möglichkeit des Bruchteilhandels, Leerverkaufsfähigkeiten und bis zu 10-fachem Hebel ist Morpher darauf ausgelegt, Ihnen zu helfen, Ihr Anlagepotenzial zu maximieren, während Sicherheit und Kontrolle gewährleistet sind. Registrieren Sie sich und sichern Sie sich Ihren kostenlosen Anmeldebonus noch heute, um mit Morpher die Art und Weise zu verändern, wie Sie investieren.

Haftungsausschluss: Alle Investitionen sind mit Risiken verbunden und die bisherige Performance eines Wertpapiers, einer Branche, eines Sektors, eines Marktes, eines Finanzprodukts, einer Handelsstrategie oder des Handels einer Einzelperson ist keine Garantie für zukünftige Ergebnisse oder Erträge. Anleger sind voll verantwortlich für alle von ihnen getroffenen Anlageentscheidungen. Solche Entscheidungen sollten ausschließlich auf einer Bewertung ihrer finanziellen Umstände, Anlageziele, Risikobereitschaft und Liquiditätsbedürfnisse basieren. Dieser Beitrag stellt keine Anlageberatung dar

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.

Schmerzfreier Handel für alle

Hunderte von Märkten an einem Ort - Apple, Bitcoin, Gold, Uhren, NFTs, Sneaker und vieles mehr.